चलती औसत ट्रेडिंग रणनीति के बाद की प्रवृत्ति

लेखक:चाओझांग, दिनांकः 2024-01-05 13:48:07टैगः

अवलोकन

यह रणनीति चलती औसत ट्रेडिंग रणनीति के बाद एक प्रवृत्ति है। यह बाजार के रुझानों को निर्धारित करने और मोड़ बिंदुओं पर ट्रेडिंग सिग्नल उत्पन्न करने के लिए विभिन्न पैरामीटर सेटिंग्स के साथ उच्चतम और निम्नतम कीमतों के चलती औसत का उपयोग करता है। यह तब लंबा हो जाता है जब कीमत ऊपर की ओर ट्रैक करने वाली चलती औसत रेखा से ऊपर टूट जाती है और नीचे की ओर ट्रैक करने वाली रेखा से नीचे टूट जाती है। यह रणनीति स्टॉप लॉस सेट करने और लाभ स्तर लेने के लिए एटीआर का भी उपयोग करती है।

रणनीति तर्क

यह रणनीति बाजार के रुझानों को परिभाषित करने के लिए विभिन्न मापदंडों के साथ उच्चतम और निम्नतम कीमतों के सरल चलती औसत का उपयोग करती है। विशेष रूप से यह चलती औसत ट्रैकिंग सिस्टम के दो सेट बनाता हैः

-

h1 और l1 प्रणाली ऊपर की ओर से प्रवृत्ति को ट्रैक करती है। h1 उच्चतम कीमतों का सरल चलती औसत है, जो प्रवृत्ति के ऊपरी बैंड के रूप में कार्य करता है; l1 को h1 से घटाकर एटीआर मूल्य द्वारा बनाया गया है, जो निचले बैंड के रूप में कार्य करता है। जब कीमत h1 से ऊपर टूटती है तो एक लंबा संकेत उत्पन्न होता है, और जब कीमत l1 से नीचे गिरती है तो एक बंद संकेत उत्पन्न होता है।

-

h2 और l2 प्रणाली नीचे की ओर से प्रवृत्ति को ट्रैक करती है। h2 सबसे कम कीमतों का सरल चलती औसत है, जो निचले बैंड के रूप में कार्य करता है; l2 को h2 प्लस एटीआर मूल्य द्वारा बनाया गया है, जो ऊपरी बैंड के रूप में कार्य करता है। जब कीमत h2 से नीचे टूटती है तो एक छोटा संकेत उत्पन्न होता है, और जब कीमत l2 से ऊपर बढ़ती है तो एक बंद संकेत उत्पन्न होता है।

दोहरी बैंड प्रणाली अधिक सटीक रूप से प्रवृत्ति मोड़ बिंदुओं की पहचान कर सकती है और कुछ शोर वाले ट्रेडों को फ़िल्टर कर सकती है। इस बीच, एटीआर मूल्य का उपयोग प्रति व्यापार जोखिम-लाभ अनुपात को नियंत्रित करने के लिए स्टॉप लॉस सेट करने और लाभ स्तर लेने के लिए किया जाता है।

लाभ विश्लेषण

इस रणनीति के मुख्य लाभों में निम्नलिखित शामिल हैंः

- दो-बैंड प्रणाली शोर को फ़िल्टर करती है और मोड़ बिंदुओं को अधिक सटीक रूप से पहचानती है।

- एटीआर गतिशील रूप से अस्थिरता को ट्रैक करता है, जिससे प्रति व्यापार प्रभावी स्टॉप लॉस नियंत्रण संभव होता है।

- तर्क सरल और समझने में आसान है, जो शुरुआती लोगों के लिए सीखने के लिए उपयुक्त है।

- मापदंडों को विभिन्न बाजार वातावरणों के अनुकूल करने के लिए लचीले ढंग से समायोजित किया जा सकता है।

जोखिम विश्लेषण

इस रणनीति से जुड़े कुछ जोखिम भी हैंः

- बैंड्स से ब्रेकआउट सिग्नल में देरी हो सकती है, शुरुआती रुझान चरणों में अवसरों को याद किया जा सकता है।

- घुमावदार रुझानों को पकड़ने में चलती औसत की कम क्षमता होती है।

- ट्रेडिंग लागतों पर विचार नहीं किया जाता है। उच्च आवृत्ति व्यापार के साथ वे उच्च हो सकते हैं।

समाधान:

- अधिक संवेदनशील संकेतों के लिए चलती औसत अवधि को छोटा करें।

- रुझान के प्रकारों को निर्धारित करने के लिए एमएसीडी जैसे अन्य संकेतकों को शामिल करें, रेंज जोन में ओवर-ट्रेडिंग से बचें।

- कम ट्रेडिंग आवृत्ति के लिए स्थिति आकार समायोजित करें.

अनुकूलन दिशाएँ

रणनीति को निम्नलिखित पहलुओं से अनुकूलित किया जा सकता हैः

- बदलते बाजारों के अनुकूल होने के लिए पैरामीटरों को ऑटो-ट्यून करने के लिए मशीन लर्निंग एल्गोरिदम का उपयोग करें।

- झूठे ब्रेकआउट से बचने के लिए ट्रेडिंग वॉल्यूम को शामिल करें।

- स्थिति के आकार को प्रवृत्ति की ताकत से जोड़ने के लिए सूक्ष्म स्थिति आकार नियम जोड़ें।

- ट्रेलिंग स्टॉप आदि के साथ स्टॉप लॉस तंत्र को अनुकूलित करें।

निष्कर्ष

निष्कर्ष में, यह एक सरल और व्यावहारिक प्रवृत्ति के बाद की रणनीति है। मूल दर्शन दोहरे बैंड फ़िल्टरिंग और गतिशील एटीआर स्टॉप के माध्यम से प्रवृत्ति मोड़ बिंदुओं की पहचान करना और प्रति व्यापार हानि को नियंत्रित करना है। इसमें निश्चित व्यावहारिक गुण हैं और अनुकूलन के लिए भी बड़ी जगह है। पैरामीटर ट्यूनिंग, अन्य संकेतकों को शामिल करने आदि के माध्यम से बेहतर प्रदर्शन प्राप्त किया जा सकता है।

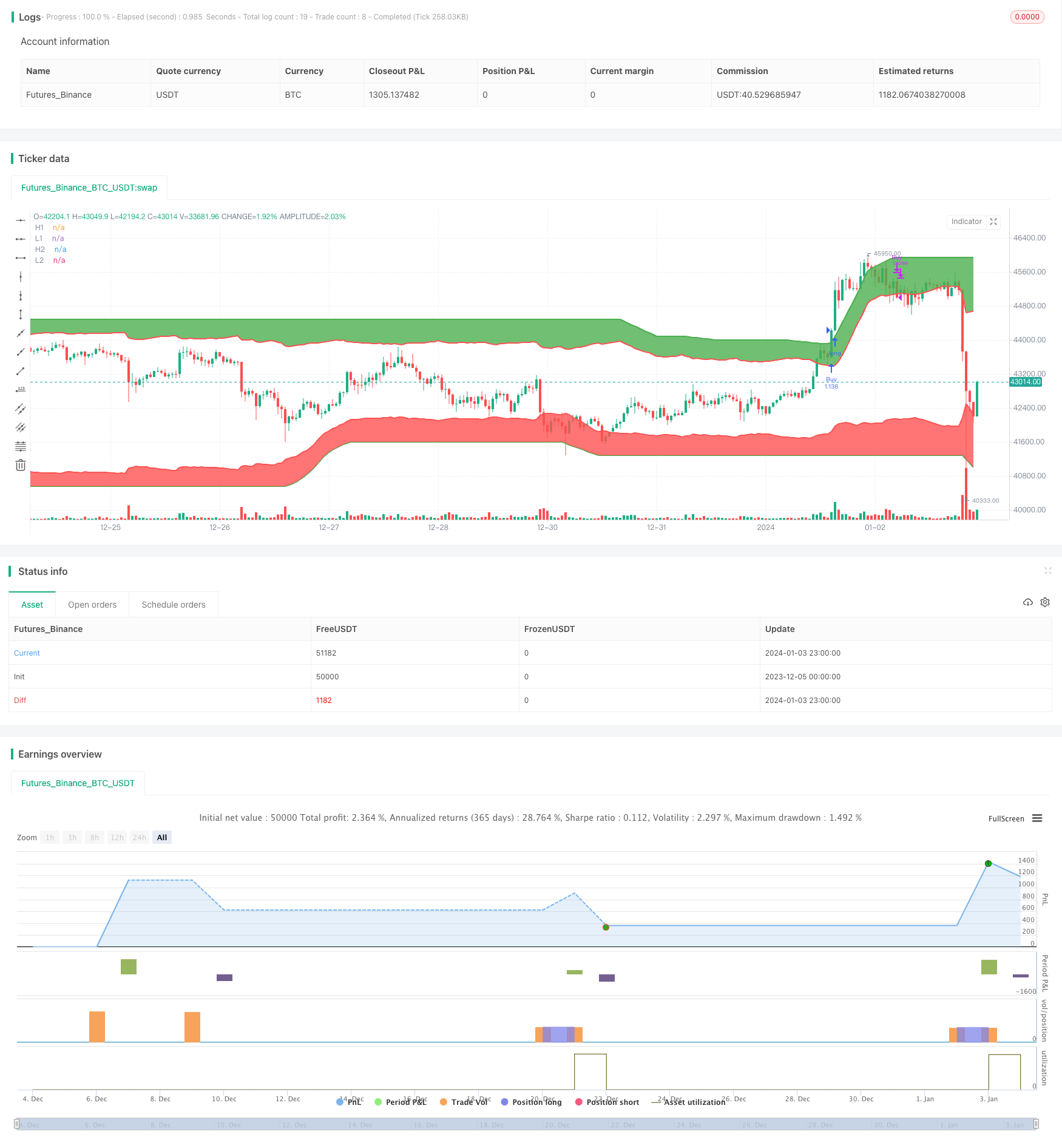

/*backtest

start: 2023-12-05 00:00:00

end: 2024-01-04 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("I Like Winners And Love Loosers!", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

highest_length = input(200, type=input.integer, minval=1, title="Highest Length")

highest_average = input(10, type=input.integer, minval=1, title="Highest Average Length")

lowest_length = input(200, type=input.integer, minval=1, title="Lowest Length")

lowest_average = input(10, type=input.integer, minval=1, title="Lowest Average Length")

atr_length = input(14, type=input.integer, minval=1, title="ATR Length")

atr_multiplier = input(2, type=input.integer, minval=1, title="ATR Multiplier")

a = atr(atr_length) * atr_multiplier

h1 = sma(highest(high, highest_length), highest_average)

l1 = h1 - a

h2 = sma(lowest(low, lowest_length), lowest_average)

l2 = h2 + a

buy1_signal = crossover(close, h1)

sell1_signal = crossunder(close, l1)

strategy.entry("Buy", strategy.long, when=buy1_signal)

strategy.close("Buy", when=sell1_signal)

buy2_signal = crossunder(close, h2)

sell2_signal = crossover(close, l2)

strategy.entry("Sell", strategy.short, when=buy2_signal)

strategy.close("Sell", when=sell2_signal)

y1 = plot(h1, title="H1", color=color.green, transp=50, linewidth=2)

y2 = plot(l1, title="L1", color=color.red, transp=50, linewidth=2)

y3 = plot(h2, title="H2", color=color.green, transp=50, linewidth=2)

y4 = plot(l2, title="L2", color=color.red, transp=50, linewidth=2)

fill(y1,y2,color=color.green)

fill(y3,y4,color=color.red)

- फिशर टर्नअराउंड ईएमए मल्टी-टेक प्रॉफिट और मल्टी-स्टॉप रणनीति

- चलती औसत प्रणाली व्यापार रणनीति

- एमएसीडी क्रॉसओवर ट्रेडिंग रणनीति

- रणनीति और खरीद और पकड़ रिटर्न के बीच दृश्य तुलना

- दोहरे तंत्र के साथ रिवर्सल ट्रैकिंग रणनीति

- स्वर्ण अनुपात चलती औसत ट्रेडिंग रणनीति

- स्टॉप लॉस के साथ डाउनट्रेंड में मूल्य गिरावट खरीद रणनीति

- रिवर्सल इम्पोटम कंपाउंड स्ट्रेटेजी

- ईएमए क्रॉसओवर पर आधारित मात्रात्मक ट्रेडिंग रणनीति

- Ichimoku क्लाउड मात्रात्मक व्यापार रणनीति

- मोमेंटम ब्रेकआउट रणनीति के बाद का रुझान

- ब्रेकआउट और इंटेलिजेंट बोलिंगर बैंड प्राइस चैनल रणनीति

- सरल प्रवृत्ति रणनीति का पालन करना

- के-लाइन निर्माण पर आधारित लंबी सफलता रणनीति

- बफर किए गए बोलिंगर बैंड पर आधारित गतिशीलता दोलन चलती औसत ट्रेडिंग रणनीति

- दोहरे एमए के आधार पर अनुकूलन बैकटेस्ट तिथि सीमा चयन रणनीति

- बहु-समय सीमा चलती औसत क्रॉसओवर अनुकूलन रणनीति

- सफलता का पता लगाने की रणनीति

- गति संकेतकों पर आधारित अनुकूलनशील व्यापारिक रणनीति

- पिवोट प्वाइंट और फिबोनाची रिट्रेसमेंट आधारित स्वचालित ट्रेंड फॉलो करने की रणनीति