द्विदिशीय मूविंग एवरेज रिग्रेशन ट्रेडिंग रणनीति

अवलोकन

द्वि-दिशात्मक चलती औसत प्रतिगमन व्यापारिक रणनीति एक मात्रात्मक व्यापारिक रणनीति है जो मूल्य प्रतिगमन के सिद्धांत का उपयोग करके बनाई गई है। यह रणनीति चलती औसत के कई समूहों को स्थापित करके मूल्य प्रतिगमन के अवसरों को पकड़ने के लिए है। कीमतें औसत से कुछ हद तक विचलित होने के बाद मैदान में प्रवेश करती हैं, और कीमतों की प्रतिगमन के लिए प्रतीक्षा करते समय सपाट स्थिति में हैं।

रणनीति सिद्धांत

यह रणनीति मुख्य रूप से कीमतों के औसत रिटर्न सिद्धांत पर आधारित है। यह मानता है कि कीमतें हमेशा एक औसत मूल्य के उतार-चढ़ाव के आसपास होती हैं, और जब कीमतें औसत से बहुत दूर होती हैं, तो औसत में लौटने की अधिक संभावना होती है। विशेष रूप से, यह रणनीति एक साथ औसत के तीन सेट स्थापित करती हैः औसत, औसत और सीमा। जब कीमतें औसत को छूती हैं, तो प्रतिद्वंद्वी अधिक या कम स्थिति खोलें।

कोड लॉजिक के अनुसार, औसत स्थिति को खोलने के लिए लाइनों को विभाजित किया जाता है, जो लंबे और छोटे लाइनों से बने होते हैं। उनके और कीमत के बीच विचलन की डिग्री स्थिति के आकार को निर्धारित करती है। इसके अलावा, औसत स्थिति को ठीक करने के लिए एक अलग औसत रेखा होती है, जिसका उपयोग स्थिति के समय को निर्धारित करने के लिए किया जाता है। जब कीमत इस स्तर तक चलती है, तो स्थिति को समतल कर दिया जाता है।

श्रेष्ठता विश्लेषण

द्वि-दिशात्मक रेखीय वापसी की रणनीतियों के मुख्य लाभ निम्नलिखित हैंः

- बाजार में उतार-चढ़ाव को पकड़ने के लिए कीमतों में बदलाव

- सीमा हानि के माध्यम से जोखिम नियंत्रण

- अनुकूलन योग्य पैरामीटर संयोजन, अनुकूलनीय

- समझने में आसान, पैरामीटर अनुकूलन के लिए सुविधाजनक

यह रणनीति कम उतार-चढ़ाव वाली, कीमतों में उतार-चढ़ाव की छोटी सीमा वाली किस्मों के लिए है, विशेष रूप से उन किस्मों के लिए जो पुनर्गठन चरण में प्रवेश कर रहे हैं। यह कीमतों में अस्थायी उलटफेर की संभावनाओं को प्रभावी ढंग से पकड़ सकता है। इसके साथ ही, इसके जोखिम नियंत्रण उपाय भी बेहतर हैं, भले ही कीमतों में कोई वापसी न हो, कुछ हद तक नुकसान को नियंत्रित कर सकता है।

जोखिम विश्लेषण

हालांकि, इस तरह की एक रणनीति के कुछ जोखिम भी हैं:

- इस रणनीति के तहत, जब कीमतों में वृद्धि होती है, तो यह संभावित रूप से लगातार पदों को खोलने की संभावना है, जो अंततः टूट जाता है।

- यदि कीमतों में उतार-चढ़ाव बहुत अधिक है, तो स्थिति को सीमित नुकसान तक पहुंचने का खतरा है और इसे बंद करने के लिए मजबूर किया जा सकता है।

- पैरामीटर अनुकूलन जोखिम. इस रणनीति के पैरामीटर की स्थापना के लाभप्रदता पर महत्वपूर्ण प्रभाव पड़ता है, अगर पैरामीटर सेट गलत है, यह काफी लाभप्रदता की संभावना को कम कर देगा.

इन जोखिमों के लिए अनुकूलन के कुछ तरीके हैं:

- स्टॉक खोलने की सीमा को बढ़ाया गया है ताकि स्टॉक खोलने की आवृत्ति कम हो सके।

- स्थिति के जोखिम को रोकने के लिए स्थिति को उचित रूप से छोटा करें

- अनुकूलित औसत रेखा चक्र, समस्थानिक रेखा पैरामीटर और अन्य सेटिंग्स

अनुकूलन दिशा

इस रणनीति में अनुकूलन के लिए बहुत जगह है, मुख्य रूप से निम्नलिखित दृष्टिकोणों सेः

- प्रवृत्ति के तहत अनुवर्ती गिरावट को रोकने के लिए स्थिति खोलने की शर्त तर्क में वृद्धि

- मूल्य में भारी उतार-चढ़ाव के जोखिम को रोकने के लिए स्थिति को कम करने के तर्क को जोड़ना

- विभिन्न प्रकार के औसत दर्जे के संकेतकों को आज़माएं और बेहतर संयोजन खोजें

- मशीन लर्निंग के साथ पैरामीटर का स्वचालित अनुकूलन

- स्वचालित स्टॉप-लॉस रणनीतियों को जोड़ना और जोखिम को बेहतर तरीके से नियंत्रित करना

संक्षेप

द्वि-दिशात्मक औसत रेखा वापसी ट्रेडिंग रणनीति कीमतों को चलती औसत रेखा से हटाने के बाद वापसी के अवसरों को पकड़कर लाभप्रद है। यह जोखिम को प्रभावी ढंग से नियंत्रित करता है, और पैरामीटर अनुकूलन के माध्यम से बेहतर रिटर्न प्राप्त कर सकता है। हालांकि इस रणनीति में कुछ जोखिम भी हैं, लेकिन इसे स्थिति खोलने के तर्क को बेहतर बनाने, स्थिति आकार को कम करने और अन्य तरीकों से नियंत्रित किया जा सकता है। यह रणनीति सरल और समझने योग्य है, और आगे के शोध और अनुकूलन के लिए व्यापारियों की मात्रा के लायक है।

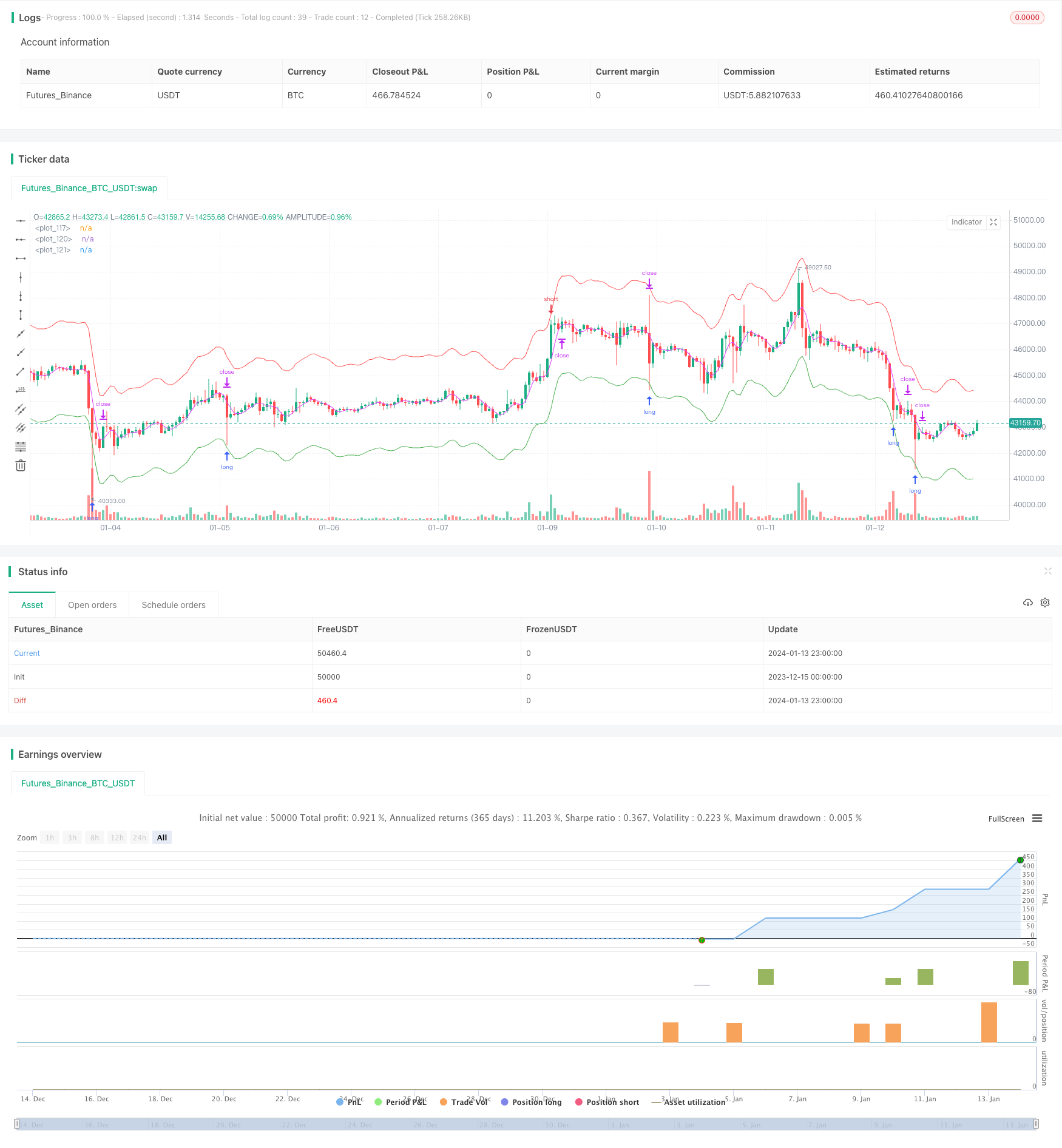

/*backtest

start: 2023-12-15 00:00:00

end: 2024-01-14 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy(title = "hamster-bot MRS 2", overlay = true, default_qty_type = strategy.percent_of_equity, initial_capital = 100, default_qty_value = 30, pyramiding = 1, commission_value = 0.1, backtest_fill_limits_assumption = 1)

info_options = "Options"

on_close = input(false, title = "Entry on close", inline=info_options, group=info_options)

OFFS = input.int(0, minval = 0, maxval = 1, title = "| Offset View", inline=info_options, group=info_options)

trade_offset = input.int(0, minval = 0, maxval = 1, title = "Trade", inline=info_options, group=info_options)

use_kalman_filter = input.bool(false, title="Use Kalman filter", group=info_options)

//MA Opening

info_opening = "MA Opening Long"

maopeningtyp_l = input.string("SMA", title="Type", options=["SMA", "EMA", "TEMA", "DEMA", "ZLEMA", "WMA", "Hma", "Thma", "Ehma", "H", "L", "DMA"], title = "", inline=info_opening, group=info_opening)

maopeningsrc_l = input.source(ohlc4, title = "", inline=info_opening, group=info_opening)

maopeninglen_l = input.int(3, minval = 1, title = "", inline=info_opening, group=info_opening)

long1on = input(true, title = "", inline = "long1")

long1shift = input.float(0.96, step = 0.005, title = "Long", inline = "long1")

long1lot = input.int(10, minval = 0, maxval = 10000, step = 10, title = "Lot 1", inline = "long1")

info_opening_s = "MA Opening Short"

maopeningtyp_s = input.string("SMA", title="Type", options=["SMA", "EMA", "TEMA", "DEMA", "ZLEMA", "WMA", "Hma", "Thma", "Ehma", "H", "L", "DMA"], title = "", inline=info_opening_s, group=info_opening_s)

maopeningsrc_s = input.source(ohlc4, title = "", inline=info_opening_s, group=info_opening_s)

maopeninglen_s = input.int(3, minval = 1, title = "", inline=info_opening_s, group=info_opening_s)

short1on = input(true, title = "", inline = "short1")

short1shift = input.float(1.04, step = 0.005, title = "short", inline = "short1")

short1lot = input.int(10, minval = 0, maxval = 10000, step = 10, title = "Lot 1", inline = "short1")

//MA Closing

info_closing = "MA Closing"

maclosingtyp = input.string("SMA", title="Type", options=["SMA", "EMA", "TEMA", "DEMA", "ZLEMA", "WMA", "Hma", "Thma", "Ehma", "H", "L", "DMA"], title = "", inline=info_closing, group=info_closing)

maclosingsrc = input.source(ohlc4, title = "", inline=info_closing, group=info_closing)

maclosinglen = input.int(3, minval = 1, maxval = 200, title = "", inline=info_closing, group=info_closing)

maclosingmul = input.float(1, step = 0.005, title = "mul", inline=info_closing, group=info_closing)

startTime = input(timestamp("01 Jan 2010 00:00 +0000"), "Start date", inline = "period")

finalTime = input(timestamp("31 Dec 2030 23:59 +0000"), "Final date", inline = "period")

HMA(_src, _length) => ta.wma(2 * ta.wma(_src, _length / 2) - ta.wma(_src, _length), math.round(math.sqrt(_length)))

EHMA(_src, _length) => ta.ema(2 * ta.ema(_src, _length / 2) - ta.ema(_src, _length), math.round(math.sqrt(_length)))

THMA(_src, _length) => ta.wma(ta.wma(_src,_length / 3) * 3 - ta.wma(_src, _length / 2) - ta.wma(_src, _length), _length)

tema(sec, length)=>

tema1= ta.ema(sec, length)

tema2= ta.ema(tema1, length)

tema3= ta.ema(tema2, length)

tema_r = 3*tema1-3*tema2+tema3

donchian(len) => math.avg(ta.lowest(len), ta.highest(len))

ATR_func(_src, _len)=>

atrLow = low - ta.atr(_len)

trailAtrLow = atrLow

trailAtrLow := na(trailAtrLow[1]) ? trailAtrLow : atrLow >= trailAtrLow[1] ? atrLow : trailAtrLow[1]

supportHit = _src <= trailAtrLow

trailAtrLow := supportHit ? atrLow : trailAtrLow

trailAtrLow

f_dema(src, len)=>

EMA1 = ta.ema(src, len)

EMA2 = ta.ema(EMA1, len)

DEMA = (2*EMA1)-EMA2

f_zlema(src, period) =>

lag = math.round((period - 1) / 2)

ema_data = src + (src - src[lag])

zl= ta.ema(ema_data, period)

f_kalman_filter(src) =>

float value1= na

float value2 = na

value1 := 0.2 * (src - src[1]) + 0.8 * nz(value1[1])

value2 := 0.1 * (ta.tr) + 0.8 * nz(value2[1])

lambda = math.abs(value1 / value2)

alpha = (-math.pow(lambda, 2) + math.sqrt(math.pow(lambda, 4) + 16 * math.pow(lambda, 2)))/8

value3 = float(na)

value3 := alpha * src + (1 - alpha) * nz(value3[1])

//SWITCH

ma_func(modeSwitch, src, len, use_k_f=true) =>

modeSwitch == "SMA" ? use_kalman_filter and use_k_f ? f_kalman_filter(ta.sma(src, len)) : ta.sma(src, len) :

modeSwitch == "RMA" ? use_kalman_filter and use_k_f ? f_kalman_filter(ta.rma(src, len)) : ta.rma(src, len) :

modeSwitch == "EMA" ? use_kalman_filter and use_k_f ? f_kalman_filter(ta.ema(src, len)) : ta.ema(src, len) :

modeSwitch == "TEMA" ? use_kalman_filter and use_k_f ? f_kalman_filter(tema(src, len)) : tema(src, len):

modeSwitch == "DEMA" ? use_kalman_filter and use_k_f ? f_kalman_filter(f_dema(src, len)) : f_dema(src, len):

modeSwitch == "ZLEMA" ? use_kalman_filter and use_k_f ? f_kalman_filter(f_zlema(src, len)) : f_zlema(src, len):

modeSwitch == "WMA" ? use_kalman_filter and use_k_f ? f_kalman_filter(ta.wma(src, len)) : ta.wma(src, len):

modeSwitch == "VWMA" ? use_kalman_filter and use_k_f ? f_kalman_filter(ta.vwma(src, len)) : ta.vwma(src, len):

modeSwitch == "Hma" ? use_kalman_filter and use_k_f ? f_kalman_filter(HMA(src, len)) : HMA(src, len):

modeSwitch == "Ehma" ? use_kalman_filter and use_k_f ? f_kalman_filter(EHMA(src, len)) : EHMA(src, len):

modeSwitch == "Thma" ? use_kalman_filter and use_k_f ? f_kalman_filter(THMA(src, len/2)) : THMA(src, len/2):

modeSwitch == "ATR" ? use_kalman_filter and use_k_f ? f_kalman_filter(ATR_func(src, len)): ATR_func(src, len) :

modeSwitch == "L" ? use_kalman_filter and use_k_f ? f_kalman_filter(ta.lowest(len)): ta.lowest(len) :

modeSwitch == "H" ? use_kalman_filter and use_k_f ? f_kalman_filter(ta.highest(len)): ta.highest(len) :

modeSwitch == "DMA" ? donchian(len) : na

//Var

sum = 0.0

maopening_l = 0.0

maopening_s = 0.0

maclosing = 0.0

pos = strategy.position_size

p = 0.0

p := pos == 0 ? (strategy.equity / 100) / close : p[1]

truetime = true

loss = 0.0

maxloss = 0.0

equity = 0.0

//MA Opening

maopening_l := ma_func(maopeningtyp_l, maopeningsrc_l, maopeninglen_l)

maopening_s := ma_func(maopeningtyp_s, maopeningsrc_s, maopeninglen_s)

//MA Closing

maclosing := ma_func(maclosingtyp, maclosingsrc, maclosinglen) * maclosingmul

long1 = long1on == false ? 0 : long1shift == 0 ? 0 : long1lot == 0 ? 0 : maopening_l == 0 ? 0 : maopening_l * long1shift

short1 = short1on == false ? 0 : short1shift == 0 ? 0 : short1lot == 0 ? 0 : maopening_s == 0 ? 0 : maopening_s * short1shift

//Colors

long1col = long1 == 0 ? na : color.green

short1col = short1 == 0 ? na : color.red

//Lines

// plot(maopening_l, offset = OFFS, color = color.new(color.green, 50))

// plot(maopening_s, offset = OFFS, color = color.new(color.red, 50))

plot(maclosing, offset = OFFS, color = color.fuchsia)

long1line = long1 == 0 ? close : long1

short1line = short1 == 0 ? close : short1

plot(long1line, offset = OFFS, color = long1col)

plot(short1line, offset = OFFS, color = short1col)

//Lots

lotlong1 = p * long1lot

lotshort1 = p * short1lot

//Entry

if truetime

//Long

sum := 0

strategy.entry("L", strategy.long, lotlong1, limit = on_close ? na : long1, when = long1 > 0 and pos <= sum and (on_close ? close <= long1[trade_offset] : true))

sum := lotlong1

//Short

sum := 0

pos := -1 * pos

strategy.entry("S", strategy.short, lotshort1, limit = on_close ? na : short1, when = short1 > 0 and pos <= sum and (on_close ? close >= short1[trade_offset] : true))

sum := lotshort1

strategy.exit("Exit", na, limit = maclosing)

if time > finalTime

strategy.close_all()