चलती औसत और सापेक्ष शक्ति सूचकांक पर आधारित मात्रात्मक व्यापार रणनीति

अवलोकन

बल क्षेत्र तोड़ने की रणनीति एक संख्यात्मक ट्रेडिंग रणनीति है जो चलती औसत और अपेक्षाकृत मजबूत सूचकांकों पर आधारित है। यह रणनीति बाजार की प्रवृत्ति की दिशा का न्याय करने के लिए महत्वपूर्ण चलती औसत को तोड़ने की कीमत का पता लगाने के लिए है, आरएसआई के साथ मिलकर प्रवेश का समय निर्धारित करने के लिए। मूल विचार यह है कि जब कीमत चलती औसत को तोड़ती है, तो आरएसआई संकेतक के ओवर-ओवर-सोर्स सिग्नल के साथ एक व्यापारिक संकेत जारी करना।

रणनीति सिद्धांत

बल क्षेत्र तोड़ने की रणनीति दो चलती औसत का उपयोग करती है, पहला 10 चक्र ईएमए है जो एक तेजी से चलती औसत है, दूसरा 200 चक्र ईएमए है जो एक धीमी गति से चलती औसत है। तेज रेखा वर्तमान मूल्य प्रवृत्ति को दर्शाती है, धीमी रेखा दीर्घकालिक मूल्य प्रवृत्ति को दर्शाती है। जब कीमत 10 दिन की रेखा को पार करती है तो यह एक आशावादी संकेत है, और 10 दिन की रेखा को पार करने पर यह एक नकारात्मक संकेत है।

इस रणनीति में आरएसआई संकेतकों को भी शामिल किया गया है ताकि यह पता लगाया जा सके कि प्रवेश का सही समय कब है। यदि कीमतें तेजी से बढ़ रही हैं, तो आरएसआई निचले स्तर पर हैं (आरएसआई 5 से कम है) । यदि कीमतें नीचे की ओर बढ़ रही हैं, तो आरएसआई उच्च स्तर पर हैं (आरएसआई 95 से अधिक है) ।

यदि कीमत 10 दिन की रेखा को पार कर जाती है या फिर से गिर जाती है, तो स्टॉप लॉस का सिद्धांत है।

रणनीति का विश्लेषण

इस रणनीति का सबसे बड़ा लाभ यह है कि इसकी प्रवृत्ति का पालन करने की क्षमता मजबूत है। चलती औसत अपने आप में एक अच्छा प्रवृत्ति निर्णय कार्य करता है। रणनीति तेजी से धीमी औसत रेखा का पूरा लाभ उठाती है, तेजी से लाइन अल्पकालिक प्रवृत्ति की दिशा का न्याय करती है, धीमी लाइन लंबी अवधि की प्रवृत्ति की दिशा का न्याय करती है। जब तेजी से लाइन पर एक धीमी गति से प्रवृत्ति की दिशा का न्याय करती है, तो यह दर्शाता है कि शेयरों की कीमतें अल्पकालिक और दीर्घकालिक दोनों में बढ़ रही हैं, जो एक मजबूत खरीद संकेत है।

आरएसआई सूचकांक के शामिल होने से रणनीति का लाभ भी बढ़ जाता है। आरएसआई उच्च और निम्न बिंदुओं का संयोजन प्रभावी रूप से ओवरबॉट और ओवरसोल्ड घटनाओं के दौरान एक व्यापारिक संकेत दे सकता है, जिससे संभावित रिवर्स पॉइंट्स में प्रवेश किया जा सकता है, जो रणनीति की वास्तविक प्रभावशीलता को बढ़ाता है।

जोखिम विश्लेषण

हालांकि इस रणनीति में मजबूत प्रवृत्ति ट्रैकिंग क्षमता है, लेकिन किसी भी तकनीकी सूचक रणनीति से पूरी तरह से नुकसान से बचा नहीं जा सकता है, कुछ जोखिम अभी भी मौजूद हैं। विशेष रूप से, निम्नलिखित जोखिम हो सकते हैंः

- कीमतों में भारी उतार-चढ़ाव के दौरान, चलती औसत द्वारा उत्पन्न ट्रेडिंग सिग्नल में देरी हो सकती है।

- आरएसआई सूचकांक विचलन के लिए अतिसंवेदनशील है, जिससे ट्रेडिंग सिग्नल में गलतफहमी होती है।

- लंबे समय तक चलने के दौरान, गलत पैरामीटर के कारण अत्यधिक व्यापार हो सकता है।

जोखिम को कम करने के लिए, चलती औसत मापदंडों को समायोजित किया जा सकता है, आरएसआई मापदंडों के संयोजन को अनुकूलित किया जा सकता है, स्टॉप-लॉस लाइन की दूरी को उचित रूप से छूट दी जाती है, स्थिति आकार को उचित रूप से नियंत्रित किया जाता है। अनुकूलित मापदंडों के संयोजन को पुनः परीक्षण में पर्याप्त रूप से सत्यापित किया जाना चाहिए।

रणनीति अनुकूलन दिशा

इस रणनीति में अभी भी अनुकूलन के लिए जगह है, जो मुख्य रूप से निम्नलिखित क्षेत्रों पर केंद्रित हैः

एक अनुकूलनशील चलती औसत जो बाजार में उतार-चढ़ाव के आधार पर स्वचालित रूप से चलती औसत मापदंडों को समायोजित करता है, जो इसे अधिक लचीला बनाता है

बुरीन बैंड जैसे उतार-चढ़ाव के संकेतकों को शामिल करने से बाजार में भारी कीमतों के उतार-चढ़ाव का सामना करने में मदद मिलती है।

मशीन सीखने के एल्गोरिदम को जोड़ना, एआई प्रशिक्षण के माध्यम से बेहतर पैरामीटर सेट और ट्रेडिंग नियम प्राप्त करना, और रणनीतियों को और अधिक बुद्धिमान बनाना।

बहु-बाजार पोर्टफोलियो, परीक्षण नमूने की मात्रा का विस्तार, विभिन्न बाजारों के बीच रणनीति की प्रभावशीलता की पुष्टि।

मौलिक विश्लेषण मॉड्यूल की शुरूआत, बाजार के रुझानों का आकलन करने के लिए मैक्रो पॉलिसी, प्रमुख घटनाओं आदि के संयोजन के साथ, रणनीतिक निर्णयों के लिए आधार प्रदान करना।

संक्षेप

बल के क्षेत्र को तोड़ने की रणनीति एक बहुत ही व्यावहारिक चलती औसत रणनीति है। यह प्रवृत्ति का न्याय करने के लिए कीमतों के तेजी से धीमी औसत रेखा को तोड़ने के सिद्धांतों का उपयोग करता है, जबकि आरएसआई के साथ सटीक प्रवेश करने के लिए। इस संयोजन ने समान रेखा और ओवरबॉट ओवरबॉट संकेतक के लाभों का पूरा उपयोग किया है। यह रणनीति कई बाजारों में परीक्षण की गई है, रिटर्न स्थिर है, जोखिम नियंत्रित है, और एक अनुशंसित मात्रात्मक व्यापार रणनीति है। भविष्य में आगे के अनुकूलन के माध्यम से रणनीति के प्रदर्शन को और भी बेहतर बनाया जा सकता है।

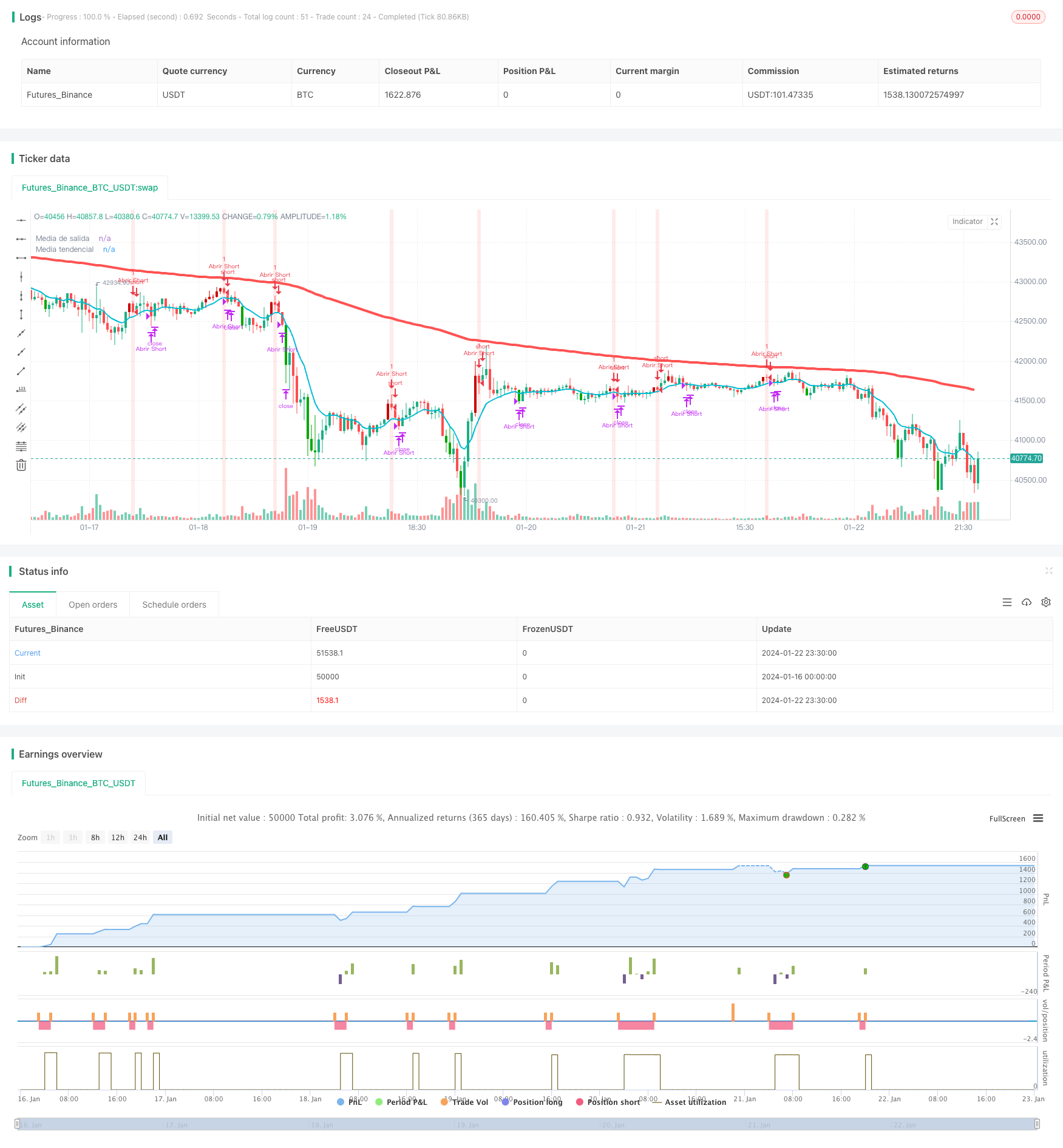

/*backtest

start: 2024-01-16 00:00:00

end: 2024-01-23 00:00:00

period: 30m

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © JoseMetal

//@version=5

//== Constantes

c_blanco = color.rgb(255, 255, 255, 0)

c_negro = color.rgb(0, 0, 0, 0)

c_amarillo_radiactivo = color.rgb(255, 255, 0, 0)

c_cian_radiactivo = color.rgb(0, 255, 255, 0)

c_verde_radiactivo = color.rgb(0, 255, 0, 0)

c_verde = color.rgb(0, 128, 0, 0)

c_verde_oscuro = color.rgb(0, 80, 0, 0)

c_rojo_radiactivo = color.rgb(255, 0, 0, 0)

c_rojo = color.rgb(128, 0, 0, 0)

c_rojo_oscuro = color.rgb(80, 0, 0, 0)

c_naranja_oscuro = color.rgb(200, 120, 0, 0)

noneColor = color.new(color.white, 100)

max_float = 10000000000.0

//== Funciones

//== Declarar estrategia y período de testeo

strategy("Estrategia Larry Connors", shorttitle="Estrategia Larry Connors", overlay=true)

fecha_inicio = input(timestamp("1 Jan 2000"), title="• Fecha de inicio", group="Período de pruebas", inline="periodo_de_pruebas")

vela_en_fecha = true

posicion_abierta = strategy.position_size != 0

LONG_abierto = strategy.position_size > 0

SHORT_abierto = strategy.position_size < 0

GRUPO_P = "Posiciones"

P_permitir_LONGS = input.bool(title="LONGS", group=GRUPO_P, defval=true, inline="posiciones")

P_permitir_SHORTS = input.bool(title="SHORTS", group=GRUPO_P, defval=true, inline="posiciones")

GRUPO_general = "General"

mostrar_color_velas = input.bool(title="Colorear velas", defval=true, group=GRUPO_general)

//== Inputs de indicadores

// Medias móviles simples

GRUPO_SMAs = "SMAs"

SMA_1_fuente = input.source(title="• (Media de salida) Fuente / Long.", group=GRUPO_SMAs, defval=close, inline="sma_1")

SMA_1_length = input.int(title="", group=GRUPO_SMAs, defval=10, minval=1, inline="sma_1")

SMA_2_fuente = input.source(title="• (Media tendencial) Fuente / Long.", group=GRUPO_SMAs, defval=close, inline="sma_2")

SMA_2_length = input.int(title="", group=GRUPO_SMAs, defval=200, minval=1, inline="sma_2")

SMA_1 = ta.ema(SMA_1_fuente, SMA_1_length)

SMA_2 = ta.ema(SMA_2_fuente, SMA_2_length)

// RSI

GRUPO_RSI = "RSI"

RSI_src = input.source(title="• Fuente / Longitud", group=GRUPO_RSI, defval=close, inline="rsi_calc")

RSI_length = input.int(title="", group=GRUPO_RSI, defval=2, minval=1, inline="rsi_calc")

RSI = ta.rsi(RSI_src, RSI_length)

RSI_nivel_os = input.int(title="• Sobreventa / Sobrecompra", group=GRUPO_RSI, defval=5, minval=0, maxval=99, inline="rsi_niveles")

RSI_nivel_ob = input.int(title="", group=GRUPO_RSI, defval=95, minval=1, maxval=100, inline="rsi_niveles")

//== Cálculo de condiciones

cierre_sobre_SMA_1 = close > SMA_1

tendencia_alcista = close > SMA_2

RSI_en_sobreventa = RSI < RSI_nivel_os

RSI_en_sobrecompra = RSI > RSI_nivel_ob

//== Entrada (deben cumplirse todas para entrar)

LONG_condition_1 = tendencia_alcista

LONG_condition_2 = not cierre_sobre_SMA_1 // Vela con cierre bajo la media rápida

LONG_condition_3 = RSI_en_sobreventa[1] and not RSI_en_sobreventa // Sobreventa en la vela anterior y ya no en la actual

all_LONG_conditions = LONG_condition_1 and LONG_condition_2 and LONG_condition_3

entrar_en_LONG = P_permitir_LONGS and all_LONG_conditions and vela_en_fecha and not LONG_abierto

SHORT_condition_1 = not tendencia_alcista

SHORT_condition_2 = cierre_sobre_SMA_1 // Vela con cierre sobre la media rápida

SHORT_condition_3 = RSI_en_sobrecompra[1] and not RSI_en_sobrecompra // Sobrecompra en la vela anterior y ya no en la actual

all_SHORT_conditions = SHORT_condition_1 and SHORT_condition_2 and SHORT_condition_3

entrar_en_SHORT = P_permitir_SHORTS and all_SHORT_conditions and vela_en_fecha and not SHORT_abierto

if (entrar_en_LONG)

strategy.entry("Abrir Long", strategy.long)

if (entrar_en_SHORT)

strategy.entry("Abrir Short", strategy.short)

//== Salida

exit_LONG_conditions = cierre_sobre_SMA_1

exit_SHORT_conditions = not cierre_sobre_SMA_1

if (LONG_abierto and exit_LONG_conditions)

strategy.close("Abrir Long")

if (SHORT_abierto and exit_SHORT_conditions)

strategy.close("Abrir Short")

//== Ploteo en pantalla

// SMAs

plot(SMA_1, "Media de salida", color=color.aqua, linewidth=2)

plot(SMA_2, "Media tendencial", color=tendencia_alcista ? color.green : color.red, linewidth=4)

// Color de fondo

bgcolor = entrar_en_LONG ? color.new(color.green, 85) : entrar_en_SHORT ? color.new(color.red, 85) : color.new(color.black, 100)

bgcolor(bgcolor)

// Color de las velas según sobrecompra/sobreventa del RSI

color_velas = mostrar_color_velas ? (RSI_en_sobreventa ? #00a800 : RSI_en_sobrecompra ? #ca0000 : na) : na

barcolor(color_velas)