अनुकूलित गतिशील औसत क्रॉसओवर रणनीति

लेखक:चाओझांग, दिनांकः 2024-02-06 10:27:56टैगः

अवलोकन

अनुकूलित गतिशील औसत क्रॉसओवर रणनीति एक मात्रात्मक ट्रेडिंग रणनीति है जिसमें चलती औसत क्रॉसओवर संकेत, स्थिति आकार और जोखिम प्रबंधन शामिल हैं। यह ट्रेडिंग संकेत उत्पन्न करने के लिए तेज़ और धीमी गति से चलती औसत क्रॉसओवर का उपयोग करता है और जोखिम नियंत्रण के लिए गतिशील रूप से स्थिति आकार को समायोजित करता है। पारंपरिक चलती औसत क्रॉसओवर रणनीतियों की तुलना में, इस रणनीति ने अधिक उन्नत और विश्वसनीय एल्गो ट्रेडिंग समाधान प्रदान करने के लिए बहु-आयामी अनुकूलन का अनुभव किया है।

रणनीति तर्क

इस रणनीति के मुख्य ट्रेडिंग सिग्नल दो चलती औसत के बीच क्रॉसओवर से आते हैं - एक तेज, अल्पकालिक और एक धीमी, दीर्घकालिक। विशेष रूप से, जब तेजी से चलती औसत नीचे से धीमी चलती औसत से ऊपर जाती है, तो एक खरीद संकेत ट्रिगर किया जाता है। और जब तेजी से चलती औसत ऊपर से धीमी से नीचे जाती है, तो एक बिक्री संकेत उत्पन्न होता है।

एक प्रवृत्ति-अनुसरण सूचक के रूप में, चलती औसत प्रभावी रूप से मूल्य उतार-चढ़ाव को चिकना कर सकती है और प्रवृत्ति उलट को पहचान सकती है। तेज चलती औसत अल्पकालिक मूल्य परिवर्तनों पर बेहतर प्रतिक्रिया करती है जबकि धीमी एक दीर्घकालिक प्रवृत्तियों को दर्शाती है। इस प्रकार दो औसत के बीच क्रॉसओवर प्रवृत्ति दिशा में बदलाव निर्धारित करने का एक प्रभावी तरीका है।

जब तेज एमए धीमी एमए से ऊपर जाता है, तो यह संकेत देता है कि कीमतें अल्पकालिक में ऊपर की ओर मुड़ गई हैं और दीर्घकालिक कीमतों को ऊपर धकेल रही हैं। यह एक पीछा करने का संकेत है। और जब तेज एमए नीचे जाता है, तो यह इंगित करता है कि अल्पकालिक कीमतों में गिरावट शुरू हो गई है जो दीर्घकालिक कीमतों को भी नीचे खींच लेगी। यह एक डंपिंग संकेत है।

इस रणनीति का एक और हाइलाइट इसका जोखिम प्रबंधन है। यह व्यापारियों को प्रति व्यापार जोखिम प्रतिशत को परिभाषित करने की अनुमति देता है और तदनुसार गतिशील रूप से स्थिति आकार को समायोजित करता है। विशेष रूप से, स्थिति आकार की गणना इस प्रकार की जाती हैः

स्थिति का आकार = (खाता स्वामित्व × जोखिम प्रतिशत) / (प्रति लेनदेन जोखिम प्रतिशत × 100)

खाते की स्थिति और स्वीकार्य जोखिम स्तरों के आधार पर पदों को लचीले ढंग से स्केल करने का यह तरीका प्रभावी जोखिम नियंत्रण को सक्षम बनाता है, जो इस रणनीति का एक बड़ा प्लस है।

लाभ

- तेज और धीमी एमए के संयोजन से अधिक विश्वसनीय संकेत

- बेहतर जोखिम प्रबंधन के लिए गतिशील स्थिति आकार

- सहज ग्राफिक प्रतिनिधित्व, उपयोग करने में आसान

- समय पर कार्रवाई के लिए सिग्नल अलर्ट शामिल है

- लचीलापन के लिए अनुकूलन योग्य पैरामीटर

साधारण चलती औसत क्रॉसओवर प्रणाली की तुलना में, इस रणनीति में कुछ प्रमुख अनुकूलन हुए हैंः

स्मार्ट सिग्नल लॉजिक.एक एकल एमए लाइन के बजाय दोहरी तेज और धीमी गति से चलने वाले औसत, अल्पकालिक और दीर्घकालिक दोनों रुझानों की पहचान कर सकते हैं, जिससे क्रॉसओवर संकेत अधिक विश्वसनीय हो जाते हैं।

अधिक वैज्ञानिक जोखिम नियंत्रण।पूंजी और स्वीकार्य जोखिम के आधार पर स्थिति को गतिशील रूप से समायोजित करने से व्यावहारिक जरूरतों के अनुरूप लाभप्रदता और जोखिम प्रबंधन दोनों प्राप्त होते हैं।

बेहतर उपयोगकर्ता अनुभव।दृश्य संकेत मार्कर और वास्तविक समय के अलर्ट पूरे दिन स्क्रीन को घूरने के बिना सुविधाजनक संचालन की अनुमति देते हैं।

अधिक लचीलापन।अनुकूलन योग्य एमए लंबाई और जोखिम सेटिंग्स व्यापारियों को अपनी व्यक्तिगत वरीयताओं और व्यापार शैली के अनुसार रणनीति को अनुकूलित करने की अनुमति देती हैं।

जोखिम विश्लेषण

मूल चलती औसत क्रॉसओवर प्रणाली में महत्वपूर्ण सुधार के बावजूद, व्यावहारिक अनुप्रयोगों में अभी भी कुछ जोखिम मौजूद हो सकते हैंः

लापता मूल्य प्रतिवर्तनःमूविंग एवरेज ट्रेंड ट्रैकर्स होते हैं, जो तेज, अचानक मूल्य उलटों को पकड़ने में असमर्थ होते हैं, संभावित रूप से महत्वपूर्ण लंबी/छोटी प्रविष्टियों और निकासों को याद करते हैं।

साइडवे मार्केट:लंबे समय तक पक्षीय समेकन के दौरान, एमए सिग्नल झूठे सिग्नल उत्पन्न करते हैं, इसलिए स्थिति के आकार को कम किया जाना चाहिए या अन्य प्रकार की रणनीति पर विचार किया जाना चाहिए।

खराब पैरामीटर विकल्पःअनुचित एमए पैरामीटर चयन खराब संकेतों की ओर ले जाते हैं, बैकटेस्टिंग के माध्यम से पुनरावर्ती अनुकूलन की आवश्यकता होती है।

अत्यधिक जोखिम AppConfig:अत्यधिक आक्रामक जोखिम प्रतिशत सेटिंग्स में ओवरलेवरिंग और ब्लोअप का जोखिम होता है इसलिए व्यक्तिगत जोखिम सहिष्णुता के अनुरूप रूढ़िवादी कॉन्फ़िगरेशन को प्राथमिकता दी जाती है।

उपरोक्त जोखिमों को कम करने के लिए, कुछ रणनीति अपनाई जा सकती हैः

-

ट्रेडिंग वॉल्यूम और केडी संकेतक जैसे फ़िल्टर जोड़ना ताकि रिवर्स की कमी से बचा जा सके।

-

अस्थिरता प्रकार के स्ट्रैट पर स्विच करना या कुछ बाजार व्यवस्थाओं में पदों को कम करना।

-

उत्पादों के बीच इष्टतम मापदंडों या खंडित सेटिंग्स को खोजने के लिए गहन बैकटेस्टिंग।

-

जोखिम मापदंडों को सावधानीपूर्वक विन्यस्त करना, पिरामिडिंग पद, प्रति व्यापार हानि को सीमित करना।

अनुकूलन दिशाएँ

निम्नलिखित आयामों में आगे के अनुकूलन का अन्वेषण किया जा सकता हैः

-

सिग्नल फ़िल्टरिंगःसिग्नल की विश्वसनीयता बढ़ाने के लिए केडीजे, बोलिंगर बैंड जैसे अतिरिक्त फ़िल्टर।

-

अनुकूलन पैरामीटरःबदलती बाजार स्थितियों के आधार पर एमए लंबाई को गतिशील रूप से अनुकूलित करने के लिए मशीन लर्निंग तकनीकों का उपयोग करना।

-

लाभ लेना और हानि रोकना:लाभ और नियंत्रण हानि को लॉक करने के लिए ट्रेलिंग स्टॉप, फिक्स्ड रेशियो लाभ लेने को शामिल करना।

-

रणनीति संरचनाःअधिक स्थिर और पर्याप्त अल्फा प्राप्त करने के लिए चिपचिपा स्तरों, थरथरानवाला जैसे अन्य स्तरों के साथ संयोजन।

-

क्रॉस-मार्केट आर्बिट्रेज:जोखिम मुक्त मध्यस्थता के लिए विभिन्न बाजारों में मूल्य संबंधों का लाभ उठाना।

परीक्षण और सुधार में निरंतर प्रयासों के साथ, हम इस रणनीति को एक विश्वसनीय, नियंत्रित, अल्फा-जनरेटिंग एल्गो ट्रेडिंग समाधान में विकसित करने में आश्वस्त हैं।

निष्कर्ष

अनुकूलित गतिशील औसत क्रॉसओवर रणनीति तेजी से और धीमे एमए क्रॉसओवर के माध्यम से ट्रेडिंग सिग्नल प्रदान करती है और गतिशील स्थिति समायोजन के माध्यम से जोखिम का प्रबंधन करती है, जिससे यह एक काफी व्यापक एल्गो ट्रेडिंग प्रणाली बन जाती है। पारंपरिक एमए स्ट्रैट की तुलना में, यह अनुकूलित संस्करण सिग्नल प्रभावशीलता, जोखिम नियंत्रण, उपयोगकर्ता अनुभव और अधिक में प्रमुख उन्नयन को चिह्नित करता है। जैसे-जैसे ठीक-ट्यूनिंग मापदंडों, फ़िल्टरिंग संकेतों, स्टॉप रन को एकीकृत करने और रणनीति संरचना में आगे सुधार होता है, यह खुदरा व्यापारियों के लिए एक आदर्श लाभदायक जोखिम-परिभाषित रणनीति बनने में बहुत वादा करता है।

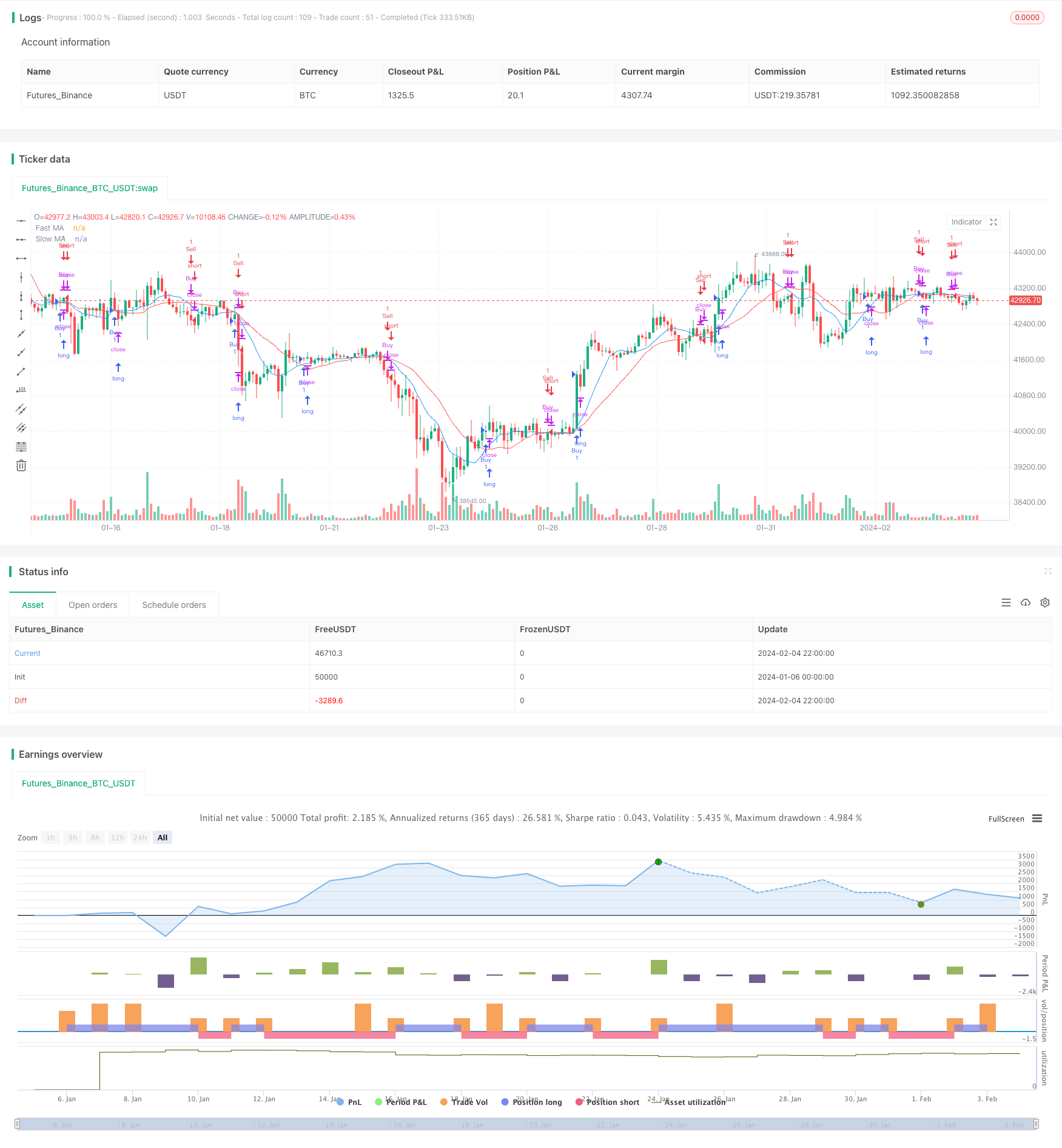

/*backtest

start: 2024-01-06 00:00:00

end: 2024-02-05 00:00:00

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Improved Moving Average Crossover", overlay=true)

// Input parameters

fastLength = input(10, title="Fast MA Length")

slowLength = input(20, title="Slow MA Length")

riskPercentage = input(1, title="Risk Percentage", minval=0.1, maxval=5, step=0.1)

// Calculate moving averages

fastMA = sma(close, fastLength)

slowMA = sma(close, slowLength)

// Plot moving averages on the chart

plot(fastMA, color=color.blue, title="Fast MA")

plot(slowMA, color=color.red, title="Slow MA")

// Trading signals

longCondition = crossover(fastMA, slowMA)

shortCondition = crossunder(fastMA, slowMA)

// Position sizing based on percentage risk

riskPerTrade = input(2, title="Risk Per Trade (%)", minval=1, maxval=10, step=0.5)

equity = strategy.equity

lotSize = (equity * riskPercentage) / (riskPerTrade * 100)

strategy.entry("Buy", strategy.long, when=longCondition)

strategy.close("Buy", when=shortCondition)

strategy.entry("Sell", strategy.short, when=shortCondition)

strategy.close("Sell", when=longCondition)

// Plot trades on the chart using plotshape

plotshape(series=longCondition, color=color.green, style=shape.triangleup, location=location.belowbar, size=size.small, title="Buy Signal")

plotshape(series=shortCondition, color=color.red, style=shape.triangledown, location=location.abovebar, size=size.small, title="Sell Signal")

// Alerts

alertcondition(longCondition, title="Buy Signal", message="Buy Signal!")

alertcondition(shortCondition, title="Sell Signal", message="Sell Signal!")

- दोहरे गति सूचकांक और रिवर्सल हाइब्रिड रणनीति

- टीडी अनुक्रमिक द्वि-दिशात्मक एस/आर ट्रेडिंग रणनीति

- बिटकॉइन के लिए सुपरट्रेंड मात्रात्मक ट्रेडिंग रणनीति

- एक अल्पकालिक रणनीति जो आरएसआई संकेतक और मूल्य सफलता को जोड़ती है

- रिचर्ड की कछुआ व्यापार रणनीति

- गतिशील ढलान प्रवृत्ति रेखा व्यापार रणनीति

- उन्नत आरएसआई संकेतक ट्रेडिंग रणनीति

- आरएसआई संकेतक क्रॉस साइकिल लाभ और स्टॉप लॉस रणनीति

- चलती औसत क्रॉसओवर पर आधारित रुझान ट्रैकिंग रणनीति

- एलटीसी के लिए आरएसआई और बोलिंगर बैंड्स फ्यूजन ट्रेडिंग रणनीति

- एसएमए-एटीआर गतिशील ट्रेलिंग स्टॉप रणनीति

- रिवर्स ट्रैकिंग रणनीति

- दोहरी रिवर्सल आर्बिट्रेज रणनीति

- कमा और चलती औसत आधारित प्रवृत्ति रणनीति का पालन करना

- मूल्य चैनल और चलती औसत आधारित प्रवृत्ति रणनीति का पालन करना

- आरएसआई गतिशील स्थिति औसतकरण रणनीति

- बोलिंगर बैंड और आरएसआई संयोजन रणनीति

- गतिशील दोहरे घातीय चलती औसत ट्रेडिंग रणनीति

- एक दोहरी उलट गति सूचकांक व्यापार रणनीति

- निचला शिकारी रणनीति