उन्नत माध्य प्रत्यावर्तन ट्रेडिंग रणनीति: मानक विचलन पर आधारित गतिशील रेंज ब्रेकआउट सिस्टम

SMA

अवलोकन

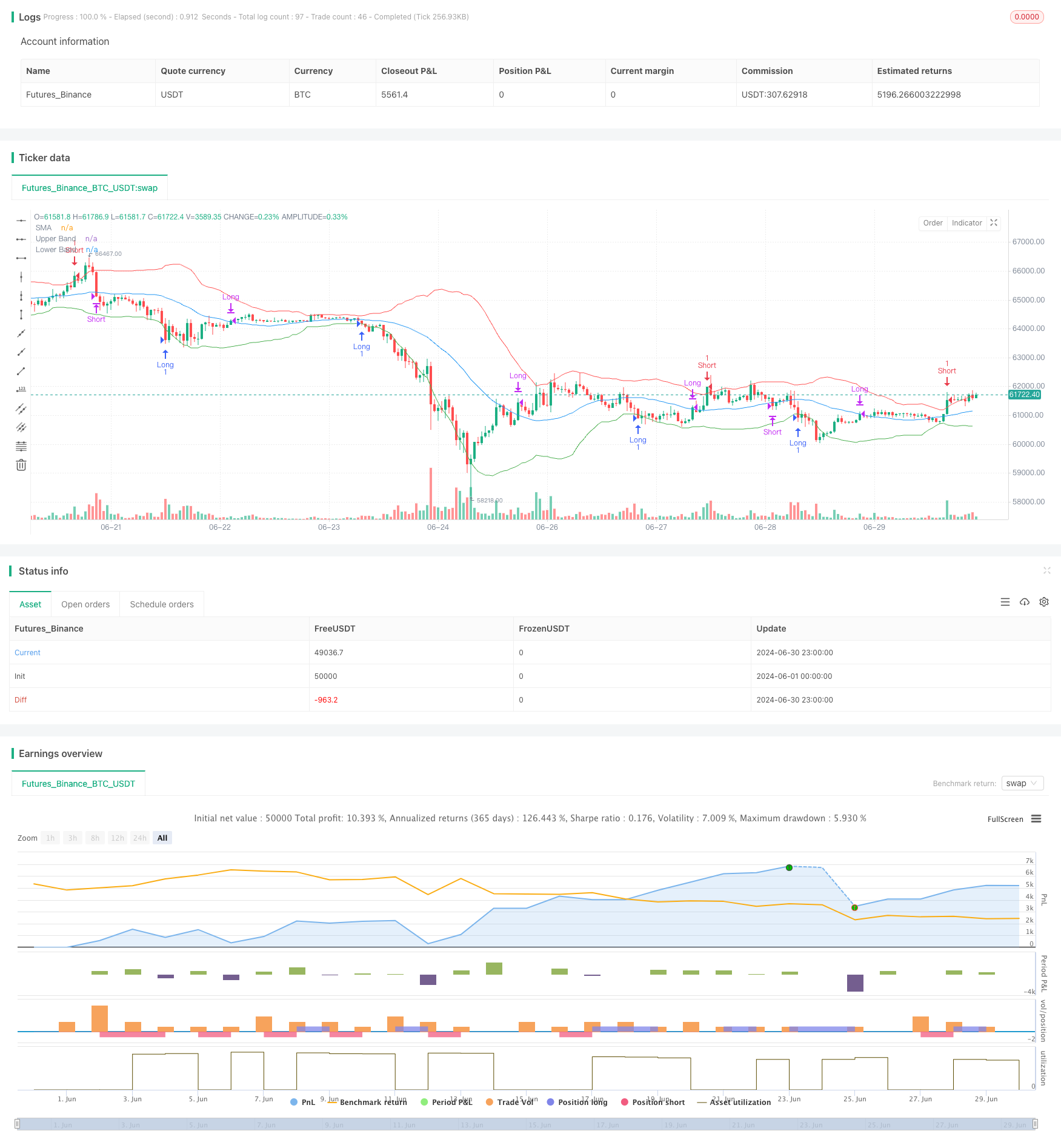

इस लेख में एक उन्नत ट्रेडिंग रणनीति का वर्णन किया गया है जो औसत वापसी सिद्धांत पर आधारित है। यह रणनीति एक सरल चलती औसत (एसएमए) और मानक विचलन (एसडी) का उपयोग करके एक गतिशील ट्रेडिंग फ़्रेम का निर्माण करती है ताकि कीमतों के औसत से विचलन की चरम स्थितियों की पहचान करके संभावित रिवर्स अवसरों को पकड़ा जा सके। रणनीति का मुख्य विचार यह है कि जब कीमतें अपने ऐतिहासिक औसत से काफी विचलित होती हैं, तो औसत स्तर पर लौटने की अधिक संभावना होती है। सावधानीपूर्वक डिजाइन किए गए प्रवेश और निकास नियमों के माध्यम से, रणनीति का उद्देश्य बाजार की इस सांख्यिकीय विशेषता का उपयोग करके संभावित व्यापारिक लाभ प्राप्त करना है।

रणनीति सिद्धांत

यह रणनीति इस प्रकार काम करती हैः

एक निर्दिष्ट अवधि (डिफ़ॉल्ट 30 चक्र) के लिए एक सरल चलती औसत (एसएमए) की गणना करें, जो कीमतों के लिए एक केंद्रीय प्रवृत्ति संकेतक है।

एक ही चक्र के समापन मूल्य की गणना के लिए मानक अंतर ((SD) का उपयोग किया जाता है, जो कीमतों की अस्थिरता को मापने के लिए है।

SMA के आधार पर, 2 मानक अंतर ऊपर और नीचे की ओर विस्तारित होते हैं, जिससे अपर बैंड और लोअर बैंड बनते हैं। ये दो बैंड एक गतिशील व्यापार क्षेत्र बनाते हैं।

लेन-देन तर्क:

- जब समापन मूल्य टच या नीचे गिर जाता है, तो मल्टी-हेड पोजीशन खोलें। यह दर्शाता है कि कीमत औसत से विचलित हो गई है और चरम स्तर तक पहुंच गई है, और एक उच्च संभावना है कि यह वापस आ जाएगी।

- जब समापन मूल्य को छूता है या पटरी से बाहर निकलता है, तो एक खाली स्थिति खोलें। यह दर्शाता है कि कीमत औसत से चरम स्तर तक पहुंच गई है, और इसके वापस आने की अधिक संभावना है।

समस्थानिक तर्क:

- जब एक बहुस्तरीय स्थिति स्थापित की जाती है, तो यदि समापन मूल्य पर एक एसएमए है, तो यह स्पष्ट है कि कीमत औसत स्तर पर वापस आ गई है।

- जब एक खाली स्थिति की स्थापना की जाती है, तो यदि समापन मूल्य के नीचे एक एसएमए को तोड़ दिया जाता है, तो एक ब्लीडिंग होती है। यह भी दर्शाता है कि कीमतें औसत स्तर पर वापस आ गई हैं।

रणनीति ने चार्ट पर SMA, अपट्रेल और डाउनट्रेल को चार्ट किया है ताकि व्यापारिक क्षेत्रों और संभावित व्यापारिक अवसरों को स्पष्ट रूप से दिखाया जा सके।

रणनीतिक लाभ

सैद्धांतिक आधार मजबूत है: औसत रिटर्न एक व्यापक रूप से मान्यता प्राप्त बाजार घटना है, और रणनीति ने इस सांख्यिकीय विशेषता का चतुराई से उपयोग किया है।

अनुकूलनशीलता: मानक विचलन का उपयोग करके व्यापार क्षेत्र का निर्माण करके, रणनीति बाजार की अस्थिरता में परिवर्तन के अनुसार अपनी संवेदनशीलता को स्वचालित रूप से समायोजित करने में सक्षम है। अधिक अस्थिरता वाले बाजारों में, व्यापार क्षेत्र तदनुसार विस्तारित होगा; कम अस्थिरता वाले बाजारों में, व्यापार क्षेत्र तदनुसार संकीर्ण होगा।

जोखिम प्रबंधन तर्कसंगतः रणनीति केवल तब प्रवेश करती है जब कीमत सांख्यिकीय रूप से चरम स्तर तक पहुंच जाती है, जो गलत संकेतों की संभावना को कुछ हद तक कम करती है। साथ ही, औसत का उपयोग एक समतल बिंदु के रूप में, उचित लाभ को लॉक करने में मदद करता है।

अच्छा दृश्य प्रभावः रणनीति स्पष्ट रूप से चार्ट पर ट्रेडिंग बैंड और औसत रेखा को चिह्नित करती है, जिससे व्यापारी को बाजार की स्थिति और संभावित व्यापारिक अवसरों को समझने में मदद मिलती है।

पैरामीटर लचीलापनः रणनीति उपयोगकर्ताओं को एसएमए की अवधि और मानक विचलन के गुणकों को अनुकूलित करने की अनुमति देती है, जो विभिन्न बाजारों और विभिन्न ट्रेडिंग शैलियों के अनुकूल होने की संभावना प्रदान करती है।

तर्क सरल और स्पष्ट हैः हालांकि रणनीति का सैद्धांतिक आधार गहरा है, लेकिन इसका व्यावहारिक निष्पादन तर्क बहुत स्पष्ट है, जो व्यापारियों को समझने और निष्पादित करने में मदद करता है।

रणनीतिक जोखिम

प्रवृत्ति बाजार जोखिमः मजबूत प्रवृत्ति बाजारों में, कीमतों को लगातार व्यापार के दायरे को तोड़ने के बिना वापस आ सकता है, जिससे लगातार घाटे का व्यापार होता है।

ओवरट्रेडिंग जोखिमः उच्च अस्थिरता वाले बाजारों में, कीमतों में अक्सर उतार-चढ़ाव हो सकता है, जिससे अत्यधिक ट्रेडिंग सिग्नल उत्पन्न होते हैं, जिससे ट्रेडिंग लागत बढ़ जाती है।

झूठे ब्रेकआउट जोखिमः कीमतें एक व्यापारिक सीमा को तोड़ सकती हैं और फिर तेजी से वापस आ सकती हैं, और इस तरह के “झूठे ब्रेकआउट” से अनावश्यक व्यापार हो सकता है।

पैरामीटर संवेदनशीलताः रणनीति का प्रदर्शन SMA चक्र और मानक विचलन गुणांक जैसे पैरामीटर के लिए अत्यधिक संवेदनशील हो सकता है, और अनुचित पैरामीटर सेटिंग रणनीति को विफल करने का कारण बन सकती है।

विलंबता का जोखिम: SMA और मानक अंतर विलंबता के संकेत हैं, जो तेजी से बदलते बाजारों में बाजार के मोड़ को समय पर पकड़ने में असमर्थ हो सकते हैं।

ब्लैक स्क्वायर घटना जोखिमः अचानक होने वाली बड़ी घटनाओं के कारण कीमतों में भारी उतार-चढ़ाव हो सकता है, जो सामान्य सांख्यिकीय सीमा से परे है, जिससे रणनीति विफल हो जाती है और इससे बड़ी हानि हो सकती है।

रणनीति अनुकूलन दिशा

प्रवृत्ति फ़िल्टर का परिचय देंः एक दीर्घकालिक प्रवृत्ति सूचक जोड़ने पर विचार किया जा सकता है (जैसे कि एक लंबी अवधि की चलती औसत) और केवल उस दिशा में स्थितियों को खोलें जो मुख्य प्रवृत्ति के अनुरूप है, ताकि प्रतिगामी व्यापार को कम किया जा सके।

गतिशील समायोजन मानक अंतर गुणांकः बाजार की अस्थिरता के आधार पर गतिशील समायोजन मानक अंतर का गुणांक, कम अस्थिरता के दौरान व्यापार क्षेत्र को कम करने और उच्च अस्थिरता के दौरान व्यापार क्षेत्र को बढ़ाने के लिए।

बढ़ी हुई लेनदेन की पुष्टिः लेनदेन के संकेतकों को एकीकृत किया जा सकता है, केवल जब लेनदेन की मात्रा असामान्य रूप से बढ़ जाती है, तो प्रवेश संकेतों की पुष्टि करने के लिए, झूठी दरार के जोखिम को कम करने के लिए।

अनुकूलित विस्थापन रणनीतिः जोखिम को बेहतर ढंग से नियंत्रित करने और मुनाफे को लॉक करने के लिए, एटीआर (औसत वास्तविक तरंग) के आधार पर गतिशील विस्थापन या गतिशील विस्थापन का उपयोग करने पर विचार किया जा सकता है, न कि केवल कीमतों में वापसी के दौरान विस्थापन।

समय फ़िल्टर जोड़ा गयाः एक न्यूनतम होल्डिंग समय सेट किया जा सकता है, जिससे ट्रेडिंग क्षेत्र के आसपास के मूल्य में तेजी से उतार-चढ़ाव के कारण बार-बार ट्रेडिंग से बचा जा सकता है।

कई समय सीमाओं पर विचार करेंः एसएमए और मानक विचलन की गणना लंबी समय सीमाओं पर की जा सकती है, जो अल्पकालिक व्यापारिक संकेतों को फ़िल्टर करने और रणनीति की स्थिरता बढ़ाने के लिए उपयोग की जाती है।

मशीन लर्निंग एल्गोरिदम को शामिल करनाः रणनीति पैरामीटर को गतिशील रूप से अनुकूलित करने के लिए मशीन लर्निंग तकनीक का उपयोग किया जा सकता है, या यह अनुमान लगाया जा सकता है कि क्या कीमत वास्तव में व्यापारिक सीमाओं को छूने के बाद उलट जाएगी।

संक्षेप

मानक विचलन पर आधारित गतिशील सीमा तोड़ने की यह प्रणाली एक औसत वापसी रणनीति है जो सांख्यिकीय सिद्धांतों का चतुराई से उपयोग करती है। यह एक सरल चलती औसत और मानक विचलन के माध्यम से एक अनुकूलित ट्रेडिंग क्षेत्र का निर्माण करती है, जब कीमत सांख्यिकीय चरम सीमा तक पहुंचती है तो संभावित रिवर्स अवसरों को पकड़ती है। रणनीति का लाभ इसकी ठोस सैद्धांतिक नींव, अच्छी अनुकूलन क्षमता और सहज दृश्य प्रभाव में है। हालांकि, यह ट्रेंड मार्केट जोखिम, अतिव्यापार जोखिम और पैरामीटर संवेदनशीलता जैसी चुनौतियों का भी सामना करती है।

प्रवृत्ति फ़िल्टर, गतिशील समायोजन पैरामीटर और लेन-देन की मात्रा की पुष्टि जैसे अनुकूलन उपायों को शामिल करके, रणनीति की स्थिरता और लाभप्रदता को और बढ़ाया जा सकता है। साथ ही, व्यापारियों को इस रणनीति का उपयोग करते समय इसकी सीमाओं को पूरी तरह से जानने की आवश्यकता होती है, बाजार अनुभव और जोखिम प्रबंधन सिद्धांतों के साथ संयोजन में सावधानीपूर्वक लागू किया जाता है।

कुल मिलाकर, यह रणनीति औसत रिटर्न ट्रेडिंग के लिए एक ठोस ढांचा प्रदान करती है, जिसमें बड़ी अनुप्रयोग क्षमता और अनुकूलन की गुंजाइश होती है। इसे न केवल एक स्वतंत्र ट्रेडिंग सिस्टम के रूप में इस्तेमाल किया जा सकता है, बल्कि इसे अन्य तकनीकी विश्लेषण उपकरण या मौलिक विश्लेषण के साथ जोड़ा जा सकता है ताकि अधिक व्यापक और मजबूत ट्रेडिंग रणनीति बनाई जा सके।

/*backtest

start: 2024-06-01 00:00:00

end: 2024-06-30 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Simple Mean Reversion Strategy [nn1]", overlay=true)

// Input parameters

length = input.int(30, "SMA Length", minval=1)

std_dev_threshold = input.float(2, "Standard Deviation Threshold", minval=0.1, step=0.1)

// Calculate SMA and Standard Deviation

sma = ta.sma(close, length)

std_dev = ta.stdev(close, length)

// Calculate upper and lower bands

upper_band = sma + std_dev * std_dev_threshold

lower_band = sma - std_dev * std_dev_threshold

// Plot SMA and bands

plot(sma, "SMA", color.blue)

plot(upper_band, "Upper Band", color.red)

plot(lower_band, "Lower Band", color.green)

// Trading logic

if (close <= lower_band)

strategy.entry("Long", strategy.long)

else if (close >= upper_band)

strategy.entry("Short", strategy.short)

// Exit logic

if (ta.crossover(close, sma))

strategy.close("Long")

if (ta.crossunder(close, sma))

strategy.close("Short")