अवलोकन

यह रणनीति एक मात्रात्मक ट्रेडिंग प्रणाली है जो मात्रा-मूल्य संबंधों पर आधारित है और बाजार की गतिशीलता और रुझानों का विश्लेषण करने के लिए मुख्य रूप से दो संकेतकों का उपयोग करती है, लेन-देन मात्रा-ओसी और संतुलन मात्रा-ओबीवी। यह रणनीति संभावित खरीद और बिक्री के अवसरों की पहचान करने के लिए इन दो संकेतकों के क्रॉसिंग और उनके चलती औसत के संबंध में स्थिति को देखती है। इसके अलावा, रणनीति ने औसत वास्तविक तरंग दैर्ध्य (एटीआर) को एक अस्थिरता फ़िल्टर के रूप में पेश किया है, जिससे संकेत की विश्वसनीयता बढ़ जाती है।

रणनीति सिद्धांत

वीओः

- गणना विधि: वीओ = ईएमए (विनिमय मात्रा, 20) - एसएमए (विनिमय मात्रा, 20)

- कार्यः व्यापार की मात्रा के सूचकांक चलती औसत और सरल चलती औसत की तुलना करके व्यापार की मात्रा में परिवर्तन की प्रवृत्ति को दर्शाता है।

ओबीवी:

- गणना विधिः जब समापन मूल्य बढ़ता है, तो ओबीवी उस दिन के लेनदेन की मात्रा को जोड़ता है; जब समापन मूल्य गिरता है, तो ओबीवी उस दिन के लेनदेन की मात्रा को घटाता है।

- भूमिकाः यह बाजार की प्रवृत्ति की ताकत का आकलन करने के लिए मूल्य परिवर्तन और लेनदेन की मात्रा के बीच संबंध को दर्शाता है।

औसत वास्तविक तरंग दैर्ध्य (ATR):

- गणना विधिः 14 चक्रों का एटीआर

- कार्यः कम अस्थिरता वाले वातावरण में झूठे संकेतों को फ़िल्टर करने के लिए बाजार की अस्थिरता को मापने के लिए।

खरीदारी के संकेत:

- VO पर उपयोगकर्ता द्वारा निर्धारित लेनदेन थ्रेशोल्ड

- OBV 20 चक्र सरल चलती औसत से अधिक है

यह एक संकेत है।

- उपयोगकर्ता द्वारा सेट किए गए नकारात्मक लेनदेन थ्रेशोल्ड के नीचे वीओ

- OBV 20 चक्र सरल चलती औसत से नीचे

रणनीतिक लाभ

बहु-आयामी विश्लेषणः बाजार की जानकारी को कई आयामों के साथ जोड़ा गया है जैसे कि लेनदेन की मात्रा, मूल्य और अस्थिरता, जिससे संकेतों की सटीकता में सुधार होता है।

रुझान की पुष्टिः OBV की तुलना उसके चलती औसत से की गई, जिससे कुछ संभावित झूठे ब्रेकआउट को प्रभावी ढंग से फ़िल्टर किया गया।

लचीलापनः उपयोगकर्ता को विभिन्न बाजार स्थितियों के लिए वीओ और ओबीवी चक्रों के साथ-साथ लेनदेन की सीमाओं को अनुकूलित करने की अनुमति देता है।

विज़ुअलाइज़ेशन प्रभावः रंगीन मार्करों और तीरों का उपयोग करके खरीद और बिक्री के संकेतों को स्पष्ट रूप से प्रदर्शित किया जाता है, जिससे व्यापार के अवसरों की त्वरित पहचान की जा सके।

जोखिम प्रबंधनः एटीआर सूचकांक की शुरूआत, जो बाजार में उतार-चढ़ाव के आधार पर स्थिति के आकार को समायोजित कर सकता है, जो जोखिम नियंत्रण के लिए फायदेमंद है।

स्वचालित निष्पादनः रणनीतियाँ व्यापार निर्देशों को स्वचालित रूप से निष्पादित करती हैं, जिससे मानवीय भावनात्मक हस्तक्षेप कम हो जाता है।

रणनीतिक जोखिम

विलंबता: चलती औसत और ऑसिलेटर में कुछ विलंबता होती है, जिससे व्यापार की शुरुआत में सबसे अच्छे प्रवेश बिंदुओं को याद किया जा सकता है।

झूठे सिग्नलः अस्थिर बाजारों में, अक्सर झूठे ब्रेक सिग्नल उत्पन्न हो सकते हैं, जिससे लेनदेन की लागत बढ़ जाती है।

रुझान निर्भरताः रणनीति मजबूत रुझान वाले बाजारों में बेहतर प्रदर्शन करती है, लेकिन क्षैतिज समाशोधन अवधि में खराब हो सकती है।

ओवर-ट्रेडिंगः यदि पैरामीटर को गलत तरीके से सेट किया जाता है, तो ओवर-ट्रेडिंग हो सकती है, जिससे शुल्क में वृद्धि हो सकती है।

एकल बाजार की सीमाएं: रणनीति केवल विशिष्ट बाजार स्थितियों के लिए लागू हो सकती है, सार्वभौमिक नहीं है।

रणनीति अनुकूलन दिशा

गतिशील पैरामीटर समायोजन:

- बाजार की अस्थिरता के आधार पर VO और OBV की अवधि को स्वचालित रूप से समायोजित करें, ताकि वे विभिन्न बाजार स्थितियों के अनुकूल हो सकें।

- कार्यान्वयन विधिः एटीआर या अन्य उतार-चढ़ाव के संकेतकों का उपयोग करके पैरामीटर को गतिशील रूप से समायोजित किया जा सकता है।

मल्टीटाइम फ़्रेम विश्लेषण:

- यह एक लंबी समय सीमा के साथ एक बड़ी प्रवृत्ति की पुष्टि करने के लिए और व्यापार की जीत की दर को बढ़ाने के लिए है।

- कार्यान्वयन विधिः VO और OBV विश्लेषण को कई समय अवधि में जोड़ना।

मूल्य व्यवहार विश्लेषण का परिचय:

- प्रवेश बिंदुओं की सटीकता में सुधार के लिए, आरेख या समर्थन प्रतिरोध बिंदु विश्लेषण के साथ संयोजन।

- कार्यान्वयन विधिः विशिष्ट मूल्य पैटर्न के लिए पहचान तर्क जोड़ना।

पोजीशन मैनेजमेंट का अनुकूलन करेंः

- सिग्नल की ताकत और बाजार की अस्थिरता की गतिशीलता के आधार पर स्थिति का आकार समायोजित करें।

- कार्यान्वयन विधिः एटीआर या सिग्नल की ताकत का उपयोग करके प्रत्येक ट्रेड के लिए पदों के प्रतिशत की गणना करें।

बाजार की भावना को बढ़ाने के लिएः

- VIX या अन्य भावना सूचकांकों को शामिल करें और चरम बाजार स्थितियों के संकेतों को फ़िल्टर करें।

- कार्यान्वयन विधिः बाजार की भावना के संकेतकों के लिए निगरानी और सिग्नल फ़िल्टरिंग तर्क जोड़ना।

संक्षेप

द्वि-संकेतक क्रॉस-पुष्टि पर आधारित गतिशीलता अस्थिरता की मात्रा ट्रेडिंग रणनीति एक परिमाण ट्रेडिंग प्रणाली है जिसमें परिचालन मात्रा ऑस्सिलेटर ((VO) और संतुलन परिचालन मात्रा ((OBV)) शामिल है। इन दो संकेतकों के परिवर्तन और सापेक्ष स्थिति का विश्लेषण करके, रणनीति बाजार की गतिशीलता में परिवर्तन और संभावित रुझान उलट को पकड़ने में सक्षम है। औसत वास्तविक तरंग दैर्ध्य ((ATR) को अस्थिरता फ़िल्टर के रूप में पेश करने से सिग्नल की विश्वसनीयता में और वृद्धि हुई है।

इस रणनीति का मुख्य लाभ इसकी बहु-आयामी विश्लेषण पद्धति और लचीली पैरामीटर सेटिंग है, जो इसे विभिन्न बाजार स्थितियों के अनुकूल बनाने में सक्षम बनाता है। हालांकि, रणनीति में कुछ अंतर्निहित जोखिम भी हैं, जैसे कि सिग्नल देरी और संभावित ओवरट्रेडिंग। रणनीति के प्रदर्शन को अनुकूलित करने के लिए, गतिशील पैरामीटर समायोजन, बहु-समय सीमा विश्लेषण और अधिक परिष्कृत स्थिति प्रबंधन विधियों को पेश करने पर विचार किया जा सकता है।

कुल मिलाकर, यह एक मात्रात्मक रणनीति है जो ठोस मात्रा-मूल्य विश्लेषण सिद्धांत पर आधारित है, जिसमें एक अच्छी सैद्धांतिक आधार और व्यावहारिक अनुप्रयोग की क्षमता है। निरंतर अनुकूलन और प्रतिक्रिया के माध्यम से, रणनीति को वास्तविक लेनदेन में स्थिर रिटर्न प्राप्त करने की उम्मीद है। हालांकि, निवेशकों को इस रणनीति का उपयोग करते समय बाजार के जोखिम को सावधानीपूर्वक विचार करना होगा और अपनी जोखिम सहनशीलता और निवेश लक्ष्यों के साथ उचित धन प्रबंधन करना होगा।

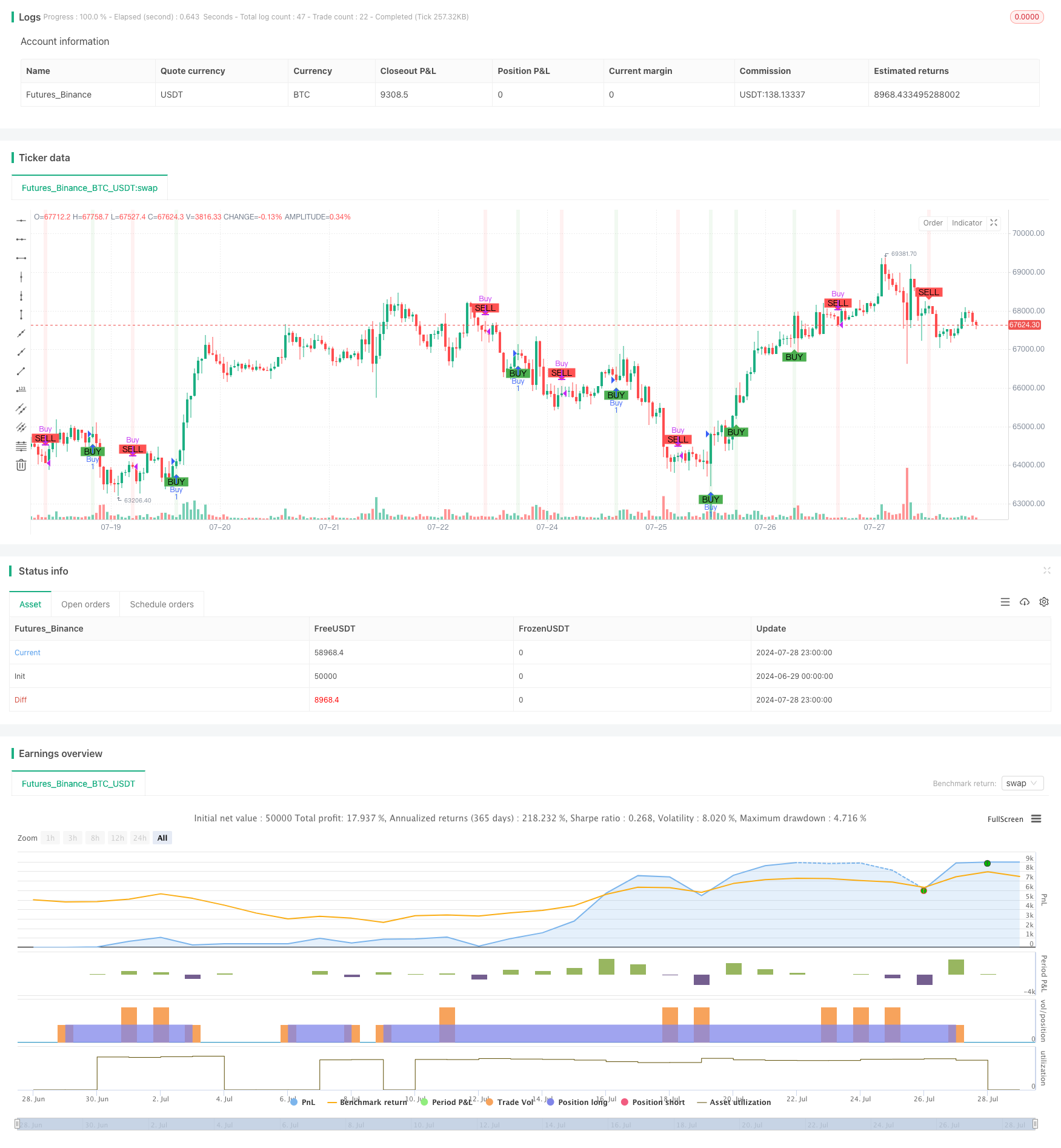

/*backtest

start: 2024-06-29 00:00:00

end: 2024-07-29 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Volume-Based Analysis", overlay=true)

// Inputs

voLength = input.int(20, title="Volume Oscillator Length")

obvLength = input.int(20, title="OBV Length")

volumeThreshold = input.float(1.0, title="Volume Threshold")

atrLength = input.int(14, title="ATR Length")

// Volume Oscillator

vo = ta.ema(volume, voLength) - ta.sma(volume, voLength)

// On-Balance Volume (OBV)

obv = ta.cum(close > close[1] ? volume : close < close[1] ? -volume : 0)

// Average True Range (ATR)

atr = ta.atr(atrLength)

// Signals

buySignal = ta.crossover(vo, volumeThreshold) and obv > ta.sma(obv, obvLength)

sellSignal = ta.crossunder(vo, -volumeThreshold) and obv < ta.sma(obv, obvLength)

// Plots

plotshape(series=buySignal, location=location.belowbar, color=color.green, style=shape.labelup, text="BUY")

plotshape(series=sellSignal, location=location.abovebar, color=color.red, style=shape.labeldown, text="SELL")

bgcolor(buySignal ? color.new(color.green, 90) : na)

bgcolor(sellSignal ? color.new(color.red, 90) : na)

// Strategy execution

if (buySignal)

strategy.entry("Buy", strategy.long)

if (sellSignal)

strategy.close("Buy")