अवलोकन

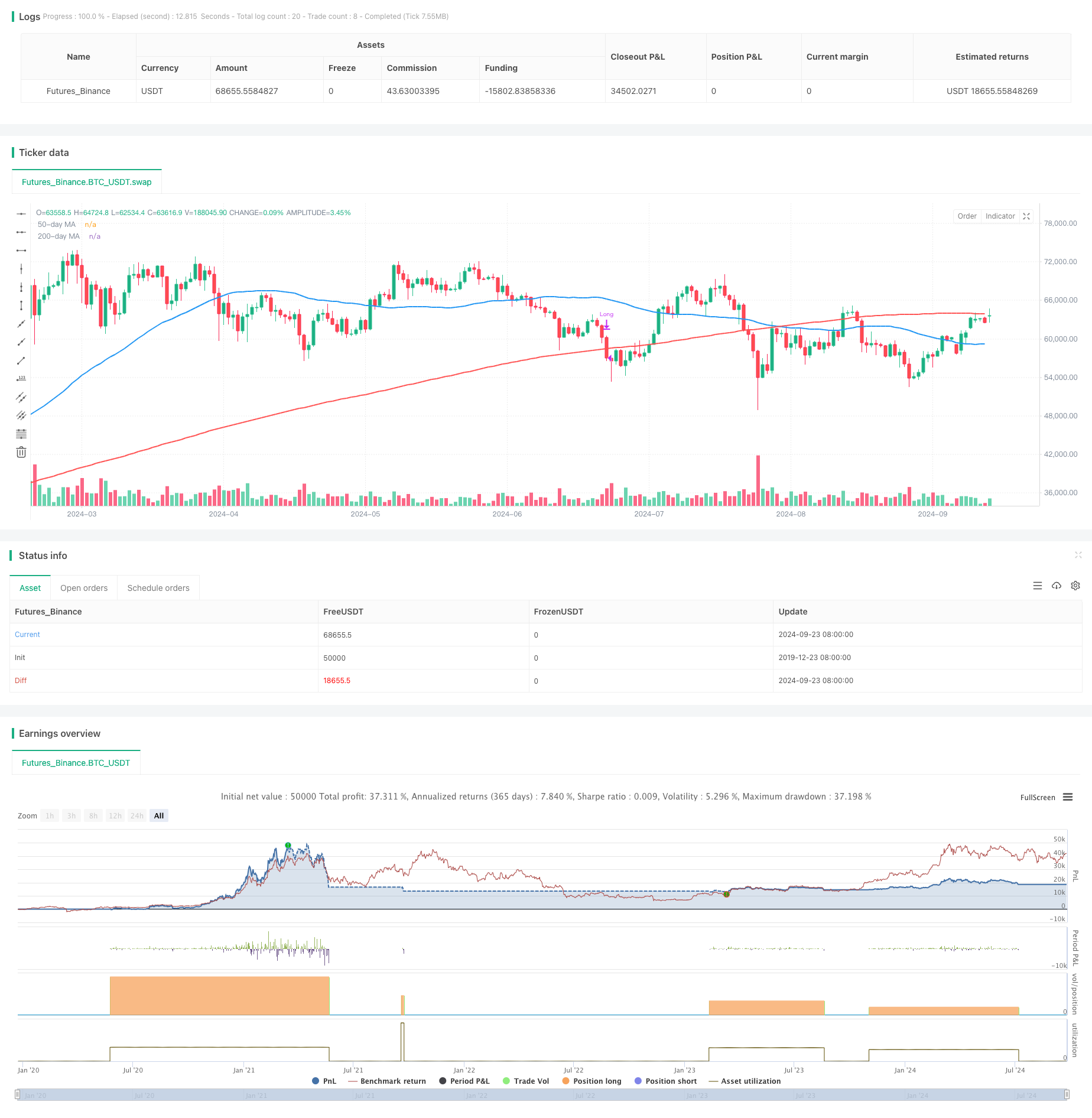

यह एक द्विआधारी समानांतर गोल्ड क्रॉस पर आधारित ट्रेडिंग रणनीति है, जिसमें अनुकूलन जोखिम प्रबंधन और गतिशील स्थिति समायोजन शामिल है। रणनीति 50 और 200 दिन की सरल चलती औसत (एसएमए) का उपयोग करती है ताकि रुझानों की पहचान की जा सके और 50 दिन की औसत पर 200 दिन की औसत रेखा को पार करने पर एक खरीद संकेत उत्पन्न किया जा सके। साथ ही, रणनीति खाते के कुल मूल्य का 2.5% के आधार पर जोखिम नियंत्रण विधि का उपयोग करती है, गतिशील रूप से प्रत्येक व्यापार के लिए स्थिति आकार की गणना करती है, और 200 दिन की औसत रेखा के सापेक्ष प्रतिशत स्टॉप का उपयोग करके लाभप्रदता की रक्षा करती है।

रणनीति सिद्धांत

- प्रवेश सिग्नल: जब 50 दिन की औसत रेखा पर 200 दिन की औसत रेखा से गुजरती है (गोल्डन क्रॉस), तो खरीद सिग्नल ट्रिगर होती है।

- जोखिम प्रबंधनः प्रत्येक लेनदेन पर जोखिम खाते के कुल मूल्य का 2.5% से अधिक नहीं है।

- पोजीशन की गणनाः जोखिम की राशि और स्टॉप लॉस की दूरी के आधार पर गतिशील रूप से गणना की गई प्रत्येक व्यापार के लिए पोजीशन का आकार।

- स्टॉप-लॉस सेटिंगः स्टॉप-लॉस मूल्य को 200-दिवसीय औसत रेखा के नीचे 1.5% पर सेट करें।

- बाहर निकलने की शर्तेंः जब कीमत 200-दिवसीय औसत से नीचे गिरती है, तो ब्लीच ट्रेडिंग समाप्त होती है।

रणनीतिक लाभ

- ट्रेंड ट्रैकिंगः मजबूत अपट्रेंड को पकड़ने के लिए गोल्ड क्रॉस का उपयोग करें और लाभप्रदता के अवसरों को बढ़ाएं।

- जोखिम नियंत्रणः प्रतिशत जोखिम प्रबंधन का उपयोग करके, प्रत्येक लेनदेन के लिए जोखिम को प्रभावी ढंग से नियंत्रित करें।

- गतिशील स्थितिः बाजार की अस्थिरता के आधार पर स्वचालित रूप से स्थिति आकार को समायोजित करना, जोखिम और लाभ के बीच संतुलन बनाना।

- लचीली रोकः सापेक्षिक रोक का उपयोग करें, बाजार में उतार-चढ़ाव के साथ स्वचालित रूप से समायोजित करें, लाभ की रक्षा करने के लिए और कीमतों को पर्याप्त उतार-चढ़ाव के लिए जगह दें।

- स्पष्ट रूप से खेलना: स्पष्ट रूप से खेलना, ताकि व्यक्तिपरक निर्णयों से बचने के लिए अनिश्चितता न हो।

रणनीतिक जोखिम

- झूठे ब्रेकआउटः झूठे सिग्नल को अक्सर ट्रिगर किया जा सकता है, जिससे लगातार छोटे नुकसान हो सकते हैं।

- पिछड़ापनः चलती औसत एक पिछड़ा सूचक है, जो प्रवृत्ति की शुरुआत में भारी वृद्धि को याद कर सकता है।

- भारी उछालः यदि नीचे की ओर भारी उछाल होता है, तो वास्तविक स्टॉप लॉस 2.5% जोखिम सीमा से अधिक हो सकता है।

- अत्यधिक लेनदेनः पारदर्शी बाजारों में, औसत रेखाएं अक्सर पार हो सकती हैं, जिससे अनावश्यक लेनदेन की लागत बढ़ जाती है।

- एकल तकनीकी संकेतकः केवल चलती औसत पर भरोसा करने से अन्य महत्वपूर्ण बाजार जानकारी को नजरअंदाज किया जा सकता है।

रणनीति अनुकूलन दिशा

- एक फ़िल्टरिंग तंत्र की शुरूआतः अधिक विश्वसनीय व्यापारिक संकेतों को फ़िल्टर करने के लिए लेनदेन की मात्रा, अस्थिरता और अन्य संकेतकों को शामिल करने पर विचार किया जा सकता है

- प्रवेश का समय अनुकूलित करेंः अन्य तकनीकी संकेतकों (जैसे आरएसआई, एमएसीडी) के साथ मिलकर रुझान की पुष्टि करें, झूठी सफलताओं को कम करें।

- गतिशील समायोजन पैरामीटरः विभिन्न बाजार चक्रों के अनुसार औसत चक्र को स्वचालित रूप से समायोजित करना, रणनीति अनुकूलनशीलता में सुधार करना।

- बढ़ी हुई रोकथाम तंत्रः गतिशील रोकथाम की शर्तें सेट करें और मजबूत स्थिति में अधिक मुनाफे को लॉक करें।

- फैलाव जोखिमः एक ही समय में कई असंबंधित बाजारों में इस रणनीति को लागू करने पर विचार करें, जिससे प्रणालीगत जोखिम कम हो।

संक्षेप

यह स्व-अनुकूली जोखिम प्रबंधन रणनीति, जो द्वि-समान रेखा गोल्डन क्रॉस पर आधारित है, क्लासिक तकनीकी विश्लेषण विधियों और आधुनिक जोखिम प्रबंधन तकनीकों के संयोजन के माध्यम से व्यापारियों को एक अपेक्षाकृत मजबूत ट्रेडिंग प्रणाली प्रदान करती है। यह न केवल मध्यम और दीर्घकालिक रुझानों को पकड़ने में सक्षम है, बल्कि जोखिम को प्रभावी ढंग से नियंत्रित करने में सक्षम है, जो स्थिर रिटर्न की तलाश में निवेशकों के लिए उपयुक्त है। हालांकि, इस रणनीति का उपयोग करते समय, व्यापारियों को बाजार में बदलावों पर बारीकी से नजर रखने की आवश्यकता होती है और वास्तविक व्यापार प्रदर्शन के आधार पर पैरामीटर को लगातार अनुकूलित करने की आवश्यकता होती है ताकि सर्वोत्तम रिस्क-रिटर्न अनुपात प्राप्त किया जा सके।

/*backtest

start: 2019-12-23 08:00:00

end: 2024-09-24 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Golden Cross with 1.5% Stop-Loss & MA Exit", overlay=true)

// Define the 50-day and 200-day moving averages

ma50 = ta.sma(close, 50)

ma200 = ta.sma(close, 200)

// Entry condition: 50-day MA crosses above 200-day MA (Golden Cross)

goldenCross = ta.crossover(ma50, ma200)

// Exit condition: price drops below the 200-day MA

exitCondition = close < ma200

// Set the stop-loss to 1.5% below the 200-day moving average

stopLoss = ma200 * 0.985 // 1.5% below the 200-day MA

// Risk management (1.5% of total equity)

riskPercent = 0.025 // 1.5% risk

equity = strategy.equity

riskAmount = equity * riskPercent

// Calculate the distance between the entry price (close) and the stop-loss

stopDistance = close - stopLoss

// Calculate position size based on the risk amount and stop-loss distance

if (goldenCross and stopDistance > 0)

positionSize = riskAmount / stopDistance

strategy.entry("Long", strategy.long, qty=positionSize)

// Exit the trade when the price crosses below the 200-day moving average

if (exitCondition)

strategy.close("Long")

// Plot the moving averages on the chart for visualization

plot(ma50, color=color.blue, linewidth=2, title="50-day MA")

plot(ma200, color=color.red, linewidth=2, title="200-day MA")