Berapa banyak Bitcoin yang harus kita alokasikan ke portofolio kita?

0

0

824

824

perkenalan

Setelah bertahun-tahun menunggu, peluncuran Bitcoin Cash ETF baru-baru ini menandai tonggak penting dalam pasar cryptocurrency yang membuat Bitcoin lebih mudah diterima oleh investor. ETF tunai memberikan cara yang mudah dan diatur untuk berinvestasi Bitcoin tanpa harus langsung memegang aset digital, sehingga dapat menarik lebih banyak peserta pasar. Banyak investor yang menunggu dampak jangka panjang dari perubahan ini pada harga cryptocurrency, sambil percaya bahwa Bitcoin dapat membawa keuntungan yang signifikan dalam portofolio mereka.

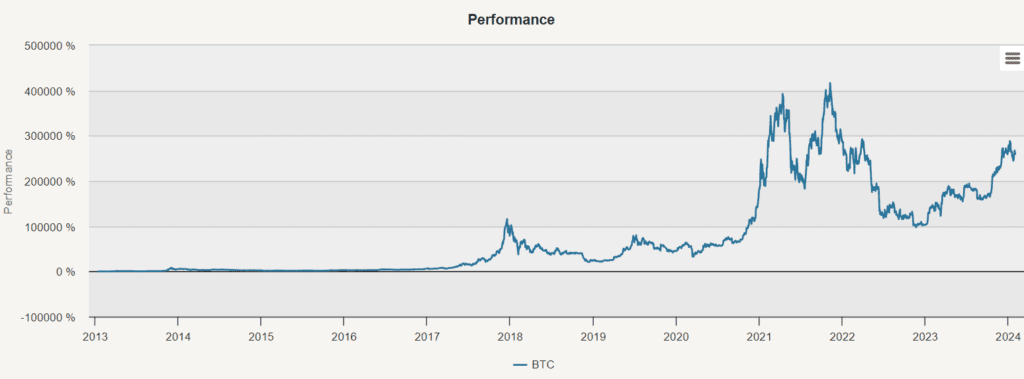

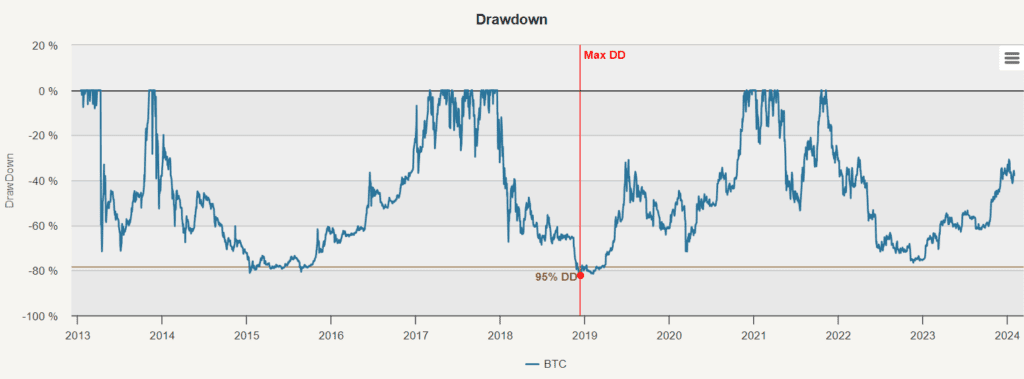

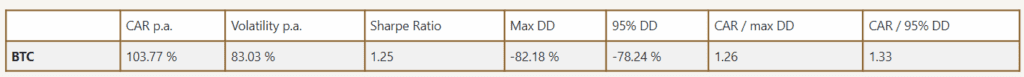

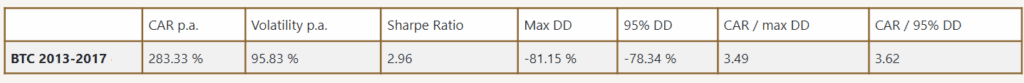

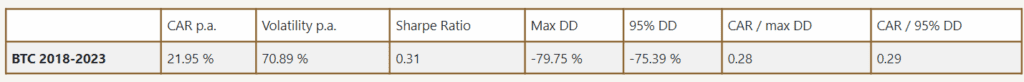

Melihat seluruh grafik dari tahun 2013 hingga 2023, mudah untuk merasa bahwa menjadi jutawan sangat dekat. Strategi untuk memegang BTC dari tahun 2013 hingga 2023 menunjukkan CAR (komposisi pengembalian tahunan) sebesar 103.77% . Namun, menggunakan seluruh grafik 1 dan menyimpulkan kesimpulan jangka panjang apa pun adalah salah arah. Dari tahun 2013 hingga 2017, cryptocurrency masih merupakan kategori aset yang kurang dikenal dan hanya diketahui oleh penggemar.

Finansialisasi

Pada tanggal 10 Desember 2017, Chicago Board Options Exchange (CBOE) meluncurkan perdagangan bitcoin berjangka, diikuti oleh Chicago Mercantile Exchange (CME) pada tanggal 18 Desember 2017, yang menandai tonggak sejarah di bidang cryptocurrency. Instrumen keuangan likuiditas pertama kali disahkan, yang memungkinkan dana dan hedge fund untuk membeli dan menjual bitcoin dalam portofolio mereka tanpa harus membuka rekening di bursa cryptocurrency yang tidak diatur (dan biasanya sangat mencurigakan).

Finansialisasi pasar cryptocurrency mencerminkan perkembangan yang mirip dengan pasar berkembang dan komoditas. Pasar berkembang dan komoditas pernah dianggap sebagai kategori aset yang kurang dikenal, tetapi sekarang mengalami transformasi yang serupa. Awalnya, hanya dana profesional yang berdagang di pasar ini, tetapi pada pertengahan tahun 2000-an, pengenalan indeks dan ETF memudahkan investor utama untuk berinvestasi dalam komoditas.

Cryptocurrency juga diharapkan untuk mengambil jalan yang sama. Mereka akan mengalami proses financialisasi karena cryptocurrency terus bertumbuh ke dalam sistem keuangan global dan menarik permintaan dari investor institusional. Evolusi ini mungkin melibatkan pengenalan lebih banyak instrumen keuangan seperti ETF aktif dan indeks yang lebih luas, yang membuat cryptocurrency lebih mudah diterima oleh kelompok investor yang lebih luas.

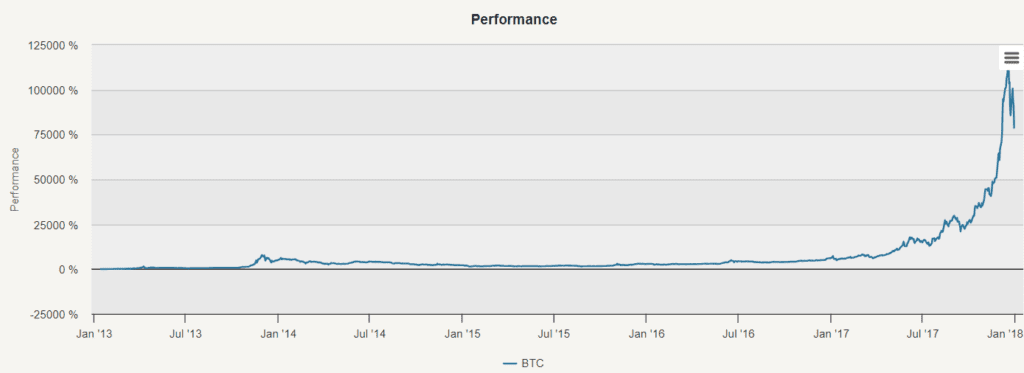

Pertama-tama, mari kita lihat periode pertama yang berlangsung hingga tahun 2017. Cryptocurrency mengalami pertumbuhan yang luar biasa, dengan tingkat keuntungan tahunan komposit sebesar 283.33%. Namun, periode ini juga mengalami volatilitas yang signifikan, dengan fluktuasi harga sebesar 95.83%.

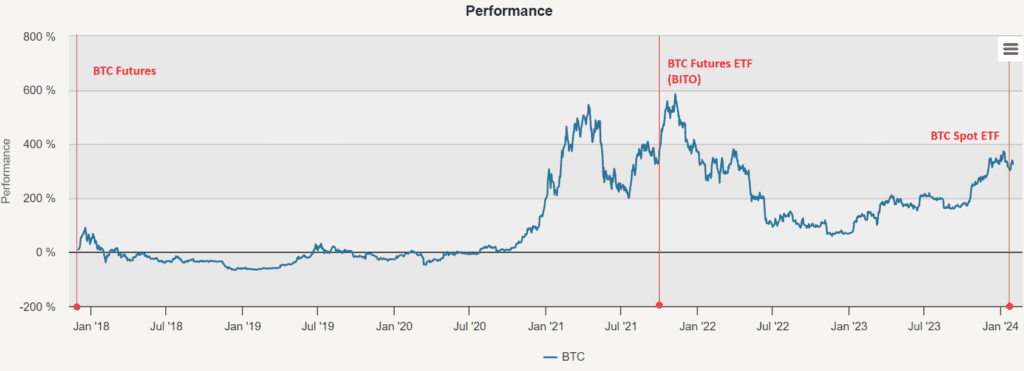

Seperti yang ditunjukkan di bawah ini, Chicago Board Options Exchange (CBOE) meluncurkan perdagangan bitcoin futures pada 10 Desember 2017, diikuti oleh Chicago Mercantile Exchange (CME) pada 18 Desember 2017. Selanjutnya, pada 19 Oktober 2021, sebuah tonggak sejarah lainnya tercapai dengan peluncuran Bitcoin Futures Exchange Traded Fund (BITO). Pengenalan Bitcoin Futures ETF mewakili langkah penting ke arah penerimaan cryptocurrency oleh pasar keuangan tradisional ke pasar utama.

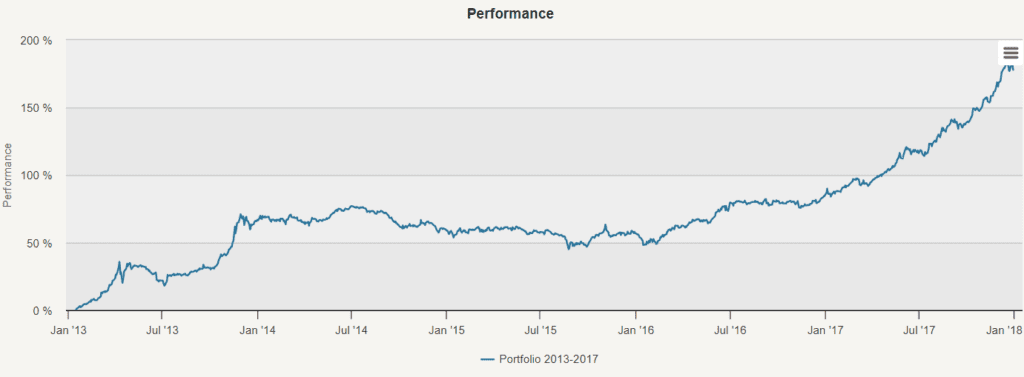

Dibandingkan dengan kenaikan besar yang dialami Bitcoin pada tahun-tahun awal, tingkat pengembalian tahunan komposit dari 2018 hingga 2023 adalah 21.95%. Volatilitas tetap tinggi, meskipun lebih rendah dari sebelumnya, yaitu 70.89%, yang menunjukkan bahwa Bitcoin mungkin akan semakin stabil, tetapi pengembalian maksimum masih setinggi -79.75% . Risiko pengembalian bitcoin pada periode pasca-finansialisasi tidak mengherankan, dengan rasio Sharp hanya 0.31, rasio Kalma 0.28 .

Tentu saja, pertanyaan muncul: berapa banyak Bitcoin yang harus kita distribusikan ke portofolio kita?

Analisis utama

Analisis utama mengkaji portofolio diversifikasi global yang mencakup berbagai kategori aset, yang mencakup berbagai wilayah geografis dan instrumen investasi.

- SPY (SPDR S&P 500 ETF)

- EEM (iShares MSCI Emerging Market ETF)

- EFA(iShares MSCI EAFE ETF)

- IYR (iShares real estate ETF)

- IEF (iShares 7-10 tahun obligasi ETF)

- LQD (iShares iBoxx $ Investasi-tingkat perusahaan obligasi ETF)

- HYG (iShares iBoxx $ High Yield Corporate Bond ETF)

- DBC (Invesco DB Commodity Index Tracking Fund)

- GLD (SPDR Gold Trust)

- Dan yang terakhir adalah BTC.

Tahun 2013-2017

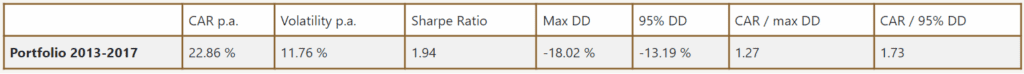

Dalam analisis awal kami, kami mempelajari portofolio yang sama beratnya antara tahun 2013 dan 2017. Konfigurasi ini menghasilkan keuntungan yang signifikan sebesar 22,86% dengan volatilitas 11,76% dan penarikan maksimum -18,02%. Selanjutnya, kami menggunakan analisis portofolio untuk menganalisis hubungan antara berbagai aset dengan Bitcoin, menggunakan model Markowitz untuk menemukan portofolio terbaik yang mencapai rasio Sharpe setinggi mungkin, dan menggunakan risk parity untuk menemukan metode alternatif untuk membangun portofolio dengan konsentrasi risiko yang lebih rendah.

Tabel terkait

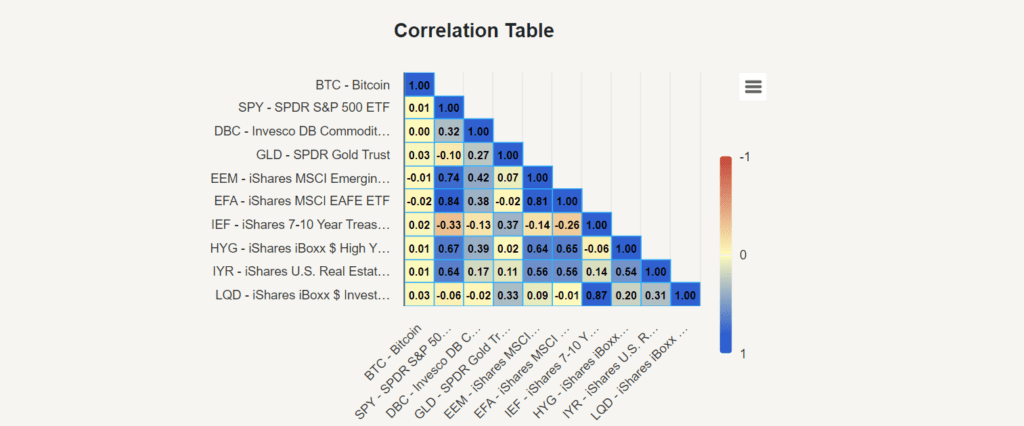

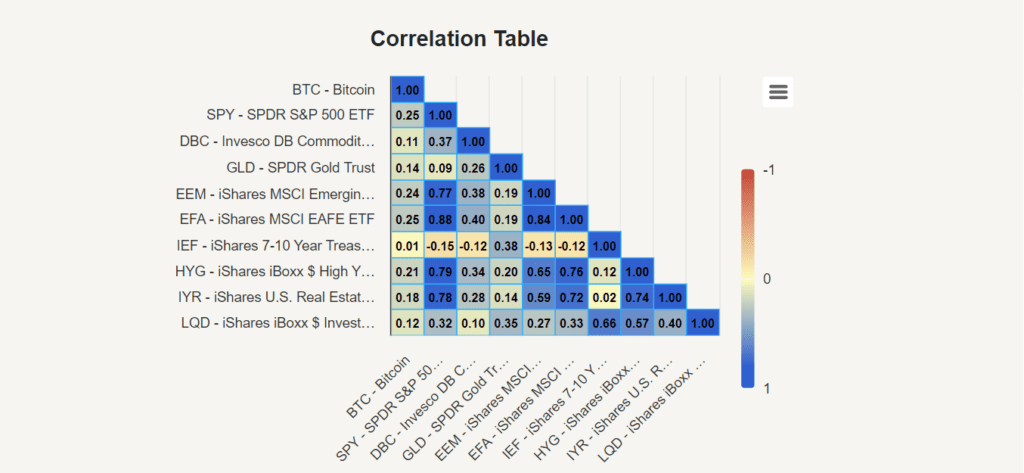

Pertama, kami mempelajari tabel korelasi untuk memahami hubungan antara Bitcoin dan aset lainnya. Kami menemukan bahwa korelasi antara Bitcoin dan aset lain hampir tidak terhitung antara 2013-2017 dengan nilai antara -0.02 dan 0.03.

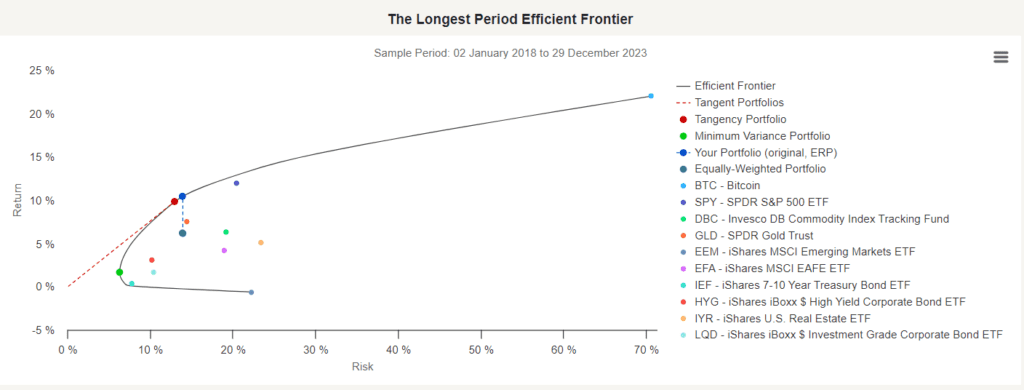

Model Markowitz

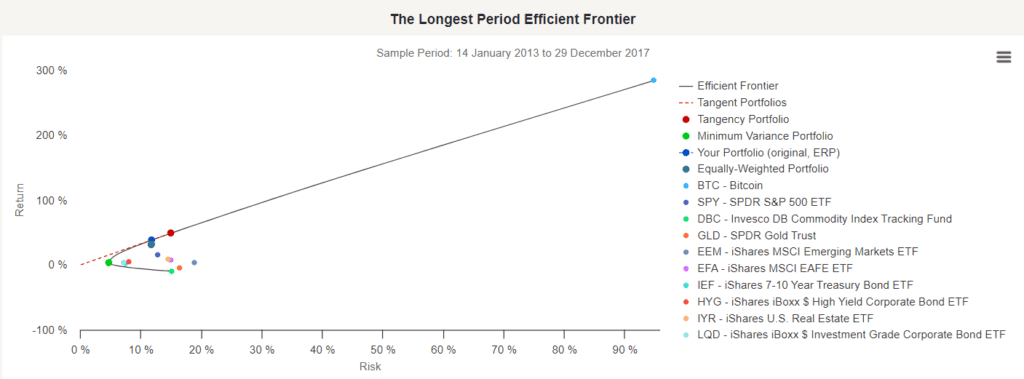

Selanjutnya, kami menggunakan model Markowitz untuk menganalisis portofolio investasi berdasarkan ekspektasi keuntungan dan standar spread (divergence). Jarak batas efektif jangka panjang menunjukkan portofolio investasi dari semua portofolio aset yang berbeda yang menghasilkan portofolio investasi yang efektif (yaitu, portofolio investasi dengan risiko terendah untuk keuntungan yang sama dan dengan risiko yang sama untuk keuntungan yang tertinggi). Risiko ditunjukkan pada sumbu X dan keuntungan ditunjukkan pada sumbu Y.

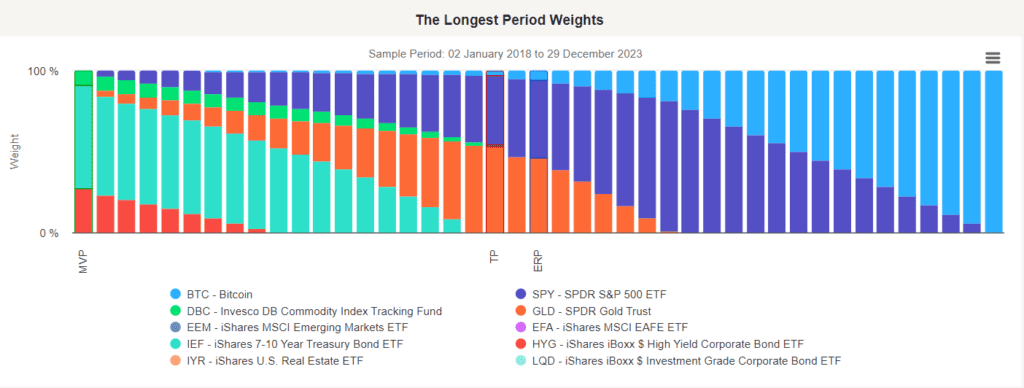

Border chart yang efektif juga menunjukkan portofolio yang sesuai dengan portofolio terbaik yang mencapai rasio Sharpe tertinggi, portofolio dengan perbedaan minimal - portofolio dengan risiko terendah, dan portofolio dengan risiko setara (ERP), yang menunjukkan bagaimana portofolio Anda (dalam hal ini, portofolio kami yang sama beratnya) dapat memperoleh hasil yang lebih baik dengan mengambil risiko yang sama.

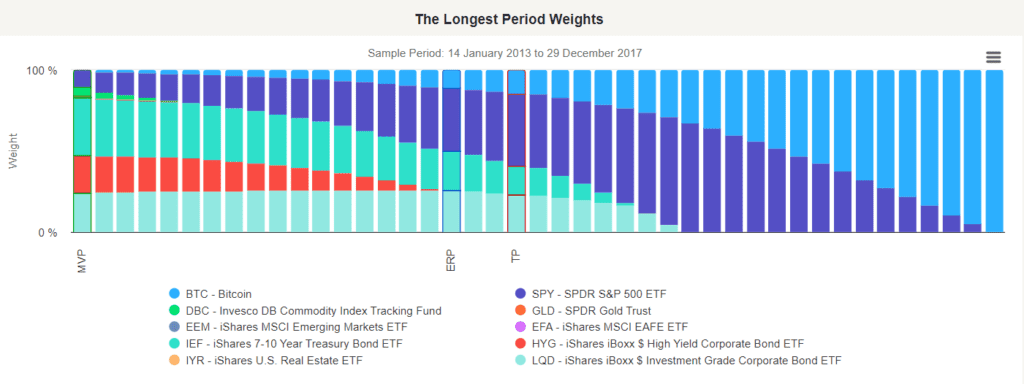

Portfolio Trayline (TP) adalah portofolio terbaik untuk mencapai rasio Sharpe tertinggi, mewakili tingkat pengembalian yang paling tinggi setelah disesuaikan dengan risiko, dan memberi tahu kita untuk mengalokasikan 14,42% ke Bitcoin. Portofolio Trayline ini akan memberi kita sekitar 48,7% dari pendapatan, dengan volatilitas 14,97% dan rasio Sharpe 3,25.

Pembagian Risiko

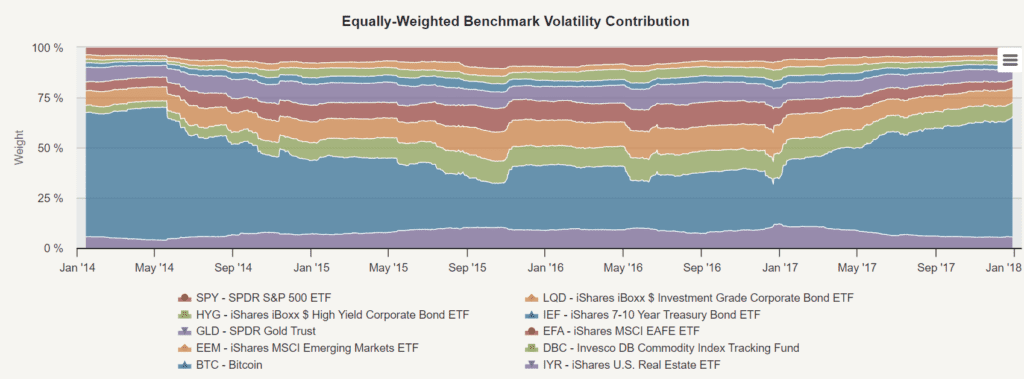

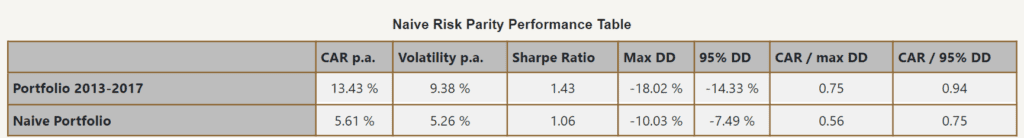

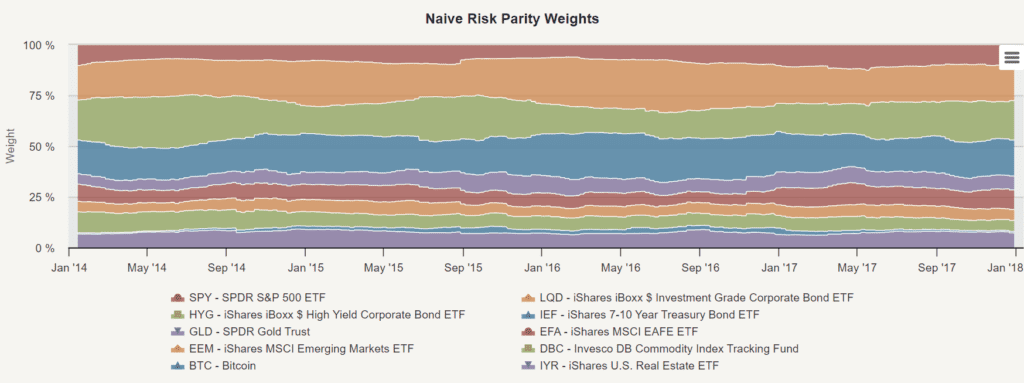

Selanjutnya, kami mempelajari risk parity, sebuah strategi manajemen investasi yang berfokus pada alokasi risiko. Tujuan utamanya adalah untuk menemukan berat aset yang dipilih dalam manajer portofolio untuk memastikan bahwa semua aset memiliki tingkat risiko yang sama. Untuk memberikan berat paritas risiko yang tepat untuk aset, kita harus mengukur risikonya (misalnya, volatilitas 126 hari dalam sejarah).

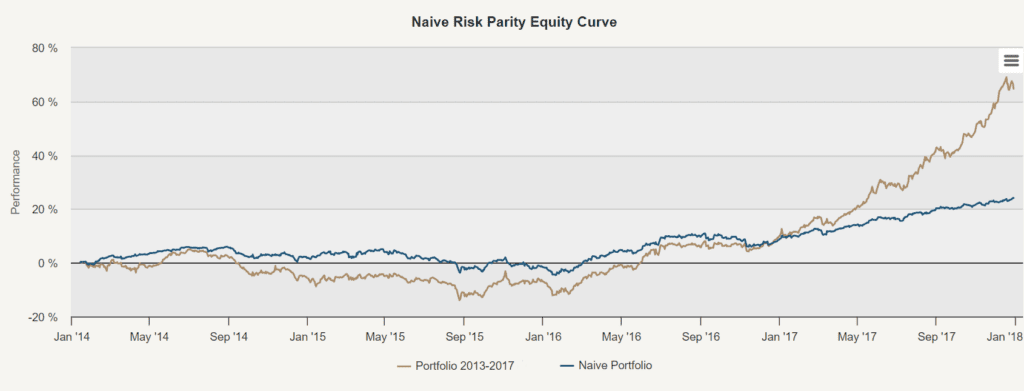

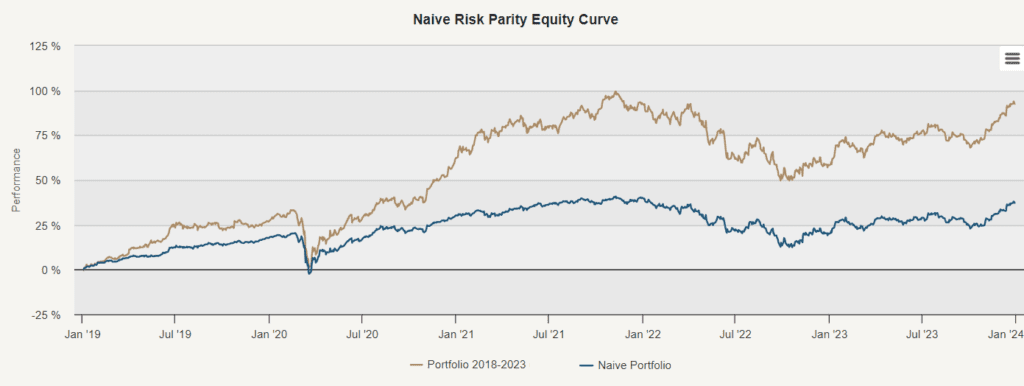

Selanjutnya, mari kita lihat kurva saham dari strategi peer-to-peer modest dan perbandingan dengan portofolio yang sama beratnya. Peer-to-peer modest atau peer-to-peer modest menggunakan metode anti-risiko, bukan peer-to-peer. Metode ini memberikan berat yang lebih rendah untuk aset berisiko tinggi, dan berat yang lebih tinggi untuk aset berisiko rendah, sehingga memastikan bahwa setiap aset memiliki proporsi risiko yang sama.

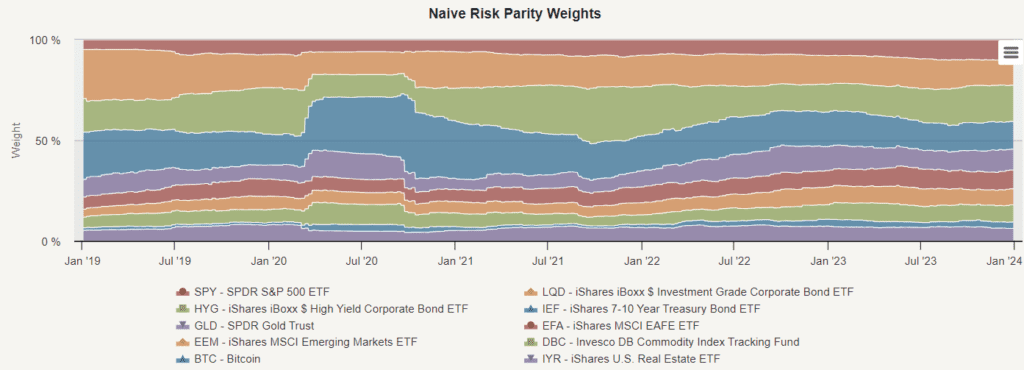

Metode ini memastikan tidak ada celah risiko yang didominasi oleh portofolio dari aset tunggal (termasuk bitcoin). Oleh karena itu, volatilitas tinggi bitcoin menyebabkan kurangnya konfigurasi dalam portofolio dengan harga setara risiko untuk menjaga keseimbangan risiko dari semua aset. Berapakah konfigurasi rata-rata dari harga setara risiko terhadap bitcoin?

Tahun 2018-2023

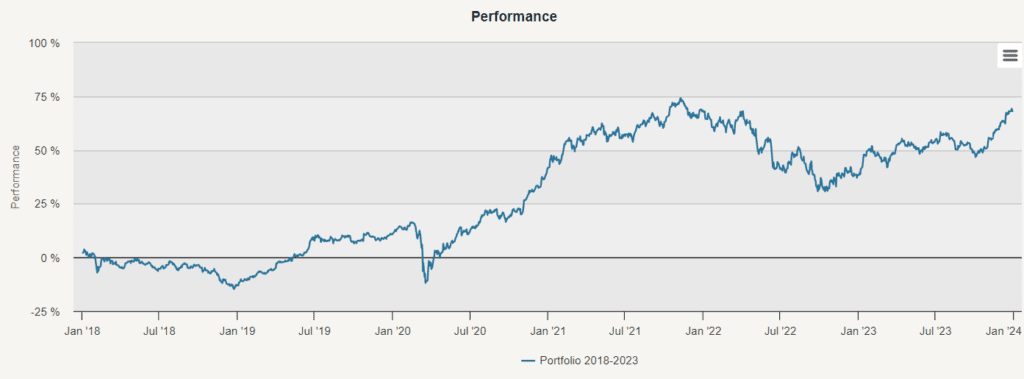

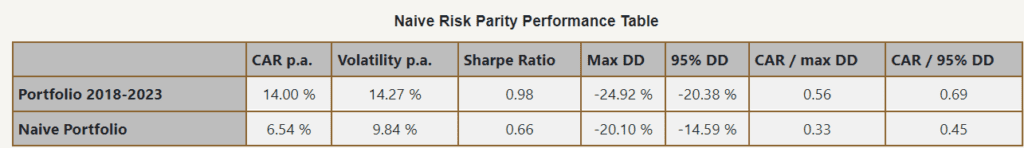

Di bagian kedua analisis, kami mempelajari portofolio ekuitas dari sepuluh aset termasuk bitcoin dari 2018 hingga 2023. Konfigurasi ini menghasilkan tingkat pengembalian tahunan hanya 9,05% (dari 22,86% di periode sebelumnya), volatilitas yang lebih tinggi, 13,93% (dari 11,76% di periode sebelumnya), dan penarikan maksimum -24,92% (dari 18,02% di periode sebelumnya).Jadi, berapa banyak bitcoin yang harus kita distribusikan ke dalam portofolio kita, berdasarkan data dari periode pasca-finansialisasi?

Analisis komponen dasar

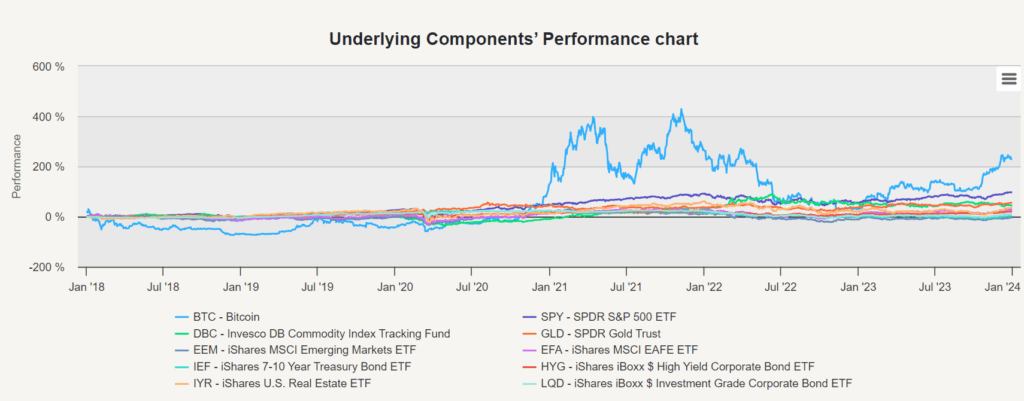

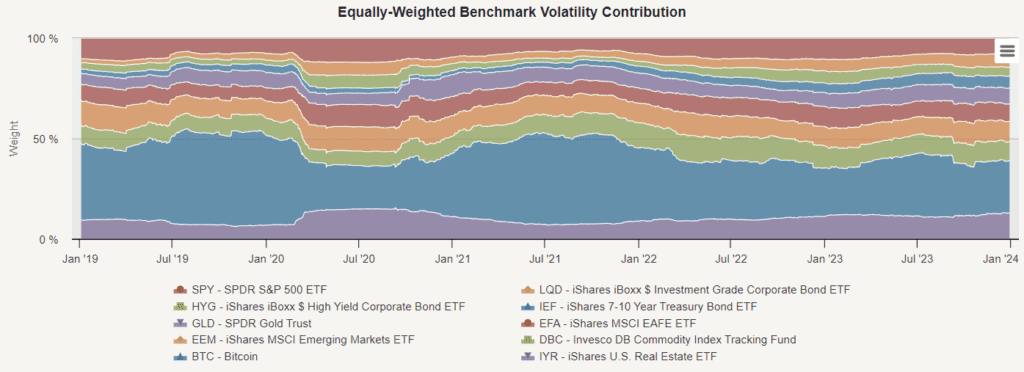

Selain itu, pada tahap analisis ini, kami melakukan analisis komponen dasar untuk memeriksa kinerja masing-masing berbagai aset dalam portofolio kami yang sama beratnya. Ini memungkinkan kami untuk memahami kontribusi setiap aset terhadap kinerja portofolio selama bertahun-tahun.

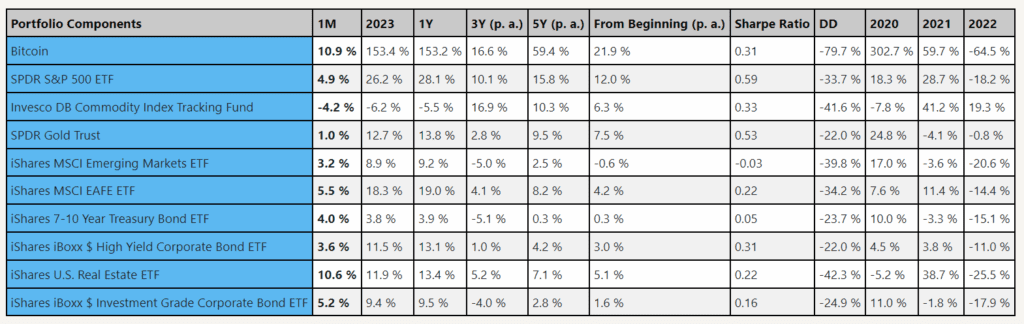

Rasio Sharpe setelah pembiayaan Bitcoin adalah 0.31, yang membuatnya menjadi aset rata-rata. Ini tidak berkinerja sama dengan S&P 500, komoditas dan emas, dan berada dalam kategori yang sama dengan obligasi dengan pendapatan tinggi, MSCI EAFE atau US Real Estate Investment Trust. Bitcoin berkinerja lebih baik, tetapi merupakan aset paling berisiko dari seluruh portofolio.

Tabel terkait

Pada bagian sebelumnya (2013-2017), kita menemukan korelasi bitcoin dengan aset lain dalam tabel korelasi antara -0.02 dan 0.03. Kita dapat melihat bahwa mereka sangat bervariasi dari waktu ke waktu. Bitcoin selalu memiliki korelasi rendah hanya dengan IEF (iShares 7-10 tahun Treasury ETF). Dengan SPY (SPDR S&P 500 ETF) dan EFA (iShares MSCI EAFE ETF), korelasi tertinggi adalah 0.25.

Hubungan yang lebih tinggi ini menunjukkan bahwa Bitcoin lebih bergerak secara sinkron atau lebih bergantung pada aset pasar tradisional ini. Penemuan ini tidak mengherankan dan menggarisbawahi hubungan yang terus berkembang antara Bitcoin dan instrumen keuangan utama. Komoditas dan pasar berkembang juga memiliki hubungan yang rendah pada periode pra-finansialisasi, dan hubungan ini meningkat secara signifikan pada periode pasca-finansialisasi.

Model Markowitz

Dalam menerapkan analisis model Markowitz pada portofolio investasi dari 2013 hingga 2017, Tangency Portfolio (TP), yang mewakili portofolio investasi terbaik dengan tingkat pengembalian tertinggi setelah penyesuaian risiko, menyarankan untuk mengalokasikan sekitar 14,42% dana ke Bitcoin, sehingga memaksimalkan rasio Sharpe. Namun, analisis beralih dari 2018 ke 2023, dan Tangency Portfolio menyarankan untuk mengalokasikan hanya 2,94% dana ke Bitcoin.

Pembagian Risiko

Seperti yang kita lihat pada grafik kontribusi volatilitas benchmark ekuilibrium 2018-2023, Bitcoin masih merupakan kontributor penting untuk volatilitas portofolio keseluruhan dalam portofolio yang sama-sama tertimbang. Apa yang akan terjadi jika kita menjalankan paritas risiko sederhana selama periode ini?

Strategi harga rata risiko yang sederhana mengurangi beberapa risiko, turunnya volatilitas portofolio dari 14,27% menjadi 9,84% dibandingkan dengan portofolio dengan bobot yang sama. Demikian pula, penurunan risiko juga disertai dengan penurunan pendapatan, turun dari 14,00% menjadi 6,54% [2].

Hasil dari strategi simplistic risk equalisation adalah penurunan besar dalam penempatan bitcoin (sekali lagi turun menjadi sekitar 2%) [2]. Penyesuaian ini mencerminkan bahwa strategi ini berfokus untuk memberikan lebih banyak bobot pada aset yang lebih rendah risiko, dan mengurangi celah untuk aset yang lebih berisiko. Dengan mengurangi penempatan bitcoin, strategi ini bertujuan untuk mengurangi dampak volatilitas bitcoin pada risiko portofolio keseluruhan.

sebagai kesimpulan

Pada awal, metode yang digunakan (misalnya, model Markowitz) mungkin menyarankan untuk mengalokasikan sebagian besar portofolio investasi ke bitcoin karena, meskipun volatilitas dan risiko yang melekat tinggi, itu memiliki tingkat pengembalian yang tinggi. Pada saat yang sama, kurangnya relevansi dengan aset lain menyoroti keunggulan diversifikasi yang ditawarkan oleh bitcoin selama periode ini. Namun, seiring berjalannya waktu, bitcoin mengalami finalisasi pada Desember 2017, dan dinamika pasar cryptocurrency berubah secara mendasar.

Dalam mengoptimalkan portofolio 2018-2023, Bitcoin sekarang dianggap rata-rata, dan memiliki risiko relatif tinggi dibandingkan dengan kategori aset lainnya. Oleh karena itu, meskipun Bitcoin mungkin menunjukkan pertumbuhan dan keuntungan yang luar biasa di awal, dinamika pasar yang terus berubah dan peningkatan partisipasi institusional telah mengubah risikonya. Analisis kami menunjukkan bahwa membatasi Bitcoin (atau seluruh cryptocurrency pool sebagai kategori aset) dalam 2-3% dari portofolio adalah langkah yang bijaksana.

Analisis menekankan bahwa perlu berhati-hati dan memiliki harapan yang realistis dalam menafsirkan data historis dan menyimpulkan kesimpulan jangka panjang. Meskipun kinerja masa lalu dapat memberikan wawasan yang berharga, itu tidak menjamin hasil masa depan, terutama di pasar cryptocurrency yang berkembang pesat dan bergejolak.

Hal ini dikarenakan banyaknya orang yang menggunakan Bitcoin untuk membeli barang-barang mereka, dan banyaknya orang yang menggunakan Bitcoin untuk membeli barang-barang mereka.