Strategi Perdagangan RSI Range

Penulis:ChaoZhang, Tanggal: 2023-11-06 16:12:23Tag:

Gambaran umum

Strategi perdagangan kisaran RSI menghasilkan keuntungan dengan berdagang melawan tren ketika RSI mencapai tingkat overbought atau oversold. Ini didasarkan pada asumsi bahwa harga tidak cenderung ke satu arah selamanya tetapi berosilasi bolak-balik dalam kisaran. Strategi ini bertujuan untuk mengambil keuntungan dari pullbacks ketika RSI mencapai ekstrem.

Logika Strategi

Strategi ini menghitung indikator RSI untuk menentukan apakah harga telah mencapai tingkat overbought atau oversold. Secara khusus, periode RSI ditetapkan menjadi 2 bar. Garis overbought adalah 91 dan garis oversold adalah 11. Sinyal pendek dihasilkan ketika RSI melintasi di atas tingkat overbought. Sinyal panjang dihasilkan ketika RSI melintasi di bawah tingkat oversold. Ukuran posisi ditetapkan pada 5% dari risiko maksimum per perdagangan.

Untuk mengendalikan risiko, mekanisme stop loss diterapkan. Jika harga bergerak 0,5% terhadap posisi panjang setelah membuka posisi panjang, posisi akan ditutup. Demikian pula untuk posisi pendek. Ini menghindari kerugian yang berlebihan ketika tren harga kuat ke satu arah.

Singkatnya, logika inti adalah untuk memantau RSI untuk overbought / oversold, perdagangan terhadap tren berdasarkan tingkat RSI yang dikonfigurasi, dan mengelola risiko melalui stop loss.

Analisis Keuntungan

-

RSI adalah indikator yang terbukti untuk mengidentifikasi tingkat overbought/oversold.

-

Perdagangan terhadap ekstrim sesuai dengan asumsi osilasi harga bukan tren satu arah.

-

Stop loss mengendalikan kerugian untuk perdagangan individu.

-

Kerangka kerja backtesting yang sederhana dan jelas, mudah dipahami dan dimodifikasi.

-

Parameter RSI yang fleksibel dan tingkat stop loss yang dapat disesuaikan dengan perubahan pasar.

Analisis Risiko

-

RSI adalah indikator tren berikut, kerugian terus menerus dapat terjadi selama tren terus menerus bukan harga rentang terikat.

-

Parameter RSI yang tidak tepat dapat menghasilkan lebih banyak sinyal tetapi dengan tingkat kemenangan yang lebih rendah.

-

Stop loss dapat dipicu oleh gerakan kecil atau menyebabkan kerugian besar jika tidak diatur dengan benar.

-

Strategi ini bekerja lebih baik di pasar yang terikat rentang, mungkin berkinerja buruk dalam skenario tren yang kuat.

-

Ukuran posisi yang berlebihan dapat memperbesar kerugian.

Arahan Optimasi

-

Gabungkan RSI dengan indikator lain seperti MACD untuk meningkatkan akurasi sinyal.

-

Penelitian perilaku RSI statistik dengan parameter yang berbeda untuk menemukan pengaturan yang optimal.

-

Uji mekanisme pengukuran posisi dinamis dalam backtest.

-

Gunakan ATR untuk mengatur tingkat stop loss adaptif.

-

Terapkan pembelajaran mesin untuk menemukan kombinasi parameter yang optimal.

-

Jelajahi menggabungkan strategi pembalikan rata-rata lainnya dengan RSI untuk membangun sistem yang kuat.

Ringkasan

Strategi trading range RSI membuat perdagangan pembalikan sederhana berdasarkan tingkat overbought/oversold RSI dan mengelola risiko melalui stop loss. Ini bekerja untuk pasar osilasi yang terikat rentang tetapi memiliki keterbatasan dalam skenario tren yang kuat. Parameter penyetelan halus, meningkatkan aturan stop loss, menggabungkan dengan indikator dan strategi lain dapat meningkatkan stabilitas dan kemampuan beradaptasi. Secara keseluruhan strategi ini memberikan beberapa wawasan yang berharga tetapi membutuhkan aplikasi dan optimalisasi yang bijaksana dalam perdagangan langsung.

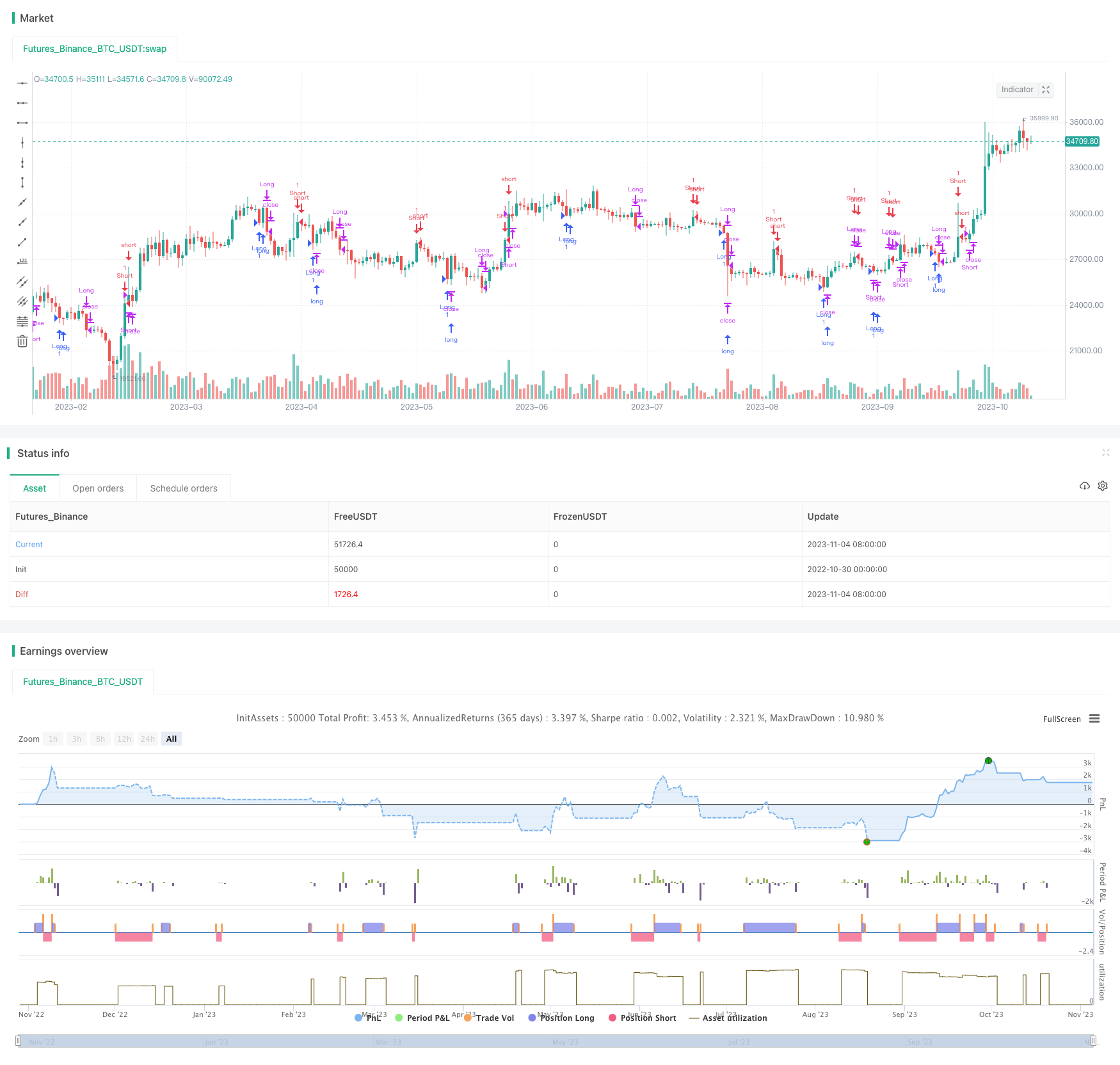

/*backtest

start: 2022-10-30 00:00:00

end: 2023-11-05 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Simple RSI Strategy", overlay=true)

var rsiLength = input(2, title = "rsi Length")

var float rsiBuyLevel = input(11, title = "What rsi level triggers a long")

var float rsiShortLevel = input(91, title = "What rsi level triggers a short")

var float maxRisk = input(.05, title="Maximum risk/ trade")

var chartEntryStop = input(.005, title="Max Movment in the opposite direction / trade")

var float longEntryPrice = na

var float shortEntryPrice = na

rsiValue = ta.rsi(close, rsiLength)

var float maxRiskValue = (strategy.equity * maxRisk) / chartEntryStop

var float maxRsi = 0

//Conditions

// Strategy Execution

if( close <= longEntryPrice-(longEntryPrice*chartEntryStop ))

strategy.close("Long")

if( close >= shortEntryPrice+(shortEntryPrice*chartEntryStop ))

strategy.close("Short")

if (rsiValue <= rsiBuyLevel and maxRsi == rsiShortLevel)

maxRsi := rsiBuyLevel

strategy.close("Short")

strategy.entry("Long", strategy.long)

longEntryPrice := close

else if (rsiValue >= rsiShortLevel and maxRsi == rsiBuyLevel)

maxRsi := rsiShortLevel

strategy.close("Long")

strategy.entry("Short", strategy.short)

shortEntryPrice := close

else if (rsiValue >= rsiShortLevel )

maxRsi := rsiShortLevel

strategy.close("Long")

else if (rsiValue <= rsiBuyLevel )

maxRsi := rsiBuyLevel

strategy.close("Short")

- Strategi perdagangan reversi Gaussian yang terdetensi

- Strategi Tren Naga Terbang

- Strategi Melalui Rata-rata Gerak

- Tren Saluran Triple Moving Average Mengikuti Strategi

- Strategi SSL ganda dengan EMA Stop Loss

- Strategi Loopback Kijun

- Strategi perdagangan lintas rata-rata bergerak

- Strategi Super Ichi

- CBMA Bollinger Bands Breaker Strategi

- Kebalikan Bidirectional dan Momentum Moving Average Strategi

- Strategi Pengembalian Bulanan Bipolar

- Strategi Perdagangan Momentum Rata-rata Bergerak Multi Timeframe

- Tren Mengikuti Strategi Perdagangan Crossover Moving Average

- Strategi Pelacakan Tren Saluran Donchian

- Strategi Big Surge Big Fall

- Strategi osilator volume persentase

- Saluran Rata-rata Bergerak Ganda dengan Strategi Pelacakan Tren

- Senin Pembalikan Tren Intraday Mengikuti Strategi

- ADX Filtered Chande Kroll Stop Loss Trend Mengikuti Strategi

- Indeks Deviasi Tren dengan Strategi Rata-rata Bergerak