Strategi Momentum Stochastic

Penulis:ChaoZhang, Tanggal: 2024-01-22 10:13:23Tag:

Gambaran umum

Strategi Momentum Stochastic adalah strategi perdagangan kuantitatif yang menggabungkan Indeks Momentum Stochastic (SMI) dan Indeks Kekuatan Relatif (RSI).

Prinsip Strategi

Indeks Momentum Stochastic

Stochastic Momentum Index (SMI) adalah indikator teknis umum yang digunakan dalam perdagangan kuantitatif yang menggabungkan kekuatan indikator momentum dan osilasi.

Secara khusus, SMI dihitung sebagai:

SMI = (Dekat - (HH + LL) /2)/(0.5*(HH - LL)) * 100

dimana HH adalah harga tertinggi selama N hari terakhir, dan LL adalah harga terendah.

Jadi SMI menggabungkan kedua penilaian momentum tren-mengikuti dan penilaian pembalikan osilasi. Nilai di atas 80 dianggap overbought, sementara nilai di bawah 20 dianggap oversold. Strategi menghasilkan sinyal perdagangan ketika SMI mencapai tingkat overbought atau oversold ini.

RSI cepat

Indeks Kekuatan Relatif (RSI) adalah indikator standar overbought/oversold. Strategi ini menggunakan RSI cepat dengan periode 7 untuk menilai kondisi overbought/oversold jangka pendek.

Pembacaan di bawah 20 dianggap oversold, sementara yang di atas 80 dianggap overbought menurut RSI cepat. Sinyal dihasilkan ketika ambang batas ini dilanggar.

Filter tubuh

Strategi ini juga menerapkan filter tubuh dengan memeriksa ukuran tubuh candlestick untuk menyaring sinyal tertentu.

Hal ini menyaring beberapa sinyal palsu dan meningkatkan keandalan.

Keuntungan

Kombinasi Multi-Indikator

Pendekatan ini menggabungkan SMI, RSI cepat, dan filter tubuh menjadi sistem 3 bagian yang kuat.

Deteksi Overbought/Oversold

Kedua SMI dan RSI cepat sangat baik untuk mendeteksi tren habis. Dengan memperdagangkan pembalikan rata-rata dari area yang terlalu luas ini, strategi mematuhi membeli rendah dan menjual tinggi.

Perdagangan Dua Cara

Kemampuan untuk membeli penurunan dan kenaikan pendek memaksimalkan peluang di semua kondisi pasar.

Pengendalian Risiko

Filter tubuh menghindari whipsaws dengan menolak sinyal-konveksi rendah dalam kondisi bergoyang.

Risiko

Whipsaws

Sering beralih panjang / pendek membawa risiko whipsaw. mengoptimalkan logika bisa meminimalkan ini.

Perdagangan yang Banyak Orang

Sinyal dapat mengelompokkan peserta pasar dan mendorong pembalikan cepat setelah masuk.

Angsa Hitam

Kejadian ekstrem dapat mengubah semua model. Stop loss cerdas diperlukan untuk mengendalikan risiko sistematis.

Peningkatan

Optimasi Parameter

Pengujian periode SMI/RSI yang berbeda dan ambang batas filter tubuh dapat mengungkap nilai optimal untuk pengembalian yang lebih tinggi.

Perhentian Dinamis

Memasukkan volatilitas berbasis atau ATR berhenti akan lebih baik mengandung risiko posisi dan portofolio.

Pembelajaran Mesin

Model yang memprediksi tingkat indikator masa depan dapat mengidentifikasi titik balik lebih awal.

Kesimpulan

Singkatnya, dengan mengintegrasikan SMI, RSI cepat, dan filter tubuh, strategi ini telah menciptakan sistem overbought / oversold yang cukup komprehensif. Pendekatan multi-sinyal meningkatkan akurasi, sementara kemampuan perdagangan dua arah dan pengendalian risiko berkontribusi pada keseimbangan.

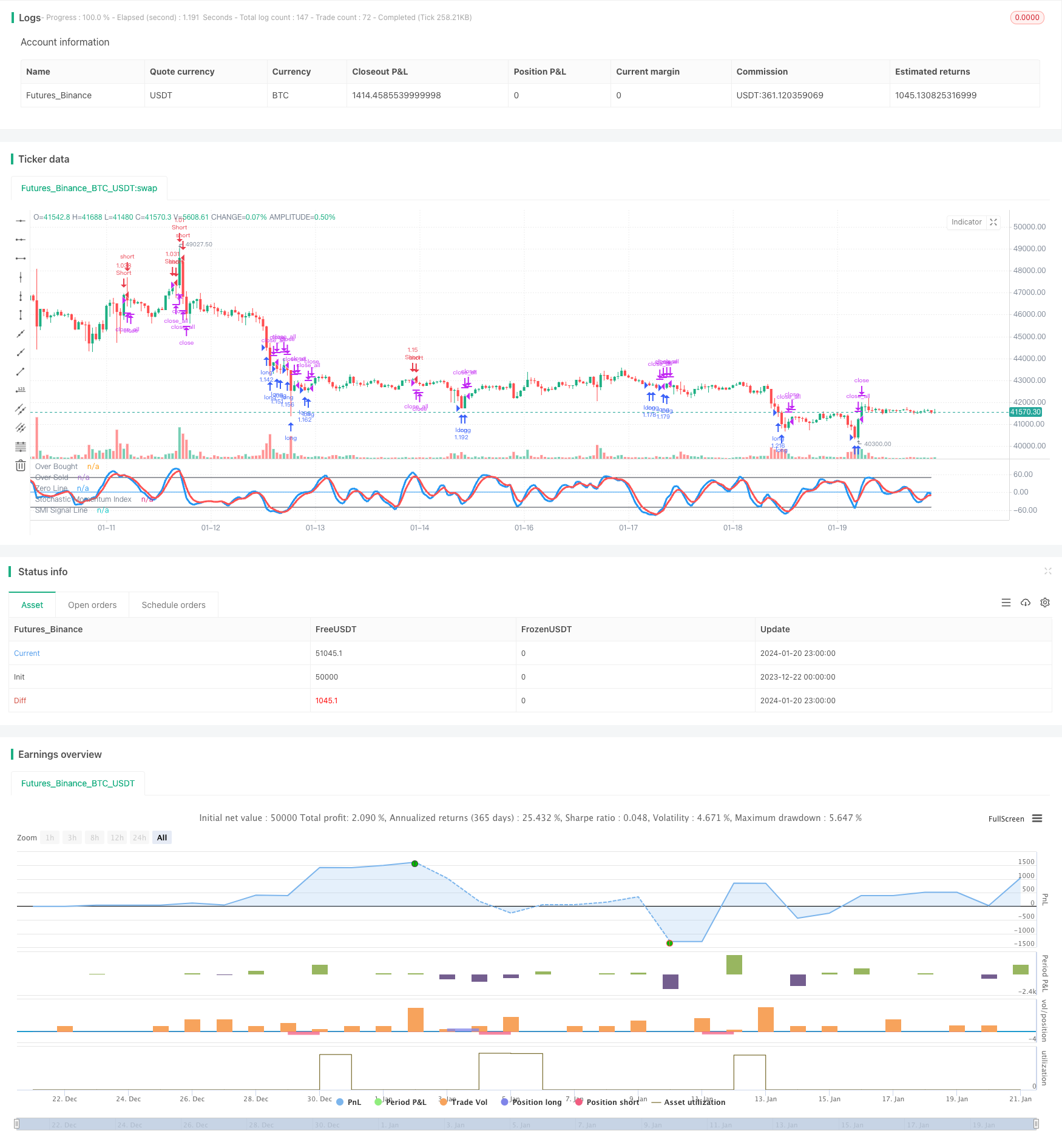

/*backtest

start: 2023-12-22 00:00:00

end: 2024-01-21 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//Noro

//2018

//@version=2

strategy(title = "Noro's Stochastic Strategy v1.1", shorttitle = "Stochastic str 1.1", overlay = false, default_qty_type = strategy.percent_of_equity, default_qty_value = 100, pyramiding = 0)

//Settings

needlong = input(true, defval = true, title = "Long")

needshort = input(true, defval = true, title = "Short")

usemar = input(false, defval = false, title = "Use Martingale")

capital = input(100, defval = 100, minval = 1, maxval = 10000, title = "Capital, %")

usesmi = input(true, defval = true, title = "Use SMI Strategy")

usersi = input(true, defval = true, title = "Use RSI Strategy")

usebod = input(true, defval = true, title = "Use Body-Filter")

a = input(5, "SMI Percent K Length")

b = input(3, "SMI Percent D Length")

limit = input(50, defval = 50, minval = 1, maxval = 100, title = "SMI Limit")

fromyear = input(2017, defval = 2017, minval = 1900, maxval = 2100, title = "From Year")

toyear = input(2100, defval = 2100, minval = 1900, maxval = 2100, title = "To Year")

frommonth = input(01, defval = 01, minval = 01, maxval = 12, title = "From Month")

tomonth = input(12, defval = 12, minval = 01, maxval = 12, title = "To Month")

fromday = input(01, defval = 01, minval = 01, maxval = 31, title = "From day")

today = input(31, defval = 31, minval = 01, maxval = 31, title = "To day")

//Fast RSI

fastup = rma(max(change(close), 0), 7)

fastdown = rma(-min(change(close), 0), 7)

fastrsi = fastdown == 0 ? 100 : fastup == 0 ? 0 : 100 - (100 / (1 + fastup / fastdown))

//Stochastic Momentum Index

ll = lowest (low, a)

hh = highest (high, a)

diff = hh - ll

rdiff = close - (hh+ll)/2

avgrel = ema(ema(rdiff,b),b)

avgdiff = ema(ema(diff,b),b)

SMI = avgdiff != 0 ? (avgrel/(avgdiff/2)*100) : 0

SMIsignal = ema(SMI,b)

//Lines

plot(SMI, color = blue, linewidth = 3, title = "Stochastic Momentum Index")

plot(SMIsignal, color = red, linewidth = 3, title = "SMI Signal Line")

plot(limit, color = black, title = "Over Bought")

plot(-1 * limit, color = black, title = "Over Sold")

plot(0, color = blue, title = "Zero Line")

//Body Filter

nbody = abs(close - open)

abody = sma(nbody, 10)

body = nbody > abody / 3 or usebod == false

//Signals

up1 = SMIsignal < -1 * limit and close < open and body and usesmi

dn1 = SMIsignal > limit and close > open and body and usesmi

up2 = fastrsi < 20 and close < open and body and usersi

dn2 = fastrsi > 80 and close > open and body and usersi

exit = ((strategy.position_size > 0 and close > open) or (strategy.position_size < 0 and close < open)) and body

//Trading

profit = exit ? ((strategy.position_size > 0 and close > strategy.position_avg_price) or (strategy.position_size < 0 and close < strategy.position_avg_price)) ? 1 : -1 : profit[1]

mult = usemar ? exit ? profit == -1 ? mult[1] * 2 : 1 : mult[1] : 1

lot = strategy.position_size == 0 ? strategy.equity / close * capital / 100 * mult : lot[1]

if up1 or up2

if strategy.position_size < 0

strategy.close_all()

strategy.entry("long", strategy.long, needlong == false ? 0 : lot, when=(time > timestamp(fromyear, frommonth, fromday, 00, 00) and time < timestamp(toyear, tomonth, today, 23, 59)))

if dn1 or dn2

if strategy.position_size > 0

strategy.close_all()

strategy.entry("Short", strategy.short, needshort == false ? 0 : lot, when=(time > timestamp(fromyear, frommonth, fromday, 00, 00) and time < timestamp(toyear, tomonth, today, 23, 59)))

if time > timestamp(toyear, tomonth, today, 23, 59) or exit

strategy.close_all()

- Strategi Pohon Keputusan Multi-Indikator: IMACD, EMA dan Ichimoku

- Strategi perdagangan optimasi ganda MACD

- Dual EMA Golden Cross Strategi

- Strategi perdagangan RSI dan moving average multi-timeframe

- Strategi Perdagangan Swing Mingguan

- Strategi perdagangan MACD berdasarkan EVWMA

- Bollinger Bands Channel Breakout Mean Reverssion Strategi

- Strategi Pelacakan Tren Kuantitatif Berdasarkan Beberapa Indikator Teknis

- RSI & CCI Kombinasi Strategi Perdagangan Kuantitatif

- Strategi perdagangan tren DCA berisiko rendah

- Strategi Pelacakan Tren Momentum Oscillator

- Zero Lag Overlapping Moving Average dengan Chandelier exit trading strategy

- RSI 5 Strategi Perdagangan Momentum

- Skala Vektor Strategy dengan fungsi aktivasi, ver.4

- Tren Mengikuti Strategi Berdasarkan Tinggi Sejarah

- Tren Cryptocurrency Mengikuti Strategi Berdasarkan Heiken Ashi

- Strategi Kuantitatif Melacak Tren Kekuatan MA

- Strategi Perdagangan Saluran Harga Rata-rata Bergerak Ganda

- Strategi Scalping 5 Menit Bitcoin dan Emas 2.0