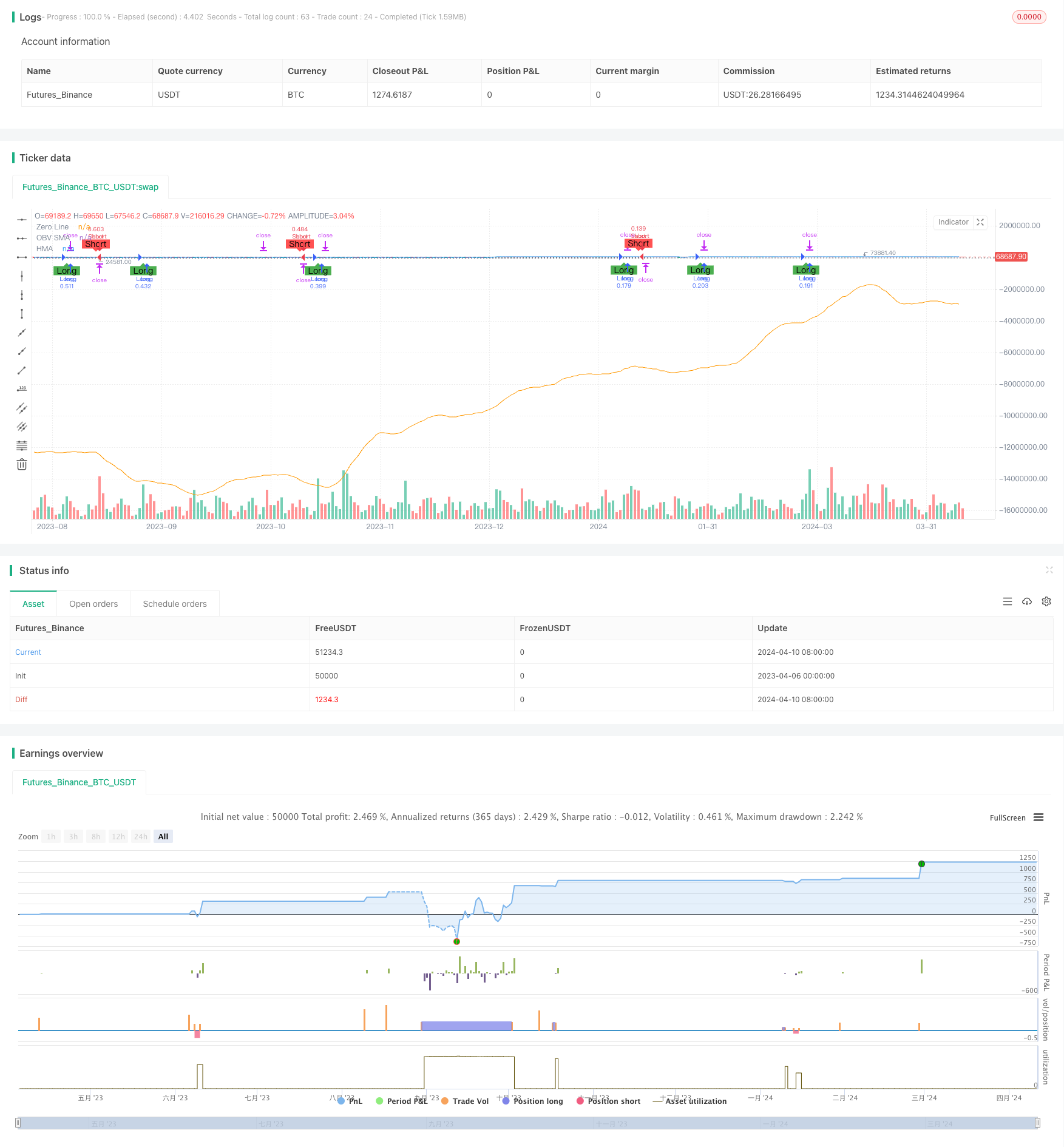

Ringkasan

Strategi ini menggabungkan beberapa indikator teknis, seperti Hull Moving Average (HMA), Moving Average Convergence Spread (MACD), Average True Range (ATR), Relative Strength Index (RSI), Energy Boom (OBV) dan Volume Moving Average, untuk mengidentifikasi tren pasar dan peluang masuk potensial melalui analisis komprehensif dari indikator-indikator ini. Strategi ini juga menggunakan metode manajemen risiko seperti Pyramid Pinning, Dynamic Stop Loss, dan Moving Stop Loss, yang berusaha untuk menangkap peluang tren sambil mengendalikan risiko secara ketat.

Prinsip Strategi

- HMA, MACD, ATR, RSI, OBV dan moving average volume transaksi

- Kondisi polygon dinilai berdasarkan perpotongan garis MACD, hubungan OBV dengan rata-rata bergerak, tingkat RSI, dan perbandingan volume transaksi dengan garis rata-rata

- Setting the maximum number of positions in the pyramid and the percentage of each position, incrementally as the trend continues

- Mengatur stop loss dan stop loss level sesuai dengan ATR yang dinamis, dan menggunakan strategi stop loss bergerak untuk melindungi keuntungan

- Menghitung volume setiap posisi yang dibuka berdasarkan ekuitas, rasio risiko dan ATR akun, untuk mengontrol posisi yang dipegang secara dinamis

- Garis horizontal stop loss pada grafik untuk menunjukkan kontrol risiko secara visual

Keunggulan Strategis

- Pengertian multi-indikator, meningkatkan keandalan sinyal: Strategi ini secara komprehensif mempertimbangkan berbagai faktor seperti harga, tren, momentum, dan volume transaksi, meningkatkan keandalan sinyal perdagangan melalui pengakuan bersama dari beberapa indikator.

- Manajemen posisi yang beradaptasi, risiko kontrol dinamis: Berdasarkan faktor-faktor seperti ekuitas akun, rasio risiko, dan ATR, strategi dapat secara dinamis menyesuaikan jumlah posisi setiap kali dibuka, secara otomatis mengurangi posisi ketika pasar bergejolak, sehingga secara efektif mengendalikan risiko.

- Peningkatan posisi piramida, memanfaatkan peluang tren: Setelah tren ditetapkan, strategi meningkatkan profitabilitas strategi dengan cara meningkatkan posisi secara bertahap, dan berpartisipasi dalam tren sebanyak mungkin.

- Stop loss yang dinamis, pengendalian kerugian yang tepat waktu dan perlindungan keuntungan: strategi menyesuaikan tingkat stop loss secara real-time sesuai dengan perubahan ATR, berhenti tepat waktu ketika tren berbalik, sementara terus melindungi keuntungan yang diperoleh melalui strategi stop loss yang bergerak, efektif mengurangi penarikan kembali strategi.

- Grafik intuitif untuk pemantauan dan pengambilan keputusan: Strategi memetakan indikator-indikator kunci dan garis stop loss pada grafik, memungkinkan pedagang untuk memantau pergerakan pasar dan pelaksanaan strategi secara intuitif, memberikan dasar untuk penyesuaian strategi yang tepat waktu.

Risiko Strategis

- Risiko Optimasi Parameter: Strategi ini berisi beberapa parameter yang jika dipilih dengan tidak tepat dapat menyebabkan kinerja strategi yang buruk. Oleh karena itu, dalam aplikasi nyata, parameter perlu dioptimalkan dan diuji untuk memastikan kehandalan strategi.

- Risiko perubahan lingkungan pasar: strategi yang didasarkan pada data historis untuk pengujian dan pengoptimalan, tetapi lingkungan pasar dapat berubah, yang menyebabkan strategi dalam kinerja masa depan dengan perbedaan besar dari kinerja historis. Oleh karena itu, perlu untuk secara teratur mengevaluasi kinerja strategi, jika perlu untuk melakukan penyesuaian.

- Risiko Black Swan Event: Kondisi pasar yang ekstrem (seperti badai) dapat menyebabkan strategi mengalami penarikan yang lebih besar. Untuk mengatasi risiko ini, Anda dapat mempertimbangkan untuk menambahkan lebih banyak langkah-langkah pengendalian risiko ke dalam strategi, seperti menetapkan batas penarikan maksimum dan menghentikan perdagangan setelah mencapai batas tersebut.

- Risiko over-fitting: Jika parameter strategi terlalu rumit, mungkin terjadi over-fitting, yaitu strategi berkinerja baik pada data historis, tetapi berkinerja buruk dalam aplikasi nyata. Untuk menghindari over-fitting, strategi dapat dievaluasi dengan metode seperti cross-validation.

Arah optimasi strategi

- Optimasi parameter dinamis: pertimbangkan metode seperti menggunakan pembelajaran mesin untuk menyesuaikan parameter strategi secara real-time sesuai dengan perubahan lingkungan pasar, meningkatkan kemampuan adaptasi strategi.

- Adaptasi multi-pasar dan multi-varietas: memperluas strategi ke lebih banyak pasar dan varietas, meningkatkan stabilitas strategi melalui diversifikasi investasi.

- Kombinasi analisis fundamental: pada dasar analisis teknis, tambahkan pertimbangan terhadap faktor-faktor mendasar seperti ekonomi makro, tren industri, meningkatkan keutuhan strategi.

- Menambahkan analisis sentimen pasar: memperkenalkan indikator sentimen pasar, seperti indeks panik, untuk menangkap perubahan ekstrem dalam sentimen pasar, memberikan lebih banyak peluang perdagangan untuk strategi.

- Optimalkan langkah-langkah pengendalian risiko: lebih menyempurnakan sistem pengendalian risiko, seperti memperkenalkan mekanisme penyesuaian penyesuaian strategi stop loss, meningkatkan kemampuan manajemen risiko strategi.

Meringkaskan

Strategi ini memiliki beberapa stabilitas dan kemampuan untuk menghasilkan keuntungan dengan menggunakan kombinasi multi-indikator, manajemen posisi yang disesuaikan, penambahan posisi piramida, dan stop loss dinamis, serta pengendalian risiko yang ketat sambil memanfaatkan peluang tren. Namun, strategi ini juga memiliki risiko seperti optimasi parameter, perubahan lingkungan pasar, dan peristiwa black swan, yang perlu terus dioptimalkan dan disempurnakan dalam aplikasi nyata.

/*backtest

start: 2023-04-06 00:00:00

end: 2024-04-11 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Enhanced Trading Strategy v5 with Visible SL/TP", overlay=true)

// Input settings

hma_length = input(9, title="HMA Length")

fast_length = input(12, title="MACD Fast Length")

slow_length = input(26, title="MACD Slow Length")

siglen = input(9, title="Signal Smoothing")

atr_length = input(14, title="ATR Length")

rsi_length = input(14, title="RSI Length")

obv_length = input(10, title="OBV Length")

volume_ma_length = input(10, title="Volume MA Length")

// Pyramiding inputs

max_pyramid_positions = input(3, title="Max Pyramid Positions")

pyramid_factor = input(0.5, title="Pyramid Factor")

// Risk and Reward Management Inputs

risk_per_trade = input(1.0, title="Risk per Trade (%)")

atr_multiplier_for_sl = input(1.5, title="ATR Multiplier for Stop Loss")

atr_multiplier_for_tp = input(3.0, title="ATR Multiplier for Take Profit")

trailing_atr_multiplier = input(2.0, title="ATR Multiplier for Trailing Stop")

// Position sizing functions

calc_position_size(equity, risk_pct, atr) =>

pos_size = (equity * risk_pct / 100) / (atr_multiplier_for_sl * atr)

pos_size

calc_pyramid_size(current_size, max_positions) =>

pyramid_size = current_size * (max_positions - strategy.opentrades) / max_positions

pyramid_size

// Pre-calculate lengths for HMA

half_length = ceil(hma_length / 2)

sqrt_length = round(sqrt(hma_length))

// Calculate indicators

hma = wma(2 * wma(close, half_length) - wma(close, hma_length), sqrt_length)

my_obv = cum(close > close[1] ? volume : close < close[1] ? -volume : 0)

obv_sma = sma(my_obv, obv_length)

[macd_line, signal_line, _] = macd(close, fast_length, slow_length, siglen)

atr = atr(atr_length)

rsi = rsi(close, rsi_length)

vol_ma = sma(volume, volume_ma_length)

// Conditions

long_condition = crossover(macd_line, signal_line) and my_obv > obv_sma and rsi > 50 and volume > vol_ma

short_condition = crossunder(macd_line, signal_line) and my_obv < obv_sma and rsi < 50 and volume > vol_ma

// Strategy Entry with improved risk-reward ratio

var float long_take_profit = na

var float long_stop_loss = na

var float short_take_profit = na

var float short_stop_loss = na

if (long_condition)

size = calc_position_size(strategy.equity, risk_per_trade, atr)

strategy.entry("Long", strategy.long, qty = size)

long_stop_loss := close - atr_multiplier_for_sl * atr

long_take_profit := close + atr_multiplier_for_tp * atr

if (short_condition)

size = calc_position_size(strategy.equity, risk_per_trade, atr)

strategy.entry("Short", strategy.short, qty = size)

short_stop_loss := close + atr_multiplier_for_sl * atr

short_take_profit := close - atr_multiplier_for_tp * atr

// Drawing the SL/TP lines

// if (not na(long_take_profit))

// line.new(bar_index[1], long_take_profit, bar_index, long_take_profit, width = 2, color = color.green)

// line.new(bar_index[1], long_stop_loss, bar_index, long_stop_loss, width = 2, color = color.red)

// if (not na(short_take_profit))

// line.new(bar_index[1], short_take_profit, bar_index, short_take_profit, width = 2, color = color.green)

// line.new(bar_index[1], short_stop_loss, bar_index, short_stop_loss, width = 2, color = color.red)

// Pyramiding logic

if (strategy.position_size > 0)

if (close > strategy.position_avg_price * (1 + pyramid_factor))

strategy.entry("Long Add", strategy.long, qty = calc_pyramid_size(strategy.position_size, max_pyramid_positions))

if (strategy.position_size < 0)

if (close < strategy.position_avg_price * (1 - pyramid_factor))

strategy.entry("Short Add", strategy.short, qty = calc_pyramid_size(-strategy.position_size, max_pyramid_positions))

// Trailing Stop

strategy.exit("Trailing Stop Long", "Long", trail_points = atr * trailing_atr_multiplier, trail_offset = atr * trailing_atr_multiplier)

strategy.exit("Trailing Stop Short", "Short", trail_points = atr * trailing_atr_multiplier, trail_offset = atr * trailing_atr_multiplier)

// Plots

plot(hma, title="HMA", color=color.blue)

plot(obv_sma, title="OBV SMA", color=color.orange)

hline(0, "Zero Line", color=color.gray, linestyle=hline.style_dotted)

plotshape(long_condition, title="Long Entry", location=location.belowbar, color=color.green, style=shape.labelup, text="Long")

plotshape(short_condition, title="Short Entry", location=location.abovebar, color=color.red, style=shape.labeldown, text="Short")