日中戦略における新しい相対強度指数の使用に基づいて

作者: リン・ハーン優しさ, 作成日: 2020-05-16 08:47:50, 更新日: 2023-11-04 19:52:35

概要

従来の相対強度指数 (RSI) は,価格動向の強さを反映するために2つの線を使用する.このタイプのグラフは,投資家に短期間の価格差取引に非常に適した運用基盤を提供することができます.

市場における供給と需要の均衡の原則に基づいて,RSIは,過去期の価格上昇と減少を比較することによって,市場の長方と短方における購買力と販売力の強さを判断し,したがって将来の市場傾向を判断します.

RSI の 役割

実際の取引では,RSIは一般的に価格動向を判断するための参照としてのみ使用され,それ自体で正確な取引信号を発行することは困難です.これは他の技術分析によって補完された裏付けの証拠に過ぎません.例えば,k線形理論では,頭と肩の上位パターンが確認されたとき,RSIがこの時点で過剰購入ゾーンにある場合,逆転の可能性はさらに強化されます.

数学的原理は,単純に言えば,買い手と売り手の間の力の比較は数値計算によって得られる.例えば,100人が製品に直面し,50人以上が購入したいと願っている場合,価格を上げるために競争している場合,製品の価格は上昇します.逆に,50人以上が販売するために競争している場合,価格は自然に低下します.

RSIの定義

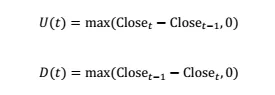

まず,上昇範囲 U と減少範囲 D を定義します.

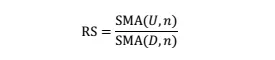

そして相対的な強さを定義します.

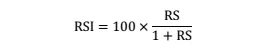

その中でも,SMA (x,n) は,周期 n の x の単純な移動平均値です. RSIは,RSIの2つの部分に等しいです.

標準化後,RSIの値範囲は0から100の間であることを保証し,異なる時期のRSIを比較可能にする.定義から,RSIはRSと正関係であり,RSは過去nサイクルにおける平均増加と直接比例し,過去nサイクルにおける平均減少に逆比例することを見ることができる.

したがって,RSIは,過去 n サイクルにおける平均上昇の大きさを平均下落の大きさに比べて測定する.つまり,過去 n サイクルにおける熊との相対的な牛の強さを測定する.値が大きいほど,過去期の牛が強くなり,値が小さいほど,過去における牛が強くなり.

RSI戦略

伝統的なRSIタイミング戦略は主に2つのカテゴリーに分かれます. 1つのタイプは逆転戦略です.つまり,RSIがより大きな (より小さな) 値よりも大きい (より小さい) 値であるとき,買い手 (売り手) の力が支配的な状況が変化します.

他のタイプの戦略は正反対である.つまり,RSIが小さいものから大きいもの (大きいものから小さいもの) に変化すると,それは買い手 (売り手) の力が支配的であり,この傾向が続くことを示唆する.

RSI逆転戦略:

M < RSI < 100 の領域は過買い領域として定義される.つまり,この時点で買い手は過去一定期間上昇しており,売り側が優勢である確率が高くなる.そうでなければ,0 < RSI < 100-M が過売り領域として定義される領域では,この時点で売り側が価格を一定期間圧迫し,その後,買い手は優勢である確率が高くなる.

したがって,RSI > M のとき,ポジションは閉じてショートされ,RSI < 100-M のとき,ポジションは閉じてロングされ,以下の図のように表示されます.一般的にM の値は 80 または 70 です.

RSI トレンド戦略:

RSIのトレンド戦略は,移動平均トレンド戦略に似ている.短期RSIが長期RSIを上 (下) に突破すると,買い手 (売り手) が押し始めると考えられ,価格上昇 (下) の傾向はしばらく続く.短期RSIが長期RSIを上 (下) に突破すると,購入機会であるゴールデンクロスと呼ばれ,短期RSIが長期RSIを下 (下) に突破すると,死十字と呼ばれ,次の図のように販売機会である.

株式指数先物に対する伝統的なRSIタイミング戦略

量的な取引におけるRSIの有効性は?IF300で伝統的なRSIタイミング戦略をテストしてみましょう.本質を強調するために,私たちは利得とストップロスを設定せずに最もシンプルなRSIタイミング戦略を採用しました.

コード:

/*backtest

start: 2015-02-22 00:00:00

end: 2020-04-09 00:00:00

period: 1d

exchanges: [{"eid":"Futures_CTP","currency":"FUTURES"}]

*/

function main() {

$.CTA('IF000', function (st) {

var r = st.records;

if (r.length < 14) {

return;

}

var rsi = talib.RSI(r, 14);

var rsi1 = rsi[rsi.length - 2];

var mp = st.position.amount;

if (mp != 1 && rsi1 < N) {

return 1;

}

if (mp != -1 && rsi1 > 100 - N) {

return -1;

}

});

}

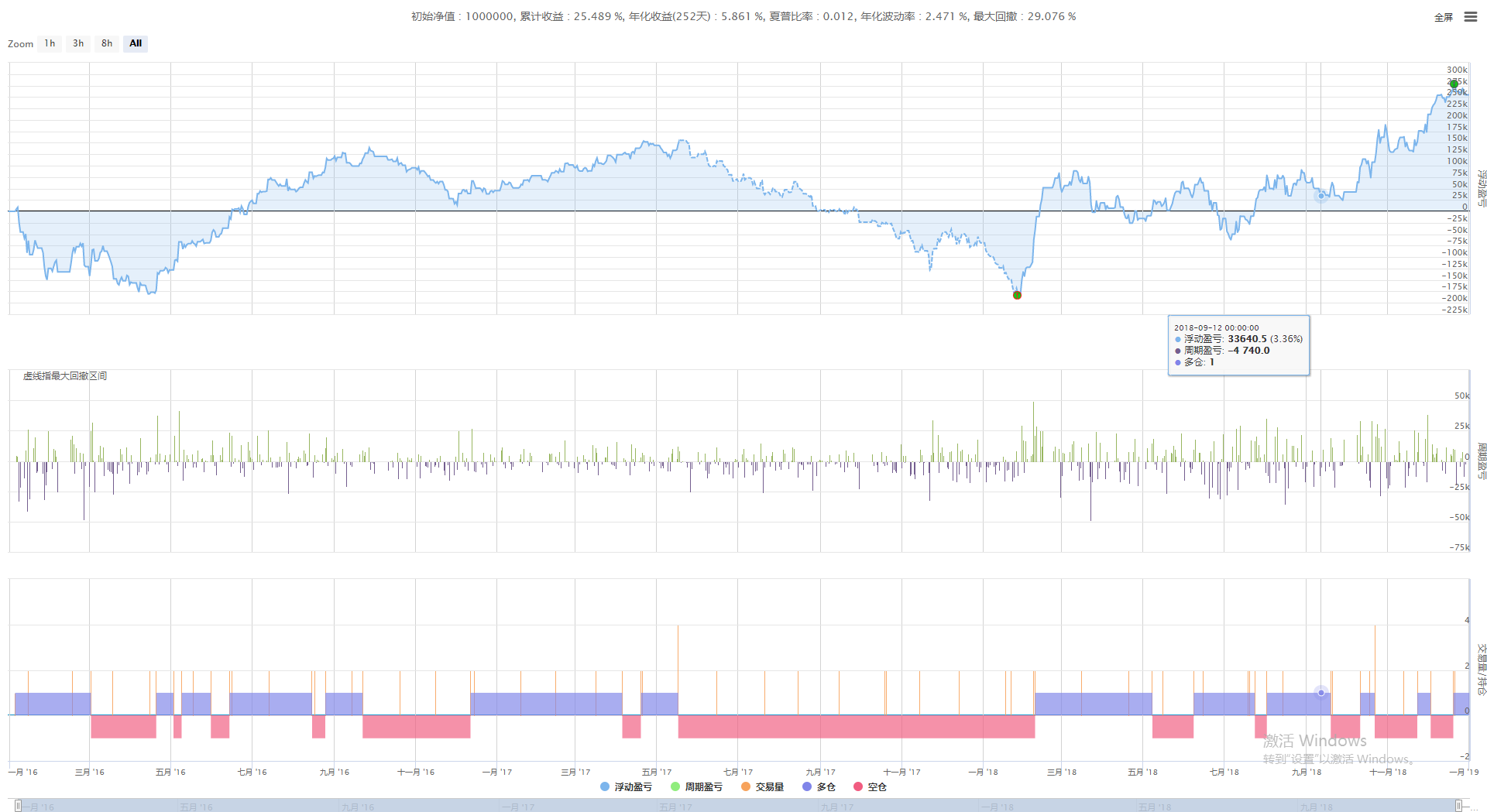

バックテスト結果

RSI逆転戦略は,短期的または長期的に使用されるかどうかにかかわらず,収益は負のものであることがわかります.伝統的なRSI逆転戦略は,定量取引のみに直接使用することはできません.

戦略の欠点

株式指数先物や商品先物について,よりよいRSIタイミング戦略はあるのか? 伝統的なRSIタイミング戦略の欠点から始めます. 伝統的なRSI逆転戦略の欠点は,単一期間のRSI指標のみを使用することです. 短期RSIは過剰販売領域にあるが,長期的には過剰購入領域にある可能性があります. この時点で,短売りは短期的にはほとんど利益を得ることができず,長期的には損をする可能性があります.

伝統的なRSIトレンド戦略は,しばしば上昇期後に起こるクロスオーバーの遅れである.この時点で,次の逆転まで時間があまりないため,利益率は小さい.同時に,クロスオーバーは,RSIの長期および短期間の相対的なサイズのみを考慮し,RSIそのものの絶対サイズを考慮しない.したがって,二つの伝統的な戦略の利点を組み合わせることで,新しい長期および短期RSIタイミング戦略を得ることができます.

戦略の向上

単一のRSIを使用するデメリットを克服するために,同じパラメータ期間Nを異なる期間の2つのK線で使用し,それぞれ短期および長期RSIを計算します.この方法で,中長期および長期にわたる長期および短期の強さをよりよく反映することができます.

RSIの相対サイズを使用する欠陥を克服するために,我々はそれぞれ長期および短期RSIのために2つの

短期RSIは長期RSIよりも敏感であるため,L < S. Lの値範囲は50周,Sのトレンド範囲は80周でなければなりません. このようにして,長期RSIのスクリーニング効果は保証できます.

戦略の論理

- 長期ポジション条件:長期RSI> L,短期RSI> S.

- 短期条件:長期RSI <100L,短期RSI <100S

- 閉店条件:変動利益と損失が一定のレベルに達するか,市場閉店前の時間が5分になる.

改善されたRSI取引戦略は,異なる期間のK線上のRSI指標を別々に計算します.低周波KラインのRSIが強く,高周波KラインのRSIが非常に強く,ロングを購入します.低周波KラインのRSIが弱いとき,高周波KラインのRSI指標が弱いので,ショート販売します.また,市場閉じる前にすべてのポジションを閉じる.

- DEX取引所の量化実践 ((1)-- dYdX v4 ユーザーガイド

- デジタル通貨におけるリード-ラグ套路の紹介 (3)

- 暗号通貨におけるリード・ラグ・アービトラージへの導入 (2)

- デジタル通貨におけるリード-ラグ套路の紹介 (2)

- FMZプラットフォームの外部信号受信に関する議論: 戦略におけるHttpサービス内蔵の信号受信のための完全なソリューション

- FMZプラットフォームの外部信号受信に関する探求:戦略内蔵Httpサービス信号受信の完全な方案

- 暗号通貨におけるリード・ラグ・アービトラージへの導入 (1)

- デジタル通貨におけるリード-ラグ套路の紹介 (1)

- FMZプラットフォームの外部信号受信に関する議論:拡張API VS戦略内蔵HTTPサービス

- FMZプラットフォームの外部信号受信に関する探究:拡張API vs 戦略内蔵HTTPサービス

- ランダム・ティッカー・ジェネレーターに基づく戦略テスト方法に関する議論

- Linux VPS に FMZ ドッカー をインストールしてアップグレードする最良の方法

- コモディティ・フューチャーズR-ブレイカー戦略

- デジタル通貨の先物取引の論理について考える

- 市場 コート 収集器の実装を教えます

- Python バージョン コモディティ・フューチャーズ 移動平均戦略

- 市場 コート コレクター 再びアップグレード

- 行事収集器再アップグレード - CSV形式のファイル輸入をサポートし,カスタマイズされたデータソースを提供します

- C++ で書かれた高周波取引戦略

- ラリー・コナーズ RSI2 平均逆転戦略

- JSでFMZ拡張APIを学ぶ

- ビナンス・フューチャーズ・マルチ通貨ヘッジ戦略に関する研究 第4部分

- ラリー・コナーズ ラリー・コナーズ RSI2 平均回帰戦略

- ビナンス・フューチャーズ・マルチ通貨・ヘッジ戦略に関する研究 第3部

- ビナンス・フューチャーズ・マルチ通貨・ヘッジ戦略に関する研究 第2部

- バイナンス・フューチャーズ・マルチ通貨・ヘッジ戦略に関する研究 第1部

- 手がかりは,行事収集器にリクエストをアップグレードするために,カスタマイズされたデータソースの機能を教えます

- クロコディールライン取引システム Python版

- 発明者の量化取引プラットフォーム拡張APIを使用して,TradingViewのアラーム信号取引を実現する (推薦)

- JavaScript バージョン スーパートレンド 戦略

- スーパートレンド V.1 - スーパートレンドラインシステム