動的リスク管理システムと組み合わせたサポートとレジスタンス戦略

ATR

概要

この量的な取引戦略は,サポートとレジスタンスの概念に基づいています. ダイナミックなリスク管理システムと組み合わせています. それは,潜在的サポートとレジスタンスレベルを決定するためにピボットポイントを使用し,価格がこれらの重要なレベルに触れたときに取引します. この戦略は,市場変動の変化に対応するために,自己適応のリアル波幅のATR指標を動的に調整するために,止損と利益のレベルを調整します. さらに,この戦略は,資金管理とリスク管理を考慮し,最大取引額を制限し,取引ごとにレバレッジを使用することで,資金活用率を最適化します.

戦略原則

サポートとレジスタンス:

- 潜在的サポートとレジスタンスレベルを決定するために,枢軸点計算法を使用します.

- 枢軸点計算式: (前日の最高価格 + 前日の最低価格 + 前日の閉店価格) / 3

入口信号:

- 価格がサポートレベルに達したり,それを破ったりすると,多信号が作られます.

- 価格がレジスタンスに触れたり突破したときに空調信号が生成されます.

リスク管理:

- ATR指数を使用して,ストップ・ロズと利益のレベルを動的に設定します.

- ストップ・ロスは現在の価格 +/- (2 * ATR) になっている.

- 収益目標は,現在の価格 +/- (3 * ATR) に設定されます.

ポジションの規模:

- ポジションの大きさは,リスクの割合と最大取引額に基づいて計算されます.

- 資金の利用を最適化するために,レバレッジ要因を考慮した.

取引の実行:

- 策略.entry () 関数を使用して取引を行う.

- 戦略.exit () 関数を使用して,ストップ・ロストとリターンを管理する.

戦略的優位性

ダイナミックな適応性:ATR指標を使用することで,戦略は市場の波動性に応じて自動的に停止と利益のレベルを調整することができます.これは,戦略が異なる市場条件下で有効性を維持することを可能にします.

リスク管理: 戦略は,ダイナミックストップ,固定リスクパーセント,最大取引額の制限を含む複数のリスク管理策を組み込み,資金の安全性を保護します.

レバレッジの最適化:レバレッジの合理的な使用により,戦略はリスクを制御しながら資金利用の効率を向上させることができる.

テクニカル・インディケーター・コンビネーション: 戦略は,クラシックなテクニカル分析の概念 ((サポート・レジスタンス) と,近代的な量化指標 ((ATR) を組み合わせ,包括的な取引システムを形成する.

柔軟性:戦略のパラメータは,異なる市場と個人のリスクの好みに合わせて調整され,良好な適応性があります.

戦略リスク

偽の突破のリスク:横軸市場では,価格がサポートのレジスタンスレベルに頻繁に触れるが,本当の突破が形成されず,頻繁に偽のシグナルが発生する可能性があります.

トレンド市場: 強いトレンド市場では,戦略は早急に平仓し,大幅な動きを逃す可能性があります.

資金管理のリスク: 戦略は取引ごとに最大額を制限しているが,連続的な損失の場合,大きな引き戻しに直面する可能性がある.

レバレッジリスク: 高いレバレッジを使用すると,特に市場が激しく変動するときに,損失が拡大する可能性があります.

スリップポイントと取引コスト:戦略はスリップポイントと取引コストを考慮していないため,実際の取引結果に影響を与える可能性があります.

戦略最適化の方向性

トレンドフィルタリング:トレンド指数 (移動平均など) を導入して取引信号をフィルタリングし,偽ブレイクを減らすためにトレンドの方向のみで取引する.

多時間周期分析:より高い時間周期のサポートレジスタンスレベルと組み合わせて,取引信号の信頼性を向上させる.

動的調整パラメータ:自適應アルゴリズムを使用してATR倍数とリスクパーセントを動的に調整し,異なる市場状況に対応する.

取引フィルターを追加:取引量確認,変動率フィルターなどの追加条件を追加し,取引品質を向上させる.

資金管理の最適化: ダイナミックな資金管理戦略を実施し,口座の収益性に応じてリスクレベルを調整する.

逆転取引に参加する: サポートの位置を多くする一方で,抵抗の位置を空白することを考え,市場機会を充分に活用する.

基本的な要素を考慮する:経済カレンダーのデータを統合し,重要なニュースリリースの前後に取引を避ける.

要約する

抵抗戦略を支えるダイナミックリスク管理システムは,伝統的な技術分析と現代的な量化方法を巧みに組み合わせた,包括的な量化取引戦略である.この戦略は,ハブポイントを使用して,重要な価格レベルを識別し,ATRを利用して,ダイナミックなリスク管理を行うことで,異なる市場条件に適応する可能性を示している.しかし,戦略の安定性と収益性をさらに向上させるために,トレンドフィルタリング,多周期分析,より複雑な資金管理技術を含む多面的な最適化が推奨されています.継続的な改善と再測定により,この戦略は,信頼性の高い取引システムになり,量化トレーダーに価値を提供する可能性があります.

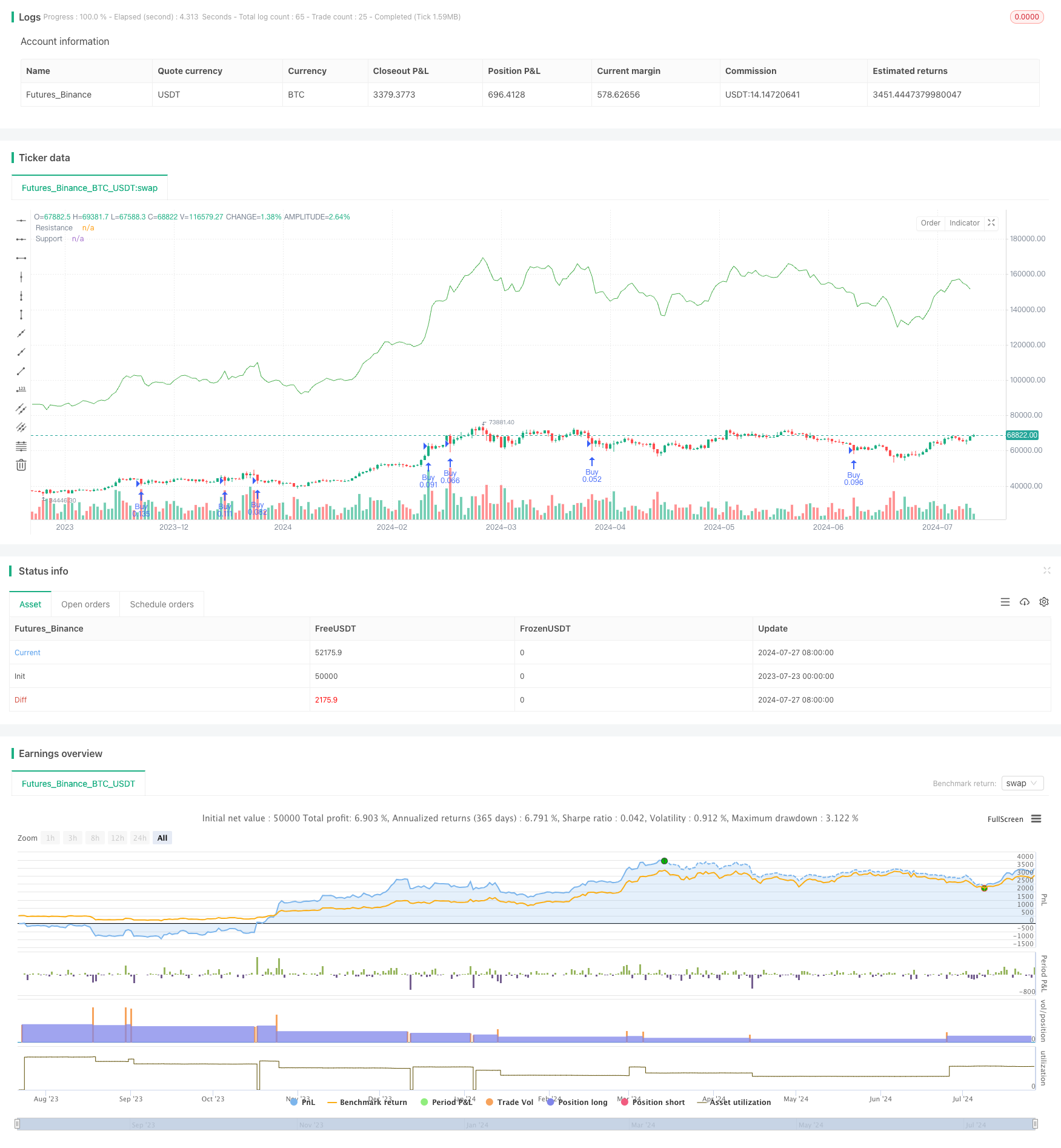

/*backtest

start: 2023-07-23 00:00:00

end: 2024-07-28 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy('Mon Robot de Trading', overlay=true)

// Paramètres

capital = 2000 // Capital initial de 2000 euros

maxAmountPerTrade = 2000 // Montant maximum à utiliser par trade

leverage = 20 // Effet de levier de 1:20

spread = 0.5 // Spread moyen en pips

riskPerTrade = 0.2 // 20% du capital initial par transaction

atrLength = 14 // Longueur de l'ATR pour le trailing stop

// Calcul des points de pivot

pivotHigh = high[1] + low[1] + close[1] / 3

pivotLow = high[1] + low[1] + close[1] / 3

// Plot des points de pivot sur le graphique

plot(pivotHigh, color=color.new(color.red, 0), linewidth=1, title='Resistance')

plot(pivotLow, color=color.new(color.green, 0), linewidth=1, title='Support')

// Calcul de l'ATR pour la gestion du risque et du trailing stop

atrValue = ta.atr(atrLength)

// Calcul de la taille de la position basée sur le pourcentage de risque du capital et le montant maximum par trade

riskAmount = capital * riskPerTrade

positionSize = math.min(maxAmountPerTrade * leverage / (atrValue * 2), riskAmount / (atrValue * 2)) // Taille de la position en lots limitée par le montant maximum par trade et le risque autorisé

// Implémentation de la stratégie avec trailing stop et take-profit

if low <= pivotLow

strategy.entry('Buy', strategy.long, qty=positionSize)

// Définition de l'exit pour les achats (longs)

stopLossPrice = close - (atrValue * 2 + spread / 10)

takeProfitPrice = close + atrValue * 3 - spread / 10

strategy.exit('Exit Buy', 'Buy', stop=stopLossPrice, limit=takeProfitPrice)

if high >= pivotHigh

strategy.entry('Sell', strategy.short, qty=positionSize)

// Définition de l'exit pour les ventes (courts)

stopLossPrice = close + atrValue * 2 + spread / 10

takeProfitPrice = close - (atrValue * 3 - spread / 10)

strategy.exit('Exit Sell', 'Sell', stop=stopLossPrice, limit=takeProfitPrice)