양적 돌파구 상승 추세 참조 전략

저자:차오장, 날짜: 2024-02-21 10:58:01태그:

전반적인 설명

이 전략은 단순한 이동 평균선으로 트렌드 방향을 결정하고 저항선과 지지선과 함께 돌파 신호를 형성하는 것을 기반으로 한 장기 보유 전략이다. 가격 피보트 하이 및 피보트 로프 포인트를 계산하여 저항선과 지지선을 그래프화하여 가격이 저항선을 넘어서면 긴 거리로 이동하고 가격이 지지선을 넘어서면 포지션을 닫는다. 이 전략은 명백한 트렌드를 가진 주식에게 적합하며 좋은 리스크-어워드 비율을 얻을 수 있다.

전략 원칙

- 트렌드를 결정하기 위한 기본선으로 20일 간 간편 이동평균을 계산합니다.

- 사용자 입력 매개 변수에 기초하여 피보트 높은 점과 피보트 낮은 점을 계산

- 피보트 높은 점과 피보트 낮은 점에 기초하여 저항 및 지원 라인을 그래프

- 닫기 가격이 저항 라인보다 높을 때 길게 이동

- 지지선이 저항선을 넘을 때 포지션을 닫습니다.

이 전략은 전체 트렌드 방향을 결정하기 위해 간단한 이동 평균을 사용하고, 주요 포인트의 돌파구를 사용하여 거래 신호를 생성합니다. 이는 전형적인 브레이크아웃 전략입니다. 주요 포인트와 트렌드를 판단함으로써 잘못된 브레이크아웃을 효과적으로 필터링 할 수 있습니다.

이점 분석

- 이 전략은 충분한 기회를 가지고 있으며 높은 변동성 주식에 적합하며 추세를 쉽게 파악합니다.

- 긴 포지션에 대한 좋은 위험 통제, 높은 위험/이익 비율

- 허위 유출의 위험을 피하기 위해 돌파 신호를 사용

- 커스터마이징 가능한 매개 변수, 높은 적응력

위험 분석

- 매개 변수 최적화에 의존, 잘못된 매개 변수는 거짓 파업의 가능성을 증가시킬 것입니다

- 신호가 늦어지면 기회를 놓칠 수도 있습니다.

- 변동적 인 시장에서 쉽게 멈출 수 있습니다

- 지원 라인을 적시에 조정하지 않으면 손실이 발생할 수 있습니다.

리스크는 라이브 트레이딩을 통해 매개 변수를 최적화하고 스톱 로스/프로피트 전략을 적용함으로써 줄일 수 있습니다.

최적화 방향

- 이동 평균 기간 매개 변수를 최적화

- 저항 및 지원 라인 매개 변수를 최적화

- 스톱 로스/프로프트 취득 전략을 추가합니다.

- 돌파구 확인 메커니즘을 강화

- 거래량 및 다른 지표와 함께 신호를 필터

요약

전체적으로, 이 전략은 트렌드 트레이더에 적합한 매개 변수 최적화와 유동성에 의존하는 전형적인 브레이크아웃 전략이다. 참조 프레임워크로서, 스톱 로스/프로프트 취득, 신호 필터링과 같은 메커니즘을 추가하여 위험을 줄이고 안정성을 향상시키는 실제 필요에 따라 확장될 수 있다.

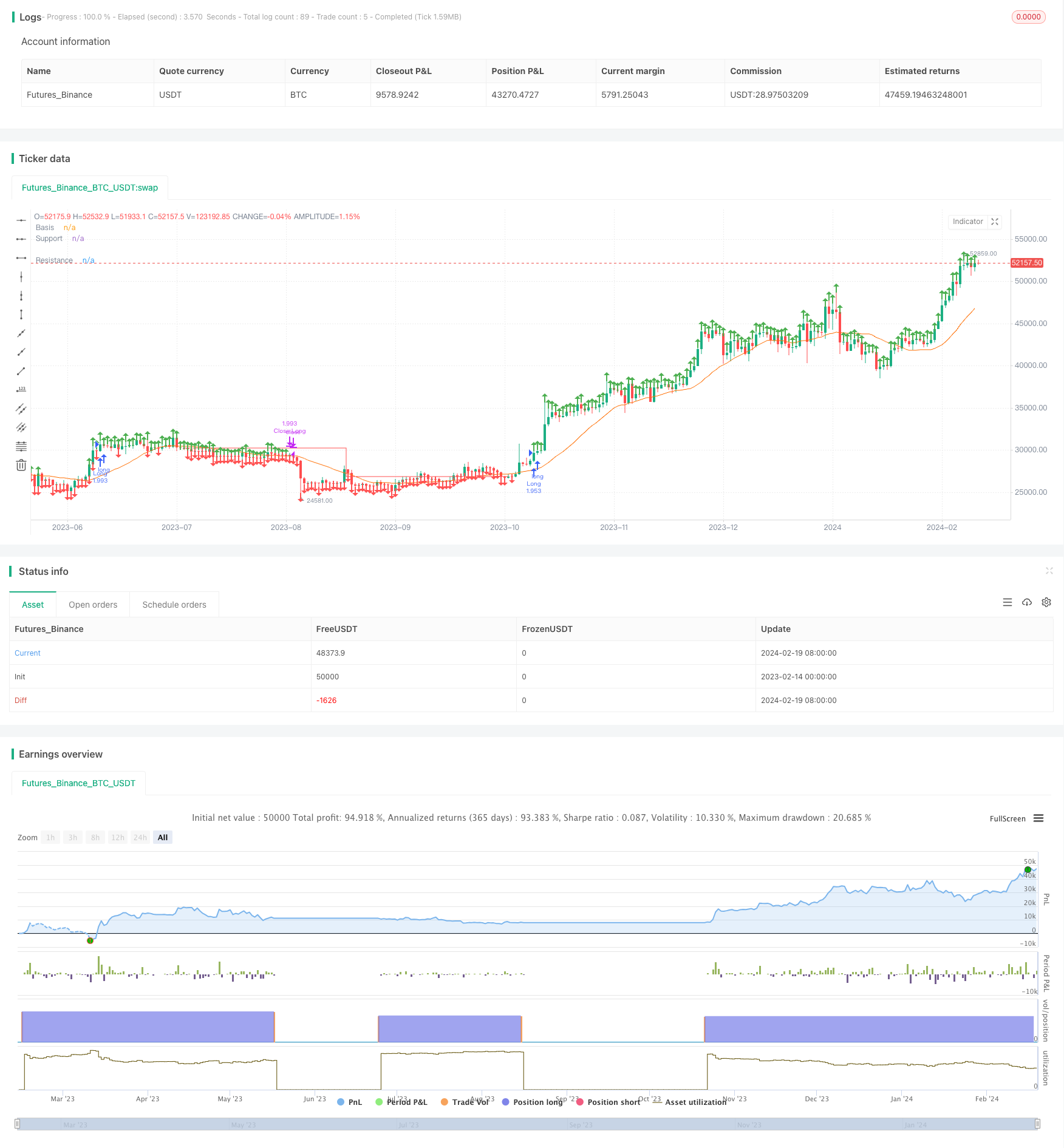

/*backtest

start: 2023-02-14 00:00:00

end: 2024-02-20 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © CheatCode1

//@version=5

strategy("Quantitative Trend Strategy- Uptrend long", 'Steady Uptrend Strategy', overlay=true, initial_capital = 1500, default_qty_value = 100, commission_type = strategy.commission.percent, commission_value = 0.01, default_qty_type = strategy.percent_of_equity)

length = input.int(20, minval=1)

src = input(close, title="Source")

basis = ta.sma(src, length)

offset = input.int(0, "Offset", minval = -500, maxval = 500)

plot(basis, "Basis", color=#FF6D00, offset = offset)

inp1 = input.int(46, 'LookbackLeft')

inp2 = input.int(32, 'LookbackRight')

l1 = ta.pivothigh(close, inp1, inp2)

S1 = ta.pivotlow(close, inp1, inp2)

// plot(l1, 'Pivothigh', color.red, 1)

// // plot(S1, 'Pivot Low', color.red)

l1V = ta.valuewhen(l1, close, 0)

S1V = ta.valuewhen(S1, close, 0)

Plotl1 = not na(l1) ? l1V : na

PlotS1 = not na(S1) ? S1V : na

plot(Plotl1, 'Resistance', color.green, 1, plot.style_stepline, true)

plot(PlotS1, 'Support', color.red, 1, plot.style_stepline, true)

Priceforlong = close > l1V ? true : na

Priceforshort = close < S1V ? true : na

plotshape(Priceforlong ? high : na, 'p', shape.arrowup, location.abovebar, color.green, size = size.small)

plotshape(Priceforshort ? low : na, 's', shape.arrowdown, location.belowbar, color.red, size = size.small)

vol = volume

volma = ta.sma(vol, 20)

Plotl1C = ta.valuewhen(na(Plotl1), l1V, 0)

PlotS1C = ta.valuewhen(na(PlotS1), S1V, 0)

//Strategy Execution

volc = volume > volma

Lc1 = Priceforlong

Sc1 = Priceforshort

sL = Plotl1 < PlotS1 ? close : na

sS = PlotS1 > Plotl1 ? close : na

if Lc1

strategy.entry('Long', strategy.long)

// if Sc1 and C2

// strategy.entry('Short', strategy.short)

if Priceforshort

strategy.cancel('Long')

if Priceforlong

strategy.cancel('Short')

// Stp1 = ta.crossover(k, d)

// Ltp1 = ta.crossunder(k, d)

// Ltp = d > 70 ? Ltp1 : na

// Stp = d < 30 ? Stp1 : na

if strategy.openprofit >= 0 and sL

strategy.close('Long')

if strategy.openprofit >= 0 and sS

strategy.close('Short')

takeP = input.float(2, title='Take Profit') / 100

stopL = input.float(1.75, title='Stop Loss') / 100

// // Pre Directionality

Stop_L = strategy.position_avg_price * (1 - stopL)

Stop_S = strategy.position_avg_price * (1 + stopL)

Take_S= strategy.position_avg_price * (1 - takeP)

Take_L = strategy.position_avg_price * (1 + takeP)

// sL = Plotl1 < PlotS1 ? close : na

// sS = PlotS1 < Plotl1 ? close : na

// //Post Excecution

if strategy.position_size > 0 and not (Lc1)

strategy.exit("Close Long", stop = Stop_L, limit = Take_L)

if strategy.position_size < 0 and not (Sc1)

strategy.exit("Close Short", stop = Stop_S, limit = Take_S)

더 많은

- 동력 지표 집계 거래 전략

- 다중 지표량 거래 전략

- 트레이딩VMA

변수 이동 평균 거래 전략 - RSI 격차 전략

- 두 개의 돈치안 채널 탈출 전략

- 볼링거 밴드 브레이크아웃 거래 전략

- EMA의 돌파구 함정 전략

- 골든 크로스 데드 크로스 거래 전략

- 슈퍼트렌드 기반의 멀티타임프레임 트렌드 추적 전략

- 수동 구매 및 판매 알림 전략

- 양적 거래 플랫폼에 기반한 적응형 네트워크 거래 전략

- 이치모쿠 클라우드와 이동 평균에 기반한 양적 거래 전략

- 이중 이동 평균 역전 추적 전략

- 볼링거 밴드 역전 전략

- 이치모쿠 킨코 히오 클라우드 + QQE 양적 전략

- 금에 대한 손해를 멈추는 동력 거래 전략에 관한 모든 것

- 패러볼 오시레이터 고도와 하위 전략을 찾는

- 볼링거 밴드 브레이크업 전략

- 획기적인 공정 가치 격차 전략

- 모멘텀 브레이크와 함께 적응적인 이동 평균 크로스오버 시스템