Berapa banyak Bitcoin yang perlu kami peruntukkan kepada portfolio kami?

0

0

825

825

pengenalan

Setelah bertahun-tahun menunggu, ETF Bitcoin Cash yang baru-baru ini dilancarkan menandakan tonggak penting dalam pasaran cryptocurrency yang menjadikan Bitcoin lebih mudah diterima oleh para pelabur. ETF Bitcoin Cash menyediakan cara yang mudah dan terkawal untuk melabur dalam Bitcoin tanpa perlu memegang aset digital secara langsung, yang mungkin menarik lebih banyak peserta pasaran. Banyak pelabur sedang menunggu kesan jangka panjang perubahan ini terhadap harga cryptocurrency, sambil mempercayai keuntungan yang dapat dilihat yang mungkin dibawa oleh Bitcoin dalam portfolio mereka.

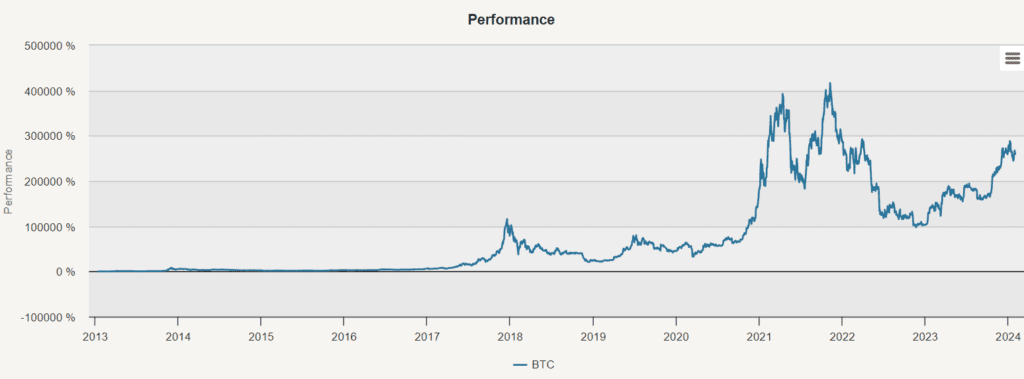

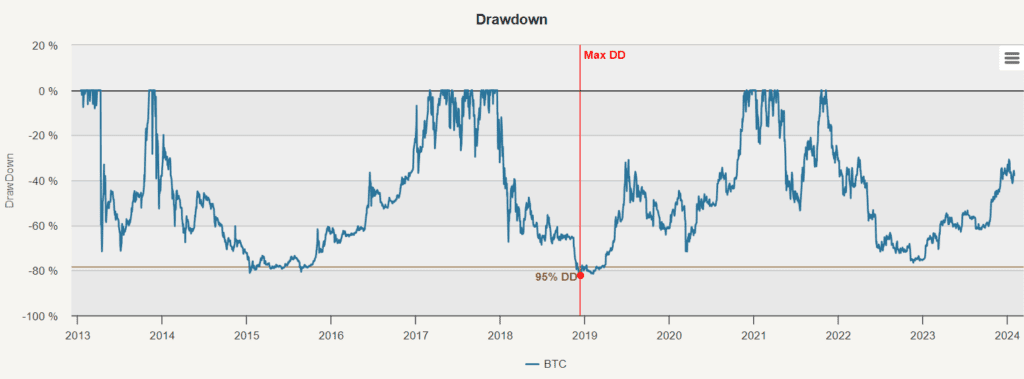

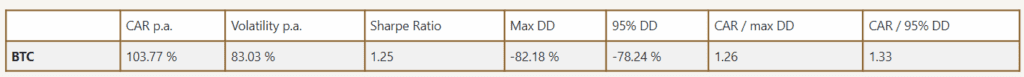

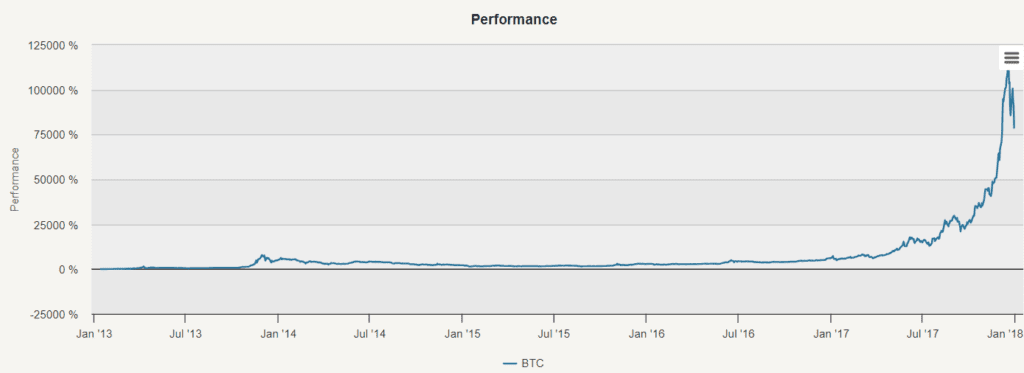

Melihat keseluruhan carta dari tahun 2013 hingga 2023, mudah untuk merasakan bahawa menjadi jutawan boleh dicapai. Strategi untuk memegang BTC dari tahun 2013 hingga 2023 menunjukkan CAR (Rentabiliti Tahunan Kompos) 103.77% . Walau bagaimanapun, menggunakan keseluruhan carta 1 dan membuat kesimpulan jangka panjang adalah salah. Dari tahun 2013 hingga 2017, cryptocurrency masih merupakan kategori aset yang kurang dikenali dan hanya diketahui oleh peminat.

Pembiayaan

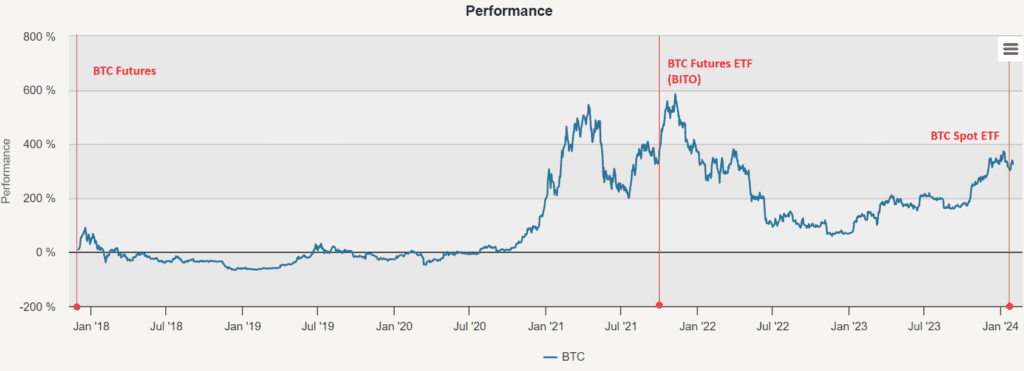

Pada 10 Disember 2017, Bursa Pilihan Raya Chicago (CBOE) melancarkan perdagangan Bitcoin berjangka, diikuti oleh Bursa Komoditi Chicago (CME) pada 18 Disember 2017, yang menandakan perkembangan penting dalam bidang cryptocurrency. Untuk pertama kalinya, instrumen kewangan cair telah disahkan, yang membolehkan dana dan dana perlindungan membeli dan menjual bitcoin dalam portfolio mereka tanpa membuka akaun di bursa cryptocurrency yang tidak dikawal selia (seringkali sangat mencurigakan).

Pembiayaan pasaran mata wang kripto mencerminkan perkembangan pasaran baru muncul dan komoditi yang serupa. Pasaran baru muncul dan komoditi pernah dianggap sebagai kategori aset yang kurang dikenali, tetapi kini mengalami peralihan yang serupa. Pada mulanya, hanya dana profesional yang berdagang di pasaran ini, tetapi pada pertengahan tahun 2000 pengenalan indeks dan ETF memudahkan pelabur utama untuk melabur dalam komoditi.

Mata wang kripto juga dijangka mengambil jalan yang sama. Mereka akan mengalami proses pembiayaan kerana mata wang kripto terus menjadi lebih terintegrasi ke dalam sistem kewangan global dan menarik minat pelabur institusi. Evolusi ini mungkin melibatkan pengenalan lebih banyak instrumen kewangan seperti ETF aktif dan indeks yang lebih luas, yang menjadikan mata wang kripto lebih mudah diterima oleh kumpulan pelabur yang lebih luas.

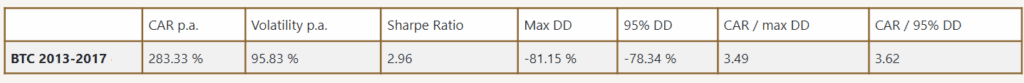

Pertama, mari kita lihat tempoh pertama yang berlangsung sehingga tahun 2017 ❚ Cryptocurrency mengalami pertumbuhan yang luar biasa, dengan kadar pulangan CAGR sebanyak 283.33% ❚ Walau bagaimanapun, tempoh ini juga mengalami turun naik yang ketara, dengan harga turun naik sebanyak 95.83% ❚ Kejatuhan terbesar dalam tempoh ini adalah -81.15% ❚ Period pra-finansialisasi ini memberikan ciri-ciri pulangan risiko Bitcoin yang luar biasa, dengan nisbah Sharpe sebanyak 2.96 dan nisbah Kalmar (CAR/MaxDD) sebanyak 3.49 ❚

Seperti yang ditunjukkan di bawah, Bursa Pilihan Raya Chicago (CBOE) melancarkan perdagangan Bitcoin Futures pada 10 Disember 2017, diikuti oleh Bursa Komoditi Chicago (CME) pada 18 Disember 2017. Seterusnya, satu lagi tonggak penting dicapai pada 19 Oktober 2021 dengan pelancaran Dana Dagangan Bitcoin Futures Exchange (BITO) yang pertama. Pengenalan ETF Bitcoin Futures mewakili langkah penting ke arah penerimaan cryptocurrency oleh pasaran kewangan tradisional ke dalam arus perdana.

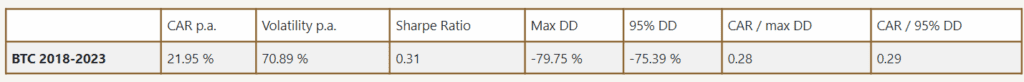

Berbanding dengan kenaikan besar yang dialami oleh Bitcoin pada tahun-tahun awal, kadar pulangan tahunan komposit dari tahun 2018 hingga 2023 adalah 21.95%. Ketidakstabilan kekal tinggi, walaupun lebih rendah daripada sebelumnya, iaitu 70.89%, yang menunjukkan bahawa Bitcoin mungkin semakin stabil, tetapi penarikan balik maksimum masih setinggi -79.75%. Kadar pulangan berisiko Bitcoin dalam tempoh pasca-finansialisasi tidak mengejutkan, dengan nisbah Sharpe hanya 0.31, nisbah Kalma 0.28 .

Secara semula jadi, persoalan timbul: berapa banyak bitcoin yang patut kita letakkan dalam portfolio kita?

Analisis utama

Analisis utama mengkaji portfolio global yang pelbagai yang merangkumi pelbagai kelas aset, yang merangkumi pelbagai kawasan geografi dan instrumen pelaburan.

- SPY (SPDR Standard 500 ETF)

- EEM (iShares MSCI Emerging Markets ETF)

- EFA(iShares MSCI EAFE ETF)

- IYR (iShares ETF hartanah AS)

- IEF (iShares 7-10 tahun Bon ETF)

- LQD (iShares iBoxx $ ETF Bon Syarikat Kelas Pelaburan)

- HYG (iShares iBoxx $ ETF bon syarikat pulangan tinggi)

- DBC (Invesco DB komoditi indeks pemantauan dana)

- GLD (SPDR Gold Trust)

- Dan yang terakhir ialah BTC.

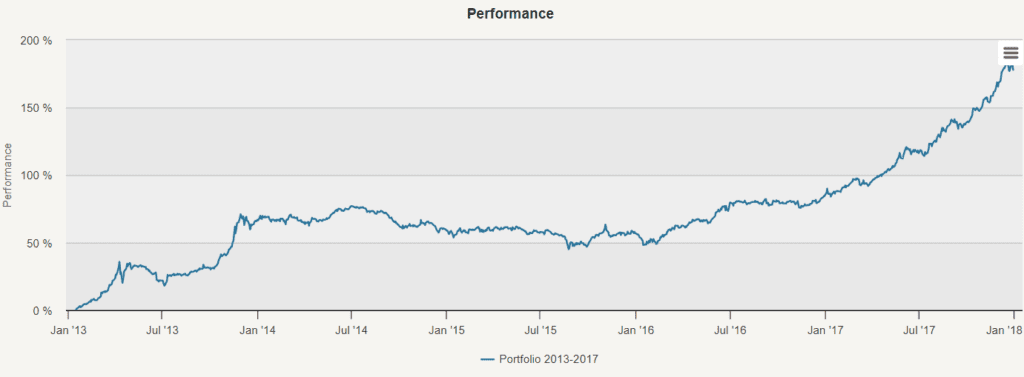

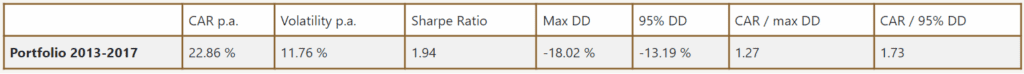

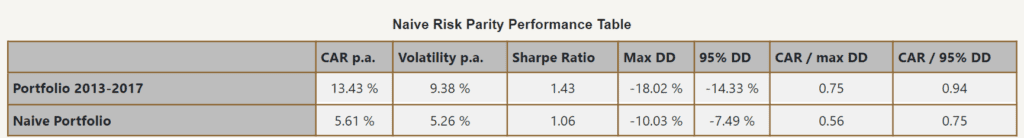

2013-2017

Dalam analisis awal kami, kami mengkaji portfolio yang sama berat antara tahun 2013 dan 2017. Diatur sedemikian menghasilkan keuntungan yang ketara sebanyak 22.86% dengan kadar turun naik sebanyak 11.76% dan penarikan balik maksimum sebanyak -18.02%. Kemudian, kami menggunakan analisis portfolio untuk menganalisis hubungan antara aset yang berbeza dengan Bitcoin, menggunakan model Markowitz untuk mencari portofolio terbaik untuk mencapai nisbah Sharpe yang setinggi mungkin, dan menggunakan harga seimbang risiko untuk mencari alternatif untuk membina portofolio dengan kepekatan risiko yang lebih rendah.

Jadual hubungan

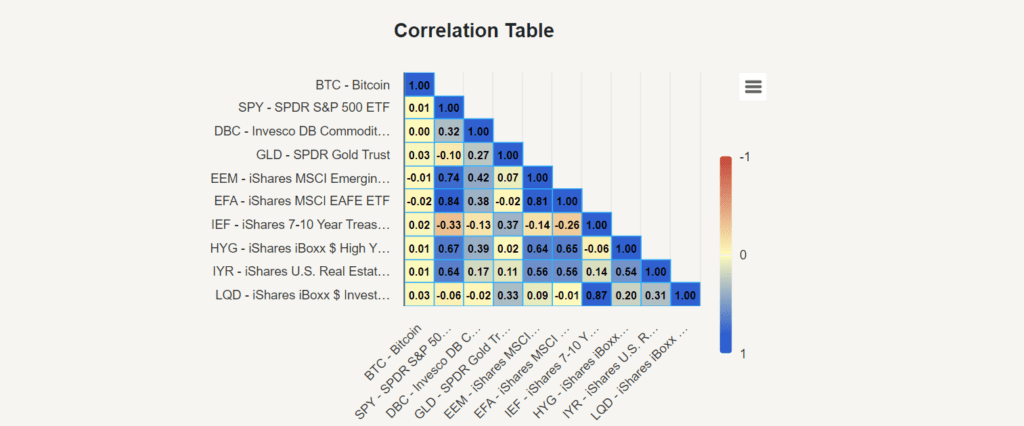

Pertama, kami mengkaji jadual hubungan untuk memahami hubungan antara bitcoin dan aset lain. Kami mendapati bahawa hubungan antara bitcoin dan aset lain hampir tidak dapat dielakkan, antara -0.02 dan 0.03 antara tahun 2013-2017.

Model Markowitz

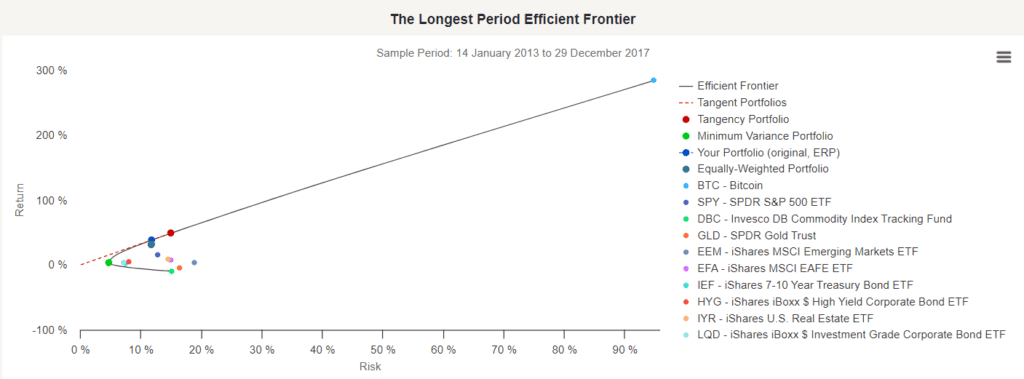

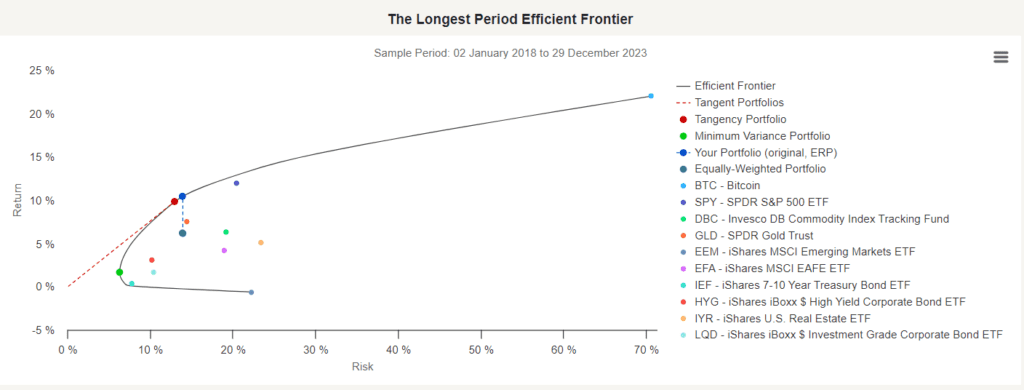

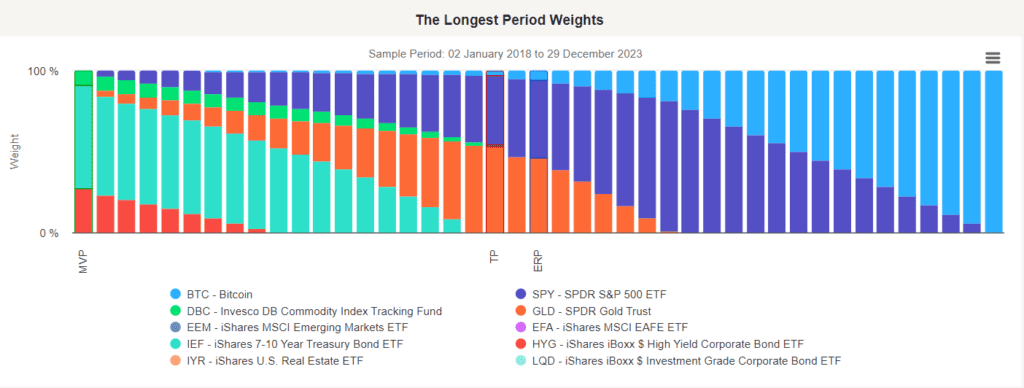

Seterusnya, kami menggunakan model Markowitz untuk menganalisis portfolio berdasarkan pendapatan yang dijangkakan dan perbezaan piawai. Graf sempadan terpanjang yang berkesan menunjukkan portfolio dari semua portfolio aset yang berbeza yang dapat menghasilkan portfolio yang berkesan (iaitu, dengan risiko yang paling rendah untuk keuntungan yang sama dan dengan risiko yang sama untuk keuntungan yang paling tinggi).

Grafik sempadan berkesan juga menunjukkan portfolio yang sesuai dengan portfolio terbaik yang mencapai nisbah Sharpe tertinggi, portfolio dengan perbezaan minimum - portfolio dengan risiko terendah, dan portfolio ERP, yang menunjukkan bagaimana portfolio anda (dalam kes ini, portfolio kami yang sama beratnya) dapat memperoleh pulangan yang lebih baik dengan mengambil risiko yang sama.

Portfolio garis putar (TP) adalah portfolio yang paling baik untuk mencapai nisbah Sharpe tertinggi, yang mewakili kadar pulangan yang paling tinggi setelah disesuaikan dengan risiko, dan memberitahu kita untuk mengagihkan 14.42% ke Bitcoin. Portfolio garis putar ini akan memberi kita kira-kira 48.7% pulangan, kadar turun naik 14.97%, nisbah Sharpe 3.25. Prestasi luar biasa dari portfolio ini adalah berkat penempatan Bitcoin.

Risiko yang sama

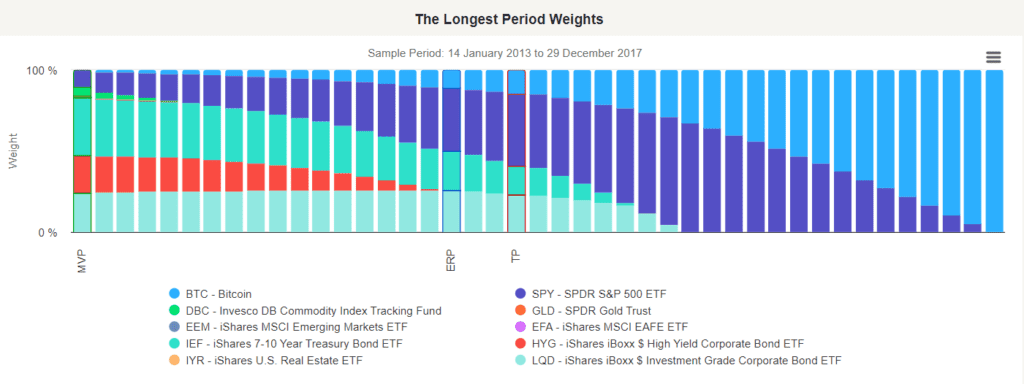

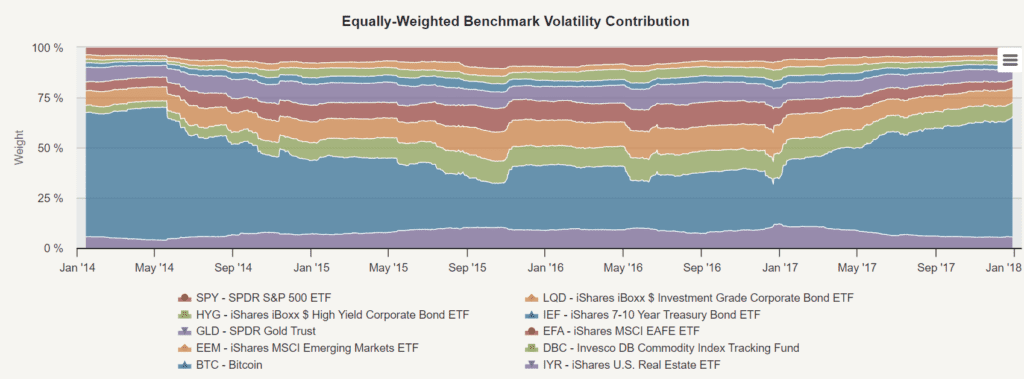

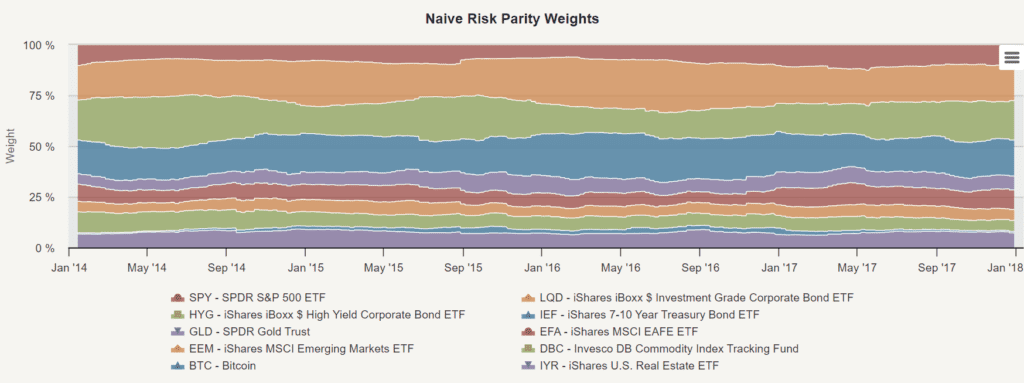

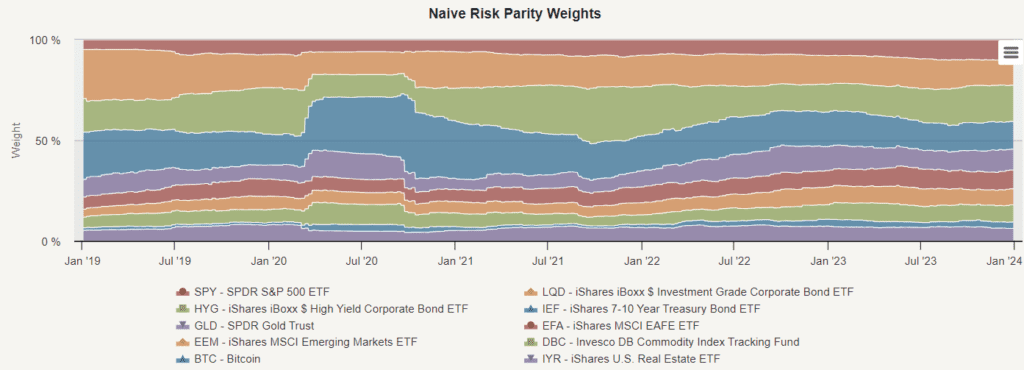

Kami kemudiannya mengkaji risk parity, strategi pengurusan pelaburan yang memberi tumpuan kepada peruntukan risiko. Tujuan utamanya adalah untuk mencari berat aset yang dipilih dalam pengurus portfolio untuk memastikan semua aset mempunyai tahap risiko yang sama. Untuk memberi berat pariti risiko yang betul kepada aset, kita mesti menimbang risikonya (contohnya, turun naik 126 hari sejarah).

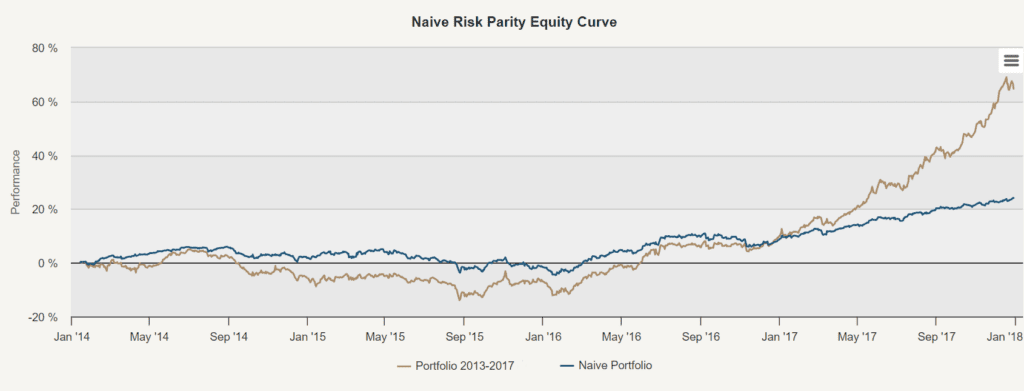

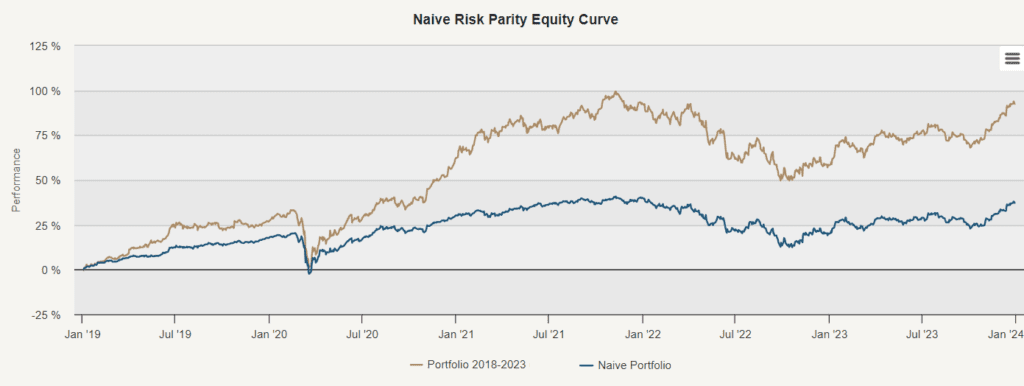

Seterusnya, mari kita lihat garis kurva saham strategi pewajaran risiko yang sederhana berbanding dengan portfolio yang sama beratnya. Pewajaran risiko yang sederhana atau pewajaran risiko yang sederhana menggunakan kaedah risiko terbalik, bukan berat yang sama. Kaedah ini memberikan berat yang lebih rendah kepada aset yang lebih berisiko, dan berat yang lebih tinggi kepada aset yang lebih rendah, untuk memastikan setiap aset mempunyai risiko yang sama.

Kaedah ini memastikan bahawa tidak ada lubang risiko di mana mana aset tunggal (termasuk bitcoin) mendominasi portfolio. Oleh itu, turun naik tinggi bitcoin menyebabkan kurang penyetempatan dalam portfolio untuk menjaga keseimbangan risiko semua aset. Berapakah rata-rata penyetempatan terhadap bitcoin?

2018-2023

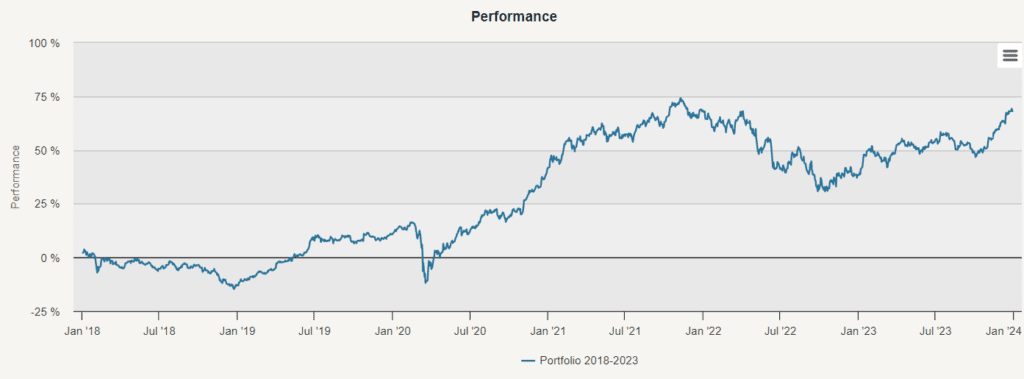

Dalam bahagian kedua analisis, kami mengkaji portfolio yang sama berat untuk sepuluh aset termasuk bitcoin dari tahun 2018 hingga 2023. Konfigurasi ini menghasilkan pulangan tahunan hanya 9.05% (banding 22.86% pada tempoh sebelumnya), kadar turun naik yang lebih tinggi, 13.93% (banding 11.76% pada tempoh sebelumnya), penarikan balik maksimum -24.92% (banding -18.02% pada tempoh sebelumnya).Jadi, berapa banyak bitcoin yang patut kita letakkan dalam portfolio kita, berdasarkan data dari era selepas pembiayaan?

Analisis komponen asas

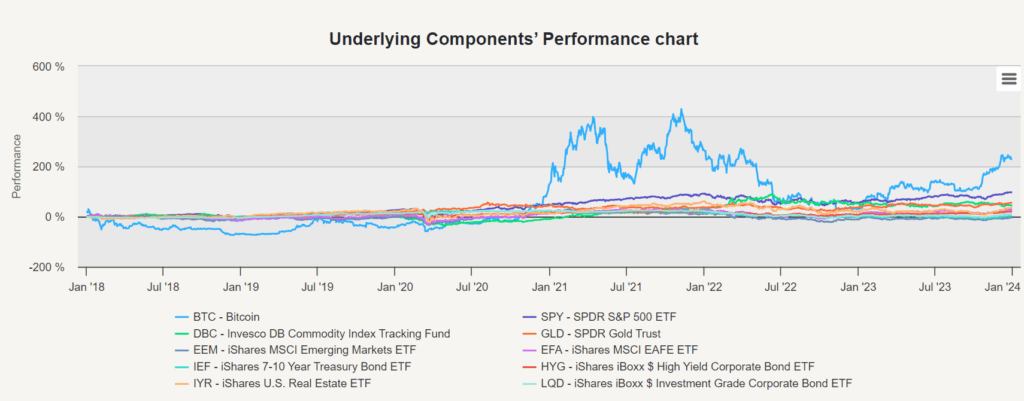

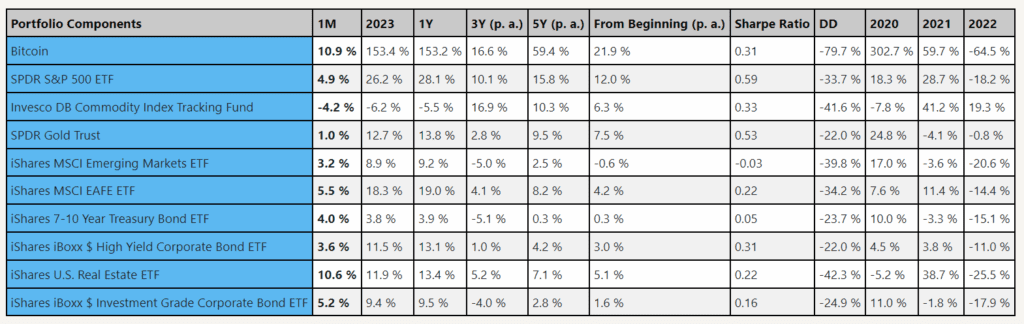

Di samping itu, pada peringkat analisis ini, kami melakukan analisis komponen asas untuk memeriksa prestasi individu pelbagai aset dalam portfolio berat kita. Ini membolehkan kami memahami sumbangan setiap aset terhadap prestasi portfolio selama bertahun-tahun.

Bitcoin mempunyai nisbah Sharpe selepas pembiayaan 0.31, yang menjadikannya sebagai aset purata. Ia tidak berprestasi seperti S&P 500, komoditi dan emas, dan berada dalam kategori yang sama dengan bon berbayar tinggi, MSCI EAFE atau dana amanah pelaburan hartanah AS. Bitcoin berprestasi lebih baik, tetapi merupakan aset paling berisiko dalam keseluruhan portfolio.

Jadual hubungan

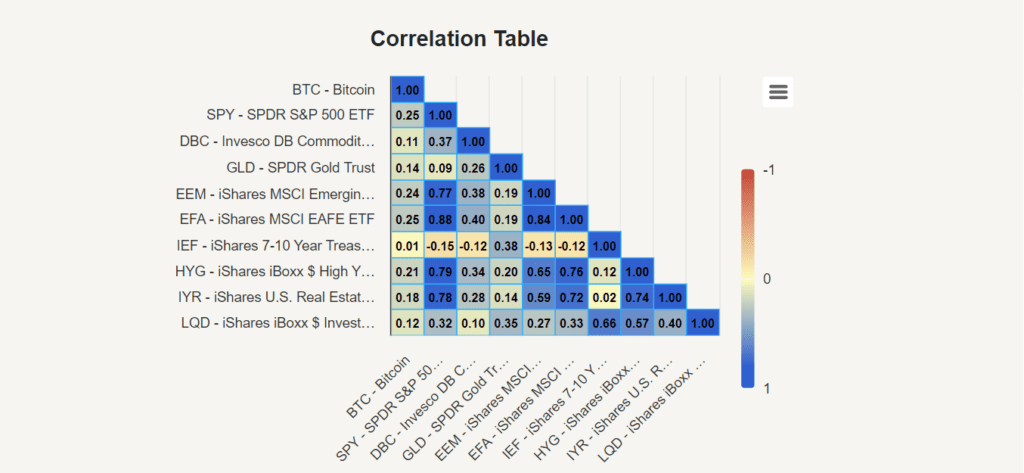

Pada bahagian sebelumnya (2013-2017), kita mendapati bahawa Bitcoin mempunyai hubungan antara -0.02 dan 0.03 dengan aset lain dalam jadual hubungan. Kita dapat melihat bahawa mereka berubah dengan ketara dari masa ke masa. Bitcoin sentiasa mempunyai hubungan yang rendah hanya dengan IEF (iShares 7-10 tahun ETF hutang negara).

Hubungan yang lebih tinggi ini menunjukkan pergerakan atau ketergantungan yang lebih sinkron antara Bitcoin dan aset pasaran tradisional ini. Penemuan seperti ini tidak mengejutkan dan menekankan hubungan yang terus berkembang antara Bitcoin dan instrumen kewangan utama. Hubungan komoditi dan pasaran baru muncul juga rendah pada zaman pra-finansialisasi, dan hubungan ini meningkat dengan ketara pada masa pasca-finansialisasi.

Model Markowitz

Apabila menggunakan analisis model Markowitz untuk portfolio dari tahun 2013 hingga 2017, Tangency Portfolio (TP), yang mewakili portfolio terbaik yang mempunyai kadar pulangan yang paling tinggi selepas disesuaikan dengan risiko, mencadangkan untuk mengalihkan kira-kira 14.42% dana ke Bitcoin, untuk memaksimumkan kadar Sharpe. Walau bagaimanapun, analisis beralih dari 2018 hingga 2023, dan Tangency Portfolio mencadangkan hanya 2.94% dana untuk Bitcoin.

Risiko yang sama

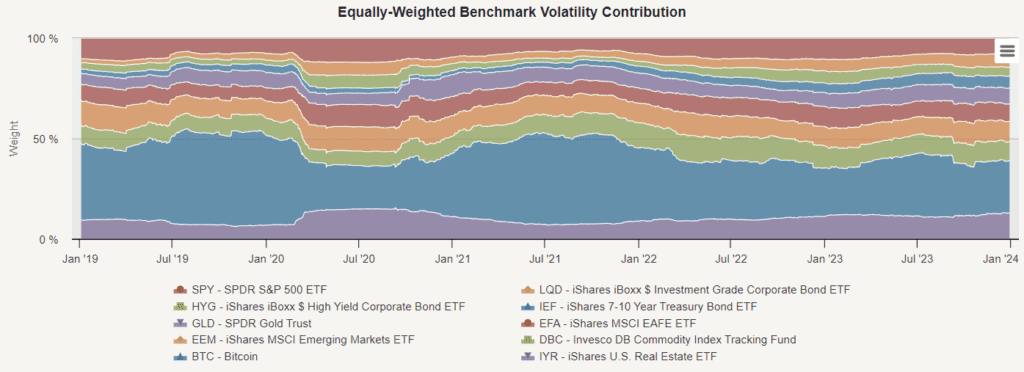

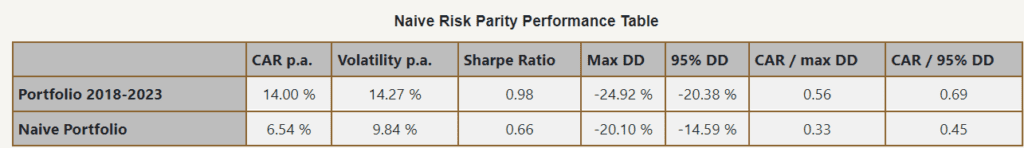

Seperti yang kita lihat dalam carta sumbangan kadar turun naik kadar asas bertimbangan setara untuk 2018-2023, Bitcoin masih menjadi penyumbang penting kepada kadar turun naik keseluruhan portfolio dalam portfolio yang sama berat. Apa yang akan berlaku jika kita menjalankan harga risiko sederhana pada masa ini?

Strategi harga simpanan risiko yang sederhana mengurangkan beberapa risiko, turun naik portfolio turun naik dari 14.27% kepada 9.84% berbanding dengan portfolio yang sama beratnya. Begitu juga, penurunan risiko disertai dengan penurunan pendapatan, turun dari 14.00% kepada 6.54%

Hasil dari strategi penyetaraan risiko yang sederhana sekali lagi adalah pengurangan besar dalam penempatan bitcoin (sekali lagi turun kepada kira-kira 2%) [2]. Penyesuaian ini mencerminkan bahawa strategi ini memberi tumpuan kepada penempatan lebih banyak berat kepada aset yang kurang berisiko dan mengurangkan celah kepada aset yang lebih berisiko. Dengan mengurangkan penempatan bitcoin, strategi ini bertujuan untuk mengurangkan kesan volatiliti bitcoin terhadap risiko portfolio keseluruhan.

kesimpulannya

Membandingkan kedua-dua tempoh 2013-2017 dan 2018-2023, perubahan besar dapat dilihat dalam Bitcoin dan struktur pelaburan cryptocurrency. Pada masa awal, kaedah yang digunakan (contohnya, model Markowitz) mungkin mencadangkan untuk mengalihkan sebahagian besar portfolio ke Bitcoin, kerana walaupun turun naik dan risiko yang tinggi, ia mempunyai kadar pulangan yang tinggi. Pada masa yang sama, kekurangan hubungan dengan aset lain menyoroti kelebihan kepelbagaian yang ditawarkan oleh Bitcoin pada masa ini.

Dalam mengoptimumkan portfolio 2018 hingga 2023, Bitcoin kini dianggap rata-rata dan berisiko tinggi berbanding dengan kelas aset lain. Oleh itu, walaupun Bitcoin mungkin menunjukkan pertumbuhan dan keuntungan yang luar biasa pada masa awal, dinamika pasaran yang berubah-ubah dan peningkatan penyertaan institusi telah mengubah risikonya. Analisis kami menunjukkan bahawa adalah bijaksana untuk mengehadkan Bitcoin (atau keseluruhan cryptocurrency sebagai kumpulan aset) dalam 2-3% daripada portfolio.

Analisis menekankan keperluan untuk berhati-hati dan mempunyai jangkaan yang realistik dalam menafsirkan data sejarah dan membuat kesimpulan jangka panjang. Walaupun prestasi masa lalu mungkin memberikan wawasan yang berharga, ia tidak menjamin hasil masa depan, terutamanya dalam pasaran cryptocurrency yang berkembang pesat dan bergolak.

Pautan ke artikel asal: https://quantpedia.com/how-much-bitcoin-should-we-allocate-to-the-portfolio/