Larry Connors RSI2 Strategi Pembalikan Rendah

Penulis:Kebaikan, Dicipta: 2020-05-20 11:12:18, Dikemas kini: 2023-11-02 19:55:12

Dari

Banyak rakan meminta saya untuk menulis grid dan strategi pembuat pasaran,tetapi saya umumnya menolak secara langsung.Mengenai strategi ini, pertama sekali, anda mesti mempunyai pengetahuan matematik yang kuat, sekurang-kurangnya doktor matematik.

Di samping itu, perdagangan kuantitatif frekuensi tinggi lebih berkaitan dengan sumber kewangan, seperti jumlah dana dan kelajuan rangkaian jalur lebar. Perkara yang paling penting adalah bahawa ini melanggar pemahaman saya tentang perdagangan.

Adakah ada cara lain untuk melakukan perdagangan frekuensi tinggi? Hari ini kita akan memperkenalkan strategi regresi RSI yang berdasarkan Larry Connors.

Pengantar

Strategi RSI2 adalah strategi perdagangan regresi purata yang agak mudah yang dibangunkan oleh Larry Connors, terutamanya beroperasi semasa tempoh pembetulan harga.

Apabila RSI2 jatuh di bawah 10, ia dianggap terlalu menjual dan peniaga harus mencari peluang membeli.

Apabila RSI2 meningkat di atas 90, ia dianggap terlalu banyak membeli dan peniaga harus mencari peluang menjual.

Ini adalah strategi jangka pendek yang agak agresif yang bertujuan untuk mengambil bahagian dalam trend yang berterusan.

Strategi

Ada empat langkah untuk strategi ini.

Gunakan purata bergerak jangka panjang untuk menentukan trend utama

Connors mengesyorkan purata bergerak 200 hari. Trend jangka panjang meningkat di atas purata bergerak 200 hari, dan menurun di bawahnya.

Pedagang harus mencari peluang membeli di atas purata bergerak 200 hari dan peluang jual pendek di bawahnya.

Pilih julat RSI untuk menentukan peluang membeli atau menjual

Connors menguji tahap RSI antara 0 dan 10 untuk membeli dan 90 hingga 100 untuk menjual.

Dia mendapati bahawa apabila RSI jatuh di bawah 5, pulangan pembelian lebih tinggi daripada pulangan di bawah 10.

Sesuai, apabila RSI lebih tinggi daripada 95, pulangan jualan pendek lebih tinggi daripada pulangan di atas 90.

Pengubahsuaian pesanan beli atau jual pendek yang sebenarnya dan masa pesanan mereka

Connors menganjurkan kaedah

Tetapkan kedudukan penampilan

Di mana stop-loss?

Connors tidak menganjurkan penggunaan stop loss. Dalam ujian kuantitatif ratusan ribu urus niaga, Connors mendapati bahawa penggunaan stop loss sebenarnya

Tetapi dalam contoh, Connors mengesyorkan untuk menghentikan kerugian kedudukan panjang di atas purata bergerak 5 hari dan kedudukan pendek di bawah purata bergerak 5 hari.

Jelas sekali, ini adalah strategi perdagangan jangka pendek yang boleh keluar dengan cepat, atau mempertimbangkan untuk menubuhkan stop loss atau menggunakan strategi stop loss sintetik SAR.

Kadang-kadang pasaran memang harga bergerak ke atas. Kegagalan untuk menggunakan stop loss boleh mengakibatkan kerugian berlebihan dan kerugian besar.

Ini memerlukan peniaga untuk mempertimbangkan dan membuat keputusan.

Pengesahan

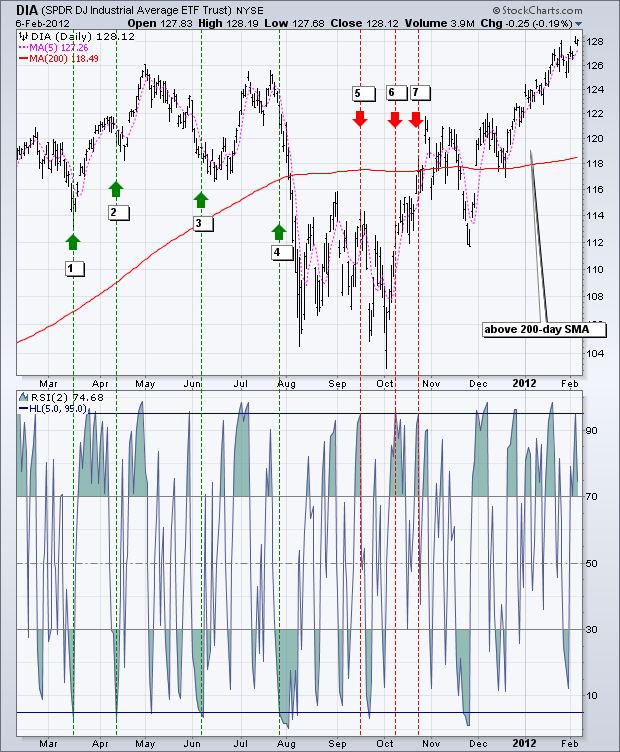

Carta di bawah menunjukkan Dow Jones Industrial Average SPDR (DIA) dan SMA 200 hari (merah), SMA 5 tempoh (merah) dan RSI 2 tempoh.

Apabila DIA lebih tinggi daripada SMA 200 hari dan RSI (2) jatuh kepada 5 atau lebih rendah, isyarat menaik muncul.

Apabila DIA berada di bawah SMA 200 hari dan RSI (2) meningkat kepada 95 atau lebih tinggi, isyarat penurunan akan muncul.

Dalam 12 bulan ini, terdapat 7 isyarat, 4 bullish dan 3 bearish.

Antara 4 isyarat kenaikan, DIA meningkat sebanyak 3 daripada 4 kali, yang bermaksud isyarat ini mungkin menguntungkan.

Antara empat isyarat penurunan, DIA jatuh hanya sekali.

Selepas isyarat penurunan pada bulan Oktober, DIA memecahkan purata bergerak 200 hari.

Apabila purata bergerak 200 hari melebihi, RSI2 tidak akan jatuh kepada 5 atau lebih rendah untuk menjana isyarat beli yang lain.

Bagi keuntungan dan kerugian, ia akan bergantung kepada tahap stop-loss dan mengambil keuntungan.

Contoh kedua menunjukkan Apple (APL), yang berada di atas purata bergerak 200 hari untuk sebahagian besar tempoh masa.

Dalam tempoh ini, terdapat sekurang-kurangnya sepuluh isyarat membeli.

Oleh kerana APL mengalami penurunan dari akhir Februari hingga pertengahan Jun 2011, sukar untuk mengelakkan kehilangan lima penunjuk pertama.

Oleh kerana APL meningkat dalam corak bergelombang dari bulan Ogos hingga Januari, lima isyarat terakhir menunjukkan prestasi yang lebih baik.

Seperti yang dapat dilihat dari carta, banyak isyarat sangat awal.

Dengan kata lain, Apple jatuh ke tahap terendah baru selepas isyarat beli awal dan kemudian bangkit semula.

Kesimpulan

Strategi RSI2 memberi peluang kepada peniaga untuk mengambil bahagian dalam trend yang berterusan.

Connors menunjukkan bahawa peniaga harus membeli pada titik retracement harga, bukan titik breakout.

Juga, peniaga harus menjual pada rebound oversold, bukan titik harga sokongan.

Strategi ini selaras dengan falsafahnya.

Walaupun ujian Connors menunjukkan bahawa stop loss mempengaruhi prestasi, adalah bijaksana bagi peniaga untuk membangunkan strategi keluar dan stop loss untuk mana-mana sistem perdagangan.

Apabila keadaan menjadi terlalu banyak membeli atau stop loss ditetapkan, peniaga boleh keluar dari kedudukan panjang.

Begitu juga, apabila keadaan terlalu terjual, peniaga boleh menarik diri dari kedudukan pendek.

Gunakan idea-idea ini untuk meningkatkan gaya perdagangan anda, pilihan risiko-balasan dan penilaian peribadi.

Paparan kod sumber FMZ

Strategi Connors

Oleh kerana sasaran asal reka bentuk strategi adalah saham AS, purata bergerak 200 hari digunakan sebagai rujukan.

Dalam pasaran mata wang digital yang sangat tidak menentu, ia hanya sesuai untuk pulangan nilai jangka pendek.

Jadi kami menyesuaikan julat masa kepada 15 minit, dan tempoh MA adalah 70, dan menggunakan 1 kali leverage untuk backtest.

(*backtest

start: 2019-01-01 00:00:00

end: 2020-05-12 00:00:00

period: 15m

basePeriod: 5m

exchanges: [{"eid":"Futures_OKCoin","currency":"BTC_USD"}]

args: [["TradeAmount",5000,126961],["MaxAmountOnce",5000,126961],["ContractType","quarter",126961]]

*)

liang:=INTPART(1*MONEYTOT*REF(C,1)/100);

//1 times the leverage

LC := REF(CLOSE,1);

RSI2: SMA(MAX(CLOSE-LC,0),2,1)/SMA(ABS(CLOSE-LC),2,1)*100;

//RSI2 value

ma1:=MA(CLOSE,70);

//MA value

CLOSE>ma1 AND RSI2>90,SK(liang);

CLOSE>ma1 AND RSI2<10,BP(SKVOL);

//When it is greater than the moving average,rsi>90 open short position,rsi<10 close short position

CLOSE<ma1 AND RSI2<10,BK(liang);

CLOSE<ma1 AND RSI2>90,SP(BKVOL);

//When it is less than the moving average,rsi<10 open long position,rsi>90 close long position

AUTOFILTER;

Salin Strategihttps://www.fmz.com/strategy/207157

Kesan Ujian Kembali

Selepas ujian backtest yang sistematik, kami melihat bahawa kadar kemenangan keseluruhan strategi RSI adalah tinggi.

Kembalikan maksimum berlaku pada 312, dan keadaan pasaran yang melampau akan lebih merosakkan strategi pulangan kejutan.

Pengubahsuaian

Selepas RSI2 meningkat di atas 95, pasaran boleh terus meningkat; Selepas RSI2 jatuh di bawah 5, pasaran boleh terus jatuh. Untuk membetulkan keadaan ini, kita mungkin perlu melibatkan analisis OHLCV, corak carta intraday, penunjuk momentum lain, dll.

Selepas RSI2 meningkat di atas 95, pasaran boleh terus meningkat dan berbahaya untuk menubuhkan kedudukan pendek.

Pedagang mungkin mempertimbangkan penapisan isyarat ini dengan menunggu RSI2 kembali di bawah garisan tengahnya 50.

Rujukan

https://school.stockcharts.com https://www.tradingview.com/ideas/connorsrsi/ https://www.mql5.com/zh/code/22421

- Amalan Kuantitatif Bursa DEX (2) -- Panduan Pengguna Hyperliquid

- DEX Exchange Quantitative Practice ((2) -- Panduan Penggunaan Hyperliquid

- Amalan Kuantitatif Bursa DEX (1) -- Panduan Pengguna dYdX v4

- Pengenalan kepada Arbitraj Lead-Lag dalam Cryptocurrency (3)

- DEX Exchange Quantitative Practice ((1) -- panduan pengguna dYdX v4

- Pengenalan suite Lead-Lag dalam mata wang digital (3)

- Pengenalan kepada Arbitraj Lead-Lag dalam Cryptocurrency (2)

- Pendahuluan mengenai Lead-Lag dalam mata wang digital (2)

- Perbincangan mengenai Penerimaan Isyarat Luaran Platform FMZ: Penyelesaian Lengkap untuk Menerima Isyarat dengan Perkhidmatan Http Terbina dalam Strategi

- Penyelidikan penerimaan isyarat luaran platform FMZ: strategi penyelesaian lengkap untuk penerimaan isyarat perkhidmatan HTTP terbina dalam

- Pengenalan kepada Arbitraj Lead-Lag dalam Cryptocurrency (1)

- Kelemahan sistem penggambaran frekuensi tinggi berasaskan urus niaga dan penggambaran garis K

- Penjelasan mekanisme backtest tahap simulasi FMZ

- Cara terbaik untuk memasang dan menaik taraf FMZ docker pada Linux VPS

- Strategi R-Breaker Komoditi Hadapan

- Pertimbangkan Logik Dagangan Futures Mata Wang Digital

- Mengajar anda untuk melaksanakan pengumpul sebut harga pasaran

- Versi Python Komoditi Futures Moving Average Strategi

- Harga pasaran pengumpul menaik taraf lagi

- Pemasangan semula pengumpul perkara - menyokong import fail dalam format CSV untuk menyediakan sumber data tersuai

- Komoditi Futures High Frequency Trading Strategy yang ditulis oleh C ++

- Oker menolong anda menggunakan API penyebaran FMZ untuk menghubungkan JS

- Berdasarkan penggunaan indeks kekuatan relatif baru dalam strategi intraday

- Penyelidikan mengenai Strategi Hedging Multi-mata wang Binance Futures Bahagian 4

- Larry Connors Larry Connors RSI2 strategi pulangan purata

- Penyelidikan mengenai Strategi Hedging Multi-mata wang Binance Futures Bahagian 3

- Penyelidikan mengenai Strategi Hedging Multi-mata wang Binance Futures Bahagian 2

- Penyelidikan mengenai Strategi Hedging Multi-mata wang Binance Futures Bahagian 1

- Tangan mengajar anda untuk menaik taraf pengumpul data untuk mengesan semula fungsi sumber data tersuai

- Sistem perdagangan garisan buaya versi Python

- Perdagangan isyarat amaran TradingView yang dilaksanakan dengan menggunakan API pengembangan platform dagangan kuantitatif pencipta (disyorkan)