Purata Bergerak Berbilang Jangka Masa Digabungkan Dengan Jam Dagangan Strategi Dagangan Kuantitatif

Penulis:ChaoZhang, Tarikh: 2024-01-12 11:50:37Tag:

Ringkasan

Strategi ini menggunakan beberapa penunjuk purata bergerak dan menggabungkan masa masuk dan keluar berdasarkan jam perdagangan untuk melaksanakan perdagangan kuantitatif.

Logika Strategi

Strategi ini merangkumi 9 jenis purata bergerak termasuk SMA, EMA, WMA dan lain-lain. Untuk kemasukan panjang, harga penutupan melintasi di atas purata bergerak yang dipilih sementara penutupan sebelumnya berada di bawah purata bergerak. Untuk kemasukan pendek, harga penutupan melintasi di bawah purata bergerak sementara penutupan sebelumnya berada di atas. Semua perdagangan dimasukkan pada hari Isnin sahaja. Peraturan keluar ditetapkan mengambil keuntungan / berhenti kerugian atau menutup semua kedudukan sebelum penutupan Ahad.

Analisis Kelebihan

Strategi ini menggabungkan intipati pelbagai purata bergerak dan pengguna boleh memilih parameter yang berbeza berdasarkan keadaan pasaran yang berbeza. Ia hanya memasuki apabila trend disahkan, mengelakkan whipsaws. Juga, ia mengehadkan kemasukan hanya pada hari Isnin dan keluar pada hari Ahad ditutup dengan stop loss / mengambil keuntungan, mengehadkan dagangan maksimum setiap minggu dan mengawal risiko perdagangan.

Analisis Risiko

Strategi ini bergantung terutamanya pada purata bergerak untuk menentukan trend, dengan itu menghadapi risiko terjebak dalam pembalikan.

Untuk menangani risiko ini, parameter purata dinamik boleh digunakan untuk memendekkan panjang dalam tempoh julat.

Arahan pengoptimuman

Strategi ini boleh ditingkatkan dengan cara berikut:

-

Tambah algoritma stop loss/take profit adaptif untuk menyesuaikan tahap secara dinamik.

-

Menggabungkan model pembelajaran mesin untuk mengukur trend yang lebih baik di pasaran yang bergolak.

-

Memperbaiki masuk dan keluar logik untuk menangkap lebih banyak peluang perdagangan.

Ringkasan

Strategi ini menggabungkan beberapa penunjuk purata bergerak untuk menentukan arah trend dan caps dagangan mingguan maksimum dengan peraturan kemasukan Isnin dan keluar Ahad. Henti rugi / mengambil keuntungan yang ketat lagi mengehadkan kerugian maksimum setiap perdagangan. Ringkasnya, ia menyediakan peningkatan yang kukuh dalam kedua-dua penentuan trend dan dimensi kawalan risiko untuk perdagangan kuantitatif.

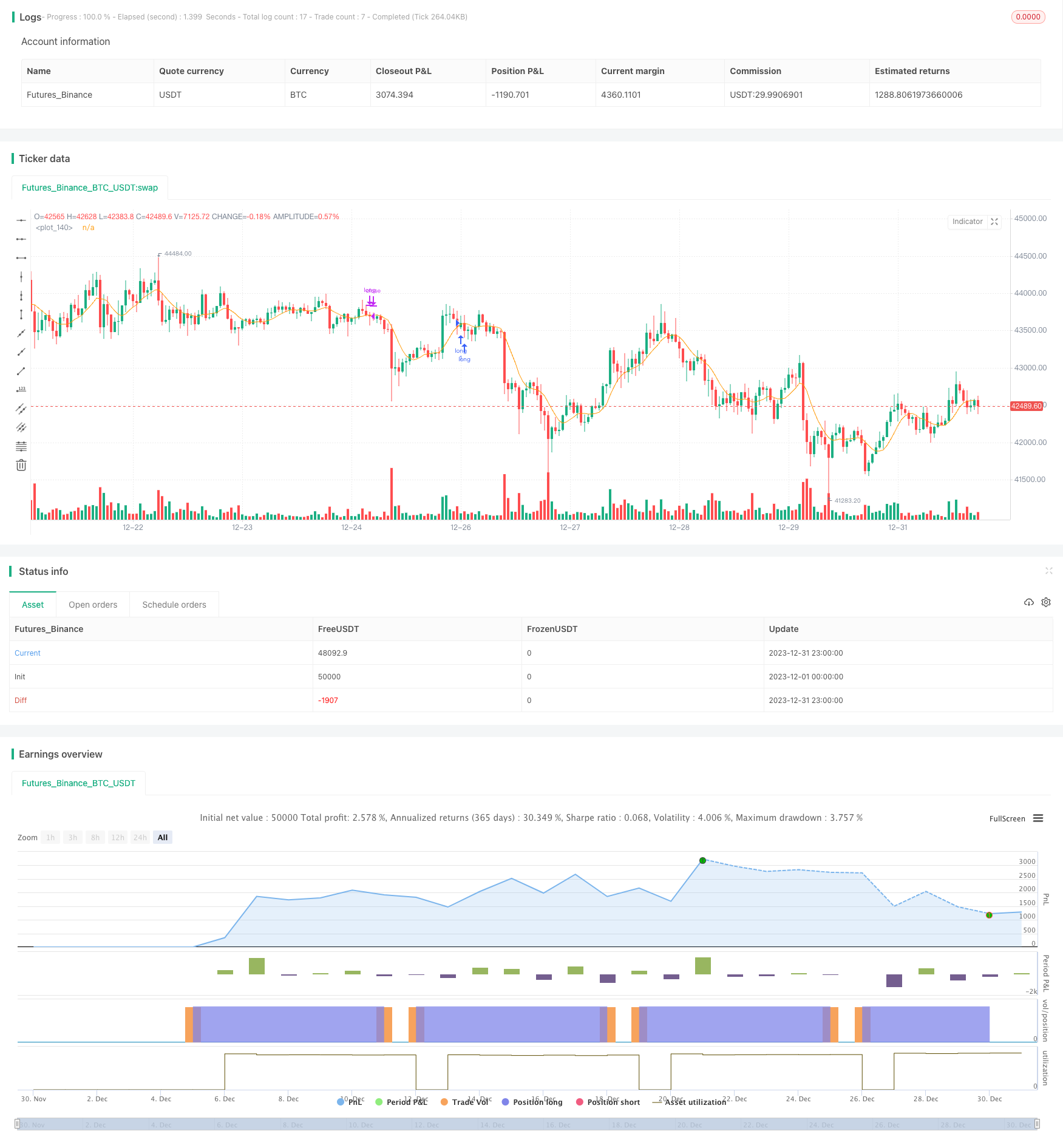

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © exlux99

//@version=5

strategy('Time MA strategy ', overlay=true)

longEntry = input.bool(true, group="Type of Entries")

shortEntry = input.bool(false, group="Type of Entries")

//==========DEMA

getDEMA(src, len) =>

dema = 2 * ta.ema(src, len) - ta.ema(ta.ema(src, len), len)

dema

//==========HMA

getHULLMA(src, len) =>

hullma = ta.wma(2 * ta.wma(src, len / 2) - ta.wma(src, len), math.round(math.sqrt(len)))

hullma

//==========KAMA

getKAMA(src, len, k1, k2) =>

change = math.abs(ta.change(src, len))

volatility = math.sum(math.abs(ta.change(src)), len)

efficiency_ratio = volatility != 0 ? change / volatility : 0

kama = 0.0

fast = 2 / (k1 + 1)

slow = 2 / (k2 + 1)

smooth_const = math.pow(efficiency_ratio * (fast - slow) + slow, 2)

kama := nz(kama[1]) + smooth_const * (src - nz(kama[1]))

kama

//==========TEMA

getTEMA(src, len) =>

e = ta.ema(src, len)

tema = 3 * (e - ta.ema(e, len)) + ta.ema(ta.ema(e, len), len)

tema

//==========ZLEMA

getZLEMA(src, len) =>

zlemalag_1 = (len - 1) / 2

zlemadata_1 = src + src - src[zlemalag_1]

zlema = ta.ema(zlemadata_1, len)

zlema

//==========FRAMA

getFRAMA(src, len) =>

Price = src

N = len

if N % 2 != 0

N := N + 1

N

N1 = 0.0

N2 = 0.0

N3 = 0.0

HH = 0.0

LL = 0.0

Dimen = 0.0

alpha = 0.0

Filt = 0.0

N3 := (ta.highest(N) - ta.lowest(N)) / N

HH := ta.highest(N / 2 - 1)

LL := ta.lowest(N / 2 - 1)

N1 := (HH - LL) / (N / 2)

HH := high[N / 2]

LL := low[N / 2]

for i = N / 2 to N - 1 by 1

if high[i] > HH

HH := high[i]

HH

if low[i] < LL

LL := low[i]

LL

N2 := (HH - LL) / (N / 2)

if N1 > 0 and N2 > 0 and N3 > 0

Dimen := (math.log(N1 + N2) - math.log(N3)) / math.log(2)

Dimen

alpha := math.exp(-4.6 * (Dimen - 1))

if alpha < .01

alpha := .01

alpha

if alpha > 1

alpha := 1

alpha

Filt := alpha * Price + (1 - alpha) * nz(Filt[1], 1)

if bar_index < N + 1

Filt := Price

Filt

Filt

//==========VIDYA

getVIDYA(src, len) =>

mom = ta.change(src)

upSum = math.sum(math.max(mom, 0), len)

downSum = math.sum(-math.min(mom, 0), len)

out = (upSum - downSum) / (upSum + downSum)

cmo = math.abs(out)

alpha = 2 / (len + 1)

vidya = 0.0

vidya := src * alpha * cmo + nz(vidya[1]) * (1 - alpha * cmo)

vidya

//==========JMA

getJMA(src, len, power, phase) =>

phase_ratio = phase < -100 ? 0.5 : phase > 100 ? 2.5 : phase / 100 + 1.5

beta = 0.45 * (len - 1) / (0.45 * (len - 1) + 2)

alpha = math.pow(beta, power)

MA1 = 0.0

Det0 = 0.0

MA2 = 0.0

Det1 = 0.0

JMA = 0.0

MA1 := (1 - alpha) * src + alpha * nz(MA1[1])

Det0 := (src - MA1) * (1 - beta) + beta * nz(Det0[1])

MA2 := MA1 + phase_ratio * Det0

Det1 := (MA2 - nz(JMA[1])) * math.pow(1 - alpha, 2) + math.pow(alpha, 2) * nz(Det1[1])

JMA := nz(JMA[1]) + Det1

JMA

//==========T3

getT3(src, len, vFactor) =>

ema1 = ta.ema(src, len)

ema2 = ta.ema(ema1, len)

ema3 = ta.ema(ema2, len)

ema4 = ta.ema(ema3, len)

ema5 = ta.ema(ema4, len)

ema6 = ta.ema(ema5, len)

c1 = -1 * math.pow(vFactor, 3)

c2 = 3 * math.pow(vFactor, 2) + 3 * math.pow(vFactor, 3)

c3 = -6 * math.pow(vFactor, 2) - 3 * vFactor - 3 * math.pow(vFactor, 3)

c4 = 1 + 3 * vFactor + math.pow(vFactor, 3) + 3 * math.pow(vFactor, 2)

T3 = c1 * ema6 + c2 * ema5 + c3 * ema4 + c4 * ema3

T3

//==========TRIMA

getTRIMA(src, len) =>

N = len + 1

Nm = math.round(N / 2)

TRIMA = ta.sma(ta.sma(src, Nm), Nm)

TRIMA

src = input.source(close, title='Source', group='Parameters')

len = input.int(17, minval=1, title='Moving Averages', group='Parameters')

out_ma_source = input.string(title='MA Type', defval='ALMA', options=['SMA', 'EMA', 'WMA', 'ALMA', 'SMMA', 'LSMA', 'VWMA', 'DEMA', 'HULL', 'KAMA', 'FRAMA', 'VIDYA', 'JMA', 'TEMA', 'ZLEMA', 'T3', 'TRIM'], group='Parameters')

out_ma = out_ma_source == 'SMA' ? ta.sma(src, len) : out_ma_source == 'EMA' ? ta.ema(src, len) : out_ma_source == 'WMA' ? ta.wma(src, len) : out_ma_source == 'ALMA' ? ta.alma(src, len, 0.85, 6) : out_ma_source == 'SMMA' ? ta.rma(src, len) : out_ma_source == 'LSMA' ? ta.linreg(src, len, 0) : out_ma_source == 'VWMA' ? ta.vwma(src, len) : out_ma_source == 'DEMA' ? getDEMA(src, len) : out_ma_source == 'HULL' ? ta.hma(src, len) : out_ma_source == 'KAMA' ? getKAMA(src, len, 2, 30) : out_ma_source == 'FRAMA' ? getFRAMA(src, len) : out_ma_source == 'VIDYA' ? getVIDYA(src, len) : out_ma_source == 'JMA' ? getJMA(src, len, 2, 50) : out_ma_source == 'TEMA' ? getTEMA(src, len) : out_ma_source == 'ZLEMA' ? getZLEMA(src, len) : out_ma_source == 'T3' ? getT3(src, len, 0.7) : out_ma_source == 'TRIM' ? getTRIMA(src, len) : na

plot(out_ma)

long = close> out_ma and close[1] < out_ma and dayofweek==dayofweek.monday

short = close< out_ma and close[1] > out_ma and dayofweek==dayofweek.monday

stopPer = input.float(10.0, title='LONG Stop Loss % ', group='Fixed Risk Management') / 100

takePer = input.float(30.0, title='LONG Take Profit %', group='Fixed Risk Management') / 100

stopPerShort = input.float(5.0, title='SHORT Stop Loss % ', group='Fixed Risk Management') / 100

takePerShort = input.float(10.0, title='SHORT Take Profit %', group='Fixed Risk Management') / 100

longStop = strategy.position_avg_price * (1 - stopPer)

longTake = strategy.position_avg_price * (1 + takePer)

shortStop = strategy.position_avg_price * (1 + stopPerShort)

shortTake = strategy.position_avg_price * (1 - takePerShort)

// strategy.risk.max_intraday_filled_orders(2) // After 10 orders are filled, no more strategy orders will be placed (except for a market order to exit current open market position, if there is any).

if(longEntry)

strategy.entry("long",strategy.long,when=long )

strategy.exit('LONG EXIT', "long", limit=longTake, stop=longStop)

strategy.close("long",when=dayofweek==dayofweek.sunday)

if(shortEntry)

strategy.entry("short",strategy.short,when=short )

strategy.exit('SHORT EXIT', "short", limit=shortTake, stop=shortStop)

strategy.close("short",when=dayofweek==dayofweek.sunday)

- RSI V-bentuk corak Swing Strategi Dagangan

- Strategi Volatiliti ATR Terobosan Momentum

- Strategi Momentum RSI Berasaskan Interpolasi Polinomial

- Strategi Kombo Pembalikan Momentum

- Strategi Ribbon Hash BTC

- Strategi penyeberangan purata bergerak pelbagai peringkat untuk Quant Masters

- Strategi Dagangan Pembalikan Nisbah Volume

- Strategi silang purata bergerak bertimbang momentum dinamik

- Strategi Perdagangan Kuasa Bull

- Strategi Pengesanan Purata Bergerak Harian untuk Nilai Emas

- Strategi Dagangan Berbilang Jangka Masa Berdasarkan MACD

- Strategi Pengesanan Kuasa Beruang

- Trend Mengikut Strategi Dagangan Berdasarkan Pelbagai Penunjuk

- Strategi Perdagangan Swing dengan 20/50 EMA Cross

- Dinamis Trend Tracking Strategi yang dioptimumkan

- Strategi purata bergerak berganda digabungkan dengan penunjuk stochastic

- Strategi Pengesanan Trend Berdasarkan Purata Bergerak dan Julat Benar Purata

- Strategi Kecenderungan Kuantitatif Berdasarkan Multi-faktor

- Strategi Perdagangan Berasaskan Derivatif

- Strategi MACD Lama sahaja