RSI2 Estratégia de reversão média utilizando em futuros

Autora:Bem-estar, Criado: 2020-08-30 10:16:03, Atualizado: 2023-09-28 21:12:24

Larry Connors RSI2 Estratégia de Reversão Mean

Do

Muitos amigos me pediram para escrever uma rede e estratégia de mercado,mas eu geralmente recuso diretamente.

Além disso, a negociação quantitativa de alta frequência tem mais a ver com recursos financeiros, como o montante dos fundos e a velocidade da rede de banda larga. O mais importante é que isto viola a minha compreensão do comércio.

Hoje vamos apresentar esta estratégia de regressão média do RSI baseada em Larry Connors.

Introdução

A estratégia RSI2 é uma estratégia de negociação de regressão média bastante simples desenvolvida por Larry Connors, operando principalmente durante o período de correção de preços.

Quando o RSI2 cai abaixo de 10, é considerado uma sobrevenda e os comerciantes devem procurar oportunidades de compra.

Quando o RSI2 sobe acima de 90, é considerado uma compra excessiva e os comerciantes devem procurar oportunidades de venda.

Trata-se de uma estratégia de curto prazo bastante agressiva, destinada a participar em tendências contínuas, não destinada a identificar o principal topo ou fundo do preço.

Estratégia

Há quatro passos nesta estratégia.

Utilize a média móvel de longo prazo para determinar as principais tendências

Connors recomenda a média móvel de 200 dias. A tendência de longo prazo sobe acima da média móvel de 200 dias e desce abaixo dela.

Os comerciantes devem procurar oportunidades de compra acima da média móvel de 200 dias e oportunidades de venda a descoberto abaixo dela.

Selecionar o intervalo do RSI para determinar oportunidades de compra ou venda

Connors testou níveis de RSI entre 0 e 10 para comprar e 90 a 100 para vender. (Com base no preço de fechamento)

Ele descobriu que quando o RSI caiu abaixo de 5, o retorno da compra era maior do que o retorno abaixo de 10. Quanto menor o RSI, maior o retorno das posições longas subsequentes.

Em conformidade, quando o RSI é superior a 95, o rendimento das vendas a descoberto é superior ao rendimento das vendas acima de 90.

Revalorização das ordens de compra ou venda a descoberto e do seu tempo de colocação

Connors defende o método

Configure a posição de exibição

Onde deve estar o stop-loss?

Em um teste quantitativo de centenas de milhares de transações, Connors descobriu que o uso de stop-loss realmente prejudicou o desempenho.

Mas no exemplo, Connors recomenda que as posições longas com stop-loss estejam acima da média móvel de 5 dias e as posições curtas abaixo da média móvel de 5 dias.

Obviamente, esta é uma estratégia de negociação de curto prazo que pode sair rapidamente, ou considerar a criação de stop loss ou adotar uma estratégia de stop loss sintética SAR.

Por vezes, o preço do mercado desloca-se para cima, o que pode resultar em perdas excessivas e grandes.

Isto exige que os comerciantes considerem e decidam.

Verificação

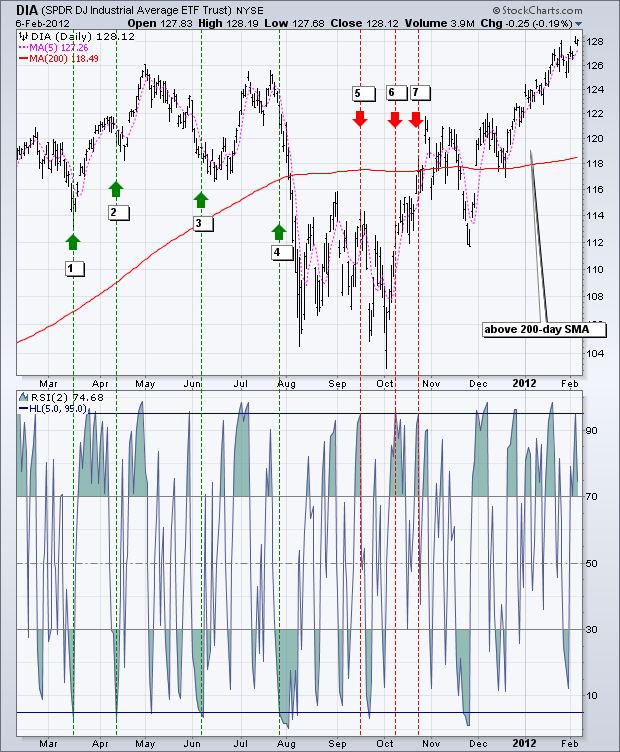

O gráfico abaixo mostra o SPDR (DIA) e a SMA de 200 dias (vermelho), a SMA de 5 períodos (rosa) e o RSI de 2 períodos.

Quando o DIA é superior à SMA de 200 dias e o RSI (2) cai para 5 ou inferior, aparece um sinal de alta.

Quando o DIA estiver abaixo da SMA de 200 dias e o RSI (2) subir para 95 ou superior, aparecerá um sinal de baixa.

Nestes 12 meses, há 7 sinais, 4 de alta e 3 de baixa.

Entre os 4 sinais de alta, o DIA subiu 3 de 4 vezes, o que significa que esses sinais podem ser lucrativos.

Entre os quatro sinais de baixa, a DIA caiu apenas uma vez.

Após um sinal de baixa em Outubro, a DIA quebrou a média móvel de 200 dias.

Uma vez ultrapassada a média móvel de 200 dias, o RSI2 não cairá para 5 ou inferior para gerar outro sinal de compra.

Quanto ao lucro e à perda, dependerá do nível de stop-loss e take-profit.

O segundo exemplo mostra a Apple (APL), que está acima da média móvel de 200 dias durante a maior parte do período.

Durante este período, há pelo menos dez sinais de compra.

Uma vez que a APL registou um declínio do final de Fevereiro a meados de Junho de 2011, é difícil evitar a perda dos cinco primeiros indicadores.

Como o APL subiu em um padrão irregular de agosto a janeiro, os últimos cinco sinais tiveram um desempenho muito melhor.

Como pode ser visto no gráfico, muitos sinais são muito precoces.

Em outras palavras, a Apple caiu para um novo mínimo após o sinal inicial de compra e depois recuperou.

Conclusão

A estratégia RSI2 oferece aos traders a oportunidade de participar de tendências contínuas.

Connors apontou que os comerciantes devem comprar no ponto de retração do preço, não no ponto de ruptura.

Além disso, os comerciantes devem vender em rebotes de sobrevenda, não no ponto de ruptura do suporte de preço.

Esta estratégia está em consonância com a sua filosofia.

Embora os testes de Connors indiquem que o stop loss afeta o desempenho, é prudente que os traders desenvolvam estratégias de saída e stop loss para qualquer sistema de negociação.

Quando a situação se torna excessiva ou se estabelece um stop loss, o comerciante pode sair da posição longa.

Da mesma forma, quando as condições estão sobrevendidas, os comerciantes podem sair de posições curtas.

Use estas ideias para melhorar o seu estilo de negociação, preferências de risco-recompensa e julgamento pessoal.

Exibição do código fonte FMZ

A estratégia de Connors é relativamente simples, é simplesmente escrita em linguagem M.

Dado que o alvo original do desenho da estratégia eram as acções dos EUA, a média móvel de 200 dias foi utilizada como referência.

No mercado de moeda digital violentamente volátil, é apenas adequado para o retorno de valor a curto prazo.

Então ajustamos o intervalo de tempo para 15 minutos, e o período MA foi 70, e usar 1 vezes a alavancagem para backtest.

(*backtest

start: 2019-01-01 00:00:00

end: 2020-05-12 00:00:00

period: 15m

basePeriod: 5m

exchanges: [{"eid":"Futures_OKCoin","currency":"BTC_USD"}]

args: [["TradeAmount",5000,126961],["MaxAmountOnce",5000,126961],["ContractType","quarter",126961]]

*)

liang:=INTPART(1*MONEYTOT*REF(C,1)/100);

//1 times the leverage

LC := REF(CLOSE,1);

RSI2: SMA(MAX(CLOSE-LC,0),2,1)/SMA(ABS(CLOSE-LC),2,1)*100;

//RSI2 value

ma1:=MA(CLOSE,70);

//MA value

CLOSE>ma1 AND RSI2>90,SK(liang);

CLOSE>ma1 AND RSI2<10,BP(SKVOL);

//When it is greater than the moving average,rsi>90 open short position,rsi<10 close short position

CLOSE<ma1 AND RSI2<10,BK(liang);

CLOSE<ma1 AND RSI2>90,SP(BKVOL);

//When it is less than the moving average,rsi<10 open long position,rsi>90 close long position

AUTOFILTER;

Cópia da estratégiahttps://www.fmz.com/strategy/207157

Efeito do backtest

Após um backtest sistemático, vemos que a taxa de ganhos geral da estratégia RSI é alta.

O retracement máximo ocorre em 312, e as condições extremas do mercado prejudicarão mais a estratégia de retorno de choque.

Alteração

Após o aumento do RSI2 acima de 95, o mercado pode continuar a subir; Após o RSI2 cair abaixo de 5, o mercado pode continuar a cair. Para corrigir esta situação, pode ser necessário envolver análises OHLCV, padrões de gráficos intradiários, outros indicadores de impulso, etc.

Após o aumento do RSI2 acima de 95, o mercado pode continuar a subir e é perigoso estabelecer uma posição curta.

Os comerciantes podem considerar filtrar este sinal esperando que o RSI2 retorne abaixo de sua linha central 50.

Referências

https://school.stockcharts.com https://www.tradingview.com/ideas/connorsrsi/ https://www.mql5.com/zh/code/22421

- Introdução ao conjunto de Lead-Lag na moeda digital (3)

- Introdução à arbitragem de lead-lag em criptomoedas (2)

- Introdução ao suporte de Lead-Lag na moeda digital (2)

- Discussão sobre a recepção de sinais externos da plataforma FMZ: uma solução completa para receber sinais com serviço HTTP em estratégia

- Discussão da recepção de sinais externos da plataforma FMZ: estratégias para o sistema completo de recepção de sinais do serviço HTTP embutido

- Introdução à arbitragem de lead-lag em criptomoedas (1)

- Introdução ao suporte de Lead-Lag na moeda digital

- Discussão sobre a recepção de sinais externos da plataforma FMZ: API estendida VS estratégia Serviço HTTP integrado

- Exploração da recepção de sinais externos da plataforma FMZ: API de extensão vs estratégia de serviços HTTP embutidos

- Discussão sobre o método de teste de estratégia baseado no gerador de tickers aleatórios

- Métodos de teste de estratégias baseados em geradores de mercado aleatórios

- Anos depois, você vai achar que este artigo é o mais valioso da sua carreira de investidor.

- 5 antenas 80 vezes mais poderosas do que a estratégia de alta frequência

- Anúncios de estratégias de algoritmos de duplicação de opções binárias

- Em suma, por que não é possível mover os ativos da OKEX através de uma estratégia de contractual hedge?

- Pensamento sobre a movimentação de ativos por meio de estratégias de contractual hedge

- Visualize a política de edição para expandir a biblioteca de classes personalizada

- Solução para receber mensagens de solicitação de http enviadas por administradores

- Uso de servidores em transações quantitativas

- [Guerra dos Milênios] Taxa de troca de Bitcoin estratégia 3 hedge borboleta

- Estratégias de equilíbrio da lista de inscrições (estratégias de ensino)

- Explicação da API de futuros e criptomoedas

- Implementar rapidamente uma ferramenta de negociação quantitativa semiautomática

- Introdução do indicador Aroon

- Estudo preliminar sobre o backtesting da estratégia de opções de moeda digital

- A diferença entre a negociação quantitativa e a negociação subjetiva

- Estratégia do canal ATR Implementada no mercado de criptomoedas

- Thermostat Strategy usando no mercado de criptomoedas por MyLanguage

- Hans123 estratégia de avanço intradiário

- Estratégia de opções de moeda digital retrospectiva

- Alarme TradingViewWebHook ligado diretamente ao robô FMZ