Estratégia de negociação baseada no RSI estocástico e no volume

Autora:ChaoZhang, Data: 2023-11-02 14:12:13Tags:

Resumo

Esta estratégia combina o indicador StochRSI e o volume de negociação. Ele gera sinais de compra e venda quando o indicador StochRSI cruza, e só negocia quando o volume é maior que o volume médio dos últimos 7 dias. O objetivo é identificar condições de sobrecompra e sobrevenda usando o indicador StochRSI, e depois filtrar falsos sinais usando volume, para encontrar oportunidades de negociação durante tendências fortes.

Estratégia lógica

Em primeiro lugar, o RSI de 14 períodos é calculado e, em seguida, o indicador estocástico é aplicado ao RSI para gerar os valores StochRSI K e D. O indicador StochRSI sinaliza condições de sobrecompra e sobrevenda.

Em seguida, a diferença entre os valores de K e D é calculada. Quando a diferença é superior a 0, o nível do indicador é definido como 1, e quando abaixo de 0, é definido como -1. O nível do indicador determina o estado longo / curto do StochRSI.

Em seguida, o volume médio nos últimos 7 dias é calculado. Quando o valor de K cruza acima do valor de D (o nível do indicador muda de negativo para positivo), e o fechamento é maior que o aberto, e o volume é maior que a média, ele sinaliza uma compra. Quando K cruza abaixo de D (o nível do indicador muda de positivo para negativo), e o fechamento é menor que o aberto, e o volume é maior que a média, ele sinaliza uma venda.

Então, em resumo, a estratégia combina o indicador StochRSI para identificar condições de sobrecompra/supervenda, e volume para filtrar sinais falsos, para negociar durante tendências fortes.

Análise das vantagens

-

O StochRSI identifica os níveis de sobrecompra/supervenda para as negociações médias de reversão.

-

A condição de volume filtra breakouts falsos de baixo volume. A negociação apenas durante tendências de alto volume melhora a rentabilidade.

-

A combinação de cruzamento K/D e volume fornece sinais robustos, evitando sinais falsos.

-

Lógica simples e fácil de entender, adequada para implementação de negociação de algo.

Análise de riscos

-

O StochRSI pode atrasar os crossovers K/D. Os parâmetros precisam de otimização para sensibilidade.

-

A amplificação do volume pode causar perdas enormes durante os crashes de mercado.

-

A dependência excessiva do StochRSI pode causar problemas com falhas, precisa de mais lógica.

-

O filtro de volume pode perder algumas oportunidades de negociação, pode adicionar análise de ticks, poder de ticks para otimização.

Orientações de otimização

-

Otimizar os parâmetros do StochRSI para encontrar os melhores valores de K, D para sensibilidade.

-

Adicionar a média móvel do volume para determinar as tendências do volume, evitando sinais falsos quando o volume cai.

-

Adicione outros indicadores como MACD, RSI para sinais de combinação para melhorar a precisão.

-

Adicionar a perda de parada baseada no ATR para a gestão dinâmica da perda de parada.

-

Analisar o volume paralelo e o volume oposto para evitar riscos excessivos do volume paralelo.

-

Usar parâmetros adaptativos do StochRSI baseados no regime de mercado.

Conclusão

Esta estratégia utiliza principalmente o StochRSI para determinar sobrecompra/supervenda e os crossovers K/D para sinais. Ele adiciona análise de volume para filtrar sinais falsos e negociar apenas durante tendências fortes. A integração simples de indicadores cria uma estratégia algo fácil de implementar. Testes e otimização adicionais podem melhorar a robustez e lucratividade. No entanto, os riscos de amplificação de volume precisam ser monitorados e recomenda-se parar as perdas para controlar o risco.

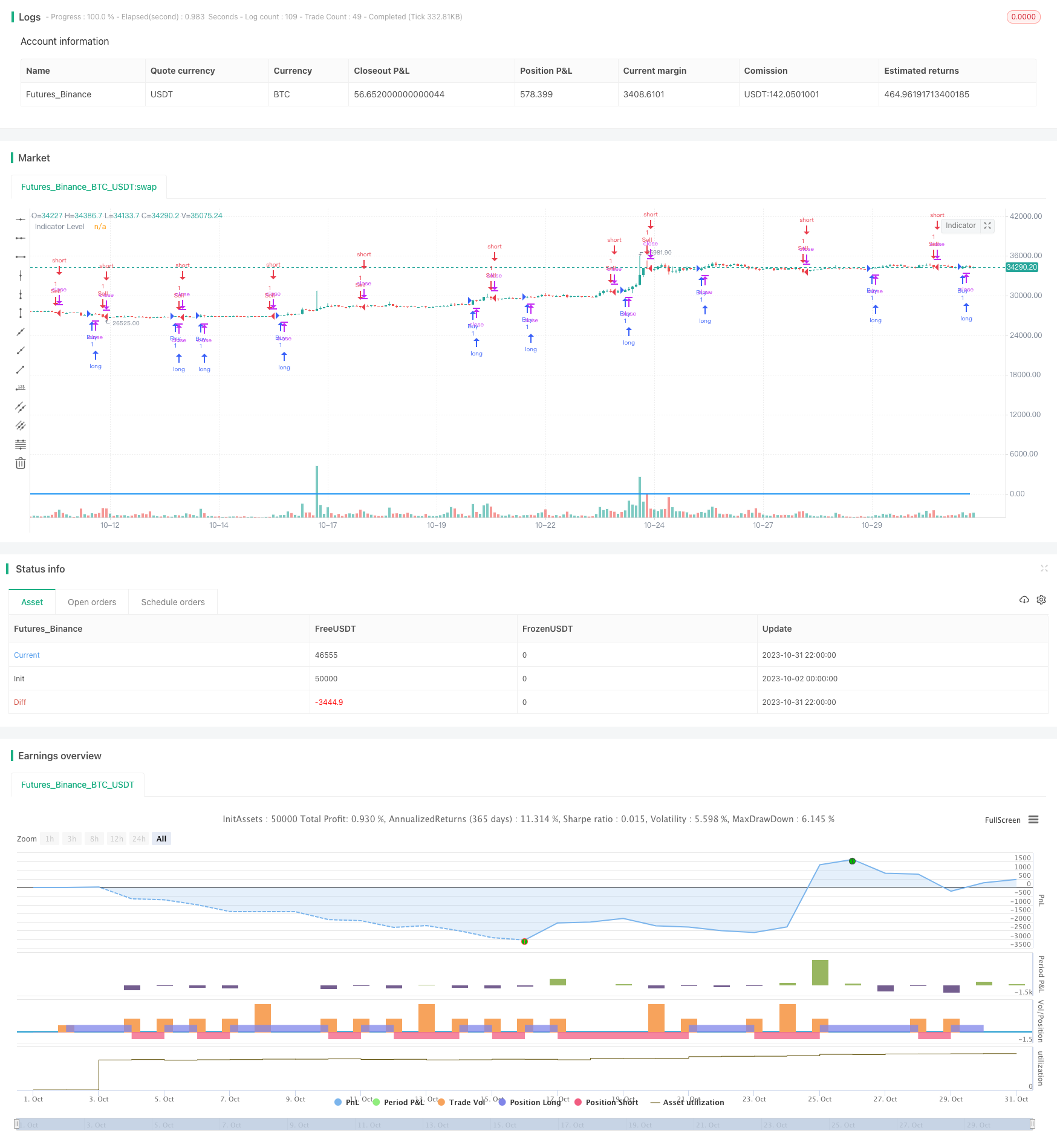

/*backtest

start: 2023-10-02 00:00:00

end: 2023-11-01 00:00:00

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("StochRSI Volume Strategy", overlay = true)

// StochRSI inputs

smoothK = input.int(3, title="K")

smoothD = input.int(3, title="D")

lengthRSI = input.int(14, "RSI Length")

lengthStoch = input.int(14, "Stochastic Length")

// Calculate StochRSI

rsiValue = ta.rsi(close, lengthRSI)

k = ta.sma(ta.stoch(rsiValue, rsiValue, rsiValue, lengthStoch), smoothK)

d = ta.sma(k, smoothD)

// Calculate difference between lines

lineDifference = k - d

// Calculate indicator level based on line positions

level = lineDifference >= 0 ? 1 : -1

// Calculate mean of last 7 volume bars

meanVolume = ta.sma(volume, 7)

// Determine buy and sell conditions

buyCondition = level > -1 and level[1] <= -1 and close > open and volume > meanVolume

sellCondition = level < 1 and level[1] >= 1 and close < open and volume > meanVolume

// Execute buy and sell signals

strategy.entry("Buy", strategy.long, when = buyCondition)

strategy.entry("Sell", strategy.short, when = sellCondition)

// Plot StochRSI levels

plot(level, title="Indicator Level", color=color.blue, linewidth=2)

- Tendência da média móvel do casco seguindo a estratégia

- Estratégia de Fusão do Esquadrão Daredevil RSI

- Estratégia de negociação de média móvel tripla

- Estratégia de negociação do oscilador de números primos

- A ruptura do impulso identifica a estratégia

- Estratégia de negociação de RSI Triple Extremum

- Golden Cross Keltner Canal Tendência Seguindo a Estratégia

- Estratégia de abertura mensal longa e de encerramento no final do mês

- Estratégia de negociação cruzada de média móvel dupla

- Estratégia de negociação da linha de tendência

- Estratégia de múltiplos indicadores para identificar os pontos de inflexão da negociação na negociação quantitativa

- Estratégia ATR de trail stop (apenas longo)

- Estratégia de negociação de impulso baseada no rastreamento de tendências Stop Loss

- Estratégia de negociação quantitativa de dupla pressão

- A empresa WeChat do grupo de robôs de ursos lançou mensagens

- Seguidor de tendência de ruptura V2

- Tendência na sequência da estratégia de cruzamento da média móvel

- Estratégia de negociação de média móvel de ruptura de impulso

- Estratégia de acompanhamento da tendência baseada na média móvel do casco e no filtro de Kalman

- Trem da Cruz de Ouro Seguindo a Estratégia