Hein Ashu e a estratégia da super tendência

Visão geral

A estratégia de tendências alternativas e super tendências é uma estratégia de acompanhamento de tendências que combina o gráfico de tendências alternativas e o indicador de tendências alternativas. A estratégia visa identificar a direção da tendência, negociar em áreas de tendência e sair rapidamente quando a tendência se inverte, minimizando os prejuízos causados por transações não tendenciais.

Princípio da estratégia

O gráfico de tendência de Heinrich é um gráfico de linha K especial que utiliza a média dos preços de abertura, fechamento, máximo e mínimo para traçar a entidade de tendência, permitindo filtrar o ruído do mercado e tornar o gráfico mais claro. O indicador de tendência super é composto por duas curvas que determinam a direção da tendência através de linhas de apoio e resistência dinâmicas.

A estratégia primeiro calcula um gráfico de Hines e depois calcula um indicador de supertrend baseado em uma linha K de Hines e produz um sinal de transação quando o preço quebra o indicador de supertrend. Concretamente, a estratégia usa a linha K de Hines e calcula a amplitude real da onda e, em seguida, combina a amplitude da onda e o preço médio para obter a ascensão e descensão da supertrend. Quando o preço gera um sinal múltiplo quando ele quebra a descensão e um sinal de fechamento quando ele quebra a ascensão.

A estratégia também faz a otimização de parâmetros para os indicadores de tendência super, usando a melhor combinação de parâmetros, aumentando a sensibilidade do indicador. Além disso, a estratégia inclui um mecanismo de parada de perdas, que permite controlar o risco ao mesmo tempo em que garante os lucros.

Análise de vantagens

- O uso de mapas de Heinrich Ahuja pode filtrar o ruído, tornando o sinal mais claro.

- Os indicadores de tendências super rápidas capturam as mudanças de tendência e emitem sinais de negociação em tempo hábil.

- A otimização de parâmetros aumenta a confiabilidade do indicador.

- O mecanismo de suspensão de prejuízos incorporado permite controlar os riscos de forma eficaz.

- A combinação de rastreamento de tendências e sistemas de negociação mecânica, com alto grau de automação.

Análise de Riscos

- O sistema de negociação é altamente automatizado e precisa ser monitorado de perto para evitar anomalias.

- O mapa de Heinrich Himmler pode filtrar o ruído, mas também pode perder um pequeno sinal de retorno.

- Os indicadores de tendência super podem produzir sinais errados, resultando em entrada ou parada prematura.

- A configuração errada do ponto de parada também pode levar a perdas desnecessárias.

- A insuficiência dos dados de detecção pode ter levado a um excesso de correspondência. O disco rígido e os resultados de detecção podem ter um grande desvio.

Direção de otimização

- Testar mais combinações de parâmetros para otimizar ainda mais o indicador de tendência super.

- Tente outros indicadores para confirmar o sinal do indicador de super-tendência e reduzir a taxa de falha.

- Otimizar a estratégia de stop loss para minimizar perdas desnecessárias, garantindo lucros.

- Aumentar a capacidade de algoritmos de aprendizagem de máquina para avaliar tendências reais usando treinamento em Big Data.

- A utilização de períodos de tempo mais longos e de dados históricos de mais mercados diferentes para a retrospectiva aumenta a fiabilidade.

Resumir

A estratégia de Heinrich e Supertrend é uma estratégia de acompanhamento de tendências. Ela é capaz de identificar a direção da tendência, negociar sob a grande tendência e parar rapidamente quando a reversão. A estratégia integra o filtro de ruído do gráfico de Heinrich e a capacidade de capturar rapidamente as mudanças de tendência dos indicadores de supertrend.

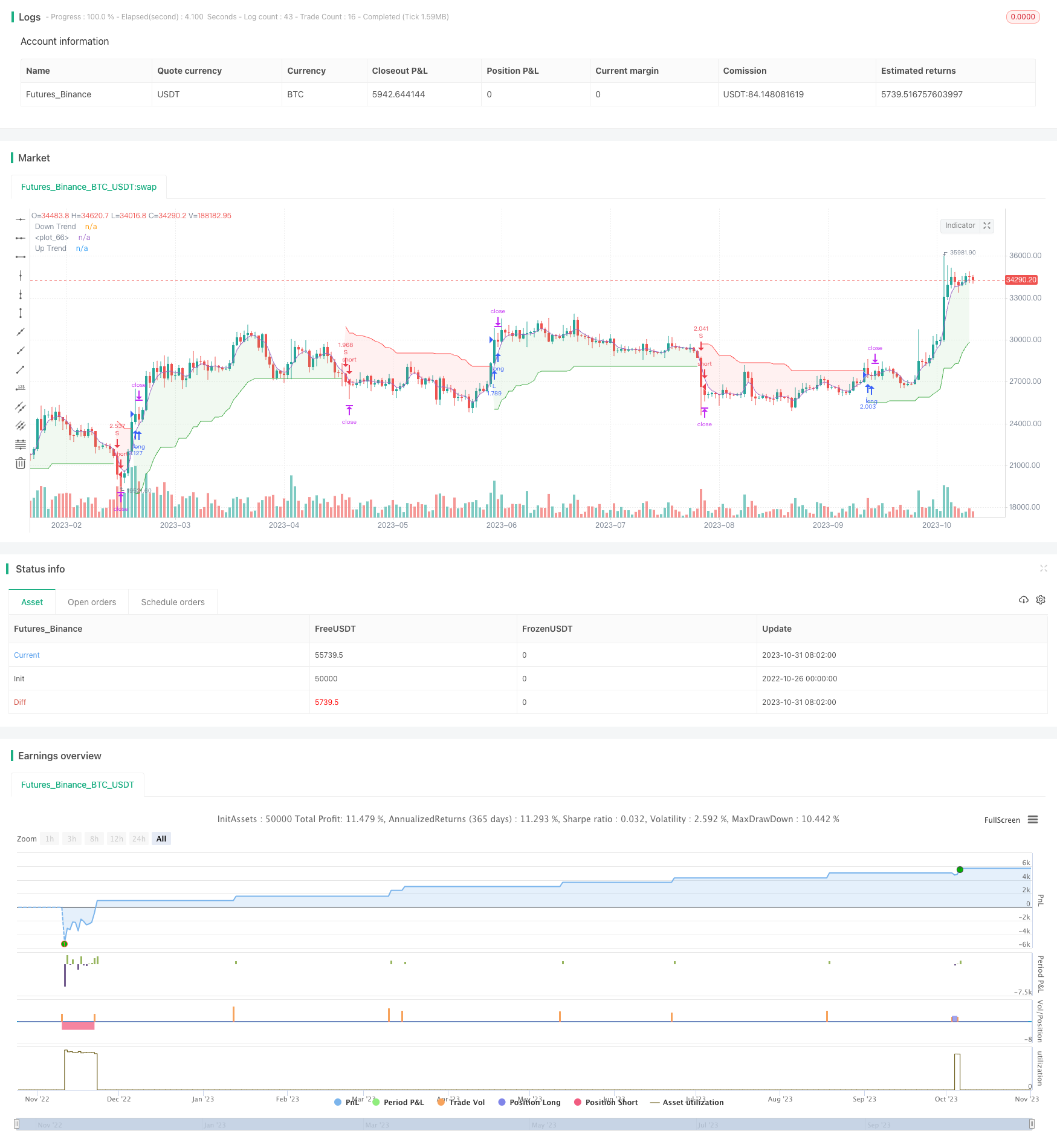

/*backtest

start: 2022-10-26 00:00:00

end: 2023-11-01 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Heiken Ashi & Super Trend_ARM", overlay=true, pyramiding=1,initial_capital = 10000, default_qty_type= strategy.percent_of_equity, default_qty_value = 100, calc_on_order_fills=false, slippage=0,commission_type=strategy.commission.percent,commission_value=0.02)

///////////////////////////////////////////////////

////////////////////Function///////////////////////

///////////////////////////////////////////////////

heikinashi_open = request.security(ticker.heikinashi(syminfo.tickerid), timeframe.period, open)

heikinashi_high = request.security(ticker.heikinashi(syminfo.tickerid), timeframe.period, high)

heikinashi_low = request.security(ticker.heikinashi(syminfo.tickerid), timeframe.period, low)

heikinashi_close= request.security(ticker.heikinashi(syminfo.tickerid), timeframe.period, close)

heikinashi_color = heikinashi_open < heikinashi_close ? #53b987 : #eb4d5c

// plotbar(heikinashi_open, heikinashi_high, heikinashi_low, heikinashi_close, color=heikinashi_color)

x_sma(x, y) =>

sumx = 0.0

for i = 0 to y - 1

sumx := sumx + x[i] / y

sumx

x_rma(src, length) =>

alpha = 1/length

sum = 0.0

sum := na(sum[1]) ? x_sma(src, length) : alpha * src + (1 - alpha) * nz(sum[1])

x_atr(length) =>

trueRange = na(heikinashi_high[1])? heikinashi_high-heikinashi_low : math.max(math.max(heikinashi_high - heikinashi_low, math.abs(heikinashi_high - heikinashi_close[1])), math.abs(heikinashi_low - heikinashi_close[1]))

//true range can be also calculated with ta.tr(true)

x_rma(trueRange, length)

x_supertrend(factor, atrPeriod) =>

src = (heikinashi_high+heikinashi_low)/2

atr = x_atr(atrPeriod)

upperBand = src + factor * atr

lowerBand = src - factor * atr

prevLowerBand = nz(lowerBand[1])

prevUpperBand = nz(upperBand[1])

lowerBand := lowerBand > prevLowerBand or heikinashi_close[1] < prevLowerBand ? lowerBand : prevLowerBand

upperBand := upperBand < prevUpperBand or heikinashi_close[1] > prevUpperBand ? upperBand : prevUpperBand

int direction = na

float superTrend = na

prevSuperTrend = superTrend[1]

if na(atr[1])

direction := 1

else if prevSuperTrend == prevUpperBand

direction := heikinashi_close > upperBand ? -1 : 1

else

direction := heikinashi_close < lowerBand ? 1 : -1

superTrend := direction == -1 ? lowerBand : upperBand

[superTrend, direction]

///////////////////////////////////////////////////

////////////////////Indicators/////////////////////

///////////////////////////////////////////////////

factor = input.float(3.0, "Factor", step = 0.01)

atrPeriod = input(10, "ATR Length")

[supertrend, direction] = x_supertrend(factor, atrPeriod)

bodyMiddle = plot((heikinashi_open + heikinashi_close) / 2, display=display.none)

upTrend = plot(direction < 0 ? supertrend : na, "Up Trend", color = color.green, style=plot.style_linebr)

downTrend = plot(direction < 0? na : supertrend, "Down Trend", color = color.red, style=plot.style_linebr)

fill(bodyMiddle, upTrend, color.new(color.green, 90), fillgaps=false)

fill(bodyMiddle, downTrend, color.new(color.red, 90), fillgaps=false)

///////////////////////////////////////////////////

////////////////////Strategy///////////////////////

///////////////////////////////////////////////////

var bool longCond = na, var bool shortCond = na, longCond := nz(longCond[1]), shortCond := nz(shortCond[1])

var int CondIni_long = 0, var int CondIni_short = 0, CondIni_long := nz(CondIni_long[1]), CondIni_short := nz(CondIni_short[1])

var float open_longCondition = na, var float open_shortCondition = na

long = ta.change(direction) < 0

short = ta.change(direction) > 0

longCond := long

shortCond := short

CondIni_long := longCond[1] ? 1 : shortCond[1] ? -1 : nz(CondIni_long[1])

CondIni_short := longCond[1] ? 1 : shortCond[1] ? -1 : nz(CondIni_short[1])

longCondition = (longCond[1] and nz(CondIni_long[1]) == -1)

shortCondition = (shortCond[1] and nz(CondIni_short[1]) == 1)

open_longCondition := long ? close[1] : nz(open_longCondition[1])

open_shortCondition := short ? close[1] : nz(open_shortCondition[1])

//TP

tp = input.float(1.1 , "TP [%]", step = 0.1)

//BACKTESTING inputs --------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------

testStartYear = input.int(2000, title="start year", minval = 1997, maxval = 3000, group= "BACKTEST")

testStartMonth = input.int(01, title="start month", minval = 1, maxval = 12, group= "BACKTEST")

testStartDay = input.int(01, title="start day", minval = 1, maxval = 31, group= "BACKTEST")

testPeriodStart = timestamp(testStartYear,testStartMonth,testStartDay,0,0)

testStopYear = input.int(3333, title="stop year", minval=1980, maxval = 3333, group= "BACKTEST")

testStopMonth = input.int(12, title="stop month", minval=1, maxval=12, group= "BACKTEST")

testStopDay = input.int(31, title="stop day", minval=1, maxval=31, group= "BACKTEST")

testPeriodStop = timestamp(testStopYear, testStopMonth, testStopDay, 0, 0)

testPeriod = time >= testPeriodStart and time <= testPeriodStop ? true : false

// Backtest ==================================================================================================================================================================================================================================================================================================================================

if longCond

strategy.entry("L", strategy.long, when=testPeriod)

if shortCond

strategy.entry("S", strategy.short, when=testPeriod)

strategy.exit("TP_L", "L", profit =((open_longCondition * (1+(tp/100))) - open_longCondition)/syminfo.mintick)

strategy.exit("TP_S", "S", profit =((open_shortCondition * (1+(tp/100))) - open_shortCondition)/syminfo.mintick)