Dual Trend Lines Inteligente Tracking BTC Estratégia de Investimento

Autora:ChaoZhang, Data: 2023-11-22 15:18:53Tags:

Resumo

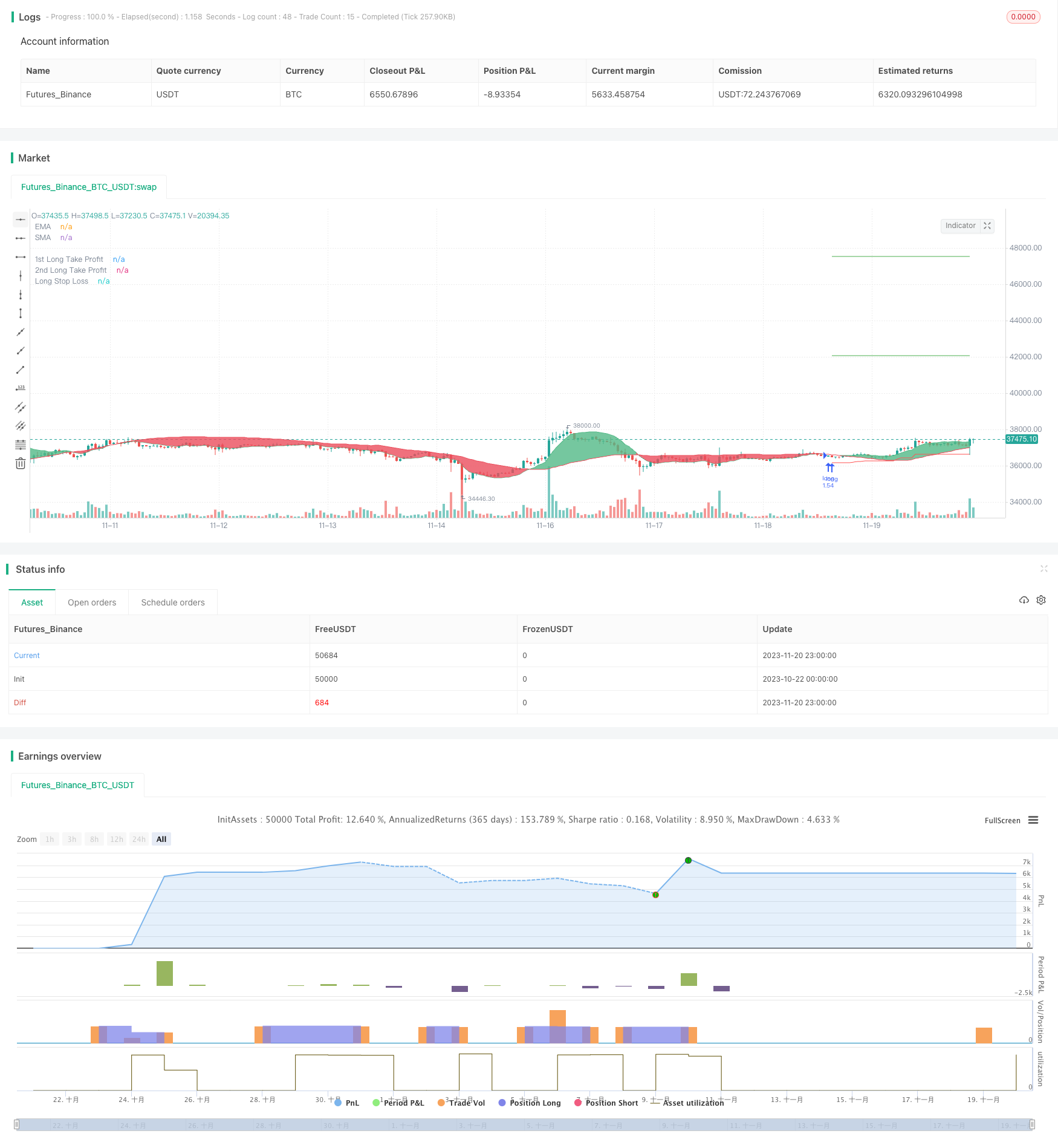

Esta estratégia é usada principalmente para o investimento automatizado de longo prazo em BTC. Ele usa o cruzamento de EMA dupla e LSMA para determinar a direção da tendência e usa o indicador ATR para calcular um stop loss dinâmico para rastrear efetivamente a tendência de alta do BTC.

Estratégia lógica

-

A EMA de 25 períodos e a LSMA de 100 períodos são usadas para formar uma média móvel dupla.

-

Quando a EMA rápida cruza acima da LSMA lenta, determina-se que a tendência de alta ainda está intacta e as posições longas são tomadas.

-

Após a tomada de posições longas, o stop loss dinâmico calculado usando o indicador ATR continua ajustando-se para rastrear efetivamente a tendência de alta do BTC. Especificamente, o ponto inicial da linha de stop loss é o preço de entrada.

-

A linha de stop loss pode efetivamente bloquear o lucro flutuante trazido pela tendência de alta do BTC, impedindo que o ponto de stop loss se aproxime demais do último preço para evitar frequentes stop loss.

Análise das vantagens

-

A utilização de médias móveis duplas para determinar a tendência é mais fiável e pode prevenir eficazmente falsos sinais.

-

O sistema ATR pode bloquear a maioria dos lucros, evitando frequentes pequenas perdas de stop.

-

Não importa se a tendência de alta termina ou não, desde que a média móvel emita um sinal de saída, a posição será interrompida para controlar os riscos.

-

A estratégia possui um alto grau de automação sem intervenção manual, tornando-a adequada para negociações ao vivo de longo prazo.

Análise de riscos

-

Ainda preciso prestar atenção a notícias importantes repentinas para evitar perdas enormes.

-

Embora a combinação de médias móveis duplas possa reduzir os falsos sinais, é ainda difícil evitá-los completamente em mercados de intervalo.

-

A configuração incorreta dos parâmetros do ATR também pode afetar o efeito stop loss.

-

Os períodos de média móvel não razoáveis ou a falta de atualização a tempo podem levar ao atraso do sinal.

-

Garantir a estabilidade do servidor para evitar falhas anormais que interrompam a negociação automatizada.

Orientações de otimização

-

Mais indicadores, como Bandas de Bollinger, podem ser adicionados para determinar a tendência.

-

O método de cálculo da perda de parada dinâmica ATR pode também ser ajustado e otimizado para tornar a perda de parada mais suave.

-

Podem ser adicionados mecanismos de alerta baseados no volume de negociação e recursos de rotação intradiária para proteger contra os impactos das principais notícias.

-

Os parâmetros variam para diferentes moedas. Mais dados históricos podem ser utilizados para treinar parâmetros personalizados.

Resumo

Em geral, este é um programa de investimento automatizado de BTC muito prático. Usando EMAs duplas para determinar a tendência principal é muito confiável. Com o ATR seguindo o stop loss, ele pode alcançar lucros decentes e o período de validade pode ser muito longo. Como os parâmetros continuam sendo otimizados, ainda há muito espaço para melhoria no desempenho desta estratégia. Vale a pena verificar a negociação ao vivo.

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Wunderbit Trading

//@version=4

strategy("Automated Bitcoin (BTC) Investment Strategy", overlay=true, initial_capital=5000,pyramiding = 0, currency="USD", default_qty_type=strategy.percent_of_equity, default_qty_value=100, commission_type=strategy.commission.percent,commission_value=0.1)

//////////// Functions

Atr(p) =>

atr = 0.

Tr = max(high - low, max(abs(high - close[1]), abs(low - close[1])))

atr := nz(atr[1] + (Tr - atr[1])/p,Tr)

//TEMA

TEMA(series, length) =>

if (length > 0)

ema1 = ema(series, length)

ema2 = ema(ema1, length)

ema3 = ema(ema2, length)

(3 * ema1) - (3 * ema2) + ema3

else

na

tradeType = input("LONG", title="What trades should be taken : ", options=["LONG", "SHORT", "BOTH", "NONE"])

///////////////////////////////////////////////////

/// INDICATORS

source=close

/// TREND

trend_type1 = input("TEMA", title ="First Trend Line : ", options=["LSMA", "TEMA","EMA","SMA"])

trend_type2 = input("LSMA", title ="First Trend Line : ", options=["LSMA", "TEMA","EMA","SMA"])

trend_type1_length=input(25, "Length of the First Trend Line")

trend_type2_length=input(100, "Length of the Second Trend Line")

leadLine1 = if trend_type1=="LSMA"

linreg(close, trend_type1_length, 0)

else if trend_type1=="TEMA"

TEMA(close,trend_type1_length)

else if trend_type1 =="EMA"

ema(close,trend_type1_length)

else

sma(close,trend_type1_length)

leadLine2 = if trend_type2=="LSMA"

linreg(close, trend_type2_length, 0)

else if trend_type2=="TEMA"

TEMA(close,trend_type2_length)

else if trend_type2 =="EMA"

ema(close,trend_type2_length)

else

sma(close,trend_type2_length)

p3 = plot(leadLine1, color= #53b987, title="EMA", transp = 50, linewidth = 1)

p4 = plot(leadLine2, color= #eb4d5c, title="SMA", transp = 50, linewidth = 1)

fill(p3, p4, transp = 60, color = leadLine1 > leadLine2 ? #53b987 : #eb4d5c)

//Upward Trend

UT=crossover(leadLine1,leadLine2)

DT=crossunder(leadLine1,leadLine2)

// TP/ SL/ FOR LONG

// TAKE PROFIT AND STOP LOSS

long_tp1_inp = input(15, title='Long Take Profit 1 %', step=0.1)/100

long_tp1_qty = input(20, title="Long Take Profit 1 Qty", step=1)

long_tp2_inp = input(30, title='Long Take Profit 2%', step=0.1)/100

long_tp2_qty = input(20, title="Long Take Profit 2 Qty", step=1)

long_take_level_1 = strategy.position_avg_price * (1 + long_tp1_inp)

long_take_level_2 = strategy.position_avg_price * (1 + long_tp2_inp)

long_sl_input = input(5, title='stop loss in %', step=0.1)/100

long_sl_input_level = strategy.position_avg_price * (1 - long_sl_input)

// Stop Loss

multiplier = input(3.5, "SL Mutiplier", minval=1, step=0.1)

ATR_period=input(8,"ATR period", minval=1, step=1)

// Strategy

//LONG STRATEGY CONDITION

SC = input(close, "Source", input.source)

SL1 = multiplier * Atr(ATR_period) // Stop Loss

Trail1 = 0.0

Trail1 := iff(SC < nz(Trail1[1], 0) and SC[1] < nz(Trail1[1], 0), min(nz(Trail1[1], 0), SC + SL1), iff(SC > nz(Trail1[1], 0), SC - SL1, SC + SL1))

Trail1_high=highest(Trail1,50)

// iff(SC > nz(Trail1[1], 0) and SC[1] > nz(Trail1[1], 0), max(nz(Trail1[1], 0), SC - SL1),

entry_long=crossover(leadLine1,leadLine2) and Trail1_high < close

exit_long = close < Trail1_high or crossover(leadLine2,leadLine1) or close < long_sl_input_level

///// BACKTEST PERIOD ///////

testStartYear = input(2016, "Backtest Start Year")

testStartMonth = input(1, "Backtest Start Month")

testStartDay = input(1, "Backtest Start Day")

testPeriodStart = timestamp(testStartYear, testStartMonth, testStartDay, 0, 0)

testStopYear = input(9999, "Backtest Stop Year")

testStopMonth = input(12, "Backtest Stop Month")

testStopDay = input(31, "Backtest Stop Day")

testPeriodStop = timestamp(testStopYear, testStopMonth, testStopDay, 0, 0)

testPeriod() =>

time >= testPeriodStart and time <= testPeriodStop ? true : false

if testPeriod()

if tradeType=="LONG" or tradeType=="BOTH"

if strategy.position_size == 0 or strategy.position_size > 0

strategy.entry("long", strategy.long, comment="b8f60da7_ENTER-LONG_BINANCE_BTC/USDT_b8f60da7-BTC-Investment_4H", when=entry_long)

strategy.exit("TP1", "long", qty_percent=long_tp1_qty, limit=long_take_level_1)

strategy.exit("TP2", "long", qty_percent=long_tp2_qty, limit=long_take_level_2)

strategy.close("long", when=exit_long, comment="b8f60da7_EXIT-LONG_BINANCE_BTC/USDT_b8f60da7-BTC-Investment_4H" )

// LONG POSITION

plot(strategy.position_size > 0 ? long_take_level_1 : na, style=plot.style_linebr, color=color.green, linewidth=1, title="1st Long Take Profit")

plot(strategy.position_size > 0 ? long_take_level_2 : na, style=plot.style_linebr, color=color.green, linewidth=1, title="2nd Long Take Profit")

plot(strategy.position_size > 0 ? Trail1_high : na, style=plot.style_linebr, color=color.red, linewidth=1, title="Long Stop Loss")

- DPD-RSI-BB Estratégia quantitativa

- Estratégia de cruzamento de média móvel dupla

- Estratégia de abertura inversa de engulfing

- Indicadores técnicos múltiplos

- Tendência Seguindo uma estratégia baseada na confiança na tendência

- Estratégia para apanhar o fundo

- Estratégia de duplo impulso baseada na SMA

- GetString Momentum estratégia de avanço

- Estratégia de negociação de impulso do sistema de dupla via

- Sistema de descoberta de períodos cruzados

- Estratégia de ruptura PMax baseada nos indicadores RSI e T3

- A estratégia de reversão dupla do RSI

- 123 Média móvel inversa Convergência Divergência Estratégia de combinação

- Heikin Ashi Estratégia de negociação de média móvel dinâmica de alto e baixo canal

- Estratégia Quantitativa da Cruz de Ouro

- Nuvem de Ichimoku e estratégia de impulso do MACD

- Estratégia de ruptura de média móvel múltipla

- Estratégia estocástica de negociação OTT

- Estratégia de inversão de média móvel dupla

- Estratégia de reversão de duplo clique