Sistema de descoberta de períodos cruzados

Autora:ChaoZhang, Data: 2023-11-22Tags:

Resumo

Esta é uma estratégia quantitativa de negociação que utiliza médias móveis e indicadores MACD para operações de avanço em ambas as direções.

Princípio da estratégia

A estratégia usa 3 médias móveis SMMA de diferentes comprimentos e 1 média móvel EMA para determinar a direção da tendência. Ao mesmo tempo, combina o indicador MACD para julgar tendências de curto prazo e oportunidades de entrada. Especificamente, a condição de gatilho de compra é: o preço atravessa todas as médias móveis para cima, e as médias mais curtas estão acima das mais longas; enquanto a condição de gatilho de venda é o oposto, o preço atravessa todas as médias móveis para baixo, e as médias mais curtas estão abaixo das mais longas.

Pode-se ver que esta estratégia utiliza médias móveis para julgar as direções da tendência de médio e longo prazo, e MACD para capturar melhores oportunidades de entrada, julgando reversões de curto prazo.

Análise das vantagens

A vantagem desta operação interperíodo é que pode selecionar pontos de reversão de curto prazo adequados para entrar na direção da tendência de alta probabilidade, obtendo assim uma melhor relação risco/recompensação.

-

A filtragem multi-nível das 3 médias SMMA mais uma linha EMA pode determinar eficazmente a direcção da tendência a médio e longo prazo para evitar a negociação contra a tendência.

-

O indicador MACD que avalia os pontos de reversão de curto prazo para a entrada pode obter melhores níveis de preços de entrada.

-

A relação estrita de seqüência da média móvel como condição de filtragem pode reduzir a probabilidade de operações erradas.

Análise de riscos

Os principais riscos desta estratégia são:

-

As próprias médias móveis têm propriedades de atraso maiores, que podem perder oportunidades de inversão de tendência a curto prazo.

-

Os indicadores MACD são propensos a gerar sinais falsos e precisam ser filtrados em combinação com os níveis de preços.

-

Os julgamentos de vários prazos aumentam a complexidade da estratégia e são propensos ao fracasso.

Para abordar o risco 1 e o risco 2, podemos otimizar encurtando adequadamente a média móvel e o ciclo de sinal para responder rapidamente a inversões de tendência de curto prazo.

Orientações de otimização

Os principais aspectos que podem ser otimizados nesta estratégia incluem:

-

Otimizar os parâmetros das médias móveis e do MACD para melhor corresponder às características de diferentes ciclos e variedades, como encurtar o comprimento das médias móveis, aumentar o parâmetro do sinal, etc.

-

Aumentar as estratégias de stop loss utilizando ATR ou outros indicadores para definir paradas em movimento razoáveis.

-

Procure por melhores indicadores ou métodos de filtragem para substituir os sinais MACD. Por exemplo, introduza indicadores de volatilidade e filtre os sinais de acordo.

-

Teste diferentes relações de rácio de lucro e perda para obter combinações de parâmetros com melhores rácios risco-recompensa.

Resumo

Em geral, este é um sistema inovador único com pensamento cross-timeframe. Utiliza as vantagens de médias móveis e MACD para alcançar uma estratégia de operação de julgamento conjunto em vários prazos. Ao otimizar e ajustar parâmetros e critérios de filtragem, essa estratégia pode se tornar uma solução quantitativa de negociação muito prática.

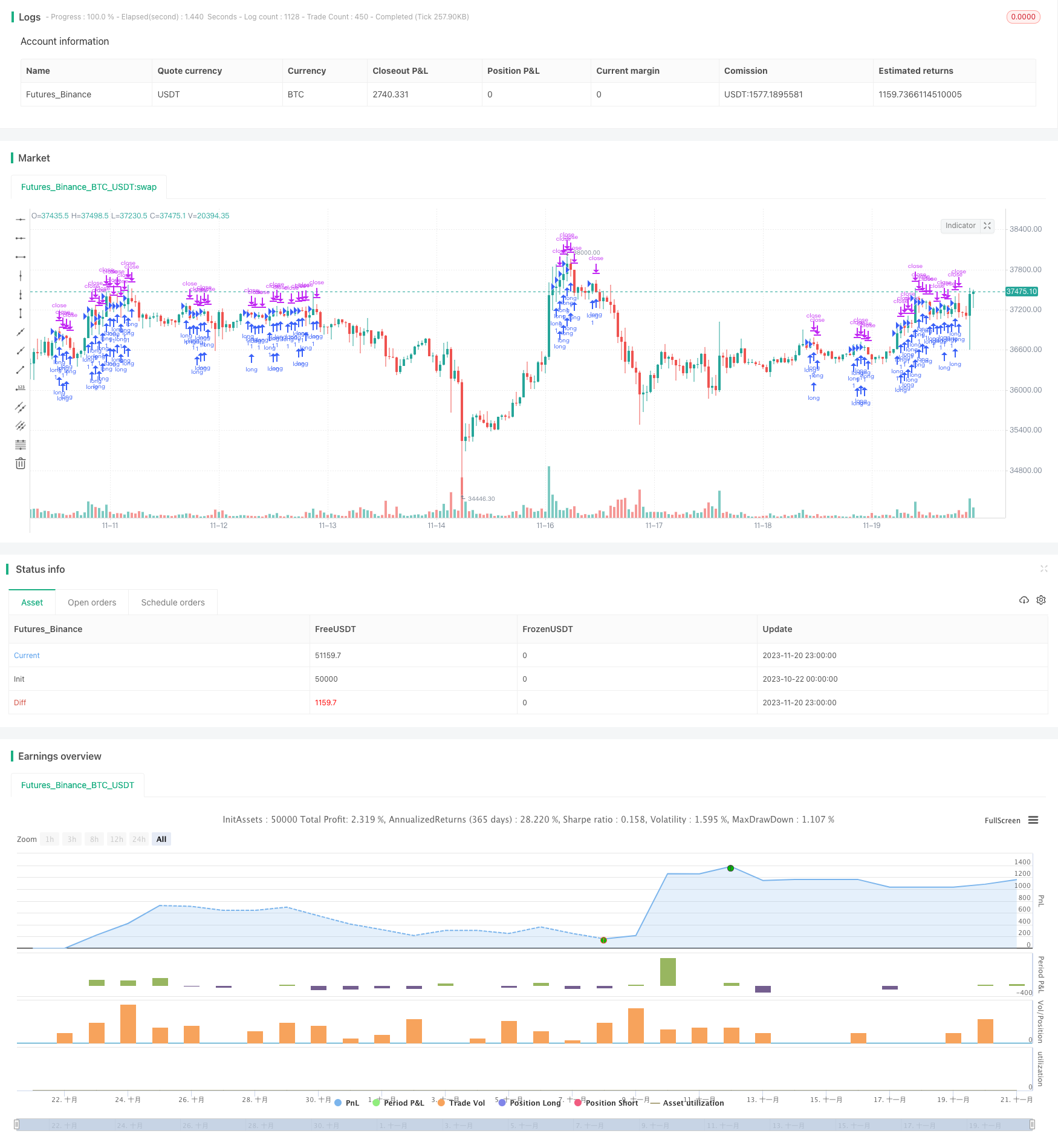

/*backtest

start: 2023-10-22 00:00:00

end: 2023-11-21 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © SoftKill21

//@version=4

strategy("Koala Script",initial_capital=1000,

commission_type=strategy.commission.cash_per_contract,

commission_value=0.000065,

slippage=3)

fromDay = input(defval = 1, title = "From Day", minval = 1, maxval = 31)

fromMonth = input(defval = 1, title = "From Month", minval = 1, maxval = 12)

fromYear = input(defval = 2000, title = "From Year", minval = 1970)

// To Date Inputs

toDay = input(defval = 1, title = "To Day", minval = 1, maxval = 31)

toMonth = input(defval = 8, title = "To Month", minval = 1, maxval = 12)

toYear = input(defval = 2031, title = "To Year", minval = 1970)

startDate = timestamp(fromYear, fromMonth, fromDay, 00, 00)

finishDate = timestamp(toYear, toMonth, toDay, 00, 00)

len = input(3, minval=1, title="Length")

src = input(hl2, title="Source")

smma = 0.0

sma1 = sma(src, len)

smma := na(smma[1]) ? sma1 : (smma[1] * (len - 1) + src) / len

len2 = input(6, minval=1, title="Length")

src2 = input(hl2, title="Source")

smma2 = 0.0

sma2 = sma(src2, len2)

smma2 := na(smma2[1]) ? sma2 : (smma2[1] * (len2 - 1) + src2) / len2

len3 = input(9, minval=1, title="Length")

src3 = input(hl2, title="Source")

smma3 = 0.0

sma3 = sma(src3, len3)

smma3 := na(smma3[1]) ? sma3 : (smma3[1] * (len3 - 1) + src3) / len3

len4 = input(50, minval=1, title="Length")

src4 = input(close, title="Source")

smma4 = 0.0

sma4 = sma(src4, len4)

smma4 := na(smma4[1]) ? sma4 : (smma4[1] * (len4 - 1) + src4) / len4

len5 = input(200, minval=1, title="Length")

src5 = input(close, title="Source")

out5 = ema(src5, len5)

timeinrange(res, sess) => time(res, sess) != 0

london=timeinrange(timeframe.period, "0300-1045")

londonEntry=timeinrange(timeframe.period, "0300-0845")

time_cond = time >= startDate and time <= finishDate and londonEntry

fast_length = input(title="Fast Length", type=input.integer, defval=12)

slow_length = input(title="Slow Length", type=input.integer, defval=26)

srcc = input(title="Source", type=input.source, defval=close)

signal_length = input(title="Signal Smoothing", type=input.integer, minval = 1, maxval = 50, defval = 9)

sma_source = input(title="Simple MA(Oscillator)", type=input.bool, defval=false)

sma_signal = input(title="Simple MA(Signal Line)", type=input.bool, defval=false)

// Calculating

fast_ma = sma_source ? sma(srcc, fast_length) : ema(srcc, fast_length)

slow_ma = sma_source ? sma(srcc, slow_length) : ema(srcc, slow_length)

macd = fast_ma - slow_ma

signal = sma_signal ? sma(macd, signal_length) : ema(macd, signal_length)

hist = macd - signal

longCond = close > out5 and close > smma4 and close > smma3 and close > smma2 and close > smma and londonEntry and smma > smma2 and smma2>smma3 and smma3>smma4 and smma4>out5

shortCond = close < out5 and close < smma4 and close < smma3 and close < smma2 and close < smma and londonEntry and smma < smma2 and smma2<smma3 and smma3<smma4 and smma4<out5

//longCond2 = crossover(close,out5) and crossover(close,smma4) and crossover(close,smma3) and crossover(close,smma2) and crossover(close,smma) and time_cond

//shortCond2 = crossunder(close,out5) and crossunder(close,smma4) and crossunder(close,smma3) and crossunder(close,smma2) and crossunder(close,smma) and time_cond

length=input(14, title="ATR Length")

mult=input(1.0, title="Percentage Multiplier (for ex., 0.7 = 70%)", step=0.1, minval=0.1, maxval=5.0)

oa=input(false, title="Show actual ATR")

ii=syminfo.pointvalue==0

s=ii?na:oa?atr(length):(syminfo.pointvalue * mult * atr(length))

tp=input(300,title="tp")

sl=input(300,title="sl")

//tp = s*10000

//sl= s*10000

//if(tp>300)

// tp:=300

//if(sl>300)

// sl:=300

//if(sl<150)

// sl:=150

//if(tp<150)

// tp:=150

strategy.initial_capital = 50000

//MONEY MANAGEMENT--------------------------------------------------------------''

balance = strategy.netprofit + strategy.initial_capital //current balance

floating = strategy.openprofit //floating profit/loss

risk = input(3,type=input.float,title="Risk %")/100 //risk % per trade

//Calculate the size of the next trade

temp01 = balance * risk //Risk in USD

temp02 = temp01/sl //Risk in lots

temp03 = temp02*100000 //Convert to contracts

size = temp03 - temp03%1000 //Normalize to 1000s (Trade size)

if(size < 10000)

size := 10000 //Set min. lot size

strategy.entry("long",1,when=longCond )

strategy.exit("closelong","long", profit=tp,loss=sl)

//strategy.close("long",when= crossunder(close[4],smma4) and close[4] > close[3] and close[3]>close[2] and close[2] > close[1] and close[1] > close)

strategy.entry("short",0,when=shortCond )

strategy.exit("closeshort","short", profit=tp,loss=sl)

//strategy.close("short",when= crossover(close[4],smma4) and close[4] < close[3] and close[3]< close[2] and close[2] < close[1] and close[1] < close)

strategy.close_all(when = not london)

maxEntry=input(2,title="max entries")

// strategy.risk.max_intraday_filled_orders(maxEntry)

- Tendência de seguir uma estratégia baseada no stochastic e no CCI

- DPD-RSI-BB Estratégia quantitativa

- Estratégia de cruzamento de média móvel dupla

- Estratégia de abertura inversa de engulfing

- Indicadores técnicos múltiplos

- Tendência Seguindo uma estratégia baseada na confiança na tendência

- Estratégia para apanhar o fundo

- Estratégia de duplo impulso baseada na SMA

- GetString Momentum estratégia de avanço

- Estratégia de negociação de impulso do sistema de dupla via

- Dual Trend Lines Inteligente Tracking BTC Estratégia de Investimento

- Estratégia de ruptura PMax baseada nos indicadores RSI e T3

- A estratégia de reversão dupla do RSI

- 123 Média móvel inversa Convergência Divergência Estratégia de combinação

- Heikin Ashi Estratégia de negociação de média móvel dinâmica de alto e baixo canal

- Estratégia Quantitativa da Cruz de Ouro

- Nuvem de Ichimoku e estratégia de impulso do MACD

- Estratégia de ruptura de média móvel múltipla

- Estratégia estocástica de negociação OTT

- Estratégia de inversão de média móvel dupla