Estratégia de negociação rápida de brechas RSI para criptomoedas

Autora:ChaoZhang, Data: 2023-11-27 11:22:19Tags:

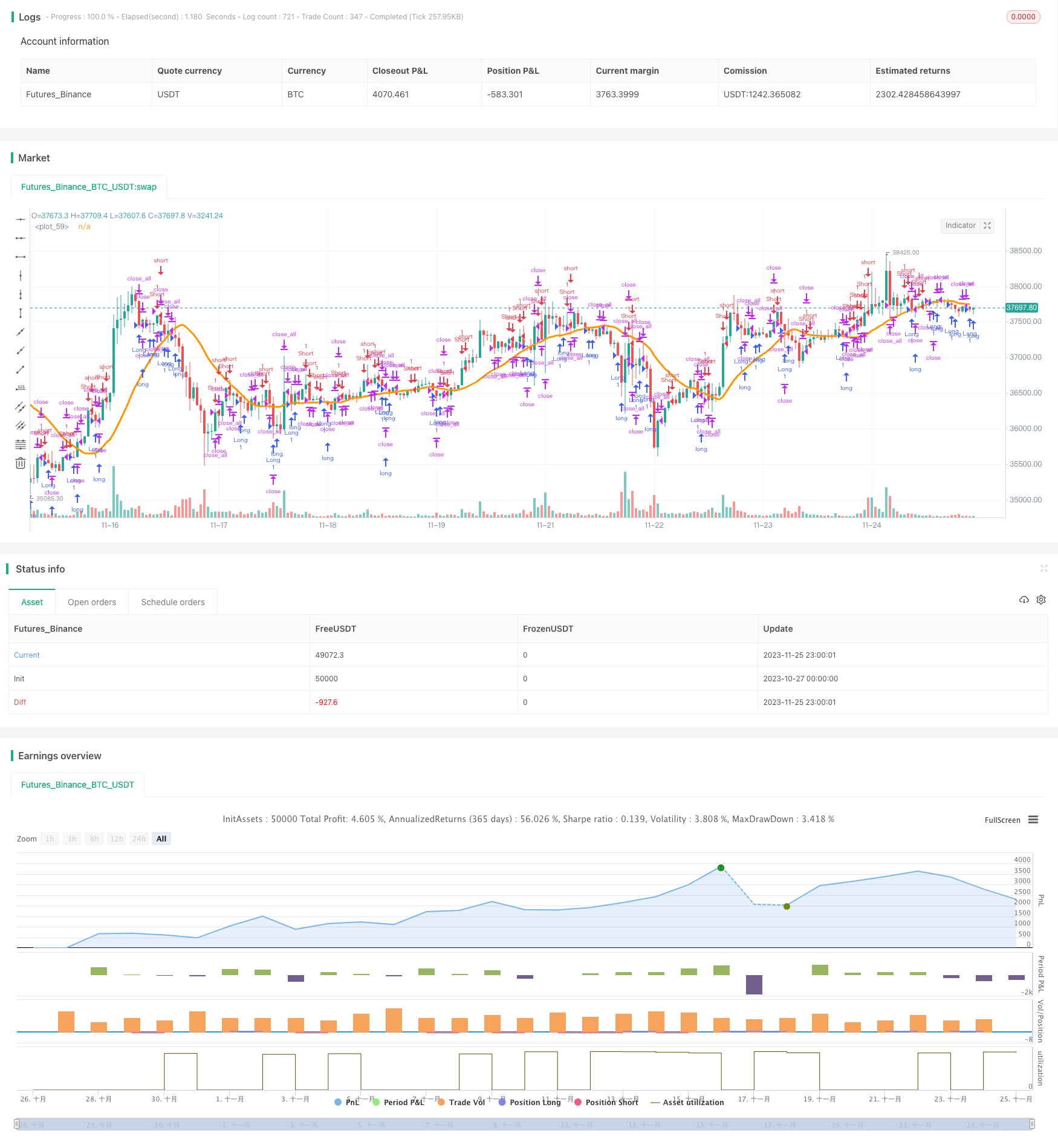

Visão geral: Esta é uma estratégia de negociação de gap RSI rápida projetada para mercados de criptomoedas.

Princípios: A estratégia utiliza duas técnicas principais: indicadores rápidos do RSI e padrões de lacuna.

Em primeiro lugar, ele calcula um indicador RSI rápido baseado em apenas 7 velas. Isso torna o RSI mais sensível para detectar rapidamente condições de sobrecompra / sobrevenda. O limite superior do RSI é definido em 70 e o limite inferior em 30. Acima de 70 é considerado sobrecomprado, enquanto abaixo de 30 é considerado sobrevendido.

Em segundo lugar, detecta padrões de gaps em gráficos de velas. Gaps referem-se a espaços vazios entre o preço de abertura atual e o preço de fechamento anterior. Gaps sinalizam alta volatilidade e reversões de tendência potenciais.

Quando um gap para baixo aparece enquanto o RSI rápido mostra uma condição de sobrevenda, vá longo.

Além disso, a estratégia utiliza outros filtros, incluindo os indicadores SMA e Min/Max, para evitar sinais falsos.

Vantagens: A maior vantagem desta estratégia é a captura de voltas ultra rápidas de sobrecompra / sobrevenda e oportunidades de reversão de lacuna. É especialmente adequado para mercados de criptomoedas altamente voláteis para aproveitar mudanças rápidas de tendência. Em comparação com o RSI regular, o RSI rápido reage muito mais rapidamente, adequando-se à natureza de alta frequência da negociação de criptomoedas. Os filtros adicionais também ajudam a remover sinais falsos e melhorar a confiabilidade.

Riscos:

Os principais riscos que a estratégia enfrenta incluem:

-

O RSI rápido pode ser excessivamente sensível, causando sinais falsos excessivos.

-

As diferenças podem ser apenas oscilações normais de preços em vez de reversões reais.

-

Durante períodos de baixa volatilidade, as posições podem ser mantidas inativas por períodos prolongados.

-

Configurações incorretas de parâmetros como período Min/Max podem levar a sinais diluídos e baixa eficiência.

Em consequência, os seguintes métodos poderão ajudar a mitigar os riscos acima referidos:

-

Ajustar parâmetros RSI rápido e aumentar o período RSI para torná-lo menos sensível.

-

Aplique stop loss dinâmico para bloquear lucros.

-

Otimizar a taxa de participação na estratégia. Limitar o envolvimento durante ambientes de baixa volatilidade.

-

Testar e otimizar continuamente os parâmetros para garantir configurações robustas.

Reforço: As principais direcções de otimização incluem:

-

Explore outros indicadores como MACD, KDJ combinados com lacunas para melhorar a precisão.

-

Construir mecanismos adaptativos de stop loss baseados na volatilidade do mercado.

-

Incorporar indicadores de volume como OBV para confirmar a reversão após as lacunas.

-

Otimizar parâmetros de filtro como período Min/Max para descobrir as melhores configurações para reduzir os falsos sinais.

-

Pesquise a adaptabilidade dos parâmetros em diferentes ativos criptográficos.

Estes esforços poderiam melhorar significativamente a estabilidade, a adaptabilidade e a fiabilidade da estratégia.

Conclusão: Em resumo, a estratégia de negociação de gap RSI rápida é uma abordagem eficiente projetada explicitamente para mercados de criptomoedas voláteis.

/*backtest

start: 2023-10-27 00:00:00

end: 2023-11-26 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//Noro

//2018

//@version=3

strategy(title = "Noro's Fast RSI Strategy v1.5", shorttitle = "Fast RSI str 1.5", overlay = true)

//Settings

needlong = input(true, defval = true, title = "Long")

needshort = input(true, defval = true, title = "Short")

usersi = input(true, defval = true, title = "Use Fast RSI Strategy")

usemm = input(true, defval = true, title = "Use Min/Max Strategy")

usesma = input(false, defval = false, title = "Use SMA Filter")

smaperiod = input(20, defval = 20, minval = 2, maxval = 1000, title = "SMA Filter Period")

fast = input(7, defval = 7, minval = 2, maxval = 50, title = "Fast RSI Period")

limit = input(30, defval = 30, minval = 1, maxval = 100, title = "RSI limit")

rsisrc = input(close, defval = close, title = "RSI Price")

rsibars = input(1, defval = 1, minval = 1, maxval = 20, title = "RSI Bars")

mmbars = input(1, defval = 1, minval = 1, maxval = 5, title = "Min/Max Bars")

showsma = input(false, defval = false, title = "Show SMA Filter")

showarr = input(false, defval = false, title = "Show Arrows")

fromyear = input(2018, defval = 2018, minval = 1900, maxval = 2100, title = "From Year")

toyear = input(2100, defval = 2100, minval = 1900, maxval = 2100, title = "To Year")

frommonth = input(01, defval = 01, minval = 01, maxval = 12, title = "From Month")

tomonth = input(12, defval = 12, minval = 01, maxval = 12, title = "To Month")

fromday = input(01, defval = 01, minval = 01, maxval = 31, title = "From day")

today = input(31, defval = 31, minval = 01, maxval = 31, title = "To day")

//Fast RSI

fastup = rma(max(change(rsisrc), 0), fast)

fastdown = rma(-min(change(rsisrc), 0), fast)

fastrsi = fastdown == 0 ? 100 : fastup == 0 ? 0 : 100 - (100 / (1 + fastup / fastdown))

//Limits

bar = close > open ? 1 : close < open ? -1 : 0

uplimit = 100 - limit

dnlimit = limit

//RSI Bars

upsignal = fastrsi > uplimit ? 1 : 0

dnsignal = fastrsi < dnlimit ? 1 : 0

uprsi = sma(upsignal, rsibars) == 1

dnrsi = sma(dnsignal, rsibars) == 1

//Body

body = abs(close - open)

abody = sma(body, 10)

//MinMax Bars

min = min(close, open)

max = max(close, open)

minsignal = min < min[1] and bar == -1 and bar[1] == -1 ? 1 : 0

maxsignal = max > max[1] and bar == 1 and bar[1] == 1 ? 1 : 0

mins = sma(minsignal, mmbars) == 1

maxs = sma(maxsignal, mmbars) == 1

//SMA Filter

sma = sma(close, smaperiod)

colorsma = showsma ? blue : na

plot(sma, color = colorsma, linewidth = 3)

//Signals

up1 = bar == -1 and (strategy.position_size == 0 or close < strategy.position_avg_price) and dnrsi and body > abody / 5 and usersi

dn1 = bar == 1 and (strategy.position_size == 0 or close > strategy.position_avg_price) and uprsi and body > abody / 5 and usersi

up2 = mins and (close > sma or usesma == false) and fastrsi < 70 and usemm

dn2 = maxs and (close < sma or usesma == false) and fastrsi > 30 and usemm

exit = ((strategy.position_size > 0 and fastrsi > dnlimit and bar == 1) or (strategy.position_size < 0 and fastrsi < uplimit and bar == -1)) and body > abody / 2

//Arrows

col = exit ? black : up1 or dn1 ? blue : up2 or dn2 ? red : na

needup = up1 or up2

needdn = dn1 or dn2

needexitup = exit and strategy.position_size < 0

needexitdn = exit and strategy.position_size > 0

plotarrow(showarr and needup ? 1 : na, colorup = blue, colordown = blue, transp = 0)

plotarrow(showarr and needdn ? -1 : na, colorup = blue, colordown = blue, transp = 0)

plotarrow(showarr and needexitup ? 1 : na, colorup = black, colordown = black, transp = 0)

plotarrow(showarr and needexitdn ? -1 : na, colorup = black, colordown = black, transp = 0)

//Trading

if up1 or up2

strategy.entry("Long", strategy.long, needlong == false ? 0 : na, when=(time > timestamp(fromyear, frommonth, fromday, 00, 00) and time < timestamp(toyear, tomonth, today, 23, 59)))

if dn1 or dn2

strategy.entry("Short", strategy.short, needshort == false ? 0 : na, when=(time > timestamp(fromyear, frommonth, fromday, 00, 00) and time < timestamp(toyear, tomonth, today, 23, 59)))

if time > timestamp(toyear, tomonth, today, 23, 59) or exit

strategy.close_all()

- Estratégia de teste de retorno do quebra-cabeça alto-baixo

- Uma estratégia de negociação cruzada de média móvel dupla

- Estratégia de rastreamento de tendências baseada em indicadores da EMA

- Estratégia de tendência alfa com stop loss

- Tabela de Equilíbrio Misto de Ichimoku

- Estratégia de rastreamento do impulso do preço Stop Loss

- Estratégia de inversão de preços orientada pelo canal de preços

- Estratégia de lucro do indicador KST

- Estratégia dinâmica de posição de adição bidirecional

- Estratégia de inversão plana do índice de força relativa

- KDJ RSI Crossover Buy Sell Signals Estratégia

- Ichimoku Backtester com TP, SL e confirmação em nuvem

- Estratégia de bandas giroscópicas baseada em quadros de tempo múltiplos e amplitude média

- Estratégia de reversão da média móvel dupla

- Estratégia de acompanhamento da média móvel dinâmica

- Estratégia de captura de reversão

- Estratégia de reversão da lacuna RSI

- Estratégia curta de 3 minutos de consultores especialistas

- Área de acção ATR Reverse Order Quant Strategy

- Tendência do MACD Seguindo a Estratégia