Estratégia de acompanhamento da tendência do canal de equilíbrio de impulso

Autora:ChaoZhang, Data: 2023-12-12 18:07:31Tags:

Resumo

Esta estratégia identifica formações de tendências através do cálculo de canais e indicadores de momento para alcançar a negociação de rastreamento de tendências. Especificamente, combina indicadores de momento e indicadores de canal de equilíbrio, e aproveita ambos para intervir em tendências de longo prazo, enquanto usa canais de equilíbrio para bloquear áreas de lucro longas.

Princípio da estratégia

A estratégia utiliza principalmente os dois seguintes indicadores para julgamento:

-

Indicador de Momentum (DMI): Julga a tendência longa e curta no mercado e gera sinais de negociação quando o índice é superior ao limiar estabelecido.

-

Canal de Equilíbrio (Keltner Channel): Determina a área de tendência. Quando o preço atravessa o trilho superior, é hora de comprar, e quando o preço cai abaixo do trilho médio, é um sinal para fechar a posição.

A lógica de negociação específica é: quando o indicador de momento +DI é maior que o limiar definido (padrão 32), é determinado que uma tendência de alta se formou. Neste momento, se o preço atravessar o trilho superior do canal de equilíbrio, um sinal de compra é gerado; depois disso, o canal de equilíbrio é usado. O trilho médio é usado como uma linha de stop loss para rastrear o stop loss e alcançar a proteção de lucro.

Esta estratégia combina as vantagens de dois indicadores, usa indicadores de momento para determinar a direção da tendência e usa canais de equilíbrio para determinar o tempo de entrada e as áreas de stop loss.

Análise das vantagens

-

A estratégia utiliza indicadores de dinâmica para determinar o estágio inicial das tendências do mercado, o que é mais eficiente do que indicadores atrasados, como as médias móveis simples.

-

Usando o canal de equilíbrio para determinar a faixa de negociação específica pode efetivamente bloquear a zona de lucro.

-

Os parâmetros dos indicadores e as regras de negociação são rigorosos e razoáveis, e os dados dos backtests apresentam um bom desempenho e verificam o efeito de combate real.

-

A estratégia é relativamente simples e clara, fácil de entender e implementar, e adequada para os iniciantes em negociação quantitativa aprenderem.

-

O risco da estratégia é controlável e adota um stop loss dinâmico com a linha mediana para controlar efetivamente a perda única.

Análise de riscos

-

A estratégia só é adequada para mercados em tendência e não é adequada para mercados de consolidação e flutuação.

-

O indicador DMI tem um certo atraso e não pode determinar a confirmação da tendência.

-

O método de stop loss porcentual fixo apresenta riscos, pois não é capaz de intervir novamente nas tendências após uma flutuação acentuada, perdendo assim tendências subsequentes.

-

Os dados de backtest são suficientes, mas ainda é necessária uma execução a longo prazo para verificar a estabilidade dos parâmetros na negociação real.

Optimização

-

Podem ser testados diferentes métodos de stop loss, tais como ATR stop loss, stop loss móvel, etc., para substituir a stop loss porcentagem fixa.

-

Podem ser adicionados indicadores de confirmação secundários, tais como a amplificação do volume, para assegurar a entrada após a confirmação da tendência.

-

Podem ser testadas diferentes combinações de parâmetros para encontrar a combinação ideal de parâmetros.

-

A robustez dos parâmetros pode ser verificada através de otimização gradual e testes de avanço.

Resumo

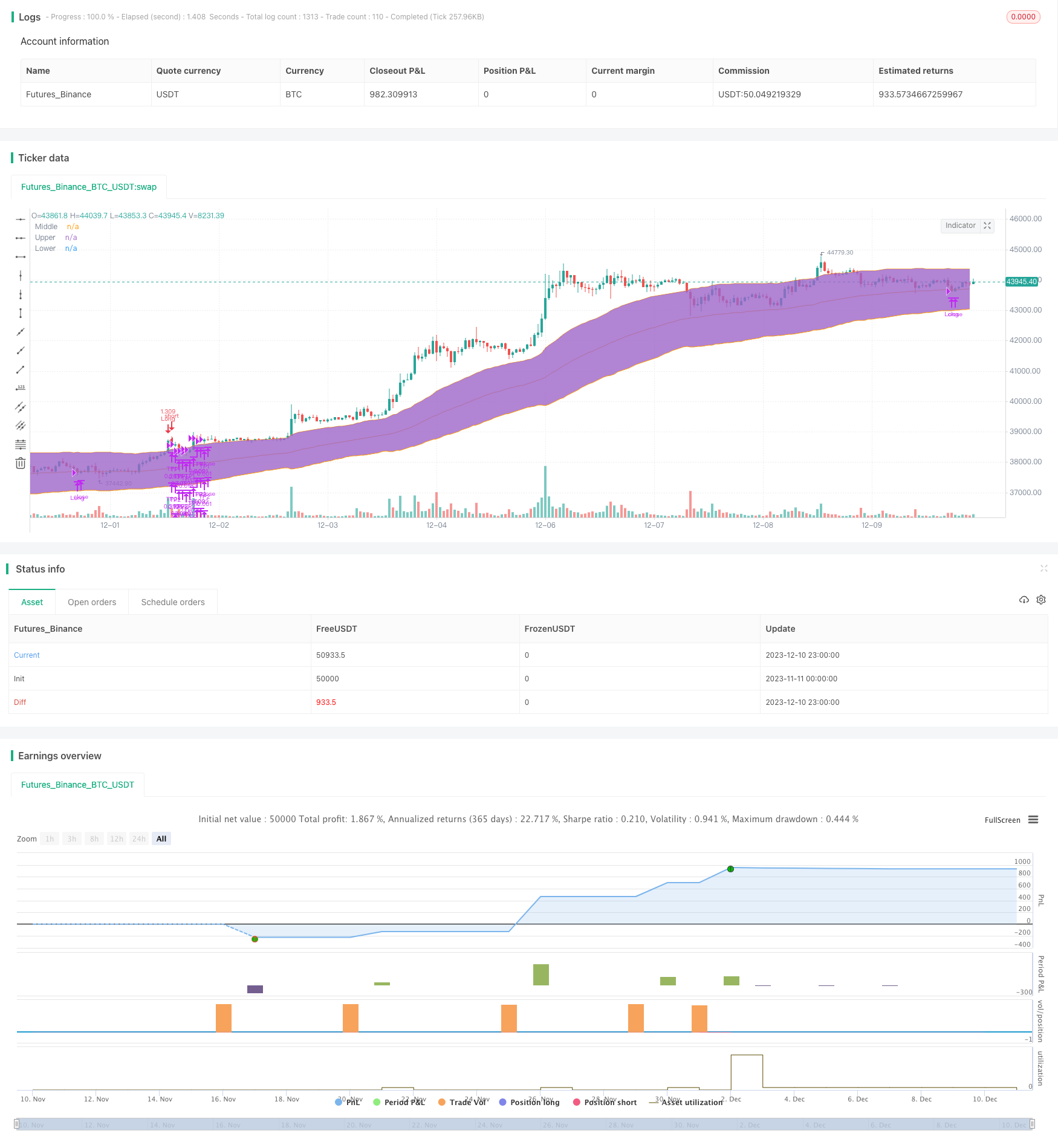

Esta estratégia atinge a captura eficiente dos mercados de tendência usando julgamentos de indicadores duplos. A estratégia é relativamente simples e intuitiva, com lógica clara e bom desempenho de backtest. Pode servir como uma das estratégias de entrada para negociação quantitativa.

/*backtest

start: 2023-11-11 00:00:00

end: 2023-12-11 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//Original Idea by: @Wunderbit

//@version=4

strategy("Keltner Channel [LINKUSDT] 1H", overlay=true, initial_capital=3000,pyramiding = 0, currency="USD", default_qty_type=strategy.percent_of_equity, default_qty_value=100, commission_type=strategy.commission.percent,commission_value=0.1)

/// TREND

trend_cond = input(true, title="Enable Ribbon Filter")

ribbon_period = input(30, "Ribbon Period", step=1)

leadLine1 = ema(close, ribbon_period)

leadLine2 = sma(close, ribbon_period)

// p3 = plot(leadLine1, color= #53b987, title="EMA", transp = 50, linewidth = 1)

// p4 = plot(leadLine2, color= #eb4d5c, title="SMA", transp = 50, linewidth = 1)

// fill(p3, p4, transp = 60, color = leadLine1 > leadLine2 ? #53b987 : #eb4d5c)

//Upward Trend

UT=leadLine2 < leadLine1

DT=leadLine2 > leadLine1

///////////////////////////////////////INDICATORS

// KELTNER //

source = close

useTrueRange = input(true)

length = input(80, "KELTNER Period", step=1, minval=1)

mult = input(3.0,"KELTNER Multiple", step=0.1)

// Calculate Keltner Channel

ma = ema(source, length)

range = useTrueRange ? tr : high - low

rangema = ema(range, length)

upper = ma + rangema * mult

lower = ma - rangema * mult

plot(ma, title="Middle", color=color.orange)

p1=plot(upper, title="Upper", color=color.orange)

p2=plot(lower, title="Lower", color=color.orange)

fill(p1,p2)

// DMI INDICATOR //

lensig = input(14, title="ADX Smoothing", minval=1, maxval=50)

len = input(14, minval=1, title="DI Length")

up = change(high)

down = -change(low)

plusDM = na(up) ? na : (up > down and up > 0 ? up : 0)

minusDM = na(down) ? na : (down > up and down > 0 ? down : 0)

trur = rma(tr, len)

plus = fixnan(100 * rma(plusDM, len) / trur)

minus = fixnan(100 * rma(minusDM, len) / trur)

sum = plus + minus

adx = 100 * rma(abs(plus - minus) / (sum == 0 ? 1 : sum), lensig)

trig_level=input(title="+DI Trigger Level", defval=32, minval=1,step=1)

//trig_level_adx=input(title="ADX Trigger Level", defval=30, minval=1,step=1)

//plot(adx, color=#FF006E, title="ADX")

//plot(plus, color=#0094FF, title="+DI")

//plot(minus, color=#FF6A00, title="-DI")

// plot(trig_level, color=color.white, title="Key Level")

///////////////////////////////////////////////////////////

////////////////////////////////////////////////////Component Code Start

testStartYear = input(2019, "Backtest Start Year")

testStartMonth = input(1, "Backtest Start Month")

testStartDay = input(1, "Backtest Start Day")

testPeriodStart = timestamp(testStartYear,testStartMonth,testStartDay,0,0)

testStopYear = input(2030, "Backtest Stop Year")

testStopMonth = input(12, "Backtest Stop Month")

testStopDay = input(31, "Backtest Stop Day")

testPeriodStop = timestamp(testStopYear,testStopMonth,testStopDay,0,0)

testPeriod() =>

time >= testPeriodStart and time <= testPeriodStop ? true : false

///// Component Code Stop //////////////////////////////////////////

//////////////// STRATEGY EXECUTION //////////////////////////

// STRATEGY CONDITION

// LONG

long = ((open > lower and open < upper) and close > upper) and plus > minus and plus > trig_level and volume[0] > volume[1]

entry_long = trend_cond ? long and UT : long

exit_long = (close < ma) //or low < SL_long

//LONG SET UP

// Take Profit / Stop Loss

entry_price_long=valuewhen(entry_long,close,0)

//SL_long = entry_price_long * (1 - long_sl_inp)

long_tp1_inp = input(8, title='Long Take Profit 1 Target %', step=0.1)/100

long_tp1_qty = input(20, title="Long Take Profit 1 Qty %", step=1)

long_tp2_inp = input(16, title='Long Take Profit 2 Target %', step=0.1)/100

long_tp2_qty = input(30, title="Long Take Profit 2 Qty %", step=1)

long_take_level_1 = strategy.position_avg_price * (1 + long_tp1_inp)

long_take_level_2 = strategy.position_avg_price * (1 + long_tp2_inp)

//long_sl_inp = input(4, title='Long Stop Loss %', step=0.1)/100

//long_stop_level = strategy.position_avg_price * (1 - long_sl_inp)

// STRATEGY EXECUTION

if testPeriod()

// LONG

strategy.entry(id="Long", long=true, when=entry_long, comment = "INSERT ENTRY LONG COMMAND")

strategy.exit("TP1","Long", qty_percent=long_tp1_qty, limit=long_take_level_1) // PLACE TAKE PROFIT IN WBT BOT SETTINGS

strategy.exit("TP2","Long", qty_percent=long_tp2_qty, limit=long_take_level_2) // PLACE TAKE PROFIT IN WBT BOT SETTINGS

strategy.close(id="Long", when=exit_long, comment= "INSERT EXIT LONG COMMAND")

//PLOT FIXED SLTP LINE

// LONG POSITION

plot(strategy.position_size > 0 ? long_take_level_1 : na, style=plot.style_linebr, color=color.green, linewidth=1, title="1st Long Take Profit")

plot(strategy.position_size > 0 ? long_take_level_2 : na, style=plot.style_linebr, color=color.green, linewidth=1, title="2nd Long Take Profit")

//plot(strategy.position_size > 0 ? long_stop_level : na, style=plot.style_linebr, color=color.red, linewidth=1, title="Long Stop Loss")

- Estratégia de inversão de tendência baseada no oscilador do acelerador

- Estratégia de média móvel de vários prazos

- Estratégia de captura de linha de média móvel dupla

- Estratégia de negociação cruzada de média móvel longa-curta

- Estratégia de combinação de indicadores de cruzamento e inversão da média móvel

- RafaelZioni Tendência de Impulso Seguindo a Estratégia

- Estratégia de indicador reversal

- Estratégia de Supertrend

- Estratégia de ruptura da volatilidade

- Ichimoku Scalping Estratégia para 5 Minutos de Tempo

- Estratégia de tendência dinâmica concisa

- Estratégia do indicador de ímpeto RSI/IFM baseada na teoria Dow

- Estratégia de média móvel de faixa percentual

- Ciclo de tendência de Schaff com estratégia de cruzamento de média móvel dupla

- Estratégia de ruptura da média móvel do canal

- Ichimoku estratégia de negociação com gestão de dinheiro

- Estratégia de negociação sustentável de paralisação de perdas

- Estratégia de inversão de impulso

- Bollinger Band Awesome Oscilador Breakout Estratégia de Negociação

- Estratégia de negociação cruzada da EMA