Estratégia de avanço duplo do RSI

Autora:ChaoZhang, Data: 2023-12-27 14:33:15Tags:

Resumo

A estratégia de ruptura dupla do RSI é uma estratégia de negociação algorítmica que identifica pontos de reversão de preços usando o indicador RSI. Ela gera sinais de negociação comparando o indicador RSI com valores de limiar superior e inferior pré-definidos para determinar se o mercado está sobrecomprado ou sobrevendido.

Estratégia lógica

Esta estratégia baseia-se principalmente no indicador RSI para julgar a condição do mercado. O indicador RSI é calculado com base nas mudanças nos preços de fechamento durante um determinado período, refletindo o impulso de compra e venda do estoque. Quando o RSI cruza acima do limiar superior pré-definido (default 75), ele indica que o estoque entrou na zona de supercompra. Quando o RSI cai abaixo do limiar inferior pré-definido (default 25), ele indica que o estoque entrou na zona de supervenda.

As regras de julgamento são as seguintes:

- Quando o RSI ultrapassar o limiar superior, vá para curto;

- Quando o RSI cruzar abaixo do limiar inferior, vá longo;

- Fechar posição quando se alcança o stop loss ou o take profit.

A sua lógica de negociação é simples e clara, com configurações razoáveis de parâmetros de referência, um grande espaço de configuração e é adequada para captar tendências maiores no mercado.

Análise das vantagens

As vantagens desta estratégia incluem:

- Uma lógica simples que seja fácil de compreender e implementar;

- Configurações razoáveis de parâmetros de referência que possam ser personalizadas;

- Lógicas de negociação reversa configuráveis que possam responder de forma flexível às condições de mercado;

- Pode identificar eficazmente os pontos de inversão dos preços e capturar as principais tendências.

Em geral, com configurações razoáveis de parâmetros de referência, implementação simples e capacidade de determinar efetivamente as inversões de preços através do RSI, esta estratégia é adequada para a captura de tendências de médio a longo prazo e é fácil de compreender e usar como uma estratégia quantitativa.

Análise de riscos

Embora esta estratégia seja relativamente simples e fiável, não podemos ignorar os riscos potenciais que ela enfrenta:

- Relativamente alta probabilidade de os indicadores RSI desencadearem sinais falsos.

- Possibilidade de stop loss contínuo num mercado em tendência.

- O RSI é incapaz de determinar efetivamente as tendências de variação, levando a maiores perdas neste ambiente.

Para controlar os riscos, precisamos prestar atenção aos seguintes aspectos:

- Ajustar adequadamente os parâmetros para evitar taxas excessivas de erro de julgamento.

- Confirmar sinais de negociação com outros indicadores para melhorar a precisão.

- Aumentar o rácio de lucro e reduzir o tamanho da perda de parada única.

- Evite negociar em mercados variados.

Orientações de otimização

Considerando que os principais riscos enfrentados por esta estratégia são erros de avaliação de reversão e perdas em mercados variados, podemos otimizar a partir dos seguintes aspectos:

- Os indicadores como o KDJ e o MACD podem desempenhar um papel de filtragem para evitar julgamentos errados.

- Aumentar o limiar para os montantes de perda de parada única.

- Defina limites de frequência de posições abertas. Adicione uma lógica que restrinja as entradas a uma ou N vezes por determinado período para controlar a abertura de posições excessivamente frequente.

- Estabelecer avaliações das condições do mercado. Garantir que a estratégia só funcione em mercados de tendência, evitando mercados variados, o que pode otimizar significativamente a relação risco/recompensação da estratégia.

Conclusão

Em resumo, a estratégia de ruptura dupla do RSI é uma estratégia quantitativa simples e prática. Ela identifica inversões de preços através do RSI para alcançar uma tendência simples. Embora existam certos riscos de erro de julgamento, otimizações como sintonização de parâmetros, filtragem de sinal podem ajudar a mitigar isso e permitir que ela desempenhe um papel importante na captura de tendências de médio a longo prazo. Sua lógica é direta, tornando-a adequada para quantes iniciantes se referirem e aprenderem.

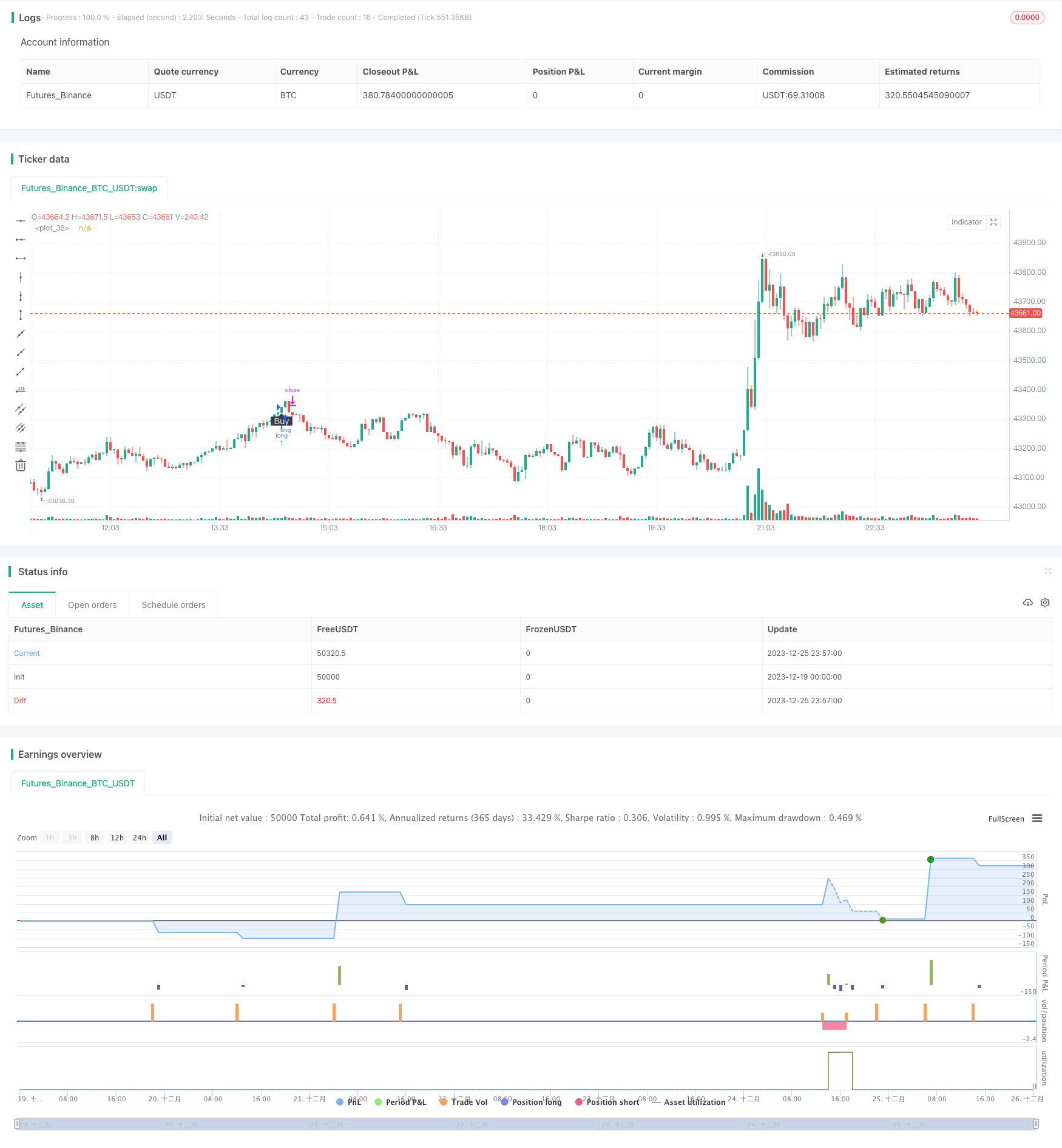

/*backtest

start: 2023-12-19 00:00:00

end: 2023-12-26 00:00:00

period: 3m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("RSI Algo", overlay=true)

// Calculate start/end date and time condition

DST = 1 //day light saving for usa

//--- Europe

London = iff(DST==0,"0000-0900","0100-1000")

//--- America

NewYork = iff(DST==0,"0400-1500","0500-1600")

//--- Pacific

Sydney = iff(DST==0,"1300-2200","1400-2300")

//--- Asia

Tokyo = iff(DST==0,"1500-2400","1600-0100")

//-- Time In Range

timeinrange(res, sess) => time(res, sess) != 0

london = timeinrange(timeframe.period, London)

newyork = timeinrange(timeframe.period, NewYork)

time_cond = true

myPeriod = input(defval=14, type=input.integer, title="Period")

myThresholdUp = input(defval=75, type=input.float, title="Upper Threshold")

myThresholdDn = input(defval=25, type=input.float, title="Lower Threshold")

myAlgoFlipToggle = input(defval=false, type=input.bool, title="Imverse Algorthim")

myLineToggle = input(defval=true, type=input.bool, title="Show Lines")

myLabelToggle = input(defval=true, type=input.bool, title="Show Labels")

myRSI=rsi(close, myPeriod)

buy = myAlgoFlipToggle ? falling(myRSI,1) and cross(myRSI, myThresholdDn) : rising(myRSI, 1) and cross(myRSI,myThresholdUp) //and time_cond

sell = myAlgoFlipToggle ? rising(myRSI, 1) and cross(myRSI,myThresholdUp) : falling(myRSI,1) and cross(myRSI, myThresholdDn) //and time_cond

myPosition = 0

myPosition := buy==1 ? 0 : sell==1 or myPosition[1]==1 ? 1 : 0

trendColor = buy ? color.red : sell ? color.green : na

plot(myLineToggle ? buy and myPosition[1]==1 ? low - 0.004: sell and myPosition[1]==0 ? high + 0.004 : na : na, color=trendColor, style=plot.style_line, linewidth=4, editable=false)

plotshape(myLabelToggle ? buy and myPosition[1]==1 ? low - 0.005 : na : na, style=shape.labelup, location=location.absolute, text="Buy", transp=0, textcolor = color.white, color=color.black, editable=false)

plotshape(myLabelToggle ? sell and myPosition[1]==0 ? high + 0.005 : na : na, style=shape.labeldown, location=location.absolute, text="Sell", transp=0, textcolor = color.white, color=color.black, editable=false)

strategy.initial_capital = 50000

//Calculate the size of the next trade

balance = strategy.netprofit + strategy.initial_capital //current balance

floating = strategy.openprofit //floating profit/loss

risk = input(2,type=input.float,title="Risk %")/100 //risk % per trade

isTwoDigit = input(false,"Is this a 2 digit pair? (JPY, XAU, XPD...")

stop = input(250, title="stop loss pips")

tp = input(2500, title="take profit pips")

if(isTwoDigit)

stop := stop/100

temp01 = balance * risk //Risk in USD

temp02 = temp01/stop //Risk in lots

temp03 = temp02*100000 //Convert to contracts

size = 1

strategy.entry("long",1,size,when=buy and myPosition[1]==1 )

strategy.entry("short",0,size,when=sell and myPosition[1]==0)

strategy.exit("exit_long","long",loss=stop, profit=tp) //Long exit (stop loss)

strategy.exit("exit_short","short",loss=stop, profit=tp) //Short exit (stop loss)

//strategy.close_all(when= not time_cond)

- Estratégia de divergência de direção de ímpeto

- Tendência intradiária Seguindo a estratégia com stop loss múltiplos

- Estratégia de ruptura da vela Kana baseada na média móvel e resistência de suporte

- Triple Supertrend Ichimoku Cloud Estratégia de negociação quantitativa

- Combinação de estratégias duplas

Índice de força lenta e relativa estocástico - JBravo Estratégia de tendência quantitativa

- Estratégia de recuperação do canal de Keltner

- Trending Darvas Box Estratégia de negociação quantitativa

- Estratégia de reversão quantitativa baseada em IFM e MA

- Estratégia de velas fechadas com filtro EMA e prazos de sessão

- Estratégia quantitativa de cruzamento de pares de Bollinger Bands

- Estratégia de compra e venda

- Quant Bitcoin Trading Strategy Combinando MACD, RSI e FIB

- Estratégia quantitativa de média móvel dupla Golden Cross

- O valor da posição ponderada deve ser calculado em conformidade com o modelo CR SA.

- Estratégia da Linha de Equilíbrio de Ichimoku

- Nuvem Ichimoku com estratégia de cruzamento de média móvel dupla

- Uma estratégia de negociação de ETF baseada no ATR e no breakout

- Estratégia de Supertrend de rastreamento

- Estratégia de negociação de envelopes de média móvel