Estratégia de negociação quantitativa de médias móveis duplas

Autora:ChaoZhang, Data: 2023-12-29 11:03:14Tags:

Resumo

Esta estratégia é concebida com base nos indicadores técnicos da média móvel e do volume de negociação para uma estratégia quantitativa de longo prazo que siga a tendência. Quando o preço de fechamento está acima da linha da média móvel de 20 dias e o volume de compra do dia é maior que o volume de venda e o volume médio de negociação nos últimos n dias, o mercado é considerado em um estado de alta e é hora de comprar. Quando o preço de fechamento rompe abaixo do trilho inferior e o volume de venda do dia é maior que o volume de compra e o volume médio de negociação nos últimos n dias, o mercado é considerado em um estado de baixa e é hora de vender.

Princípio da estratégia

A estratégia baseia-se principalmente em dois indicadores de avaliação:

-

Linhas de média móvel dupla: Calcule a linha de 20 dias e a linha de 60 dias. Quando a linha de 20 dias cruza acima da linha de 60 dias, o mercado é considerado em uma tendência de alta. Quando a linha de 20 dias cruza abaixo da linha de 60 dias, o mercado é considerado em uma tendência de queda.

-

Volume de negociação: Calcule o volume de compra e volume de venda diários. Se o volume de compra for maior que o volume de venda e maior que o volume médio de negociação nos últimos n dias, determina-se que o mercado é de alta. Se o volume de venda for maior que o volume de compra e maior que o volume médio de negociação nos últimos n dias, determina-se que o mercado é de baixa.

A estratégia e a lógica de negociação específicas são as seguintes:

Go long: Quando o preço de fechamento está acima da linha média móvel de 20 dias e o volume de compra do dia é maior que o volume de venda e o volume médio de negociação nos últimos n dias, o mercado é considerado de alta.

Se o preço de fechamento estiver abaixo da linha inferior e o volume de venda do dia for maior do que o volume de compra e o volume médio de negociação nos últimos n dias, o mercado é considerado de baixa.

Tomada de lucro e stop loss: defina níveis razoáveis de tomada de lucro e stop loss para bloquear lucros ou reduzir perdas. Por exemplo, quando o preço sobe 5% acima do preço de entrada, tire lucro; quando a perda atinge 10%, pare de perder; ou quando o preço atinge uma nova alta recente e depois retira-se em certa medida, tire lucro.

Análise das vantagens

A estratégia apresenta as seguintes vantagens:

-

A combinação de duas linhas de média móvel e indicadores de volume de negociação evita os pontos cegos do julgamento de um único indicador técnico.

-

O uso de Bandas de Bollinger com diferentes parâmetros determina preços de entrada mais precisos.

-

A estratégia de captação de lucros e stop loss é razoável, o que ajuda a bloquear lucros e controlar riscos.

-

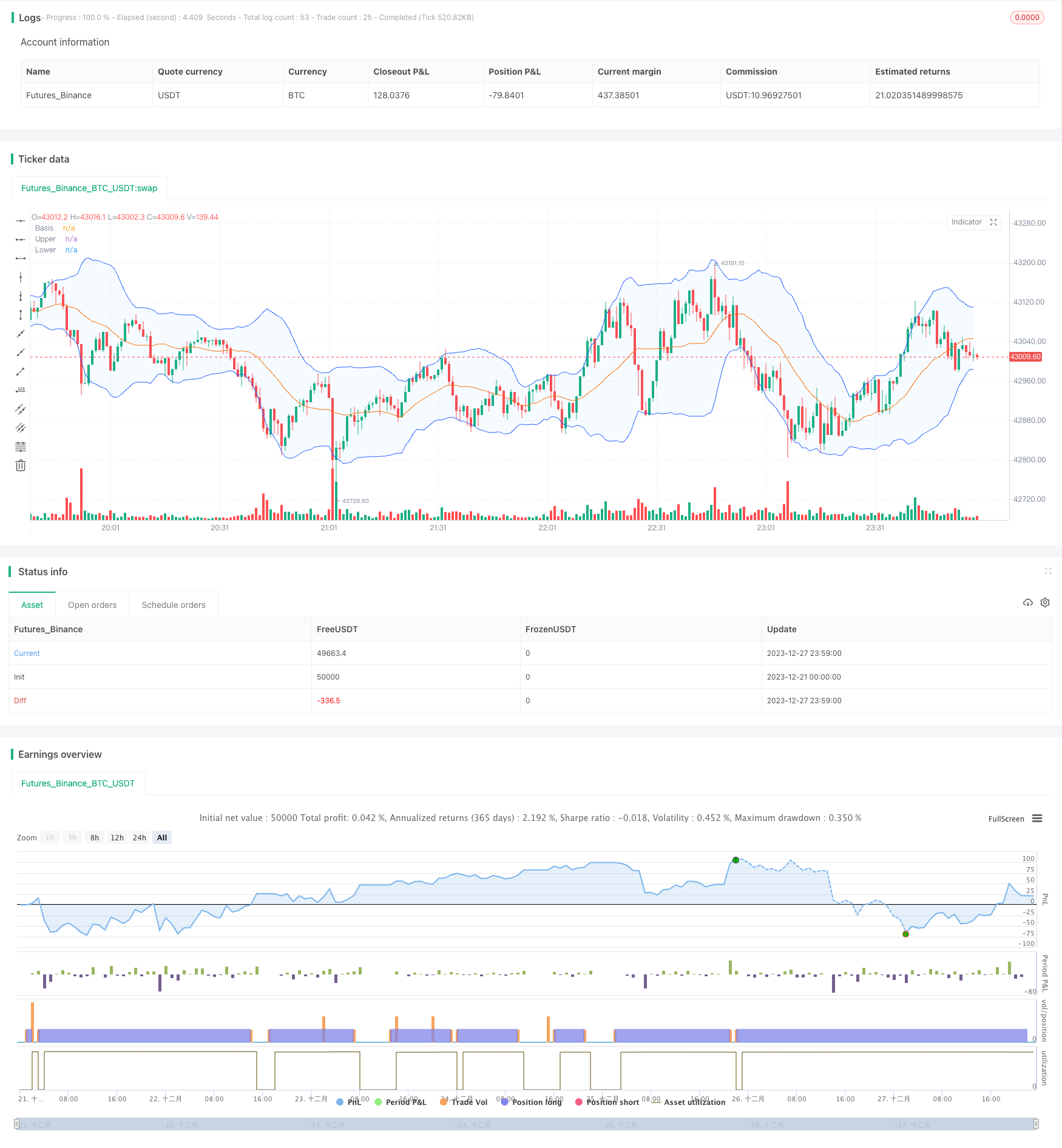

Bons resultados de backtesting com retornos estáveis, que podem ser realmente aplicados à negociação quantitativa.

Análise de riscos

A estratégia apresenta também alguns riscos:

-

As estratégias de média móvel dupla tendem a produzir sinais falsos e precisam ser filtradas por indicadores de volume.

-

As configurações incorretas dos parâmetros Bollinger Bands podem levar a entradas excessivamente frequentes ou escassas.

-

Pontos de captação de lucro fixo e stop loss inadequados podem afetar os retornos da estratégia.

-

Para o backtesting é necessária uma grande quantidade de dados históricos, podendo ainda ocorrer perdas inesperadas na negociação ao vivo.

Direcção de otimização

A estratégia pode ser otimizada nos seguintes aspectos:

-

Otimizar os parâmetros do sistema de médias móveis para encontrar a combinação ideal de médias móveis.

-

Otimizar os parâmetros das bandas de Bollinger para uma entrada mais precisa.

-

Ajustar dinamicamente os pontos de captação de lucro e de stop loss de acordo com as condições de mercado para estabelecer rácios razoáveis de risco-recompensa.

-

Aumentar o julgamento de outros indicadores técnicos, como MACD, KD, etc., para melhorar a precisão da estratégia.

-

Usar métodos de aprendizagem de máquina para encontrar automaticamente parâmetros ideais para tornar as estratégias mais robustas.

Resumo

No geral, esta é uma estratégia quantitativa de negociação muito prática com bom desempenho de backtesting. É fácil de implementar, com riscos controláveis, e é uma estratégia estável adequada para negociação ao vivo, o que vale a pena aprender para os traders quantitativos.

/*backtest

start: 2023-12-21 00:00:00

end: 2023-12-28 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © KAIST291

//@version=4

strategy("prototype",initial_capital=0.01,commission_type=strategy.commission.percent,commission_value=0.1, format=format.volume, precision=0,overlay=true)

// SETTING //

length1=input(1)

length3=input(3)

length7=input(7)

length14=input(14)

length20=input(20)

length60=input(60)

length120=input(120)

ma1= sma(close,length1)

ma3= sma(close,length3)

ma7= sma(close,length7)

ma14=sma(close,length14)

ma20=sma(close,length20)

ma60=sma(close,length60)

ma120=sma(close,length120)

rsi=rsi(close,14)

// BUYING VOLUME AND SELLING VOLUME //

BV = iff( (high==low), 0, volume*(close-low)/(high-low))

SV = iff( (high==low), 0, volume*(high-close)/(high-low))

vol = iff(volume > 0, volume, 1)

dailyLength = input(title = "Daily MA length", type = input.integer, defval = 50, minval = 1, maxval = 100)

weeklyLength = input(title = "Weekly MA length", type = input.integer, defval = 10, minval = 1, maxval = 100)

//-----------------------------------------------------------

Davgvol = sma(volume, dailyLength)

Wavgvol = sma(volume, weeklyLength)

//-----------------------------------------------------------

length = input(20, minval=1)

src = input(close, title="Source")

mult = input(2.0, minval=0.001, maxval=50, title="StdDev")

mult2= input(1.5, minval=0.001, maxval=50, title="exp")

mult3= input(1.0, minval=0.001, maxval=50, title="exp1")

basis = sma(src, length)

dev = mult * stdev(src, length)

upper = basis + dev

lower = basis - dev

dev2= mult2 * stdev(src, length)

Supper= basis + dev2

Slower= basis - dev2

dev3= mult3 * stdev(src, length)

upper1= basis + dev3

lower1= basis - dev3

offset = input(0, "Offset", type = input.integer, minval = -500, maxval = 500)

plot(basis, "Basis", color=#FF6D00, offset = offset)

p1 = plot(upper, "Upper", color=#2962FF, offset = offset)

p2 = plot(lower, "Lower", color=#2962FF, offset = offset)

fill(p1, p2, title = "Background", color=color.rgb(33, 150, 243, 95))

//----------------------------------------------------

exit=(close-strategy.position_avg_price / strategy.position_avg_price*100)

bull=(close>Supper and BV>SV and BV>Davgvol)

bull2=(close>ma20 and BV>SV and BV>Davgvol)

bux =(close<Supper and close>Slower and volume<Wavgvol)

bear=(close<Slower and close<lower and SV>BV and SV>Wavgvol)

hi=highest(exit,10)

imInATrade = strategy.position_size != 0

highestPriceAfterEntry = valuewhen(imInATrade, high, 0)

// STRATEGY LONG //

if (bull and close>ma3 and ma20>ma60 and rsi<70)

strategy.entry("Long",strategy.long,0.1)

if (strategy.position_avg_price*1.05<close)

strategy.close("Long",0.1)

else if (highestPriceAfterEntry*0.999<close and close>strategy.position_avg_price*1.002)

strategy.close("Long",0.1)

else if (highestPriceAfterEntry*0.997<close and close>strategy.position_avg_price*1.002)

strategy.close("Long",0.1)

else if (highestPriceAfterEntry*0.995<close and close>strategy.position_avg_price*1.002)

strategy.close("Long",0.1)

else if (strategy.openprofit < strategy.position_avg_price*0.9-close)

strategy.close("Long",0.1)

//////////////////////////////////////////////////////////////////////////////////

//////////////////////////////////////////////////////////////////////////////////

- Estratégia de sinal CVDVWAP de rolamento ancorado

- RSI Estratégia de Retracement de Fibonacci

- Bollinger Bands + RSI + Estratégia de negociação dupla da EMA

- Estratégia de otimização de trail stop dinâmico baseada na nuvem Ichimoku

- Estratégia de alta/baixa criptomoeda baseada em múltiplos indicadores

- VWAP-RSI Oversold Crossunder BTC Short Strategy (Estratégia de curto prazo em troca de BTC)

- Estratégia quântica baseada na interceptação de regressão linear

- Estratégia da linha de reversão média

- Estratégia de sinal de compra e venda de Fibonacci HMA AI

- Três estratégias de reversão para dentro

- Estratégia de RSI alavancada em Pine Script

- Estratégia de reversão da tendência quantitativa de negociação combo T3-CCI

- Estratégia dinâmica de suspensão de perdas

- Estratégia OB/OS RSI lenta

- Estratégia de negociação de tendência adaptativa com vários indicadores

- Estratégia de preços de volume relativo

- Tendência estocástica lenta seguindo a estratégia

- Estratégia de negociação quantitativa abrangente baseada em múltiplos indicadores

- Parabólica Stop and Reserve Multi-Indicator Trading Strategy (Estratégia de negociação parabólica de paragem e reserva)

- Estratégia do rácio MA do filtro de dupla tendência premium