Bandas de Bollinger Estratégia de Take Profit Dinâmico e Adicionar Posição Dinâmico

Visão geral da estratégia

A estratégia baseia-se no indicador da faixa de Brin, abrindo posições quando o preço toca a faixa de Brin para baixo e configurando uma lógica de parada dinâmica e acréscimo dinâmico. Quando o preço rebota da faixa de Brin para baixo e quebra a faixa de Brin, a estratégia considera que uma tendência ascendente é formada, na qual a estratégia aumenta a posição quando o preço retorna para a faixa de Brin em uma certa proporção. Quando o preço finalmente quebra a faixa de Brin para cima, a estratégia de equilíbrio é lucrativa.

Princípio da estratégia

Os principais princípios da estratégia são os seguintes:

A fórmula para o cálculo da correia de Brin em cima, no meio e no baixo do carril. Para cima e para baixo do carril, a fórmula é N vezes a diferença padrão de adição e subtração no meio do carril, onde N pode ser personalizado.

Quando o preço de fechamento cai para baixo da faixa de Brin e não abriu posição antes, a estratégia abre mais posições; quando o preço de fechamento quebra a faixa de Brin e não abriu posição antes, a estratégia abre uma posição vazia. A lógica de abertura de posição aqui é semelhante à do sistema tradicional de quebra da faixa de Brin.

Após a abertura de uma posição, se o preço de fechamento romper a trajetória da faixa de Bryn para cima, a tendência ascendente é considerada, marcando a variável basisCrossed como true. Após a abertura de uma posição vazia, se o preço de fechamento romper a trajetória da faixa de Bryn para baixo, baseCrossed também é marcado como true.

Em uma situação de mercado aberto, se o preço de fechamento cair e a baseCrossed for verdadeira, e o preço atual cair mais de 2% em relação ao preço de abertura original, a estratégia aumenta a posição e reajusta a baseCrossed para false. A situação de mercado aberto é o oposto. Aqui, a lógica de aumento de posição pode fazer com que a estratégia baixe a posição quando a tendência retorna, aumentando a margem de lucro.

Se o preço de fechamento for superior ao Bollinger Band durante a postagem de uma posição múltipla, ou se o preço de fechamento for inferior ao Bollinger Band durante a postagem de uma posição em branco, a estratégia é eliminar todas as posições, obter lucros e reiniciar as variáveis marcadas para preparar a próxima posição.

Através da lógica de abertura de posição, aumento de posição e parada, a estratégia é capaz de operar de forma flexível em situações de tendência, obtendo maiores lucros. Ao mesmo tempo, a estratégia também possui uma certa adaptabilidade e estabilidade ao capturar a tendência através deste indicador técnico clássico, a faixa de Brin.

Análise de vantagens

Paradas dinâmicas: Esta estratégia ajusta as paradas de forma dinâmica através da descida da correia de Brin e, em comparação com paradas de pontos fixos, permite uma melhor adaptação às flutuações do mercado e protege os lucros com flexibilidade.

Aceleração dinâmica: A estratégia aumenta gradualmente a posição na fase de retirada após a formação de uma tendência, permitindo obter maiores lucros em situações de tendência. A aceleração dinâmica torna a estratégia mais vantajosa no comércio de tendência.

Flexibilidade de parâmetros: os parâmetros de Binance, como os valores N, P, etc., podem ser ajustados com flexibilidade para se adaptar a diferentes características de mercado e estilos de negociação.

Adaptabilidade: O Binance é um indicador técnico clássico, com uma boa capacidade de captura de tendências. Combinado com o gerenciamento de posições dinâmicas, pode ter uma utilidade estável em todos os tipos de mercados financeiros.

Lógico claro: as condições de abertura de posição e a lógica de aumento e diminuição de posição da estratégia são muito claras e claras, facilitando a compreensão e o controle dos traders. A lógica clara também significa que é mais fácil fazer o segundo desenvolvimento e a otimização da estratégia.

Análise de Riscos

Mercado de turbulência: A estratégia de Brin tendem a não funcionar bem em mercados de turbulência, quando a abertura de posições frequentes pode levar a custos de transação mais elevados, o que afeta o lucro geral.

Reversão de tendência: no momento crítico da reversão de tendência, a estratégia pode apresentar um atraso de julgamento, resultando em uma posição em posição na direção errada, resultando em uma maior retração.

Extremos: Em situações extremas (por exemplo, a queda de uma tempestade), a tendência da faixa de Bryn pode ser anormal e a estratégia pode falhar.

Configuração de parâmetros: Configuração inadequada de parâmetros pode afetar gravemente o desempenho da estratégia, como a configuração de valores N muito pequenos pode levar a transações frequentes, e valores N muito grandes podem causar atraso no sinal.

A estratégia pode ter grandes riscos em caso de um grande evento político-econômico.

Para o risco acima, pode começar a controlar a partir de dois aspectos: 1) configuração razoável de parâmetros, para otimizar os parâmetros para diferentes padrões e estado do mercado; 2) adicionar mais condições de filtragem na estratégia, como julgamento de tendência, filtragem de taxa de flutuação, etc., para melhorar a qualidade do sinal. Além disso, na aplicação prática, também é necessário fazer um bom controle de posição e gerenciamento de risco, controlar rigorosamente a abertura de risco de uma única transação.

Direção de otimização

Filtragem de tendências: a lógica de julgamento de tendências é adicionada ao abrir uma posição, como MA multicapa como condição de filtragem de fazer mais e MA vazia como condição de filtragem de fazer menos, o que aumenta a taxa de sucesso de captura de tendências.

Filtragem de taxa de flutuação: A faixa de Bryn é, na verdade, um indicador de taxa de flutuação, que pode ser identificado pelo estado de flutuação do mercado, através da introdução de indicadores como o ATR, a taxa de flutuação histórica e outros, para reduzir adequadamente a posição em um estado de onda alta e aumentar a posição em um estado de onda baixa, para melhor controlar o risco.

Otimização de parâmetros dinâmicos: os parâmetros da faixa de Bryn podem ser ajustados de acordo com a dinâmica do mercado. Por exemplo, o valor de N pode ser aumentado em situações de tendência e diminuído em mercados de turbulência. Isso requer o uso de tecnologias como aprendizado de máquina para encontrar o parâmetro otimizado através do treinamento de dados históricos.

Estratégias combinadas: podem ser combinadas com outras estratégias clássicas, como MACD e RSI, para formar estratégias combinadas, aumentando a estabilidade e a lucratividade do sistema.

Adição de Stop Loss Logic: A falta de uma lógica de stop loss clara na estratégia atualmente, pode ser considerada a adição de mecanismos como stop loss móvel ou stop loss porcentual fixo para controlar o máximo de perdas em uma única transação.

Optimização de gestão de posições: no processo de aumento e diminuição de posições, pode-se aproveitar os métodos clássicos de gestão de posições, como a fórmula de Kelly, o valor F ideal, a fim de maximizar os lucros com riscos controláveis.

Através destas otimizações, pode-se aumentar ainda mais a relação risco-receita desta estratégia, permitindo-lhe adaptar-se melhor a um ambiente de mercado variável, trazendo retornos estáveis para os comerciantes.

Resumir

A estratégia de stop-loss dinâmico com aumento de posição dinâmico de Brin é uma estratégia clássica de acompanhamento de tendências, baseada em Brin, para obter maiores lucros de tendências através do ajuste dinâmico de posições. A estratégia é lógica clara, com parâmetros flexíveis e adaptáveis, é uma estratégia de negociação quantitativa que vale a pena estudar e aplicar em profundidade. Mas também vemos que a estratégia não funciona bem em mercados de turbulência, falta de capacidade de resposta a eventos de comportamento extremo e de cisne negro, o que requer que nos foquemos na aplicação prática de otimização de parâmetros, controle de risco e combinação de estratégias e verifique periodicamente a eficácia da estratégia em diferentes estados de mercado.

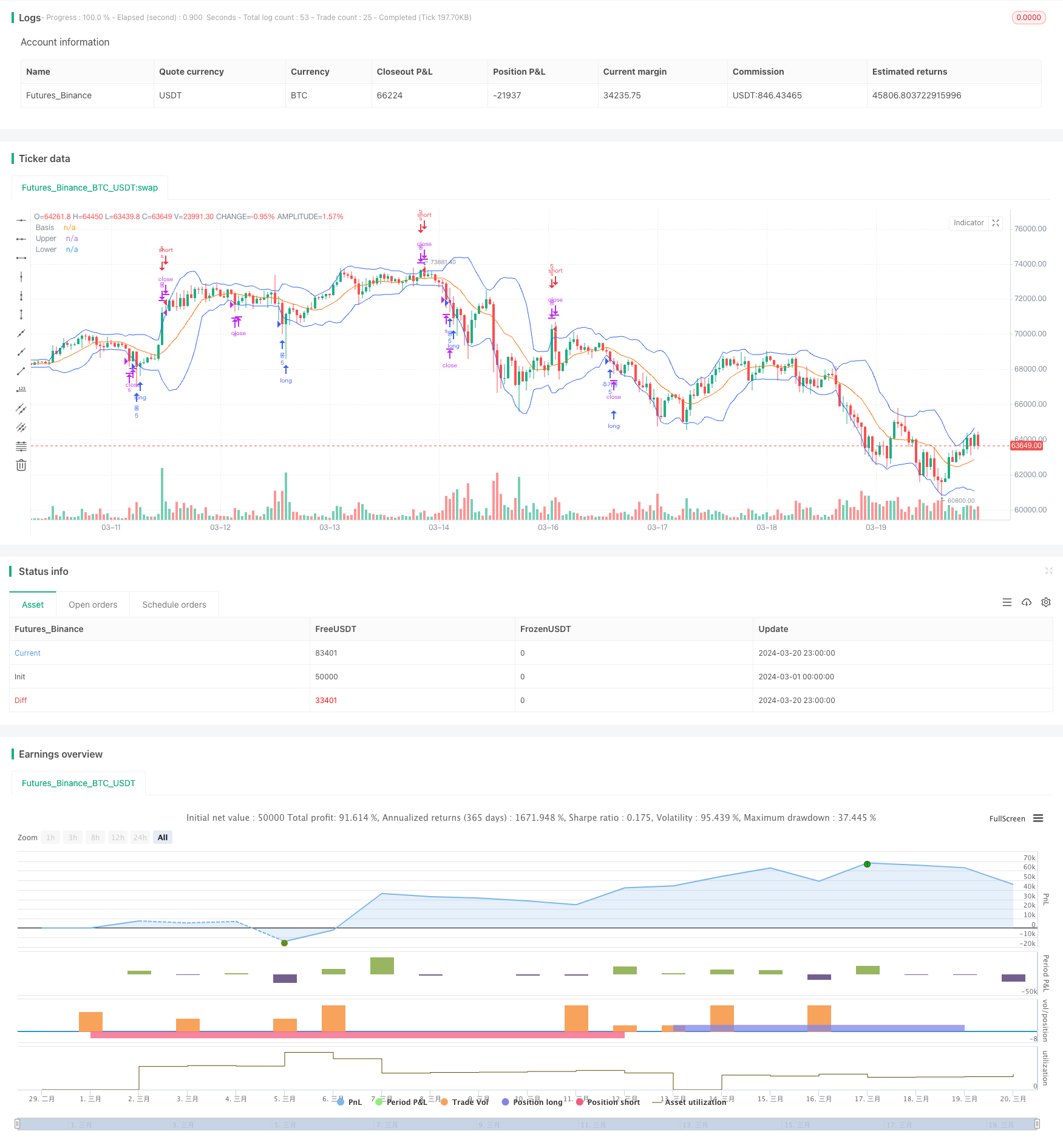

/*backtest

start: 2024-03-01 00:00:00

end: 2024-03-21 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

// Bollinger Bands 1Bb 상하한 크로스 롱숏 실행

strategy(shorttitle="BB", title="Bollinger Bands", overlay=true )

// bb

length = input.int(12, minval=1)

src = input(close, title="Source")

mult = input.float(2.0, minval=0.001, maxval=50, title="StdDev")

basis = ta.sma(src, length)

dev = mult * ta.stdev(src, length)

upper = basis + dev

lower = basis - dev

offset = input.int(0, "Offset", minval = -500, maxval = 500)

plot(basis, "Basis", color=#FF6D00, offset = offset)

p1 = plot(upper, "Upper", color=#2962FF, offset = offset)

p2 = plot(lower, "Lower", color=#2962FF, offset = offset)

add = input.float(0.98, step = 0.001)

// plot(upper - lower, "Basis", color=color.red, offset = offset)

var bool entryMade = false

var bool basisCrossed = false

var bool upperCrossed = false

var bool lowerCrossed = false

strategy.initial_capital = 50000

if close < lower and not entryMade

strategy.entry("롱", strategy.long, qty = strategy.initial_capital/10000)

entryMade := true

if ta.crossover(close, basis) and entryMade and not upperCrossed

basisCrossed := true

if close > upper

upperCrossed := true

if close < lower and entryMade and basisCrossed and not upperCrossed and close < strategy.position_avg_price*add

strategy.entry("추가롱", strategy.long, strategy.initial_capital/10000)

basisCrossed := false

if close > upper

strategy.close("롱")

strategy.close("추가롱")

entryMade := false

basisCrossed := false

upperCrossed := false

///////////반대 포지션

if close > upper and not entryMade

strategy.entry("s", strategy.short, qty = strategy.initial_capital/10000)

entryMade := true

if ta.crossunder(close, basis) and entryMade and not lowerCrossed

basisCrossed := true

if close < lower

lowerCrossed := true

if close > upper and entryMade and basisCrossed and not lowerCrossed and close > strategy.position_avg_price*add

strategy.entry("추가s", strategy.short, strategy.initial_capital/10000)

basisCrossed := false

if close < lower

strategy.close("s")

strategy.close("추가s")

entryMade := false

basisCrossed := false

upperCrossed := false