Ларри Коннорс RSI2 Средняя стратегия обратного движения

Автор:Доброта, Создано: 2020-05-20 11:12:18, Обновлено: 2023-11-02 19:55:12

От

Многие друзья просили меня написать стратегию сетки и маркетмейкера, но я обычно отказываюсь прямо.

Кроме того, высокочастотная количественная торговля больше связана с финансовыми ресурсами, такими как сумма средств и скорость широкополосной сети. Самое главное, что это нарушает мое понимание торговли.

Сегодня мы представим вам стратегию регрессии среднего показателя RSI, основанную на Ларри Конноре.

Введение

Стратегия RSI2 представляет собой довольно простую среднюю регрессионную торговую стратегию, разработанную Ларри Коннорсом, которая в основном работает в период коррекции цен.

Когда RSI2 падает ниже 10, это считается перепродажей, и трейдеры должны искать возможности покупки.

Когда RSI2 превышает 90, это считается перекупкой, и трейдеры должны искать возможности для продажи.

Это довольно агрессивная краткосрочная стратегия, направленная на участие в продолжающихся тенденциях.

Стратегия

Эта стратегия состоит из четырех шагов.

Использование долгосрочной скользящей средней для определения основных тенденций

Коннорс рекомендует использовать 200-дневную скользящую среднюю.

Трейдеры должны искать возможности покупки выше 200-дневной скользящей средней и возможности короткой продажи ниже нее.

Выберите диапазон RSI для определения возможностей покупки или продажи

Коннорс тестировал уровни RSI от 0 до 10 для покупки и от 90 до 100 для продажи. (Основывается на цене закрытия).

Он обнаружил, что когда индекс снижается ниже 5, доходность от покупки выше, чем доходность ниже 10. Чем ниже индекс, тем выше доходность от последующих длинных позиций.

Соответственно, когда индекс рентабельности выше 95, доходность от короткой продажи выше, чем доходность от продажи выше 90.

Переоценка фактических ордеров покупки или продажи на короткий срок и время размещения ордеров

Коннорс выступает за метод "закрытия" - ожидание ценой закрытия для открытия позиций дает трейдеру больше гибкости и может увеличить процент выигрыша.

Установите положение появления

Где должна быть стоп-лосс?

В количественном тесте сотен тысяч транзакций Коннорс обнаружил, что использование стоп-лосса на самом деле "повреждает" производительность.

Но в примере Коннорс рекомендует делать стоп-лосс длинных позиций выше 5-дневной скользящей средней и коротких позиций ниже 5-дневной скользящей средней.

Очевидно, что это краткосрочная стратегия торговли, которая может быстро выйти, или рассмотреть возможность установки последующего стоп-лосса или принятия синтетической стратегии стоп-лосса SAR.

Иногда рынок действительно движется вверх. Неиспользование стоп-лосса может привести к чрезмерным потерям и большим потерям.

Это требует от трейдеров рассмотрения и принятия решения.

Проверка

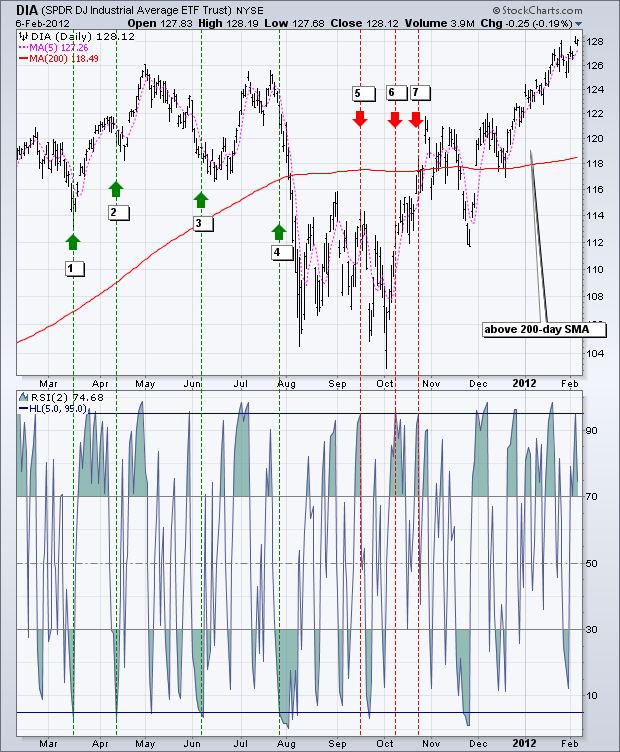

Нижеприведенная диаграмма показывает индекс Dow Jones Industrial Average SPDR (DIA) и 200-дневную SMA (красный), 5-периодическую SMA (розовый) и 2-периодический RSI.

Когда DIA выше 200-дневной SMA, а RSI (2) падает до 5 или ниже, появляется бычий сигнал.

Когда DIA находится ниже 200-дневной SMA, а RSI (2) поднимается до 95 или выше, появляется медвежий сигнал.

За эти 12 месяцев, есть 7 сигналов, 4 бычьих и 3 медвежьих.

Среди 4 бычьих сигналов DIA выросла в 3 из 4 раз, что означает, что эти сигналы могут быть прибыльными.

Среди четырех медвежьих сигналов, DIA упала только один раз.

После медвежьего сигнала в октябре, DIA пробила 200-дневную скользящую среднюю.

После того, как 200-дневная скользящая средняя будет превышена, RSI2 не упадет до 5 или ниже, чтобы генерировать другой сигнал покупки.

Что касается прибыли и убытка, то это будет зависеть от уровня стоп-лосса и take-profit.

Второй пример показывает Apple (APL), который находится выше 200-дневной скользящей средней за большую часть периода.

В течение этого периода по крайней мере десять сигналов покупок.

Поскольку в период с конца февраля по середину июня 2011 года показатели APL снизились, трудно избежать потери первых пяти показателей.

Поскольку APL поднялся в нечеткой последовательности с августа по январь, последние пять сигналов показали гораздо лучшие результаты.

Как видно из диаграммы, многие сигналы очень ранние.

Другими словами, Apple упала до нового минимума после первоначального сигнала покупки, а затем восстановилась.

Заключение

Стратегия RSI2 предоставляет трейдерам возможность участвовать в продолжающихся тенденциях.

Коннорс указал, что трейдеры должны покупать в точке восстановления цены, а не в точке прорыва.

Кроме того, трейдеры должны продавать на перепроданных отскоках, а не на точке прорыва ценовой поддержки.

Эта стратегия соответствует его философии.

Несмотря на то, что тесты Connors

Когда ситуация становится чрезмерной или устанавливается стоп-лосс, трейдер может выйти из длинной позиции.

Аналогичным образом, когда условия перепроданы, трейдеры могут выйти из коротких позиций.

Используйте эти идеи, чтобы улучшить свой стиль торговли, предпочтения риска-вознаграждения и личное суждение.

Отображение исходного кода FMZ

Стратегия Коннора относительно проста, она просто написана на языке M. (Каждый может понять)

Поскольку первоначальной целью разработки стратегии были американские акции, в качестве отсчета была использована 200-дневная скользящая средняя.

На сильно волатильном рынке цифровой валюты, он подходит только для краткосрочной прибыли.

Так что мы скорректировали временной диапазон до 15 минут, и период MA был 70, и использовать 1 раз рычаг для обратного теста.

(*backtest

start: 2019-01-01 00:00:00

end: 2020-05-12 00:00:00

period: 15m

basePeriod: 5m

exchanges: [{"eid":"Futures_OKCoin","currency":"BTC_USD"}]

args: [["TradeAmount",5000,126961],["MaxAmountOnce",5000,126961],["ContractType","quarter",126961]]

*)

liang:=INTPART(1*MONEYTOT*REF(C,1)/100);

//1 times the leverage

LC := REF(CLOSE,1);

RSI2: SMA(MAX(CLOSE-LC,0),2,1)/SMA(ABS(CLOSE-LC),2,1)*100;

//RSI2 value

ma1:=MA(CLOSE,70);

//MA value

CLOSE>ma1 AND RSI2>90,SK(liang);

CLOSE>ma1 AND RSI2<10,BP(SKVOL);

//When it is greater than the moving average,rsi>90 open short position,rsi<10 close short position

CLOSE<ma1 AND RSI2<10,BK(liang);

CLOSE<ma1 AND RSI2>90,SP(BKVOL);

//When it is less than the moving average,rsi<10 open long position,rsi>90 close long position

AUTOFILTER;

Копия стратегииhttps://www.fmz.com/strategy/207157

Эффект обратного теста

После систематического обратного теста мы видим, что общий показатель выигрыша стратегии RSI высокий.

Максимальный ретрек происходит на уровне 312, и экстремальные рыночные условия больше повредят стратегии возврата шока.

Подкорректировка

После того, как RSI2 поднимется выше 95, рынок может продолжать расти; После того, как RSI2 опустится ниже 5, рынок может продолжать падать. Чтобы исправить эту ситуацию, нам может понадобиться анализ OHLCV, внутридневные графики, другие индикаторы импульса и т.д.

После того, как RSI2 поднимется выше 95, рынок может продолжать расти, и создать короткую позицию опасно.

Трейдеры могут рассмотреть возможность фильтрации этого сигнала, ожидая, пока RSI2 вернется ниже своей центральной линии 50.

Ссылки

https://school.stockcharts.com https://www.tradingview.com/ideas/connorsrsi/ https://www.mql5.com/zh/code/22421

- Количественная практика DEX-бирж (2) -- Гипержидкое руководство пользователя

- ДЕКС (DEX Exchange) Количественная практика ((2) -- Гиперликвид (Hyperliquid)

- Количественная практика обмена DEX (1) -- руководство пользователя dYdX v4

- Введение в арбитраж с задержкой свинца в криптовалюте (3)

- DEX обмены количественные практики ((1) -- dYdX v4 Руководство пользователя

- Презентация о своде Lead-Lag в цифровой валюте (3)

- Введение в арбитраж с задержкой свинца в криптовалюте (2)

- Презентация о своде Lead-Lag в цифровой валюте (2)

- Обсуждение по внешнему приему сигналов платформы FMZ: полное решение для приема сигналов с встроенным сервисом Http в стратегии

- Обзор приема внешних сигналов на платформе FMZ: стратегию полного решения приема сигналов встроенного сервиса HTTP

- Введение в арбитраж с задержкой свинца в криптовалюте (1)

- Недостатки системы высокочастотного повторения, основанной на транзакциях по буквам, и K-линейного повторения

- Объяснение механизма обратного тестирования на уровне моделирования FMZ

- Лучший способ установить и обновить FMZ docker на Linux VPS

- Фьючерсы на сырьевые товары Стратегия R-Breaker

- Мысли о логике торговли фьючерсами цифровых валют

- Научить вас внедрять рыночные котировки коллектор

- Python версия Фьючерсы на сырьевые товары Стратегия скользящей средней

- Рыночные котировки коллектор обновление снова

- Переоборудование сборщиков данных - поддержка импорта файлов в формате CSV для предоставления персонализированных источников данных

- Стратегия торговли высокочастотными фьючерсами на сырьевые товары, написанная на C++

- Окс руководит и учит вас использовать JS пары для расширения FMZ API

- На основе использования нового индекса относительной прочности в внутридневных стратегиях

- Исследования фьючерсной стратегии хеджирования в нескольких валютах Binance Часть 4

- Ларри Коннорс Ларри Коннорс RSI2 Стратегия регрессии среднего значения

- Исследования фьючерсной стратегии хеджирования в нескольких валютах Binance Часть 3

- Исследование стратегии хеджирования в нескольких валютах Binance Futures Часть 2

- Исследования фьючерсной стратегии хеджирования в нескольких валютах Binance Часть 1

- Руководство показывает вам, как обновить и перепроверять настройки источников данных.

- Торговая система крокодиловой линии версия Python

- Экспансия API для осуществления торговли сигналом тревоги TradingView с использованием квантовой торговой платформы изобретателя (рекомендуется)