Стратегия торговли BIAS по уровню отклонения

Автор:Доброта, Создано: 2020-06-30 09:58:26, Обновлено: 2025-01-14 20:33:24[TOC]

Резюме

Как говорится, этот мир разделится после долгого объединения. Также будет делать обратное после долгого разделения. И это явление также существует на фьючерсном рынке. Нет разнообразия, которое только растет, но не падает. Но когда подниматься и когда падать, это зависит от отклонения. В этой статье мы будем использовать отклонение для построения простой торговой стратегии.

Краткое введение

Уровень отклонения BIAS - это технический показатель, полученный из скользящей средней. Он в основном представляется в виде процента для измерения степени отклонения цены от скользящей средней при колебаниях. Если скользящая средняя - это средняя стоимость трейдера, то уровень отклонения - это средний уровень доходности трейдера.

Принцип нормы отклонения

Теоретическая основа отклонения - это анализ сердца трейдера. Когда цена больше средней стоимости рынка, это означает, что трейдеры длинной позиции будут иметь идею обналичивания прибыли, что приведет к падению цены. Когда цена меньше средней стоимости рынка, это означает, что короткие продавцы прибыльны, и идея обналичивания прибыли приведет к росту цены.

Когда цена отклоняется вверх от скользящей средней, уровень отклонения слишком велик, и существует высокая вероятность того, что цена упадет в будущем.

Когда цена отклоняется от скользящей средней вниз, уровень отклонения слишком мал, и есть высокая вероятность того, что цена вырастет в будущем.

Хотя скользящая средняя рассчитывается из цены, с точки зрения внешней формы, цена определенно приблизится к скользящей средней, или цена всегда будет колебаться вокруг скользящей средней. Если цена слишком далеко отклоняется от скользящей средней, независимо от того, находится ли цена выше или ниже скользящей средней, она может в конечном итоге склоняться к скользящей средней, а коэффициент отклонения - это процентное значение, которое цена отклоняется от скользящей средней.

Формула расчета показателя отклонения

Уровень отклонения = [(цена закрытия дня - средняя цена за N дней) / средняя цена за N дней] * 100%

Среди них N - параметр скользящей средней, потому что период N отличается, результат расчета отклонения также отличается. В целом значения N: 6, 12, 24, 36, и т. д. В фактическом использовании он также может быть динамически регулирован в соответствии с различными сортами. Однако выбор параметров очень важен. Если параметр слишком мал, то скорость отклонения будет слишком чувствительной, если параметр слишком большой, то скорость отклонения будет слишком медленной. Результаты расчета отклонения положительны и отрицательны. Чем больше положительное отклонение, тем больше прибыль быков и чем больше вероятность коррекции цены. Чем больше большое отрицательное отклонение, тем больше прибыль и вероятность отскока цены.

Логика стратегии

Поскольку ставка отклонения является другой формой скользящей средней, то мы также можем адаптировать стратегию двойного отклонения, основанную на стратегии двойного скользящего среднего. Судя по позиционной взаимосвязи между краткосрочной ставкой отклонения и долгосрочной ставкой отклонения, оценивается текущее состояние рынка. Если ставка долгосрочного отклонения больше, чем ставка краткосрочного отклонения, она фактически представляет собой краткосрочную скользящую среднюю вверх через долгосрочную скользящую среднюю, и наоборот.

- Открытие длинной позиции: если нет текущей держательной позиции, а долгосрочное отклонение больше, чем краткосрочное отклонение

- Открытие короткой позиции: если текущей позиции нет, а долгосрочный уровень отклонения меньше краткосрочного.

- Закрытие длинной позиции: если есть длинная позиция, и долгосрочное отклонение меньше, чем краткосрочное отклонение.

- Закрытие короткой позиции: если имеется короткая позиция, и долгосрочное отклонение больше, чем краткосрочное отклонение.

Создание стратегии

Шаг 1: Составление стратегии

# Strategy main function

def onTick():

pass

# Program entry

def main():

while True: # Enter infinite loop mode

onTick() # execution strategy main function

Sleep(1000) # sleep for 1 second

Платформа FMZ использует режим ротационного обучения.mainФункция иonTickГлавная функция - это функция ввода стратегии, и программа будет выполнять код строку за строкой, начиная с основной функции.whileцикл и неоднократно выполнятьonTickВесь основной код стратегии написан вonTick function.

Шаг 2: Определите виртуальные позиции

mp = 0

Преимущество виртуальных позиций заключается в том, что они просты в записи, и итеративная операция быстрая. Они обычно используются в среде бэкстеста. Предполагается, что каждый ордер полностью заполнен, но фактическая позиция обычно используется в фактической торговле. Поскольку виртуальная позиция предназначена для записи состояния после открытия и закрытия, ее необходимо определить как глобальную переменную.

Шаг 3: Получить K-линию

exchange.SetContractType('rb000') # Subscribe to futures varieties

bars_arr = exchange.GetRecords() # Get K-line array

if len(bars_arr) <long + 1: # If the number of K lines is too small

return

Использование функции FMZSetContractType, вы можете подписаться на арматурный индекс контракта путем прохождения в GetRecordsПоскольку требуется определенный период для расчета скорости отклонения, чтобы избежать ошибок программы, если не хватает K-линий, используйтеifинструкции для фильтрации.

Шаг 4: Вычислить скорость отклонения

close = bars_arr[-2]['Close'] # Get the closing price of the previous K line

ma1 = TA.MA(bars_arr, short)[-2] # Calculate the short-term moving average value of the previous K line

bias1 = (close-ma1) / ma1 * 100 # Calculate the short-term deviation rate value

ma2 = TA.MA(bars_arr, long)[-2] # Calculate the long-term average of the previous K line

bias2 = (close-ma2) / ma2 * 100 # Calculate the long-term deviation rate value

Согласно формуле для расчета отклонения, мы сначала получаем цену закрытия. В этой стратегии мы используем предыдущую цену закрытия K-линии, что означает, что текущий сигнал K-линии установлен, а следующая K-линия предназначена для размещения заказов. Затем используйте встроенный FMZtalibНапример, скользящая средняя:TA.MAЭта функция получает 2 параметра, а именно: K-линейный массив и скользящий средний период.

Шаг 5: размещение заказов

global mp # global variables

current_price = bars_arr[-1]['Close'] # latest price

if mp> 0: # If you are holding long positions

if bias2 <= bias1: # If the long-term deviation rate is less than or equal to the short-term deviation rate

exchange.SetDirection("closebuy") # Set the trading direction and type

exchange.Sell(current_price-1, 1) # Closing long positions

mp = 0 # reset virtual holding positions

if mp <0: # If you are holding short positions

if bias2 >= bias1: # If the long-term deviation rate is greater than or equal to the short-term deviation rate

exchange.SetDirection("closesell") # Set the trading direction and type

exchange.Buy(current_price + 1, 1) # closing short positions

mp = 0 # reset virtual holding positions

if mp == 0: # If there is no holding position

if bias2> bias1: # Long-term deviation rate is greater than short-term deviation rate

exchange.SetDirection("buy") # Set the trading direction and type

exchange.Buy(current_price + 1, 1) # open long positions

mp = 1 # reset virtual holding position

if bias2 <bias1: # The long-term deviation rate is less than the short-term deviation rate

exchange.SetDirection("sell") # Set the trading direction and type

exchange.Sell(current_price-1, 1) # open short positions

mp = -1 # reset virtual holding position

Полная стратегия

# Backtest configuration

'''backtest

start: 2018-01-01 00:00:00

end: 2020-01-01 00:00:00

period: 1h

basePeriod: 1h

exchanges: [{"eid":"Futures_CTP","currency":"FUTURES"}]

'''

# External parameters

short = 10

long = 50

# Global variables

mp = 0

# Strategy main function

def onTick():

# retrieve data

exchange.SetContractType('rb000') # Subscribe to futures varieties

bars_arr = exchange.GetRecords() # Get K-line array

if len(bars_arr) <long + 1: # If the number of K lines is too small

return

# Calculate BIAS

close = bars_arr[-2]['Close'] # Get the closing price of the previous K line

ma1 = TA.MA(bars_arr, short)[-2] # Calculate the short-term moving average of the previous K line

bias1 = (close-ma1) / ma1 * 100 # Calculate the short-term deviation rate value

ma2 = TA.MA(bars_arr, long)[-2] # Calculate the long-term average of the previous K line

bias2 = (close-ma2) / ma2 * 100 # Calculate the long-term deviation rate value

# Placing Orders

global mp # global variables

current_price = bars_arr[-1]['Close'] # latest price

if mp> 0: # If you are holding long positions

if bias2 <= bias1: # If the long-term deviation rate is less than or equal to the short-term deviation rate

exchange.SetDirection("closebuy") # Set the trading direction and type

exchange.Sell(current_price-1, 1) # closing long positions

mp = 0 # reset virtual holding position

if mp <0: # If you are holding short positions

if bias2 >= bias1: # If the long-term deviation rate is greater than or equal to the short-term deviation rate

exchange.SetDirection("closesell") # Set the trading direction and type

exchange.Buy(current_price + 1, 1) # closing short positions

mp = 0 # reset virtual holding position

if mp == 0: # If there is no holding position

if bias2> bias1: # Long-term deviation rate is greater than short-term deviation rate

exchange.SetDirection("buy") # Set the trading direction and type

exchange.Buy(current_price + 1, 1) # opening long positions

mp = 1 # reset virtual holding position

if bias2 <bias1: # The long-term deviation rate is less than the short-term deviation rate

exchange.SetDirection("sell") # Set the trading direction and type

exchange.Sell(current_price-1, 1) # open short positions

mp = -1 # reset virtual holding position

# Program entry function

def main():

while True: # loop

onTick() # execution strategy main function

Sleep(1000) # sleep for 1 second

Полная стратегия опубликована на сайте FMZ:https://www.fmz.com/strategy/215129

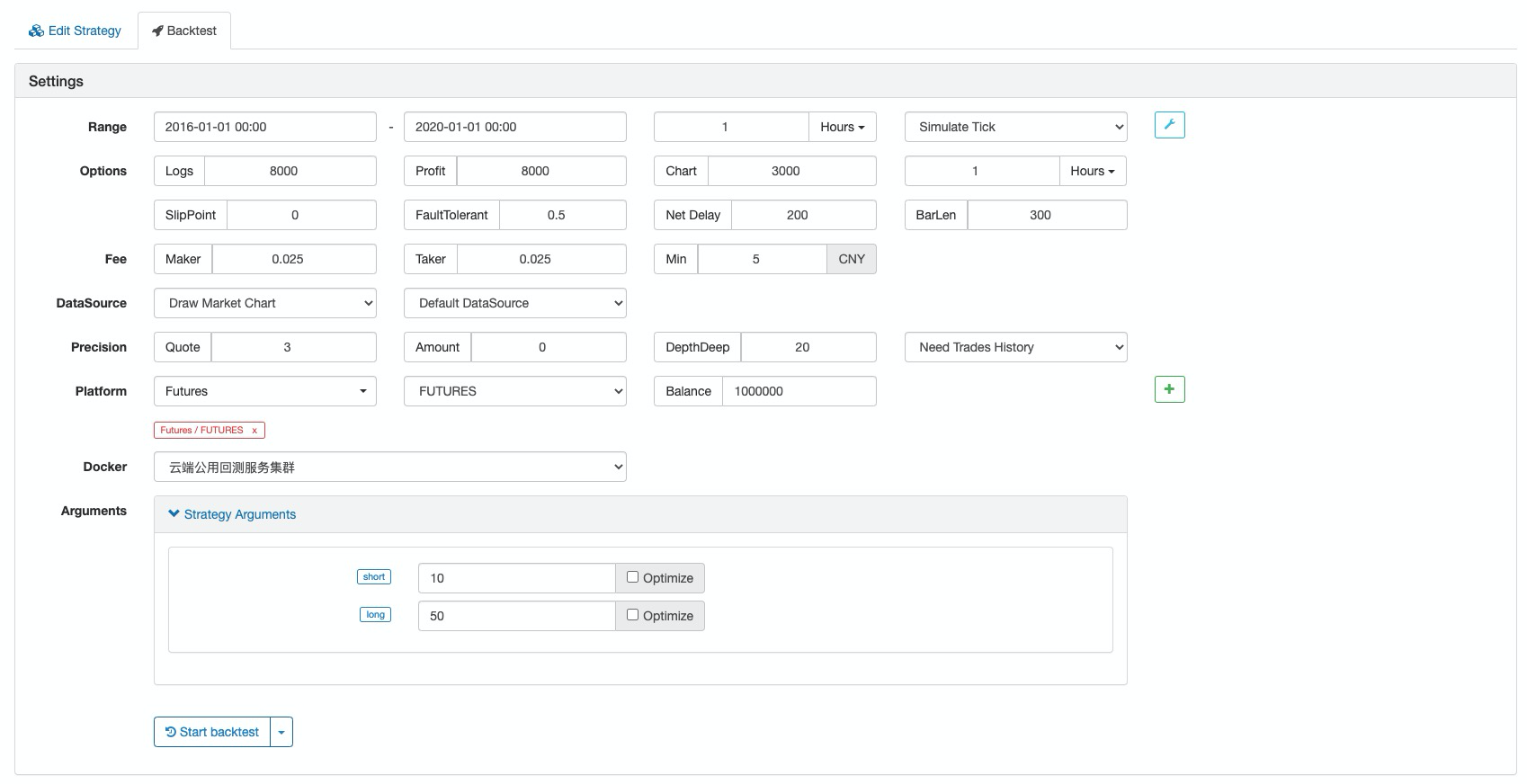

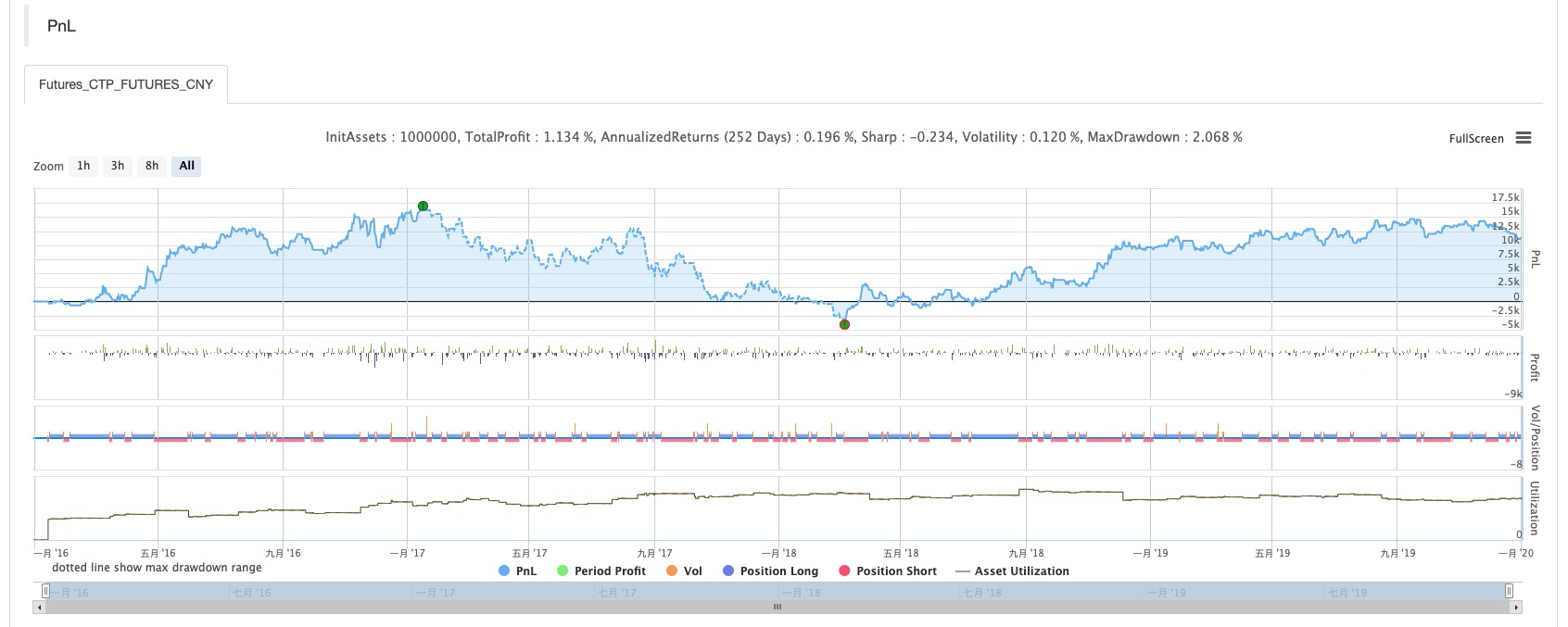

Обратная проверка стратегии

Конфигурация обратного теста

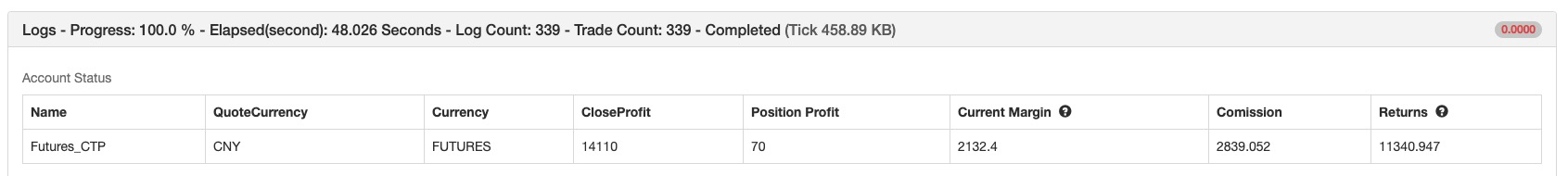

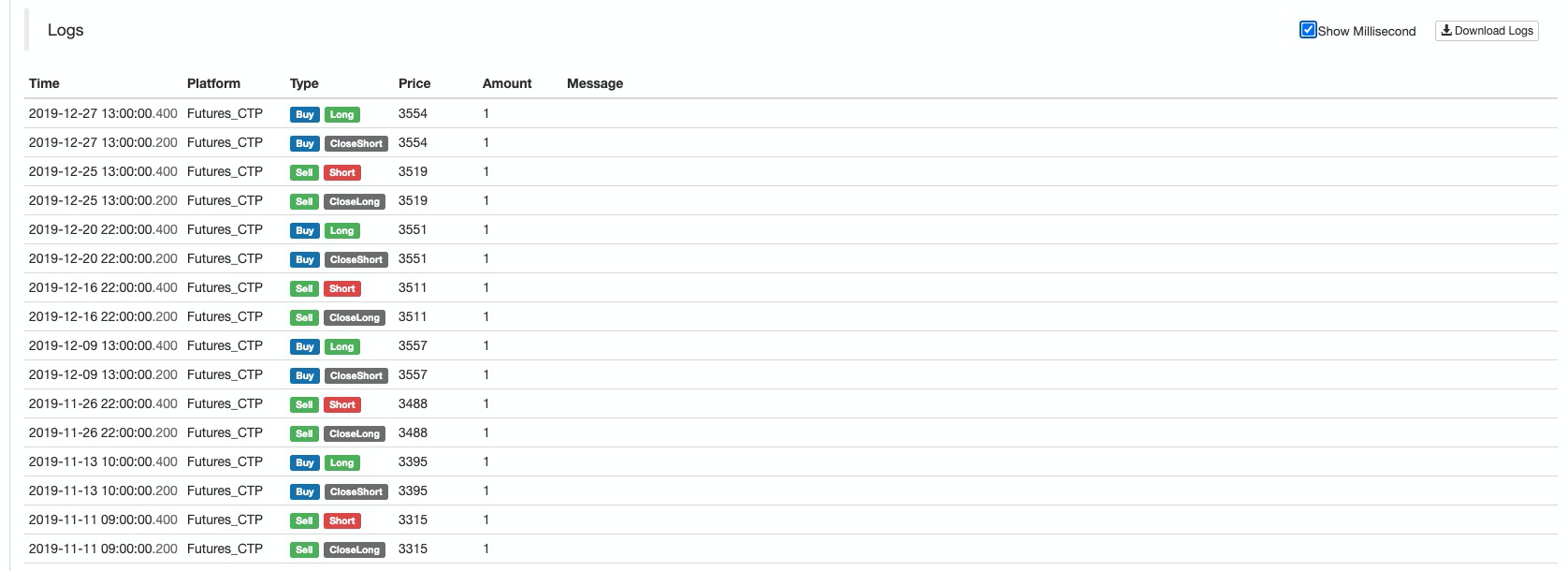

Отчет о результатах

Кривая фондов

Вкратце

Курс отклонения - это простой и эффективный торговый инструмент, который может обеспечить эффективную ссылку для трейдеров.

- Количественная практика DEX-бирж (2) -- Гипержидкое руководство пользователя

- ДЕКС (DEX Exchange) Количественная практика ((2) -- Гиперликвид (Hyperliquid)

- Количественная практика обмена DEX (1) -- руководство пользователя dYdX v4

- Введение в арбитраж с задержкой свинца в криптовалюте (3)

- DEX обмены количественные практики ((1) -- dYdX v4 Руководство пользователя

- Презентация о своде Lead-Lag в цифровой валюте (3)

- Введение в арбитраж с задержкой свинца в криптовалюте (2)

- Презентация о своде Lead-Lag в цифровой валюте (2)

- Обсуждение по внешнему приему сигналов платформы FMZ: полное решение для приема сигналов с встроенным сервисом Http в стратегии

- Обзор приема внешних сигналов на платформе FMZ: стратегию полного решения приема сигналов встроенного сервиса HTTP

- Введение в арбитраж с задержкой свинца в криптовалюте (1)

- Решение проблемы точности численного расчета в дизайне стратегии JavaScript

- Научить вас, чтобы инкапсулировать стратегию Python в локальном файле

- Торговля на FMEX позволяет оптимизировать объем заказов Часть 2

- Торговля на FMEX обеспечивает оптимальную оптимизацию объема заказов

- Анализ и реализация товарных фьючерсов

- FMEX сортировка разблокировка оптимальный оптимальный объем

- Вызов интерфейса кнопок для отправки сообщений роботам

- FMEX транзакции отключить оптимальный оптимальный объем

- Простая волатильность EMV стратегия

- Рука за рукой научить вас обернуть программу Python в дешевый файл

- Оценка кривой капитала для обратного тестирования с использованием инструмента "pyfolio"

- FMZ количественный (My) язык - интерфейсный график

- Python версия Commodity Futures Intertemporal Bollinger Hedge Strategy (только для изучения)

- Интерфейс с роботом FMZ с использованием индикатора "Tradingview"

- FMZ количественный марийский язык ((My) - марийский язык параметры класса

- Таблица арбитража товарных фьючерсов и спотов на основе фундаментальных данных FMZ

- Система высокочастотного обратного теста на основе каждой транзакции и недостатков обратного теста K-линии

- Версия Python стратегии межвременного хеджирования товарных фьючерсов

- Некоторые мысли о логике торговли криптовалютными фьючерсами

- Усовершенствованный инструмент анализа на основе развития грамматики Alpha101