Система пересечения периодов

Автор:Чао Чжан, Дата: 2023-11-22 15:22:49Тэги:

Обзор

Это количественная торговая стратегия, которая использует скользящие средние и индикаторы MACD для прорывных операций в обоих направлениях.

Принцип стратегии

Стратегия использует 3 скользящих средних SMMA различной длины и 1 скользящую среднюю EMA для определения направления тренда. В то же время она сочетает в себе индикатор MACD для оценки краткосрочных тенденций и возможностей входа. В частности, условием запуска покупки является: цена проходит через все скользящие средние вверх, а более короткие средние выше более длинных; в то время как условием запуска продажи является обратное, цена проходит через все скользящие средние вниз, а более короткие средние ниже более длинных.

Как видно, эта стратегия использует скользящие средние для оценки среднесрочных и долгосрочных направлений тренда, а MACD - для определения краткосрочных реверсий.

Анализ преимуществ

Преимущество этой межпериодической операции заключается в том, что она может выбрать подходящие краткосрочные точки переворота, чтобы войти в направление высоковероятного тренда, получив таким образом лучшее соотношение риск-вознаграждение.

-

3 средних показателя SMMA плюс многоуровневая фильтрация 1 линии EMA могут эффективно определять направление средне- и долгосрочного тренда, чтобы избежать торговли против тренда.

-

Индикатор MACD, оценивающий краткосрочные точки перелома для входа, может получить лучшие уровни входных цен.

-

Строгое отношение последовательности скользящей средней как условие фильтрации может уменьшить вероятность ошибок.

Анализ рисков

Основными рисками этой стратегии являются:

-

Сам по себе скользящие средние имеют большие свойства отставания, которые могут упустить возможности краткосрочного обращения тренда.

-

Показатели MACD склонны генерировать ложные сигналы и должны фильтроваться в сочетании с уровнями цен.

-

Суждения о нескольких временных рамках увеличивают сложность стратегии и склонны к неудачам.

Для решения риска 1 и риска 2, мы можем оптимизировать путем соответствующего сокращения скользящей средней и цикла сигналов, чтобы быстро реагировать на краткосрочные изменения тренда. Для риска 3, мы должны оптимизировать и тестировать для разных сортов и циклов, чтобы строго адаптировать параметры стратегии к характеристикам этого сорта.

Руководство по оптимизации

К основным аспектам, которые могут быть оптимизированы в этой стратегии, относятся:

-

Оптимизировать параметры скользящих средних и MACD, чтобы лучше всего соответствовать характеристикам различных циклов и разновидностей.

-

Увеличить стратегию стоп-лосса с использованием ATR или других индикаторов для установки разумных движущихся стопов.

-

Поищите лучшие индикаторы или методы фильтрации, чтобы заменить сигналы MACD. Например, введите индикаторы волатильности и соответственно фильтруйте сигналы.

-

Испытывать различные отношения соотношения прибыли и убытка для получения комбинаций параметров с лучшими соотношениями риск-вознаграждение.

Резюме

В целом, это уникальная прорывная система с кросс-временным мышлением. Она использует преимущества как скользящих средних, так и MACD для достижения совместной стратегии операционной оценки в нескольких временных рамках. Оптимизируя и корректируя параметры и критерии фильтрации, эта стратегия может стать очень практичным количественным торговым решением.

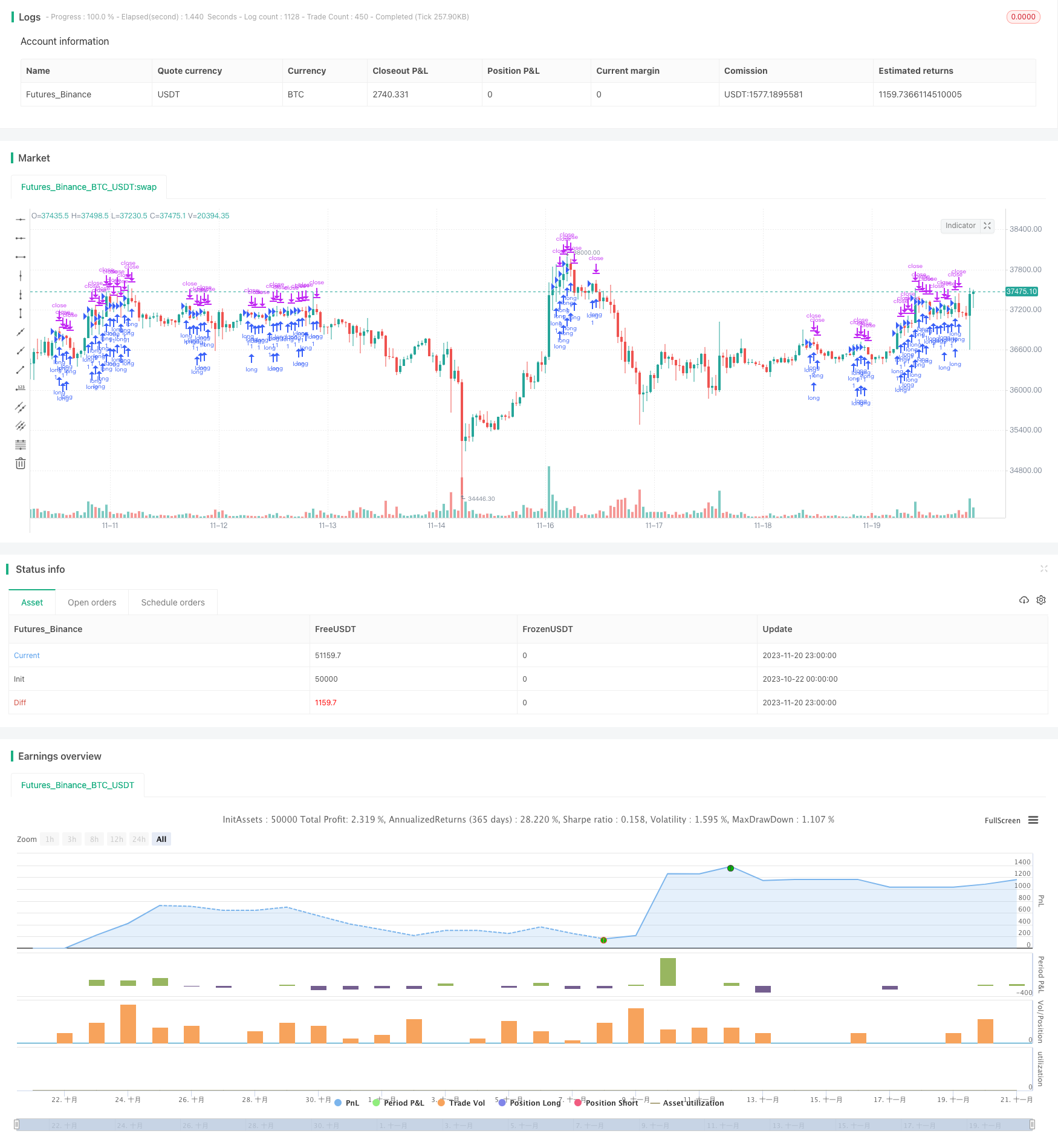

/*backtest

start: 2023-10-22 00:00:00

end: 2023-11-21 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © SoftKill21

//@version=4

strategy("Koala Script",initial_capital=1000,

commission_type=strategy.commission.cash_per_contract,

commission_value=0.000065,

slippage=3)

fromDay = input(defval = 1, title = "From Day", minval = 1, maxval = 31)

fromMonth = input(defval = 1, title = "From Month", minval = 1, maxval = 12)

fromYear = input(defval = 2000, title = "From Year", minval = 1970)

// To Date Inputs

toDay = input(defval = 1, title = "To Day", minval = 1, maxval = 31)

toMonth = input(defval = 8, title = "To Month", minval = 1, maxval = 12)

toYear = input(defval = 2031, title = "To Year", minval = 1970)

startDate = timestamp(fromYear, fromMonth, fromDay, 00, 00)

finishDate = timestamp(toYear, toMonth, toDay, 00, 00)

len = input(3, minval=1, title="Length")

src = input(hl2, title="Source")

smma = 0.0

sma1 = sma(src, len)

smma := na(smma[1]) ? sma1 : (smma[1] * (len - 1) + src) / len

len2 = input(6, minval=1, title="Length")

src2 = input(hl2, title="Source")

smma2 = 0.0

sma2 = sma(src2, len2)

smma2 := na(smma2[1]) ? sma2 : (smma2[1] * (len2 - 1) + src2) / len2

len3 = input(9, minval=1, title="Length")

src3 = input(hl2, title="Source")

smma3 = 0.0

sma3 = sma(src3, len3)

smma3 := na(smma3[1]) ? sma3 : (smma3[1] * (len3 - 1) + src3) / len3

len4 = input(50, minval=1, title="Length")

src4 = input(close, title="Source")

smma4 = 0.0

sma4 = sma(src4, len4)

smma4 := na(smma4[1]) ? sma4 : (smma4[1] * (len4 - 1) + src4) / len4

len5 = input(200, minval=1, title="Length")

src5 = input(close, title="Source")

out5 = ema(src5, len5)

timeinrange(res, sess) => time(res, sess) != 0

london=timeinrange(timeframe.period, "0300-1045")

londonEntry=timeinrange(timeframe.period, "0300-0845")

time_cond = time >= startDate and time <= finishDate and londonEntry

fast_length = input(title="Fast Length", type=input.integer, defval=12)

slow_length = input(title="Slow Length", type=input.integer, defval=26)

srcc = input(title="Source", type=input.source, defval=close)

signal_length = input(title="Signal Smoothing", type=input.integer, minval = 1, maxval = 50, defval = 9)

sma_source = input(title="Simple MA(Oscillator)", type=input.bool, defval=false)

sma_signal = input(title="Simple MA(Signal Line)", type=input.bool, defval=false)

// Calculating

fast_ma = sma_source ? sma(srcc, fast_length) : ema(srcc, fast_length)

slow_ma = sma_source ? sma(srcc, slow_length) : ema(srcc, slow_length)

macd = fast_ma - slow_ma

signal = sma_signal ? sma(macd, signal_length) : ema(macd, signal_length)

hist = macd - signal

longCond = close > out5 and close > smma4 and close > smma3 and close > smma2 and close > smma and londonEntry and smma > smma2 and smma2>smma3 and smma3>smma4 and smma4>out5

shortCond = close < out5 and close < smma4 and close < smma3 and close < smma2 and close < smma and londonEntry and smma < smma2 and smma2<smma3 and smma3<smma4 and smma4<out5

//longCond2 = crossover(close,out5) and crossover(close,smma4) and crossover(close,smma3) and crossover(close,smma2) and crossover(close,smma) and time_cond

//shortCond2 = crossunder(close,out5) and crossunder(close,smma4) and crossunder(close,smma3) and crossunder(close,smma2) and crossunder(close,smma) and time_cond

length=input(14, title="ATR Length")

mult=input(1.0, title="Percentage Multiplier (for ex., 0.7 = 70%)", step=0.1, minval=0.1, maxval=5.0)

oa=input(false, title="Show actual ATR")

ii=syminfo.pointvalue==0

s=ii?na:oa?atr(length):(syminfo.pointvalue * mult * atr(length))

tp=input(300,title="tp")

sl=input(300,title="sl")

//tp = s*10000

//sl= s*10000

//if(tp>300)

// tp:=300

//if(sl>300)

// sl:=300

//if(sl<150)

// sl:=150

//if(tp<150)

// tp:=150

strategy.initial_capital = 50000

//MONEY MANAGEMENT--------------------------------------------------------------''

balance = strategy.netprofit + strategy.initial_capital //current balance

floating = strategy.openprofit //floating profit/loss

risk = input(3,type=input.float,title="Risk %")/100 //risk % per trade

//Calculate the size of the next trade

temp01 = balance * risk //Risk in USD

temp02 = temp01/sl //Risk in lots

temp03 = temp02*100000 //Convert to contracts

size = temp03 - temp03%1000 //Normalize to 1000s (Trade size)

if(size < 10000)

size := 10000 //Set min. lot size

strategy.entry("long",1,when=longCond )

strategy.exit("closelong","long", profit=tp,loss=sl)

//strategy.close("long",when= crossunder(close[4],smma4) and close[4] > close[3] and close[3]>close[2] and close[2] > close[1] and close[1] > close)

strategy.entry("short",0,when=shortCond )

strategy.exit("closeshort","short", profit=tp,loss=sl)

//strategy.close("short",when= crossover(close[4],smma4) and close[4] < close[3] and close[3]< close[2] and close[2] < close[1] and close[1] < close)

strategy.close_all(when = not london)

maxEntry=input(2,title="max entries")

// strategy.risk.max_intraday_filled_orders(maxEntry)

- Тенденция, основанная на стратегии, основанной на стохастике и CCI

- Количественная стратегия DPD-RSI-BB

- Стратегия перекрестного использования двойной скользящей средней

- Стратегия обратного открытия поглощения

- многочисленные технические показатели Стратегия прорыва импульса

- Стратегия, основанная на доверии к тренду

- Стратегия по ловушке дна

- Стратегия двойной тяги на основе SMA

- Стратегия прорыва GetString Momentum

- Стратегия двойной системы импульсной торговли

- Интеллектуальная отслеживание двойных линий тренда BTC инвестиционная стратегия

- Стратегия PMax Breakout на основе показателей RSI и T3

- Стратегия двойного перекрестного переворота RSI

- 123 Сдвижная средняя конвергенция

- Heikin Ashi Высокий низкий канал Динамическая скользящая средняя стратегия торговли

- Количественная стратегия "Золотого креста"

- Ичимоку-облако и стратегия движения импульса MACD

- Стратегия прорыва с несколькими скользящими средними

- Стохастическая стратегия торговли OTT

- Стратегия реверсии двойной скользящей средней