Стратегия отслеживания динамической скользящей средней

Обзор

Центральная идея этой стратегии заключается в том, чтобы использовать динамические скользящие средние для отслеживания тенденций, устанавливать стоп-потери и делать многополые сигнальные суждения в сочетании с указаниями техники Хайклинга. Показатель ATR используется для вычисления динамических скользящих средних и стоп-позиций.

Стратегический принцип

Эта стратегия сначала рассчитывает показатель ATR, а затем, в сочетании с источником цены и параметрами ввода, вычисляет динамическую скользящую среднюю. Когда цена выше / ниже динамической скользящей средней, генерируется сигнал “больше / меньше”.

В частности, сначала вычислить показатель ATR и параметр nLoss. Затем рассчитать текущую циклическую цену и местоположение остановки предыдущего цикла, сравнив их, чтобы обновить линию остановки. Когда цена прорывает линию остановки предыдущего цикла, образуется сигнал плюс / пустота и соответствующий цвет.

Анализ преимуществ

Наибольшее преимущество этой стратегии заключается в том, что она использует динамические скользящие средние для отслеживания изменений цен в реальном времени. Это лучше, чем традиционные фиксированные скользящие средние, чтобы улавливать тенденции и снижать вероятность остановки. Кроме того, в сочетании с остановкой ATR можно гибко регулировать положение остановки в зависимости от величины колебаний рынка и эффективно контролировать риск.

Риски и решения

Основной риск этой стратегии заключается в том, что цены могут сильно подскочить, что приведет к ошибочному сигналу прорыва стоп-линии. Кроме того, неправильная настройка условий может привести к слишком частым сделкам.

Решение заключается в оптимизации циклов движущихся средних, корректировке ATR и величины стоп-коэффициента, снижении вероятности ошибочного сигнала. Кроме того, можно установить условия фильтрации, чтобы избежать слишком интенсивной торговли.

Направление оптимизации

Эта стратегия может быть оптимизирована в следующих аспектах:

Тестирование подвижных средних различных типов и периодов для поиска оптимального сочетания параметров

Оптимизация параметров цикла ATR, балансировка чувствительности к остановке

Добавление дополнительных фильтрующих условий и показателей для улучшения качества сигнала

Корректировка стоп-стоп и оптимизация риско-прибыль соотношения

Подвести итог

Основная идея этой стратегии состоит в том, чтобы динамически отслеживать изменения цены в режиме реального времени с помощью динамически настроенного стоп-позиции ATR, строго контролируя риски при отслеживании тенденции. С помощью оптимизации параметров и корректировки правил можно обучить эту стратегию очень практичной системе количественного анализа.

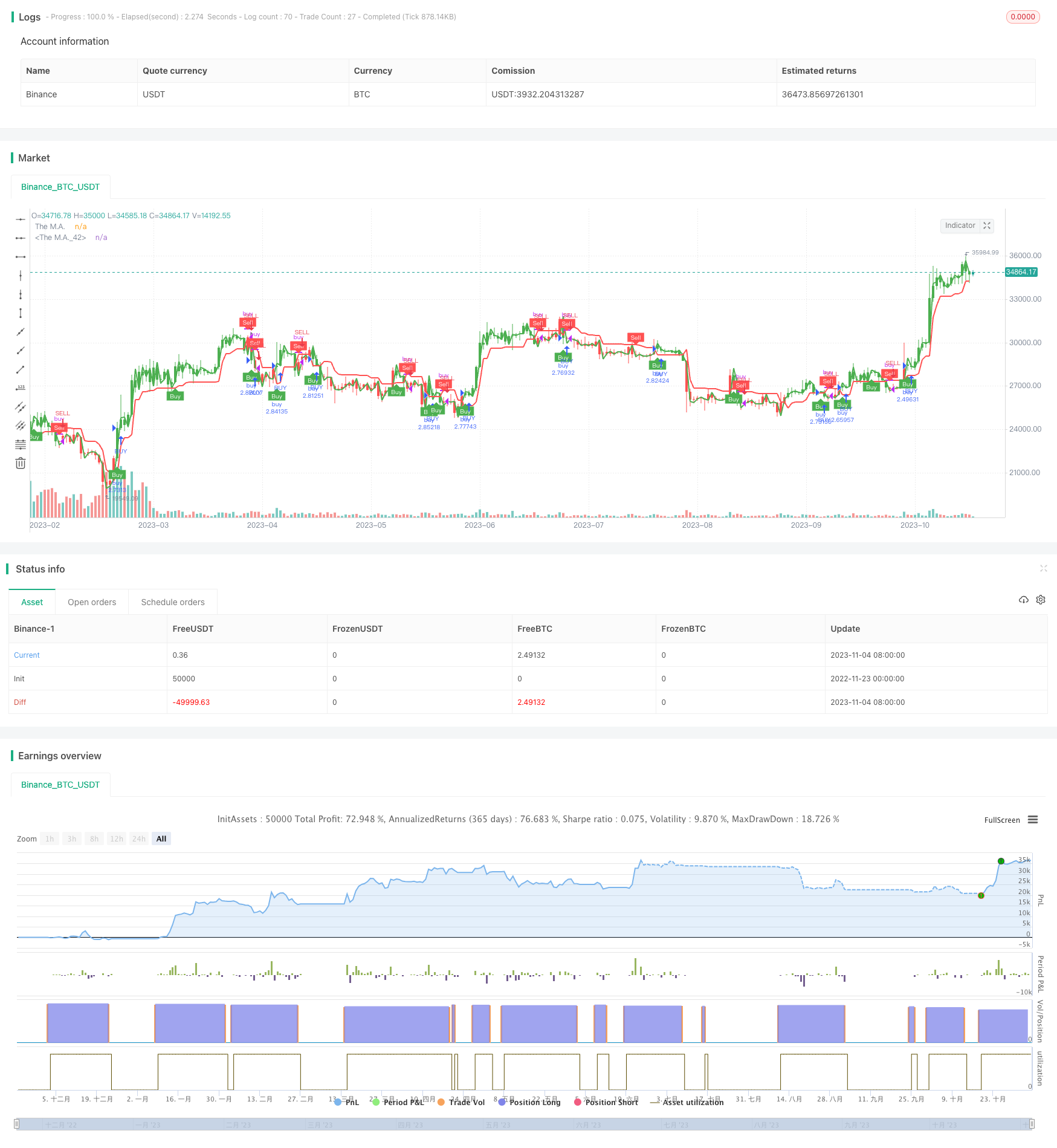

/*backtest

start: 2022-11-23 00:00:00

end: 2023-11-05 05:20:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Binance","currency":"BTC_USDT","stocks":0}]

*/

//@version=5

strategy(title='UT Bot v5', overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

//CREDITS to HPotter for the orginal code. The guy trying to sell this as his own is a scammer lol.

//Edited and converted to @version=5 by SeaSide420 for Paperina

// Inputs

AllowBuy = input(defval=true, title='Allow Buy?')

AllowSell = input(defval=false, title='Allow Sell?')

h = input(false, title='Signals from Heikin Ashi Candles')

//revclose = input(defval=true, title='Close when reverse signal?')

Price = input(defval=open, title='Price Source (recommended OPEN to avoid repainting)')

smoothing = input.string(title="Moving Average Type", defval="HMA", options=["SMA", "EMA", "WMA", "HMA"])

MA_Period = input(2, title='This changes the MAPeriod')

a = input.float(1, title='This changes the sensitivity',step=0.1)

c = input(11, title='ATR Period')

TakeProfit = input.int(defval=50000, title='Take Profit ($)', minval=1)

StopLoss = input.int(defval=50000, title='Stop Loss ($)', minval=1)

xATR = ta.atr(c)

nLoss = a * xATR

src = h ? request.security(ticker.heikinashi(syminfo.tickerid), timeframe.period, Price, lookahead=barmerge.lookahead_off) : Price

xATRTrailingStop = 0.0

iff_1 = src > nz(xATRTrailingStop[1], 0) ? src - nLoss : src + nLoss

iff_2 = src < nz(xATRTrailingStop[1], 0) and src[1] < nz(xATRTrailingStop[1], 0) ? math.min(nz(xATRTrailingStop[1]), src + nLoss) : iff_1

xATRTrailingStop := src > nz(xATRTrailingStop[1], 0) and src[1] > nz(xATRTrailingStop[1], 0) ? math.max(nz(xATRTrailingStop[1]), src - nLoss) : iff_2

pos = 0

iff_3 = src[1] > nz(xATRTrailingStop[1], 0) and src < nz(xATRTrailingStop[1], 0) ? -1 : nz(pos[1], 0)

pos := src[1] < nz(xATRTrailingStop[1], 0) and src > nz(xATRTrailingStop[1], 0) ? 1 : iff_3

xcolor = pos == -1 ? color.red : pos == 1 ? color.green : color.blue

ma_function(src, MA_Period) =>

switch smoothing

"SMA" => ta.sma(src, MA_Period)

"EMA" => ta.ema(src, MA_Period)

"WMA" => ta.wma(src, MA_Period)

=> ta.hma(src, MA_Period)

thema = ma_function(src, MA_Period)

above = ta.crossover(thema, xATRTrailingStop)

below = ta.crossover(xATRTrailingStop, thema)

buy = src > xATRTrailingStop and above

sell = src < xATRTrailingStop and below

barbuy = src > xATRTrailingStop

barsell = src < xATRTrailingStop

plot(thema,title="The M.A.",color=color.green,linewidth=2)

plot(xATRTrailingStop,title="The M.A.",color=color.red,linewidth=2)

plotshape(buy, title = "Buy", text = "Buy", style = shape.labelup, location = location.belowbar, color= color.green, textcolor = color.white, size = size.tiny)

plotshape(sell, title = "Sell", text = "Sell", style = shape.labeldown, location = location.abovebar, color= color.red, textcolor = color.white, size = size.tiny)

barcolor(barbuy ? color.green : na)

barcolor(barsell ? color.red : na)

strategy.close_all(when=strategy.openprofit>TakeProfit,alert_message="Close- TakeProfit", comment = "TP")

strategy.close_all(when=strategy.openprofit<StopLoss-(StopLoss*2),alert_message="Close- StopLoss", comment = "SL")

strategy.close("buy", when = sell and AllowSell==false , comment = "close buy")

strategy.close("sell", when = buy and AllowBuy==false, comment = "close sell")

strategy.entry("buy", strategy.long, when = buy and AllowBuy)

strategy.entry("sell", strategy.short, when = sell and AllowSell)