Полное крипто Swing ALMA Cross MACD Количественная стратегия

Автор:Чао Чжан, Дата: 2023-12-05 10:24:34Тэги:

Обзор

Эта стратегия основана на золотом кресте и сигналах мертвого креста двойных скользящих средних линий ALMA, в сочетании с длинными и короткими сигналами индикатора MACD, для достижения автоматических длинных и коротких позиций. Стратегия подходит для временных рамок 4 часов и более, а тестовые данные BNB/USDT варьируются от 2017 года до настоящего времени, с процентной ставкой комиссии, установленной на уровне 0,03%.

Принцип стратегии

Стратегия использует быстрые и медленные линии, построенные из ALMA для построения двойной скользящей средней. Длина быстрой линии составляет 20 и медленная линия - 40, причем оба принимают смещение 0,9 и стандартное отклонение 5. Когда быстрая линия пересекает медленную линию, генерируется длинный сигнал. Когда быстрая линия пересекает ниже медленной линии, генерируется короткий сигнал.

В то же время стратегия включает в себя сигнал гистограммы индикатора MACD. Только когда гистограмма MACD положительна (повышается), длинный сигнал действителен; только когда гистограмма MACD отрицательна (падает), короткий сигнал действителен.

Стратегия также устанавливает условия получения прибыли и остановки убытков.

Анализ преимуществ

Стратегия сочетает в себе суждение о тренде двойной скользящей средней и энергетическое суждение индикатора MACD, которое может эффективно фильтровать ложные сигналы и улучшать точность входа.

Данные обратного теста принимаются с 2017 года, охватывая несколько циклов конверсии быков и медведей. Стратегия по-прежнему хорошо работает в разные периоды. Это доказывает, что стратегия адаптируется как к линейным, так и к нелинейным характеристикам рынка.

Анализ рисков

Стратегия несет в себе следующие риски:

- Двойная скользящая средняя сама по себе имеет отстающий эффект, возможно, отсутствующие краткосрочные возможности

- Когда гистограмма MACD равна нулю, стратегия не будет генерировать сигналы

- Коэффициенты получения прибыли и остановки убытков предустановлены, могут отклоняться от фактического рынка

Решения:

- Соответственно сократить цикл скользящей средней, чтобы улучшить чувствительность к краткосрочной

- Оптимизировать параметры MACD для увеличения частоты колебаний гистограммы

- Динамическое регулирование настроек получения прибыли и остановки убытков

Руководство по оптимизации

Стратегия также может быть оптимизирована в следующих аспектах:

- Попробуйте различные типы скользящих средних для поиска лучших эффектов сглаживания

- Оптимизировать параметры скользящих средних и MACD для соответствия различным продуктам и циклам

- Добавление дополнительных условий, таких как изменения объема торговли, к сигналам фильтрации

- Настройка коэффициентов получения прибыли и остановки убытков в режиме реального времени для лучшей адаптации

Заключение

Стратегия успешно сочетает в себе суждение о тренде скользящих средних и вспомогательное суждение MACD и устанавливает разумные прибыли и остановки убытков, которые могут получить стабильную отдачу в различных рыночных условиях.

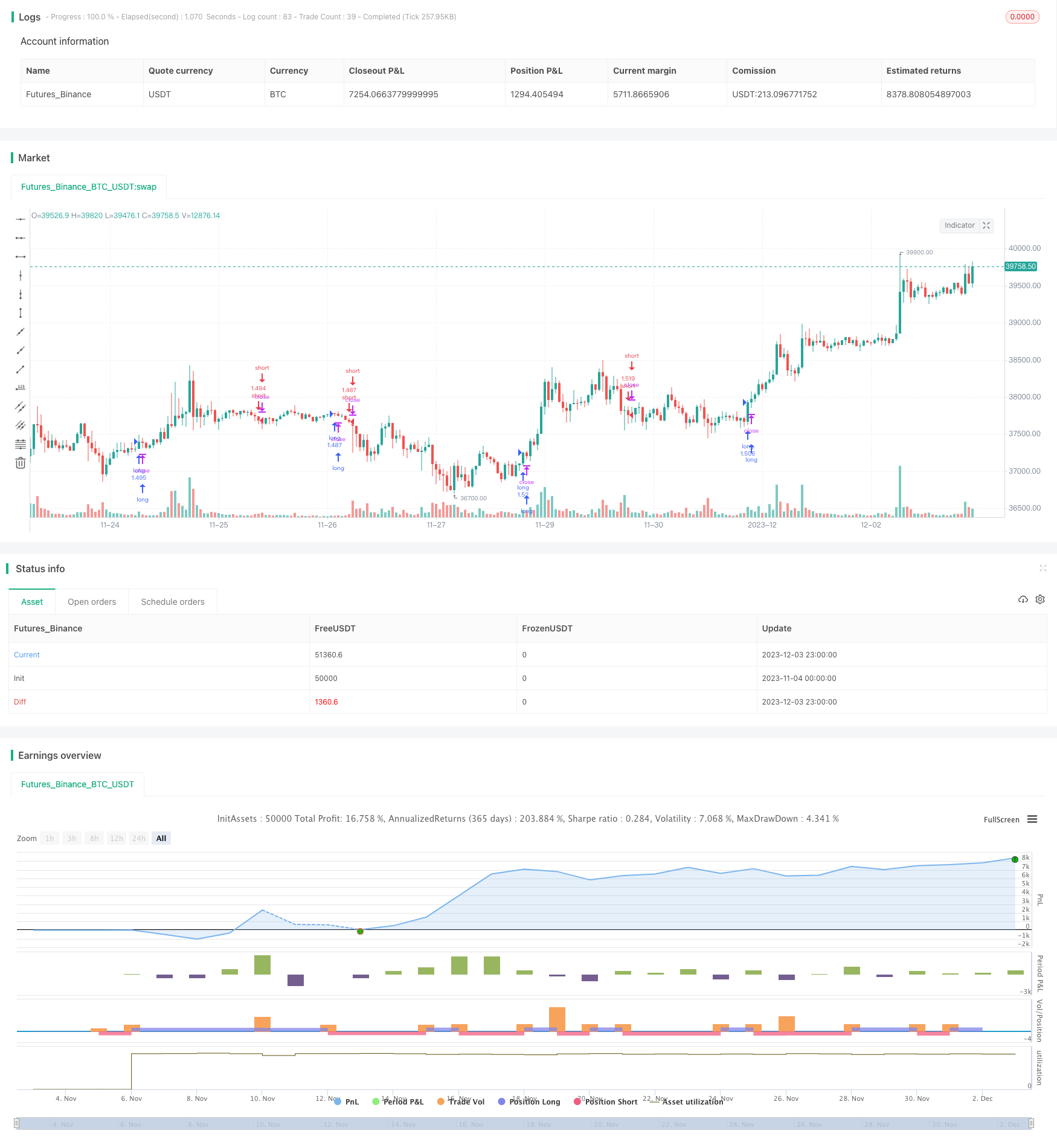

/*backtest

start: 2023-11-04 00:00:00

end: 2023-12-04 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © exlux99

//@version=4

strategy(title = "Full Crypto Swing Strategy ALMA Cross", overlay = true, pyramiding=1,initial_capital = 1, default_qty_type= strategy.percent_of_equity, default_qty_value = 100, calc_on_order_fills=false, slippage=0,commission_type=strategy.commission.percent,commission_value=0.03)

//time condition

fromDay = input(defval = 1, title = "From Day", minval = 1, maxval = 31)

fromMonth = input(defval = 1, title = "From Month", minval = 1, maxval = 12)

fromYear = input(defval = 2010, title = "From Year", minval = 1970)

//monday and session

// To Date Inputs

toDay = input(defval = 31, title = "To Day", minval = 1, maxval = 31)

toMonth = input(defval = 12, title = "To Month", minval = 1, maxval = 12)

toYear = input(defval = 2031, title = "To Year", minval = 1970)

startDate = timestamp(fromYear, fromMonth, fromDay, 00, 00)

finishDate = timestamp(toYear, toMonth, toDay, 00, 00)

time_cond = time >= startDate and time <= finishDate

UseHAcandles = input(false, title="Use Heikin Ashi Candles in Algo Calculations")

haClose = UseHAcandles ? security(heikinashi(syminfo.tickerid), timeframe.period, close) : close

haOpen = UseHAcandles ? security(heikinashi(syminfo.tickerid), timeframe.period, open) : open

haHigh = UseHAcandles ? security(heikinashi(syminfo.tickerid), timeframe.period, high) : high

haLow = UseHAcandles ? security(heikinashi(syminfo.tickerid), timeframe.period, low) : low

//alma fast and slow

src = haClose

windowsize = input(title="Length Size Fast", type=input.integer, defval=20)

windowsize2 = input(title="Length Size Slow", type=input.integer, defval=40)

offset = input(title="Offset", type=input.float, defval=0.9, step=0.05)

sigma = input(title="Sigma", type=input.float, defval=5)

outfast=alma(src, windowsize, offset, sigma)

outslow=alma(src, windowsize2, offset, sigma)

//macd

fast_length = input(title="Fast Length", type=input.integer, defval=6)

slow_length = input(title="Slow Length", type=input.integer, defval=25)

signal_length = input(title="Signal Smoothing", type=input.integer, minval = 1, maxval = 50, defval = 9)

// Calculating

fast_ma = ema(src, fast_length)

slow_ma = ema(src, slow_length)

macd = fast_ma - slow_ma

signal = ema(macd, signal_length)

hist = macd - signal

long=crossover(outfast,outslow) and hist > hist[1] and time_cond

short=crossunder(outfast,outslow) and hist < hist[1] and time_cond

takeProfit_long=input(2.0, step=0.005)

stopLoss_long=input(0.2, step=0.005)

takeProfit_short=input(0.05, step=0.005)

stopLoss_short=input(1.0, step=0.005)

strategy.entry("long",1,when=long)

strategy.entry("short",0,when=short)

strategy.exit("short_tp/sl", "long", profit=close * takeProfit_long / syminfo.mintick, loss=close * stopLoss_long / syminfo.mintick, comment='LONG EXIT', alert_message = 'closeshort')

strategy.exit("short_tp/sl", "short", profit=close * takeProfit_short / syminfo.mintick, loss=close * stopLoss_short / syminfo.mintick, comment='SHORT EXIT', alert_message = 'closeshort')

- %R Стратегия обратного канала

- Стратегия перекрестного использования скользящей средней

- Стратегия количества колебаний, основанная на объеме

- Кроссовый средний средний средний средний средний средний средний средний средний

- EMA/ADX/VOL-CRYPTO KILLER

- Стратегия обратного теста SuperTrend Multi Timeframe

- Стратегия восемь дней для изменения импульса

- Стратегия двойного прорыва скользящей средней

- Стратегия торговли золотым крестом по скользящей средней

- Многопоказательная количественная стратегия торговли

- Стратегия торговли с двойной перемещающейся средней реверсией

- Стратегия адаптивного ценового канала

- Стратегия выхода черепахи

- Стратегия среднего обратного конверта скользящего среднего

- Моментальный прорыв в движущейся средней торговой стратегии

- Стратегия управления динамическими сетями торговли

- Динамическая стратегия отслеживания скользящей средней

- Стратегия торговли двойной скользящей средней колебанием

- Показатели EMA + Leledc + Bollinger Bands в соответствии с тенденцией стратегии

- Быстрый анализ стратегии RSI