Стратегия хеджирования разворота шока

Обзор

Скрытая волатильность - это краткосрочная торговая стратегия, которая использует несколько показателей, таких как бурин-полоса, покрытая линия, ADX и случайные индикаторы, для идентификации рыночных поворотных точек, и совершает хеджирование вблизи поворотных точек. Эта стратегия подтверждает торговые сигналы, в основном, путем определения того, не является ли цена чрезмерно расширенной, используя бурин-полоса и покрытую линию, а также используя ADX для определения силы тренда и случайных показателей для определения зоны перепродажи, чтобы создать позицию на рыночной бирже вблизи поворотных точек.

Стратегический принцип

Стратегия реверсии хеджирующего шока основана на следующих правилах:

Когда цена закрытия превышает находящийся на трассе пояса бурин и превышает находящийся на трассе пояса пояса, это означает, что цена может быть в состоянии перекупа, тогда как если ADX меньше 30 означает, что тенденция не сильна, а случайный показатель больше 50 означает, что она находится в зоне перекупа, это может быть принято во внимание.

Когда цена закрытия находится ниже нижней полосы Брин и ниже нижней полосы покрытия, это означает, что цена может быть в зоне перепродажи, если ADX меньше 30, это означает, что тенденция не сильна, а случайный показатель меньше 50, это означает, что она находится в зоне перепродажи.

Стоп-лосс для открытого выхода является условием, когда цена закрытия ниже, чем в нижней полосе по Брин-ленту или в нижней полосе по окружности или случайный показатель меньше 50.

Стоп-убыток может быть сделан при условии, что цена закрытия выше, чем цена на трассе по Брин-полосе или на трассе по поясу или случайный показатель превышает 50.

С помощью этих правил мы можем создать хеджирующие позиции вблизи переменной точки и использовать краткосрочные колебания цен для получения прибыли.

Анализ преимуществ

Такой метод имеет следующие преимущества:

Используя несколько показателей, можно эффективно подтвердить торговые сигналы и избежать ложных прорывов.

Торговля вблизи переломных точек имеет более высокую вероятность успеха.

Применение метода хеджирования позволяет эффективно контролировать риск.

Высокая частота торгов, подходящая для коротких операций.

Источником прибыли является, главным образом, колебание цен, не полностью зависящее от изменения тенденции.

Анализ рисков

Однако есть некоторые риски, о которых следует помнить:

Прогноз по поводу неудачи поворота остается неизменным, что приведет к большим потерям.

Оптимизация транзакций является частым явлением.

Неизвестность времени перехода может привести к увеличению убытков.

В то же время, есть вероятность мутации тенденции, поэтому следует быть бдительным.

В ответ на эти риски нам необходимо оптимизировать параметры показателей, строго контролировать стоп-лосс, а также определять направление в сочетании с тенденциями и фундаментальным анализом.

Направление оптимизации

Также можно оптимизировать эту стратегию по следующим направлениям:

Оптимизация параметров индикаторов, улучшение качества торговых сигналов.

Повышение уровня фундаментальных факторов позволит избежать негативных тенденций.

В сочетании с V-образным реверсивным форменным суждением повышается вероятность успеха.

Динамическая коррекция стоп-лосса.

Оптимизация управления капиталом, строгий контроль потери.

Подвести итог

Стратегия хеджирования шок-обратного обращения имеет преимущества высокой частоты торговли, легко контролируемого риска, основанного на многочисленных показателях, чтобы проводить хеджирующие операции вблизи точки обратного обращения. Однако нельзя игнорировать риск обратного обращения.

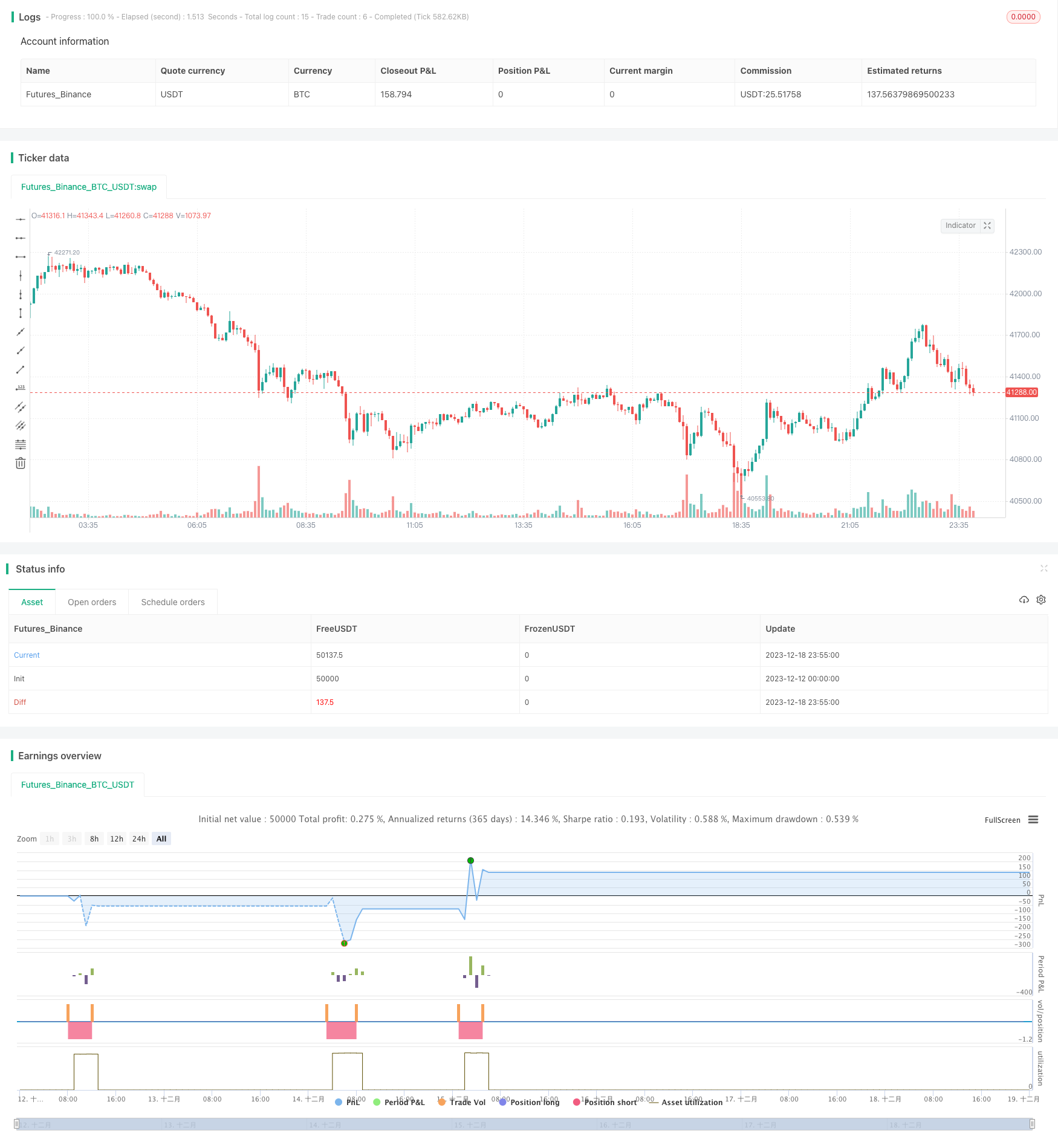

/*backtest

start: 2023-12-12 00:00:00

end: 2023-12-19 00:00:00

period: 5m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © exlux99

//@version=5

strategy("Contrarian Scalping Counter Trend",overlay=true)

//bollinger bands

length = input.int(20, minval=1, title="Length BB")

src = input(close, title="Source")

mult = input.float(2.0, minval=0.001, maxval=50, title="StdDev BB")

basis = ta.sma(src, length)

dev = mult * ta.stdev(src, length)

upper = basis + dev

lower = basis - dev

//envelope

len = input.int(20, title="Length Envelope", minval=1)

percent = input(1.0)

exponential = input(false)

envelope = exponential ? ta.ema(src, len) : ta.sma(src, len)

k = percent/100.0

upper_env = envelope * (1 + k)

lower_env = envelope * (1 - k)

//adx

adxlen = input(14, title="ADX Smoothing")

dilen = input(14, title="DI Length")

dirmov(len) =>

up = ta.change(high)

down = -ta.change(low)

plusDM = na(up) ? na : (up > down and up > 0 ? up : 0)

minusDM = na(down) ? na : (down > up and down > 0 ? down : 0)

truerange = ta.rma(ta.tr, len)

plus = fixnan(100 * ta.rma(plusDM, len) / truerange)

minus = fixnan(100 * ta.rma(minusDM, len) / truerange)

[plus, minus]

adx(dilen, adxlen) =>

[plus, minus] = dirmov(dilen)

sum = plus + minus

adx = 100 * ta.rma(math.abs(plus - minus) / (sum == 0 ? 1 : sum), adxlen)

sig = adx(dilen, adxlen)

//stochastic

periodK = input.int(50, title="%K Length", minval=1)

smoothK = input.int(20, title="%K Smoothing", minval=1)

stock = ta.sma(ta.stoch(close, high, low, periodK), smoothK)

short=close> upper and close >upper_env and sig < 30 and stock > 50

long=close< lower and close <lower_env and sig < 30 and stock < 50

short_exit= close < lower or close<lower_env or stock <50

long_exit=close > lower or close>lower_env or stock >50

strategy.entry("short",strategy.short,when=short)

strategy.close("short",when=short_exit)

strategy.entry("long",strategy.long,when=long)

strategy.close('long',when=long_exit)