Эффективная количественная торговая стратегия, основанная на индивидуальных количественных моделях

Обзор

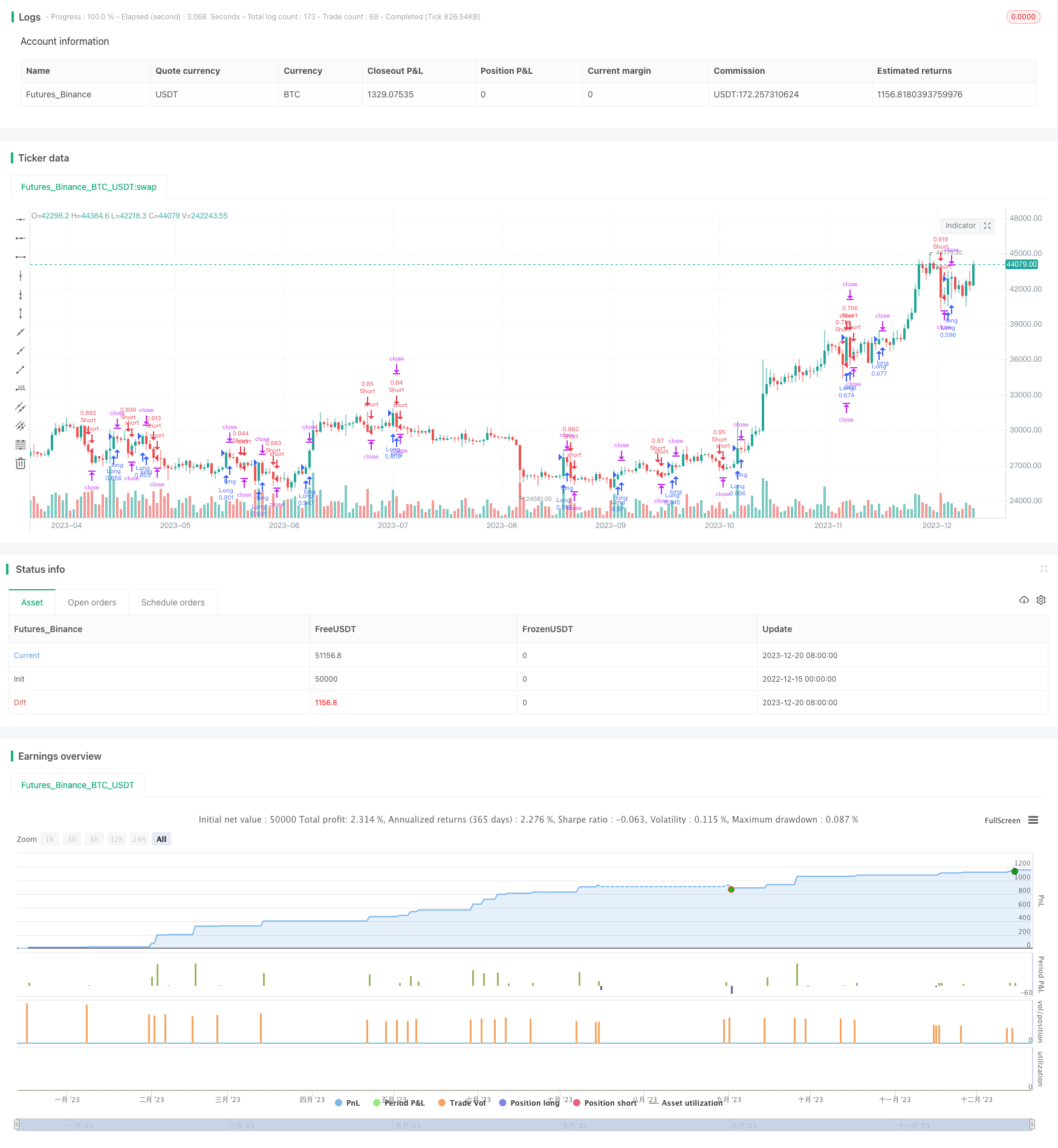

Стратегия является высокоэффективной количественной торговой стратегией, разработанной на основе количественной модели. Стратегия использует модель Modelius Volume в качестве базовой модели, и на ее основе проводится расширение и оптимизация. Стратегия может захватить количественные торговые возможности на рынке и обеспечить стабильную прибыль.

Стратегический принцип

В основе этой стратегии лежит модель Modelis Volume. Эта модель использует изменения цены, объема сделок для выявления количественных торговых возможностей на рынке. В частности, стратегия использует в сочетании с ценой закрытия, ценой открытия, ценой максимума и ценой минимума, чтобы рассчитать направление текущей K-линии в соответствии с определенными правилами.

Основная логика торговли заключается в том, чтобы делать больше, когда индикатор переходит от отрицательного к положительному; когда индикатор переходит от положительного к отрицательному, делать нулевой. Кроме того, стратегия также устанавливает стоп-лосс, стоп-стоп и стоп-лосс для контроля риска.

Анализ преимуществ

Наибольшее преимущество этой стратегии заключается в том, что модель Modelius Volume позволяет эффективно идентифицировать возможности для количественной торговли. По сравнению с традиционными техническими показателями, модель уделяет больше внимания изменениям в объеме торгов, что очень практично в современных высокочастотных количественных сделках. Кроме того, правила входа в стратегию являются более строгими, что позволяет эффективно избежать упущенных возможностей для количественной торговли и одновременно минимизировать вероятность несанкционированности.

Анализ рисков

Основной риск этой стратегии заключается в том, что модель Modelius Volume сама по себе не может полностью избежать шума. Когда на рынке происходят аномальные колебания, это может привести к ошибке торговых сигналов. Кроме того, параметры в стратегии также могут повлиять на конечные результаты.

Для управления риском, можно соответствующим образом скорректировать параметры, и в сочетании с другими показателями для вспомогательного суждения. Кроме того, также необходимо разумно установить стоп-потери, стоп-позиции.

Направление оптимизации

В этой стратегии также есть определенное пространство для оптимизации. Например, можно рассмотреть возможность динамического настройки параметров оптимизации в сочетании с алгоритмами машинного обучения. Или в сочетании с такими показателями, как эмоциональный анализ, для повышения точности принятия решений.

Подвести итог

В целом, эта стратегия использует преимущества количественной модели Modelius Volume, чтобы разработать стратегию количественной торговли с высокой работоспособностью. Она может быть оптимизирована путем корректировки параметров, расширения модели, машинного обучения и т. Д., Чтобы получить лучшую стабильную прибыль в реальной торговле.

/*backtest

start: 2022-12-15 00:00:00

end: 2023-12-21 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy(title="strategy modelius volume model ", shorttitle="mvm",overlay=true, calc_on_order_fills=true, default_qty_type=strategy.percent_of_equity, default_qty_value=50, overlay=false)

method = input(defval="ATR", options=["ATR", "Traditional", "Part of Price"], title="Renko Assignment Method")

methodvalue = input(defval=14.0, type=float, minval=0, title="Value")

pricesource = input(defval="Close", options=["Close", "Open / Close", "High / Low"], title="Price Source")

useClose = pricesource == "Close"

useOpenClose = pricesource == "Open / Close" or useClose

useTrueRange = input(defval="Auto", options=["Always", "Auto", "Never"], title="Use True Range instead of Volume")

isOscillating=input(defval=true, type=bool, title="Oscillating")

normalize=input(defval=false, type=bool, title="Normalize")

vol = useTrueRange == "Always" or (useTrueRange == "Auto" and na(volume))? tr : volume

op = useClose ? close : open

hi = useOpenClose ? close >= op ? close : op : high

lo = useOpenClose ? close <= op ? close : op : low

if method == "ATR"

methodvalue := atr(round(methodvalue))

if method == "Part of Price"

methodvalue := close/methodvalue

currclose = na

prevclose = nz(currclose[1])

prevhigh = prevclose + methodvalue

prevlow = prevclose - methodvalue

currclose := hi > prevhigh ? hi : lo < prevlow ? lo : prevclose

direction = na

direction := currclose > prevclose ? 1 : currclose < prevclose ? -1 : nz(direction[1])

directionHasChanged = change(direction) != 0

directionIsUp = direction > 0

directionIsDown = direction < 0

barcount = 1

barcount := not directionHasChanged and normalize ? barcount[1] + barcount : barcount

vol := not directionHasChanged ? vol[1] + vol : vol

res = barcount > 1 ? vol/barcount : vol

x=isOscillating and directionIsDown ? -res : res

TP = input(0) * 10

SL = input(0) * 10

TS = input(1) * 10

TO = input(3) * 10

CQ = 100

TPP = (TP > 0) ? TP : na

SLP = (SL > 0) ? SL : na

TSP = (TS > 0) ? TS : na

TOP = (TO > 0) ? TO : na

longCondition = crossover(x,0)

if (longCondition)

strategy.entry("Long", strategy.long)

shortCondition = crossunder(x,0)

if (shortCondition)

strategy.entry("Short", strategy.short)

strategy.exit("Close Short", "Short", qty_percent=CQ, profit=TPP, loss=SLP, trail_points=TSP, trail_offset=TOP)

strategy.exit("Close Long", "Long", qty_percent=CQ, profit=TPP, loss=SLP, trail_points=TSP, trail_offset=TOP)