Торговая стратегия с двойным индикаторным фильтром

Обзор

Стратегия является долголинейной торговой стратегией, использующей комбинацию фильтров с использованием случайных показателей K и индексных движущихся средних. Стратегия рассматривается как приемлемая для покупки, когда случайные показатели K входят в зону перепродажи, и как стоп-лосс или стоп-полизинг, когда цена падает ниже движущихся средних и случайные показатели фильтруют.

Стратегический принцип

Двухполюсная торговая стратегия использует в основном технические характеристики индикаторов, такие как случайный показатель K для определения времени покупки и индикаторная движущаяся средняя для определения времени остановки. Разумный показатель K может быть использован для идентификации перепродажи, а движущаяся средняя является инструментом для определения ценового тренда.

Сначала стратегия рассчитывает значения K и D случайных индикаторов длиной 21 цикл, а также индексные движущиеся средние длиной 38 циклов. При этом устанавливается 13-процентное условие стоп-лосса.

Торговля с помощью двойных индикаторов и двойных фильтров позволяет эффективно отфильтровывать ложные сигналы, отслеживать длинные тренды и получать прибыль после покупки в зоне перепродажи. Эта стратегия подходит для средних и длинных позиций.

Анализ преимуществ

Эта стратегия имеет следующие преимущества:

Используйте случайный индикатор Determine buy point: когда случайный индикатор K пересекает D-значение и входит в зону перепродажи, это считается сигналом об обратном курсе акций и является лучшим временем для покупки.

Дизайн двойных фильтров: стратегия одновременного использования золотой форки K-значения/D-значения и фильтра низкой цены для определения времени покупки, которая может эффективно отфильтровывать ложные сигналы.

Индексные скользящие средние отслеживают остановки: индикаторы имеют запаздывание, использование которых для остановок позволяет максимально отслеживать тренд.

Снова фильтровать отклонения случайных индикаторов: при определении стоп-полизионных позиций, снова использовать фильтрование случайных индикаторов для обычных отклонений и обратных тенденций, чтобы сделать стратегию более стабильной.

Подходит для средне-длинных позиций: с помощью дизайна комбинации двух индикаторов, стратегия подходит для средне-длинных позиций, чтобы получить лучшую прибыль.

Анализ рисков

Однако эта стратегия также несет в себе некоторые риски:

Систематический риск: стратегия чувствительна к условиям крупных городов и подвержена убыткам в условиях медвежьего рынка.

Риск реверсии: при краткосрочной реверсии может быть вызван преждевременный выход из игры, что приведет к потере движущейся средней.

Риск оптимизации параметров: параметры индикатора требуют повторного тестирования оптимизации, неправильная настройка может повлиять на эффективность стратегии.

Риск возникновения внезапных событий: технические показатели не работают в случае серьезных непредвиденных событий, поэтому следует избегать таких моментов.

Направление оптимизации

Некоторые из возможных направлений оптимизации стратегии включают:

Оптимизируйте параметры показателя: повторно тестируйте различные комбинации параметров, чтобы найти оптимальный параметр.

Увеличение методов остановки убытков: можно ввести такие методы, как остановка колебаний, отслеживание остановки убытков.

В сочетании с другими показателями: может быть введен показатель количественной мощности, Брин-пояса и т.д. для определения точки купли-продажи.

Оптимизация периода подвижной средней: тестирование эффективности более долгосрочной или более короткой средней.

Анализ крупных городов: изменение параметров стратегии в зависимости от динамики рынка.

Подвести итог

Двойная индикаторная фильтрационная стратегия в целом является более полной стратегией отслеживания тенденций. Она использует случайные индикаторы для определения точки покупки, а затем использует движущиеся средние, чтобы отслеживать тенденции, и разработала двойные фильтры, которые могут эффективно отфильтровывать фальшивые сигналы.

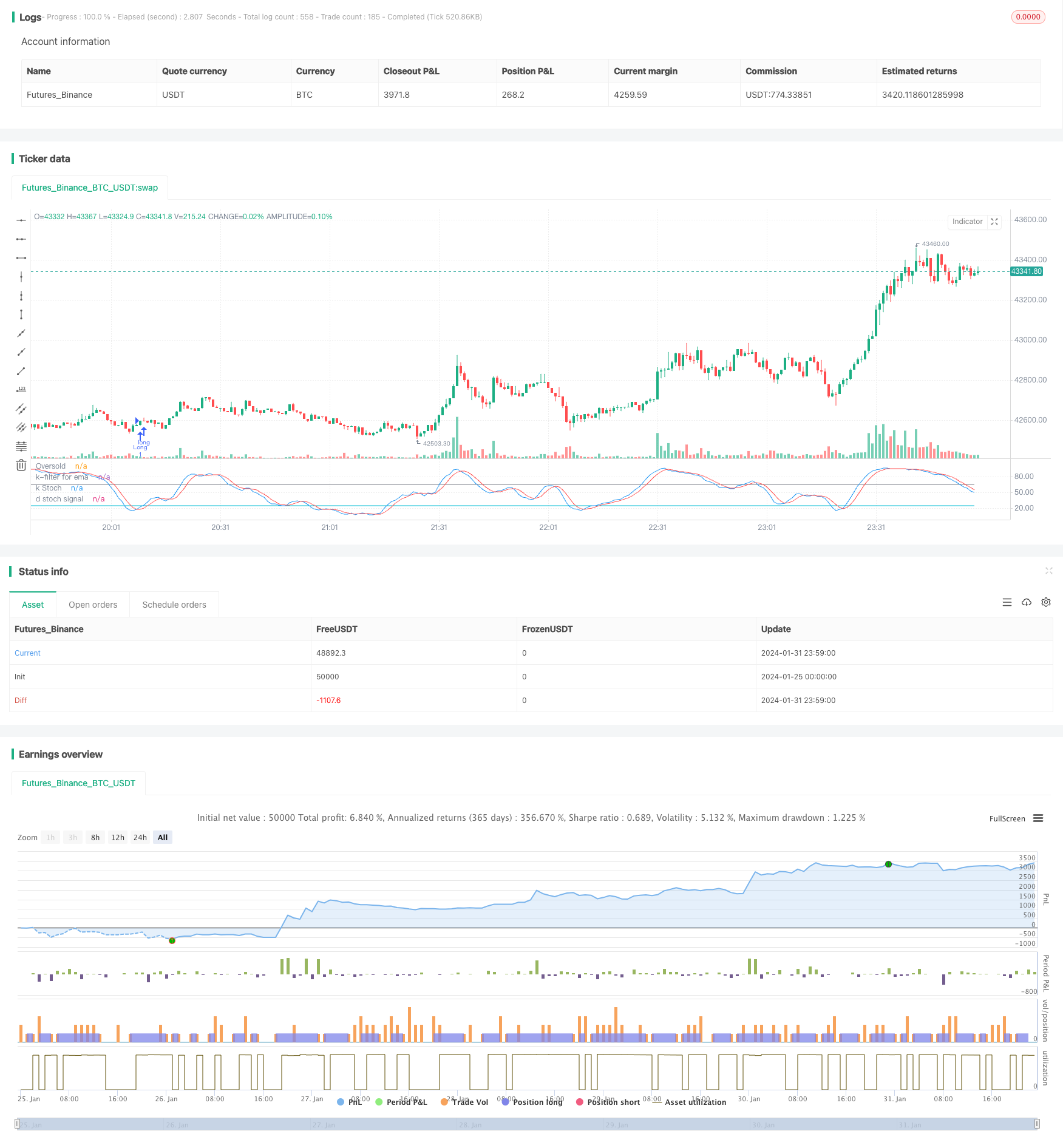

/*backtest

start: 2024-01-25 00:00:00

end: 2024-02-01 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

// English version

strategy(title='Stochastic & MA', overlay=false)

// INPUTS : all default value have already been optimized

length = input.int(21, 'period', minval=1)

lossp = input.int(13, 'stop loss %', minval=2, step=1)

leverage = input.int(1, 'leverage', minval=1, step=1)

// leverage has been introduced for modifying stop loss levels for financial instruments with leverage, like ETF

n = input(2, 'n days ago')

filtro = input.int(65, 'k filter for throwbacks', minval=20, step=1)

OverSold = input.int(25, 'Oversold value', minval=5, step=5)

// Building indicators

smoothK = input.int(6, 'k', minval=1)

smoothD = input.int(4, 'd', minval=1)

k = ta.sma(ta.stoch(close, high, low, length), smoothK)

d = ta.sma(k, smoothD)

//Empowerment: introducing EMA

sma_period = input.int(38, 'periodo Sma', minval=1)

emaf = ta.ema(close, sma_period)

//ENTRY condition and order

// First of all, it's better not trade shares with a quaterly loss or with a bad surprise towards to analysts' expectations or ipevaluated (P/E > 50), but on your choice

// You entry when Stochastic's K is higher than D in Oversold area (you may personalize), applying the condition that today's close should be higher than one of n-days ago (default of the day before yesterday or 2 candles ago)

entry1 = k > d and k <= OverSold and close >= close[n]

strategy.entry('Long', strategy.long, comment='k basso', when=entry1)

//EXIT CONDITIONS

// 1) close crosses under exponential movinig average with filter that k >= fixed level (65), in order to distinguish a violent movement of prices with a possibile beginning of a trend from an almost exhausted "ordinary" throwback

// 2) fixed stop loss on percentage

exit1 = ta.crossunder(close, emaf) and k >= filtro

losspel = strategy.position_avg_price * (1 - lossp / 100 * leverage)

exit2 = close < losspel

strategy.close('Long', when=exit1, comment='sma')

strategy.close('Long', when=exit2, comment='stop loss')

// plotting indicators (add Ema on your choice)

plot(k, color=color.new(color.blue, 0), linewidth=1, title='k Stoch')

plot(d, color=color.new(color.red, 0), linewidth=1, title='d stoch signal')

plot(OverSold, title='Oversold', color=color.new(color.aqua, 0))

plot(filtro, color=color.new(color.gray, 0), title='k-filter for ema')