Стратегия регрессии прорыва

Автор:Чао Чжан, Дата: 2024-03-01 11:58:56Тэги:

Обзор

Это систематический подход, предназначенный для использования волатильности фьючерсных рынков сырой нефти. Он измеряет средний диапазон свечей. Если быстрый средний показатель выше медленного, это означает, что свечи больше. Если медленный средний показатель выше быстрого, это означает, что свечи меньше.

Согласно этому принципу, он определяет потенциальные длинные и короткие точки входа.

Логика стратегии

- Вычислить самую высокую цену закрытия за последние 9 бар, как эталон прорыва

- Вычислить самую низкую цену закрытия последней из 50 бар, использующую в качестве ориентира для прорыва

- Сравните среднюю волатильность последних 5 и 20 баров, чтобы судить, расширяется или сокращается ли паттерн свечей.

- Определить длинные и короткие сигналы: когда закрытие равняется наивысшему закрытию и свечи сокращаются, идти на длинный; когда закрытие равняется наименьшему закрытию и свечи сокращаются, идти на короткий

- Положение закрытия после фиксированного количества баров после прорыва: регулируемый параметр

Анализ преимуществ

- Стратегия регрессии, судить направление, сравнивая с историческими крайностями

- Комбинируйте с волатильностью, избегайте ложных прорывов

- Фиксированное количество баров для блокировки выхода в некоторой прибыли и избегает использования

Анализ рисков

- Исторические крайности меняются с изменениями структуры рынка, сигналы могут не работать

- Фальшивые побеги вызывают ловушку.

- Неправильный интервал выхода может привести к потере большей прибыли или увеличению убытков

Оптимизация

- Экстремальные параметры можно оптимизировать с помощью рыночной статистики

- Добавить показатели волатильности для оценки истинной вероятности выхода

- Оптимизировать количество выходных баров через результат обратного теста

Резюме

Эта стратегия использует прорыв и регрессию для определения краткосрочных тенденций, относящихся к стратегиям волатильности. Оптимизируя параметры и добавляя показатели волатильности для определения ложной вероятности прорыва, она может увеличить прибыльность.

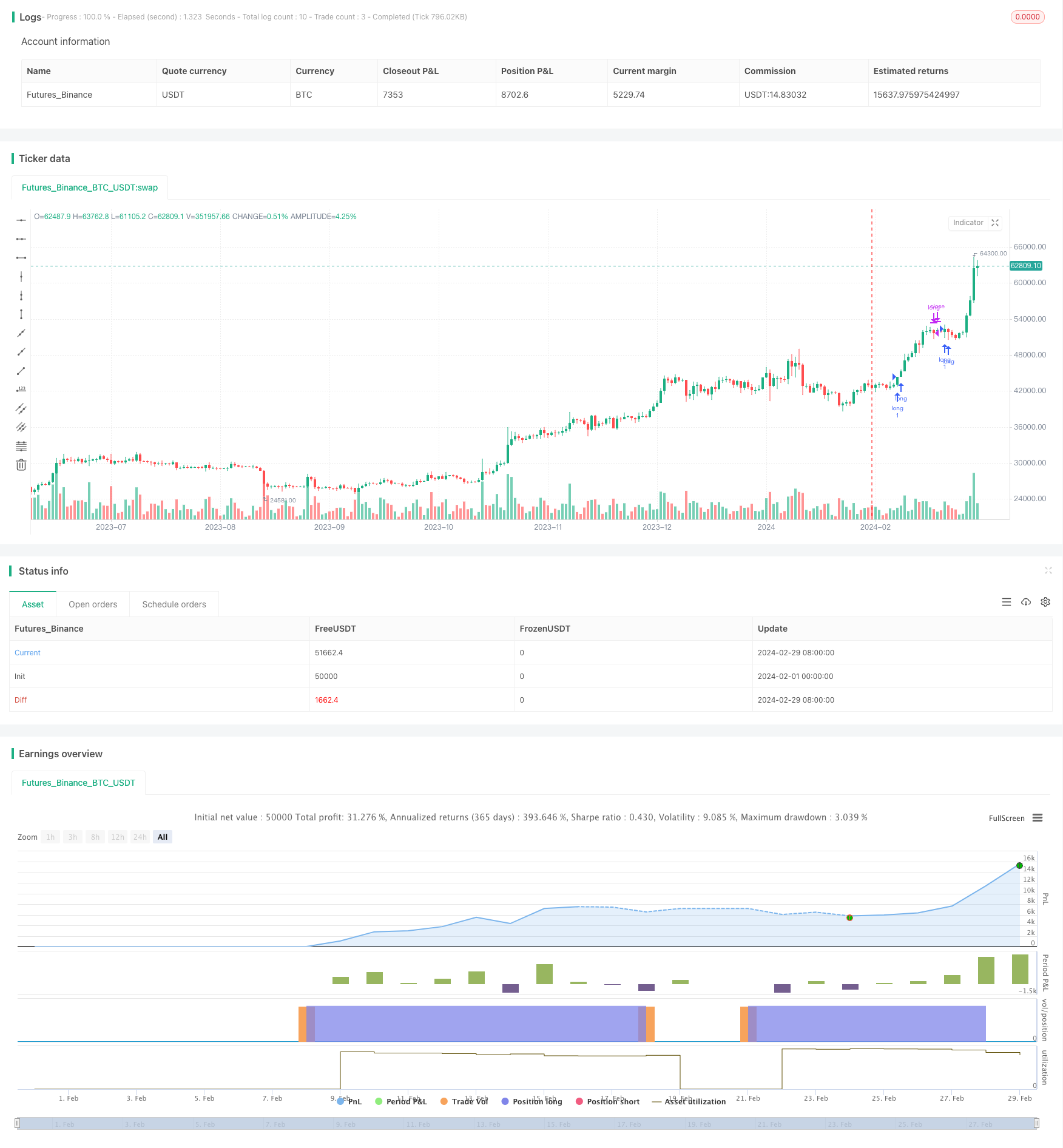

/*backtest

start: 2024-02-01 00:00:00

end: 2024-02-29 23:59:59

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Celestial_Logic

//@version=5

strategy("Crudeoil Breakout strategy", overlay = true, initial_capital = 20000, default_qty_type = strategy.fixed, default_qty_value = 1)

highestCloseLookback = input(9 , title = 'Highest Close lookback')

lowestCloseLookback = input(50, title = 'Lowest Close lookback' )

exitAfter = input(10, title = 'Exit after bars')

hc = ta.highest(close,highestCloseLookback)

lc = ta.lowest(close,lowestCloseLookback)

rangeFilter = (ta.sma( (high - low), 5 ) > ta.sma((high-low), 20) ) // Candles getting bigger.

longCondition = (close == hc ) and not rangeFilter

shortCondition = (close == lc ) and not rangeFilter

if longCondition

strategy.entry(id = 'long', direction = strategy.long)

if shortCondition

strategy.entry(id = 'short', direction = strategy.short)

var int longsince = 0

var int shortsince = 0

if strategy.position_size > 0

longsince += 1

else

longsince := 0

if strategy.position_size < 0

shortsince += 1

else

shortsince := 0

if longsince >= exitAfter

strategy.close(id = 'long', comment = 'long close')

if shortsince >= exitAfter

strategy.close(id = 'short', comment = 'short close')

Больше

- Прорыв свертывания

- Последовательная стратегия выхода из-под контроля

- Краткосрочная стратегия торговли на основе полос Боллинджера

- Следующая стратегия по развитию мульти-EMA и RSI

- Торговля золотом по стратегии Саймонса

- MACD, RSI и стратегия EMA

- Тенденция в соответствии со стратегией скользящей средней

- Стратегия торговли на основе процентных диапазонов HullMA

- RSI и стратегия повышенной дивергенции сглаженного RSI

- Двухнаправленная стратегия движущегося среднего тренда

- Быстрая стратегия торговли с обратным показателем RSI

- Стратегия отслеживания импульса

- Стратегия короткого треугольника с повышенным касанием

- Движущаяся средняя перекрестная тенденция в соответствии со стратегией

- Стратегия двойного подтверждения

- Ореховый тренд в соответствии со стратегией на основе расстояния от 200 EMA

- Тенденция VWAP после стратегии

- Стратегия тренда черепах

- Стратегия изменения рыночной динамики

- Трехкратный прорыв с помощью стратегии RSI