ملٹی فیکٹر مومینٹم ریورسل امتزاج کی حکمت عملی

جائزہ

یہ حکمت عملی ایک ملٹی فیکٹر مجموعہ حکمت عملی ہے ، جس میں ریورس فیکٹر اور حرکیاتی عنصر کا استعمال کیا جاتا ہے ، جس کا مقصد مارکیٹ میں الٹ جانے کے مواقع کی کھوج کرنا ہے۔ حکمت عملی پہلے طویل منفی ریورس فیکٹر کا استعمال کرتے ہوئے ، اتار چڑھاؤ کے بعد الٹ جانے کے مواقع کی نشاندہی کرتی ہے ، اور پھر حرکیاتی اشارے کا استعمال کرتے ہوئے ، بڑے رجحان کے تحت الٹ جھوٹے سگنل کو فلٹر کرنے کے لئے ، اور اس طرح مختصر لائن ریورس بیعانہ کے مواقع کو مقفل کرتی ہے۔

حکمت عملی کا اصول

اس حکمت عملی کے دو حصے ہیں:

- 123 ریورس فیکٹر

اس حصے میں دن کے اندر اندر الٹ سوچ کا استعمال کیا گیا ہے ، جس میں پچھلے دن کے اختتامی قیمت اور پچھلے دو دن کے اختتامی قیمت کے مابین تعلقات کا اندازہ لگایا گیا ہے ، جو سست رفتار K لائن کی شناخت کے ساتھ الٹ کے مواقع کی نشاندہی کرتا ہے۔ اس کی مخصوص منطق یہ ہے:

خریدنے کا اشارہ: اگر دو دن کے لئے قیمت میں کمی کے بعد قیمت میں اضافہ ہوتا ہے ، اور نو دن کے لئے سست رفتار K لائن 50 سے کم ہے تو خریدنے کا اشارہ ہوتا ہے۔

فروخت کا اشارہ: دو مسلسل دن کے لئے بندش کی قیمت میں اضافے کے بعد اسی دن بندش کی قیمت میں کمی واقع ہوئی ، اور نو دن کی تیز رفتار K لائن 50 سے زیادہ ہے ، فروخت کا اشارہ پیدا ہوتا ہے۔

- ایلگڈیک حرکیاتی جھٹکا اشارے (ETSI)

اس حصے میں تین ای ایم اے ہموار قیمت کی حرکیات کے طریقہ کار کو استعمال کرتے ہوئے حرکیات کا اشارے تیار کیا گیا ہے۔ اشارے کا فارمولا مندرجہ ذیل ہے:

xPrice1 = close - close[1]

xPrice2 = abs(close - close[1])

xSMA_R = EMA(EMA(EMA(xPrice1,r), s), u)

xSMA_aR = EMA(EMA(EMA(xPrice2, r), s), u)

xTSI = xSMA_R / xSMA_aR * 100

xEMA_TSI = EMA(xTSI, N)

ان میں سے ، xSMA_R قیمت کی نقل و حرکت کا EMA ہموار ہے ، xSMA_aR قیمت کے اتار چڑھاؤ کی وسعت کا EMA ہموار ہے ، xTSI دونوں کے تناسب پر مشتمل ایک متحرک اشارے ہے ، اور xEMA_TSI ایک بار پھر EMA ہموار ہے۔ یہ اشارے تجارت کی سمت کے طور پر xTSI اور xEMA_TSI کے تعلقات کا فیصلہ کرتا ہے۔

آخر میں ، حکمت عملی دونوں حصوں کے سگنل کو AND پر کام کرتی ہے ، اور صرف تب ہی اصل تجارتی ہدایات پیدا ہوتی ہیں جب دونوں حصوں کے عوامل ایک ہی سمت میں سگنل دیتے ہیں۔

اسٹریٹجک فوائد

اس حکمت عملی کا سب سے بڑا فائدہ یہ ہے کہ یہ ایک کثیر عنصر ڈیزائن ہے جو جعلی سگنل کو فلٹر کرنے اور اعلی معیار کے تجارتی مواقع کو تلاش کرنے کے لئے استعمال کیا جاتا ہے۔ خاص طور پر ، مندرجہ ذیل تین اہم نکات ہیں:

123 ریورس فیکٹر ایک مختصر مدت کے ریورس پوائنٹ کی شناخت کرسکتا ہے جس کے بعد اس میں کمی واقع ہوتی ہے۔

ایلگڈیک متحرک اشارے بڑے رجحان کی سمت کا مؤثر اندازہ لگاسکتے ہیں ، اور بڑے رجحان کے دوران الٹ کے اشارے سے بچنے کے لئے جعلی سگنل کو فلٹر کرتے ہیں۔

سگنل کے دو حصوں میں اینڈ آپریشن کا استعمال کیا گیا ہے ، جس سے سگنل کے معیار کو بہتر بنایا جاسکتا ہے اور حکمت عملی کی استحکام کو بڑھاوا دیا جاسکتا ہے۔

اسٹریٹجک رسک

اگرچہ حکمت عملی میں خطرات کو کنٹرول کرنے کے لئے ایک کثیر عنصر ڈیزائن کا استعمال کیا گیا ہے ، لیکن مندرجہ ذیل اہم خطرات موجود ہیں:

ریورس سگنل ایک ہلکے رجحان کے دوران ہوسکتا ہے اور منافع بخش نہیں ہوسکتا ہے.

دونوں عوامل کے درمیان پیرامیٹرز کی ترتیب میں ذہنیت موجود ہے ، جو کسی خاص نسل کے لئے زیادہ موزوں ہوسکتی ہے۔

قیمتوں میں تبدیلی کے بعد قیمتوں میں دوبارہ تبدیلی سے نقصان کا خطرہ بڑھ سکتا ہے۔

ان خطرات کو کم کیا جاسکتا ہے کہ زیادہ سے زیادہ اقسام کو اپنانے کے لئے پیرامیٹرز کو بہتر بنایا جاسکتا ہے ، ریورس کے بعد ہولڈنگ وقت کو کنٹرول کیا جاسکتا ہے ، اور اشارے کے تعلقات میں ہونے والی تبدیلیوں کی اصل وقت کی نگرانی کی جاسکتی ہے۔

حکمت عملی کی اصلاح

اس حکمت عملی کو مندرجہ ذیل پہلوؤں سے بہتر بنایا جاسکتا ہے:

ڈیٹا کے نمونے کو تلاش کرنے کے لئے دو عوامل کے پیرامیٹرز کو ایڈجسٹ کریں.

نقصان کو روکنے کے لئے حکمت عملی میں اضافہ کریں اور انفرادی نقصان کو کنٹرول کریں.

رجحانات اور ہلچل کی اقسام کے لئے مختلف پیرامیٹرز کا مجموعہ استعمال کیا جاتا ہے.

اس کے علاوہ، اس کے نتیجے میں، اس کے نتیجے میں، اس کے نتیجے میں، اس کے نتیجے میں، اس کے نتیجے میں، اس کے نتیجے میں.

مشین لرننگ الگورتھم کو شامل کریں اور پیرامیٹرز کو خودکار طور پر بہتر بنائیں اور اپ ڈیٹ کریں۔

خلاصہ کریں۔

اس حکمت عملی میں کامیابی کے ساتھ ریورس فیکٹر اور ٹرانسمیشن میٹرکس کا امتزاج کیا گیا ہے ، جس سے کثیر عنصر کی اصلاح کے ڈیزائن کو حاصل کیا جاسکتا ہے۔ یہ مختصر مدت کے ریورس مواقع کی مؤثر طریقے سے شناخت کرسکتا ہے ، اور ٹرانسمیشن میٹرکس کو سگنل کی دوسری توثیق کے لئے استعمال کرسکتا ہے ، جس سے حکمت عملی کی کامیابی میں اضافہ ہوتا ہے۔ اگرچہ اس حکمت عملی میں ابھی بھی کچھ بہتری کی گنجائش موجود ہے ، لیکن اس کے بنیادی خیالات نے ایک مقداری حکمت عملی کے ڈیزائن کے لئے ایک اچھا حوالہ فراہم کیا ہے۔

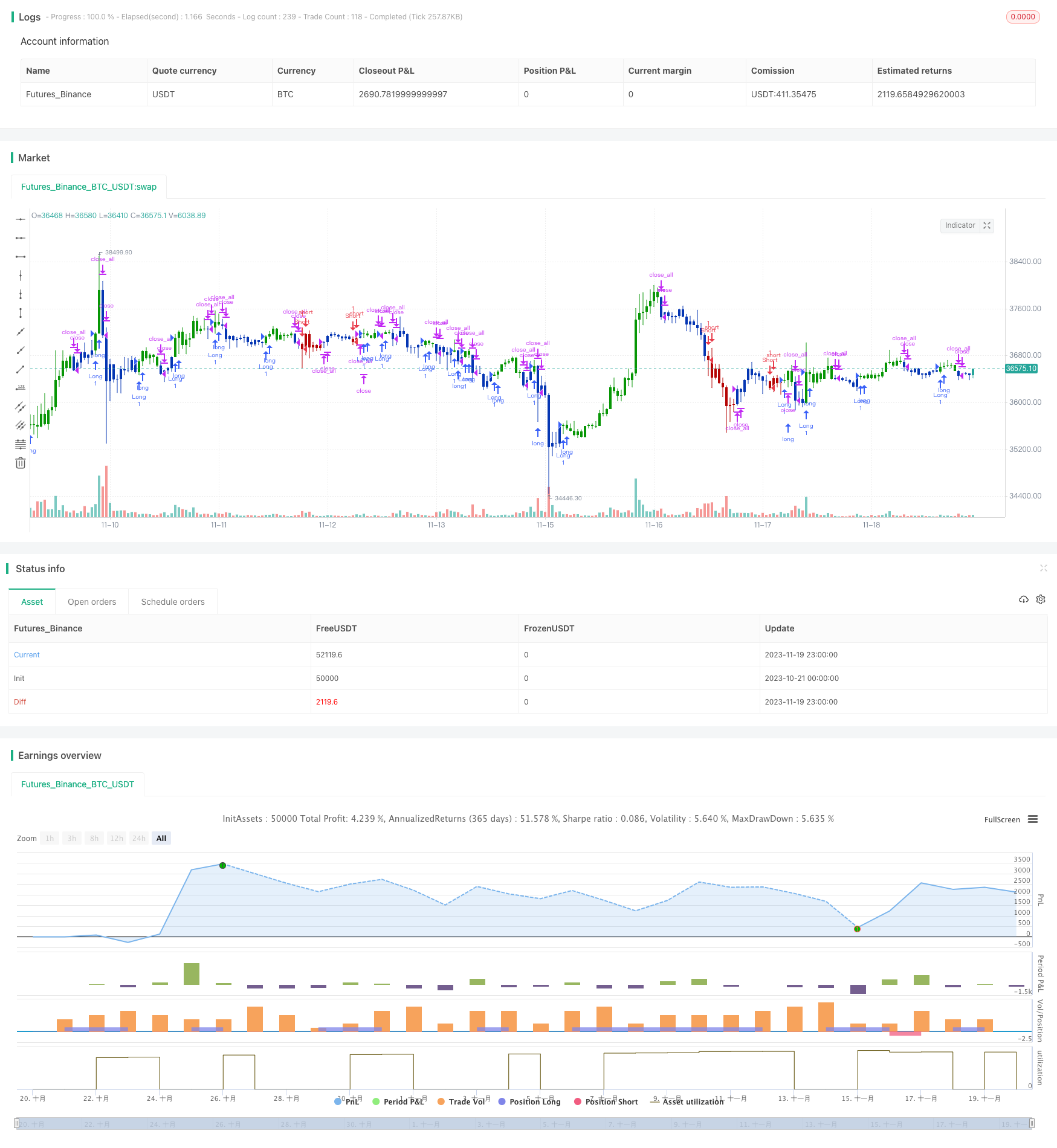

/*backtest

start: 2023-10-21 00:00:00

end: 2023-11-20 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 30/07/2020

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// r - Length of first EMA smoothing of 1 day momentum 4

// s - Length of second EMA smoothing of 1 day smoothing 8

// u- Length of third EMA smoothing of 1 day momentum 6

// Length of EMA signal line 3

// Source of Ergotic TSI Close

//

// This is one of the techniques described by William Blau in his book "Momentum,

// Direction and Divergence" (1995). If you like to learn more, we advise you to

// read this book. His book focuses on three key aspects of trading: momentum,

// direction and divergence. Blau, who was an electrical engineer before becoming

// a trader, thoroughly examines the relationship between price and momentum in

// step-by-step examples. From this grounding, he then looks at the deficiencies

// in other oscillators and introduces some innovative techniques, including a

// fresh twist on Stochastics. On directional issues, he analyzes the intricacies

// of ADX and offers a unique approach to help define trending and non-trending periods.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

ETSI(r,s,u,SmthLen) =>

pos = 0

xPrice = close

xPrice1 = xPrice - xPrice[1]

xPrice2 = abs(xPrice - xPrice[1])

xSMA_R = ema(ema(ema(xPrice1,r), s),u)

xSMA_aR = ema(ema(ema(xPrice2, r), s),u)

Val1 = 100 * xSMA_R

Val2 = xSMA_aR

xTSI = iff (Val2 != 0, Val1 / Val2, 0)

xEMA_TSI = ema(xTSI, SmthLen)

pos:= iff(xTSI > xEMA_TSI, 1,

iff(xTSI < xEMA_TSI, -1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & Ergodic TSI", shorttitle="Combo", overlay = true)

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

r = input(4, minval=1)

s = input(8, minval=1)

u = input(6, minval=1)

SmthLen = input(3, minval=1)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posETSI = ETSI(r,s,u,SmthLen)

pos = iff(posReversal123 == 1 and posETSI == 1 , 1,

iff(posReversal123 == -1 and posETSI == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )