MACD اور RSI اشارے پر مبنی کراس اوور سگنل کی حکمت عملی

جائزہ

اس حکمت عملی میں مارکیٹ کے رجحانات کا اندازہ لگانے اور ممکنہ خرید و فروخت کے مقامات کی تلاش کے لئے MACD اشارے کا استعمال کیا جاتا ہے ، اور RSI اشارے کے ساتھ مل کر اوورلوڈ اور اوور سیل کی تصدیق کی جاتی ہے۔ جب MACD اشارے خرید / فروخت کا اشارہ دیتے ہیں تو ، صرف اس وقت ہی تجارت کا اشارہ پیدا ہوتا ہے جب RSI بھی تصدیق کرتا ہے کہ مارکیٹ اوورلوڈ / اوورلوڈ کی حالت میں ہے۔ یہ حکمت عملی جعلی سگنل کو مؤثر طریقے سے فلٹر کرسکتی ہے ، حکمت عملی کی استحکام کو بہتر بناتی ہے۔

حکمت عملی کا اصول

MACD اشارے کا حساب کتاب

MACD اشارے تیزی سے چلنے والی اوسط ((EMA) اور آہستہ چلنے والی اوسط کے فرق سے بنا ہے ، جو قلیل مدتی اور طویل مدتی اوسط قیمت میں تبدیلی کے رجحان میں فرق کی عکاسی کرتا ہے۔ اس حکمت عملی میں ، تیز لائن کی مدت 12 دن ہے ، اور آہستہ لائن کی مدت 26 دن ہے۔

جب فاسٹ لائن پر سست لائن کو عبور کرتے وقت گولڈ فورک سگنل ہوتا ہے ، تو اس کا مطلب یہ ہے کہ مارکیٹ اوپر کی طرف بڑھ رہی ہے۔ جب فاسٹ لائن کے نیچے سست لائن کو عبور کرتے وقت ڈیڈ فورک سگنل ہوتا ہے ، تو اس کا مطلب ہے کہ مارکیٹ نیچے کی طرف بڑھ رہی ہے۔

RSI اشارے کا حساب

RSI اشارے مارکیٹ میں اوور خرید اوور فروخت کے رجحان کی عکاسی کرتا ہے۔ اس حکمت عملی میں ، آر ایس آئی کی پیرامیٹر سائیکل 14 پر رکھی گئی ہے۔

RSI BELOW 30 when buyers outpaced sellers for an extended period suggests ASSET was OVERSOLD.

RSI ABOVE 70 when selling pressure outpaced buying pressure over the tracked timeline suggests ASSET was OVERBOUGHT.

جب آر ایس آئی 30 سے کم ہو تو مارکیٹ اوور سیل حالت میں ہے۔ جب آر ایس آئی 70 سے زیادہ ہو تو مارکیٹ اوور خرید حالت میں ہے۔

حکمت عملی سگنل

صرف MACD اشارے پر انحصار کرتے ہوئے ٹریڈنگ سگنل پیدا کرنے پر ، کچھ غلط سگنل ظاہر ہوتے ہیں۔ اس حکمت عملی میں RSI اشارے فلٹرنگ سگنل کا استعمال کیا گیا ہے۔ صرف اس وقت جب MACD سگنل جاری کرتا ہے ، اور RSI بھی مارکیٹ میں اوور بیئر اوور سیل کی تصدیق کرتا ہے ، تب ہی اصل ٹریڈنگ سگنل پیدا ہوتا ہے۔

خاص طور پر ، جب MACD گولڈ فورک سگنل بناتا ہے ، اگر اس وقت RSI <= 34 ہے تو ، اس بات کی تصدیق کریں کہ مارکیٹ اوور سیل حالت میں ہے ، خریدنے کا اشارہ پیدا ہوتا ہے۔ جب MACD ڈیڈ فورک سگنل بناتا ہے ، اگر اس وقت RSI> = 75 ہے تو ، اس بات کی تصدیق کریں کہ مارکیٹ اوور سیل حالت میں ہے ، تو فروخت کا اشارہ پیدا ہوتا ہے۔

اس دوہری تصدیق کے طریقہ کار سے بہت سے غیر قابل اعتماد ٹریڈنگ سگنل کو فلٹر کیا جاسکتا ہے ، جس سے حکمت عملی کی استحکام اور وشوسنییتا میں اضافہ ہوتا ہے۔

طاقت کا تجزیہ

ڈبل اشارے فلٹرنگ سگنل کی وشوسنییتا کو بہتر بناتا ہے

اس حکمت عملی میں MACD کو RSI کے ساتھ مل کر دو اشارے کے ساتھ استعمال کیا جاتا ہے ، تاکہ اس کی دوہری تصدیق کی جاسکے۔ اس سے جعلی سگنل کی مداخلت کو مؤثر طریقے سے کم کیا جاسکتا ہے ، اور کچھ ناقابل اعتماد تجارتی سگنل کو فلٹر کیا جاسکتا ہے ، جس سے سگنل کی وشوسنییتا اور استحکام میں اضافہ ہوتا ہے۔

واضح رجحانات کا تعین

ایک پیمائش کی قیمت کے اشارے کے طور پر ، MACD مارکیٹ کے نیچے کی طرف جانے والے رجحان کا واضح اندازہ لگا سکتا ہے۔ آر ایس آئی اشارے کے ساتھ مل کر اوپری خرید اوپری فروخت کا فیصلہ ، مارکیٹ کے اہم الٹ پوائنٹس کو درست طریقے سے پکڑ سکتا ہے ، اور پوزیشن میں داخل ہونے اور باہر جانے کا اشارہ واضح ہے۔

پیرامیٹرز کو بہتر بنانے کی جگہ

اس حکمت عملی کے MACD اور RSI کے پیرامیٹرز کو بہتر بنانے کے ل adjust ایڈجسٹ کیا جاسکتا ہے ، مختلف ادوار اور مختلف اقسام کے مطابق ڈھال لیا جاسکتا ہے ، بہتر بنانے کی گنجائش زیادہ ہے۔ پیرامیٹرز کو ایڈجسٹ کرنے کے ذریعہ ، بہتر حکمت عملی کے نتائج کے ل targeted ہدف کی بنیاد پر ایڈجسٹ کیا جاسکتا ہے۔

سمجھنے کے لئے آسان

اس حکمت عملی میں استعمال ہونے والے MACD اور RSI جیسے اشارے بہت عام اور عام طور پر استعمال ہونے والے تکنیکی اشارے ہیں ، جن کو سمجھنا آسان ہے ، کوڈ کا نفاذ بھی بہت آسان اور بدیہی ہے۔ اس سے پیرامیٹرز کو ایڈجسٹ کرنے اور اصلاح کرنے میں آسانی پیدا ہوتی ہے۔

خطرے کا تجزیہ

شاید تجارت کے کچھ مواقع ضائع ہو جائیں

اس حکمت عملی میں ایک محتاط دوہری تصدیق کی حکمت عملی استعمال کی گئی ہے ، جس میں جعلی سگنل کو فلٹر کرنے کے لئے ممکنہ طور پر منافع بخش تجارت کے مواقع سے محروم ہوجاتے ہیں جو ایک ہی اشارے کی شرائط کے تحت ہوسکتے ہیں۔

- حل: آر ایس آئی کی حد کی حد کو مناسب طریقے سے نرمی سے کم کریں ، تصدیق کی سختی کو کم کریں ، اور حکمت عملی کو زیادہ تجارت کے مواقع کی اجازت دیں۔

حالات میں تیزی سے تبدیلی سے نقصانات

جب مارکیٹ میں شدید تبدیلیاں آتی ہیں تو ، MACD اور RSI دونوں اشارے فیصلے میں تاخیر کا شکار ہوسکتے ہیں ، جس کی وجہ سے حکمت عملی میں غلط تجارتی سگنل پیدا ہوتے ہیں جس کی وجہ سے نقصان ہوتا ہے۔

- حل: اسٹاپ نقصان کے طریقہ کار کو شامل کریں ، تاکہ کسی بھی نقصان کو زیادہ سے زیادہ نقصان سے بچایا جاسکے۔ پیرامیٹرز کو ایڈجسٹ کریں تاکہ اشارے میں شدید تبدیلیوں کے ل some کچھ حساسیت ہو۔

اثرات پیرامیٹرز کی ترتیب کے معیار سے انتہائی متعلق ہیں

اس حکمت عملی کا اثر بہت حد تک MACD اور RSI جیسے پیرامیٹرز کی ترتیبات پر منحصر ہے۔ اگر پیرامیٹرز کو غلط طریقے سے ترتیب دیا گیا ہو تو ، تجارت کے مخالف سگنل حاصل کرنا آسان ہے۔

- حل: پیرامیٹرز کے مجموعے کو بہتر بنانے کے لئے ، بہترین پیرامیٹرز کی ترتیب کو تلاش کرنے کے لئے ریٹرننگ کے ذریعے۔

اصلاح کی سمت

اسٹاپ نقصانات کے انتظام میں شامل ہونا

قیمت کی روک تھام یا اشارے کی روک تھام کے قواعد مرتب کیے جاسکتے ہیں ، جب نقصانات کسی حد تک بڑھ جاتے ہیں تو نقصانات کو روکنے کے لئے ، اور انفرادی نقصانات کو مؤثر طریقے سے کنٹرول کریں۔

پیرامیٹرز کو حالات کے مطابق ایڈجسٹ کریں

پیرامیٹرز کی ترتیبات کو بہتر بنانے کے لئے MACD کی تیز رفتار اور سست رفتار سائیکلوں کو ایڈجسٹ کرکے ، RSI کی اوورلوڈ اور اوورلوڈ ٹریول ویلیو کو ایڈجسٹ کرکے ، اسے مختلف ادوار اور اقسام کی مارکیٹ کی خصوصیات کے لئے زیادہ موزوں بنایا جاسکتا ہے۔

مختلف اقسام کو آزمائیں اور بہترین انتخاب تلاش کریں

مختلف اقسام جیسے اسٹاک انڈیکس ، ڈیجیٹل کرنسی ، غیر ملکی کرنسی ، اجناس وغیرہ پر ریٹرن ٹیسٹ کیا جاسکتا ہے تاکہ حکمت عملی کے لئے بہترین اقسام کو تلاش کیا جاسکے۔

دوسرے اشارے کے ساتھ مل کر کثیر جہتی تصدیق کریں

موجودہ MACD اور RSI کی بنیاد پر ، اسٹوچ ، او بی وی ، سی سی آئی جیسے دیگر اشارے متعارف کروائے جاسکتے ہیں ، تاکہ کثیر اشارے کی تصدیق کی جاسکے ، اور سگنل کے معیار کو مزید بہتر بنایا جاسکے۔

خلاصہ کریں۔

یہ حکمت عملی مارکیٹ کے رجحان کی سمت اور تجارتی سگنل کا تعین کرنے کے لئے MACD اشارے پر مبنی ہے۔ جعلی سگنل کو فلٹر کرنے کے لئے ، RSI اشارے کے ساتھ اوور خرید اوور فروخت کی تصدیق کی جاتی ہے ، اور صرف اس صورت میں تجارتی سگنل پیدا ہوتا ہے جب دونوں ایک ساتھ مل کر پورا ہوجاتے ہیں۔ اس دوہری اشارے کی تصدیق کا طریقہ کار ، سگنل کے معیار اور استحکام کو مؤثر طریقے سے بڑھا سکتا ہے۔

پیرامیٹرز کی اصلاح ، اسٹاپ نقصان کے طریقہ کار کا اطلاق ، کثیر اشارے کی تصدیق اور بہتری کے طریقوں کے ذریعہ حکمت عملی کی تاثیر کو مزید بڑھایا جاسکتا ہے۔ یہ حکمت عملی کام کرنے میں آسان ہے ، اس میں بہتر استحکام ہے ، اور یہ ایک مقداری تجارتی حکمت عملی ہے جو ابتدائیوں کے لئے مشق اور اصلاح کے لئے موزوں ہے۔

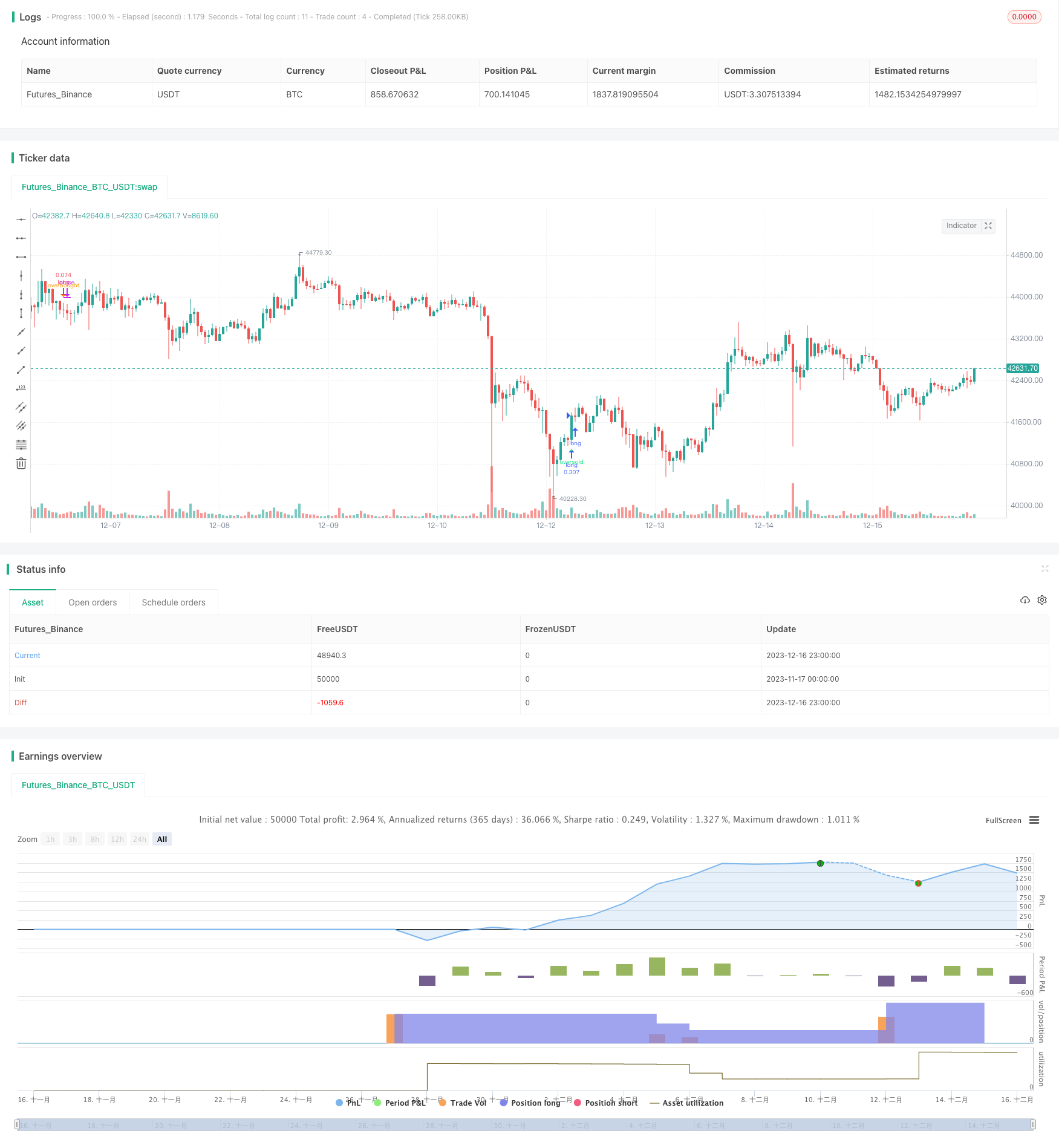

/*backtest

start: 2023-11-17 00:00:00

end: 2023-12-17 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy(default_qty_type = strategy.percent_of_equity, default_qty_value = 25, pyramiding = 10, title="MACD crossover while RSI Oversold/Overbought", overlay=true, shorttitle="MACD Cross + RSI Oversold Overbought", initial_capital = 1000)

//MACD Settings

fastMA = input(title="Fast moving average", defval = 12, minval = 7) //7 16

slowMA = input(title="Slow moving average", defval = 26, minval = 7) //24 26

signalLength = input(9,minval=1) //9 6

//RSI settings

RSIOverSold = input(34 ,minval=1) //26

RSIOverBought = input(75 ,minval=1) //77

src = close, len = input(14, minval=1, title="Length")

up = rma(max(change(src), 0), len)

down = rma(-min(change(src), 0), len)

rsi = down == 0 ? 100 : up == 0 ? 0 : 100 - (100 / (1 + up / down))

wasOversold = rsi[0] <= RSIOverSold or rsi[1] <= RSIOverSold or rsi[2] <= RSIOverSold or rsi[3] <= RSIOverSold or rsi[4] <= RSIOverSold or rsi[5] <= RSIOverSold

wasOverbought = rsi[0] >= RSIOverBought or rsi[1] >= RSIOverBought or rsi[2] >= RSIOverBought or rsi[3] >= RSIOverBought or rsi[4] >= RSIOverBought or rsi[5] >= RSIOverBought

[currMacd,_,_] = macd(close[0], fastMA, slowMA, signalLength)

[prevMacd,_,_] = macd(close[1], fastMA, slowMA, signalLength)

signal = ema(currMacd, signalLength)

crossoverBear = cross(currMacd, signal) and currMacd < signal ? avg(currMacd, signal) : na

crossoverBull = cross(currMacd, signal) and currMacd > signal ? avg(currMacd, signal) : na

plotshape(crossoverBear and wasOverbought , title='MACD-BEAR', style=shape.triangledown, text='overbought', location=location.abovebar, color=orange, textcolor=orange, size=size.tiny)

plotshape(crossoverBull and wasOversold, title='MACD-BULL', style=shape.triangleup, text='oversold', location=location.belowbar, color=lime, textcolor=lime, size=size.tiny)

// Configure backtest start date with inputs

startDate = input(title="Start Date",

defval=8, minval=1, maxval=31)

startMonth = input(title="Start Month",

defval=3, minval=1, maxval=12)

startYear = input(title="Start Year",

defval=2021, minval=1800, maxval=2100)

afterStartDate = (time >= timestamp(syminfo.timezone,

startYear, startMonth, startDate, 0, 0))

if (afterStartDate==true)

posSize = abs(strategy.position_size)

strategy.order("long", strategy.long, when = crossoverBull and wasOversold)

strategy.order("long", long=false, qty=posSize/3, when = crossoverBear and wasOverbought)