ریورسل مین بریک آؤٹ حکمت عملی

جائزہ

ریورس میڈین بریکنگ حکمت عملی ایک کثیر عنصر مجموعہ رجحان الٹ حکمت عملی ہے۔ اس میں متعدد تکنیکی اشارے جیسے کہ چلتی اوسط ، برن بینڈ ، سی سی آئی اشارے ، آر ایس آئی اشارے شامل ہیں ، جس کا مقصد قیمتوں میں اوورلوڈ اوور سیل علاقوں سے الٹ جانے کے مواقع کو پکڑنا ہے۔ اس حکمت عملی کے ساتھ ساتھ باقاعدگی سے بکھرے ہوئے تجزیہ بھی شامل ہے جس سے پتہ چلتا ہے کہ کیا موجودہ رجحان پہلے کے ساتھ مطابقت رکھتا ہے ، اور اس طرح تجارت سے جعلی توڑنے سے بچا جاسکتا ہے۔

حکمت عملی کا اصول

اس حکمت عملی کی بنیادی منطق یہ ہے کہ جب قیمت اوورلوڈ اوورلوڈ علاقوں سے الٹ جاتی ہے تو ، مناسب طور پر زیادہ بیعانہ استعمال کیا جاتا ہے۔ خاص طور پر ، حکمت عملی چار پہلوؤں سے الٹ جانے کے مواقع کا فیصلہ کرتی ہے:

CCI اشارے یا حرکیاتی اشارے نے سونے کے کانٹے کا نشان لگایا ، جس سے زیادہ خریدنے اور زیادہ فروخت کرنے کا فیصلہ کیا گیا۔

آر ایس آئی اشارے کا فیصلہ کرتا ہے کہ آیا وہ اوور بیو اوور سیل زون میں ہے۔ آر ایس آئی کے مطابق 65 سے زیادہ اوور بیو زون ہے ، اور 35 سے کم اوور سیل زون ہے۔

برن کی پٹی کو نیچے کی طرف استعمال کریں اور قیمتوں کو معمول کے علاقے سے ہٹانے کا فیصلہ کریں۔ جب قیمتیں معمول کے علاقے میں واپس آجائیں تو ، اس کا رخ موڑ سکتا ہے۔

آر ایس ایس آئی کے اشارے کی درست پھیلاؤ کا پتہ لگانے کے لئے ، جھوٹے بریکوں کا پیچھا کرنے سے گریز کریں۔

مندرجہ بالا شرائط کو پورا کرتے وقت ، حکمت عملی الٹا سمت میں داخل ہوتی ہے۔ اور خطرے کو کنٹرول کرنے کے لئے اسٹاپ نقصان کی پوزیشن طے کرتی ہے۔

اسٹریٹجک فوائد

اس حکمت عملی کا سب سے بڑا فائدہ یہ ہے کہ متعدد اشارے کا امتزاج الٹ جانے کے امکانات کا فیصلہ کرتا ہے ، جس میں اوسطاً جیتنے کی شرح زیادہ ہوتی ہے۔ خاص طور پر ، بنیادی طور پر مندرجہ ذیل نکات:

کثیر عنصر فیصلے، اعلی وشوسنییتا. صرف ایک اشارے پر انحصار نہیں کرتا، غلط فیصلے کی امکان کو کم کرتا ہے.

رجحان کو تبدیل کرنا ایک زیادہ قابل اعتماد تجارتی طریقہ ہے۔

اس کے نتیجے میں ، آپ کو ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں مل جائے گا.

نقصان کو روکنے کا طریقہ کار خطرے کو کنٹرول کرتا ہے۔ اس سے زیادہ سے زیادہ انفرادی نقصانات سے بچا جاسکتا ہے۔

خطرات اور حل

اس حکمت عملی میں کچھ خطرات بھی ہیں، جن میں سے کچھ درج ذیل ہیں:

ریورس ٹائم پوائنٹ کا تعین غلط ہے۔ اس کے نتیجے میں اسٹاپ نقصان کو متحرک کیا گیا ہے۔ اسٹاپ نقصان کی حد کو مناسب طریقے سے بڑھایا جاسکتا ہے۔

برین بینڈ پیرامیٹرز کی غلط ترتیب ، عام قیمتوں کو غیر معمولی سمجھا جاتا ہے۔ مارکیٹ میں اتار چڑھاؤ کی شرح کے پیرامیٹرز کے ساتھ کام کرنا چاہئے۔

تجارت کی تعداد زیادہ ہوسکتی ہے۔ سی سی آئی جیسے فیصلے کے پیرامیٹرز کی حد کو مناسب طریقے سے بڑھایا جائے ، اور تجارت کی تعدد کو کم کیا جائے۔

کثیر فضائی توازن میں بہت زیادہ فرق ہوسکتا ہے۔ تاریخی اعداد و شمار سے یہ فیصلہ کیا جانا چاہئے کہ اشارے کے پیرامیٹرز معقول ہیں یا نہیں۔

اصلاح کی سمت

اس حکمت عملی کو مندرجہ ذیل طریقوں سے بہتر بنایا جاسکتا ہے:

مشین لرننگ الگورتھم کا استعمال کرتے ہوئے اشارے کے پیرامیٹرز کو خود بخود بہتر بنائیں۔

شیلفی انڈیکس ، طول و عرض کے اشارے ، وغیرہ کو بڑھانا اوور بیئر اوور سیل کی طاقت کا فیصلہ کریں۔

ٹرانزیکشن حجم کے اشارے میں اضافے سے واپسی کی وشوسنییتا کا اندازہ لگایا جاسکتا ہے۔ جیسے ٹرانزیکشن حجم ، ہولڈنگ ڈیٹا ، وغیرہ۔

مارکیٹ کے جذبات کا اندازہ لگانے کے لئے بلاکچین کے اعداد و شمار کے ساتھ مل کر۔ حکمت عملی کو بہتر بنانا۔

خود کو ایڈجسٹ کرنے والے اسٹاپ نقصان کا طریقہ کار متعارف کرایا گیا ہے۔ مارکیٹ میں اتار چڑھاؤ کی شرح میں تبدیلی کے مطابق اسٹاپ نقصان کو ایڈجسٹ کریں۔

خلاصہ کریں۔

ریورس میڈین بریکنگ اسٹریٹجی متعدد اشارے کا استعمال کرتے ہوئے ریورس کے مواقع کا فیصلہ کرتی ہے۔ خطرے پر قابو پانے کی شرط پر ، اس کے جیتنے کا امکان زیادہ ہے۔ اس حکمت عملی میں بہت زیادہ عملی ہے اور اس میں مزید اصلاح کی گنجائش بھی ہے۔ اگر پیرامیٹرز کو مناسب طریقے سے ترتیب دیا جائے تو ، زیادہ سے زیادہ مطلوبہ اثر حاصل کیا جاسکتا ہے۔

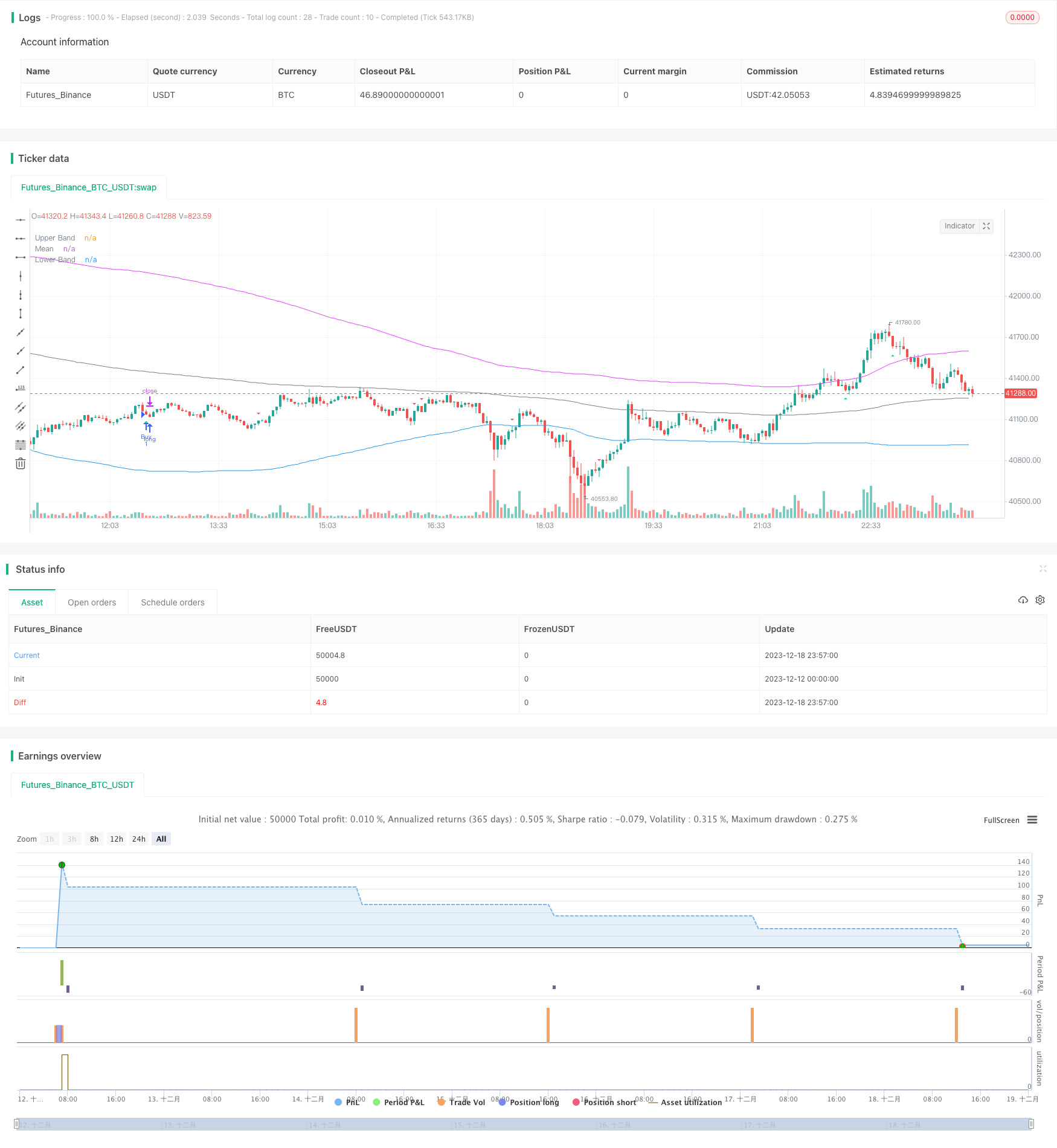

/*backtest

start: 2023-12-12 00:00:00

end: 2023-12-19 00:00:00

period: 3m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy(title='BroTheJo Strategy', shorttitle='BTJ INV', overlay=true)

// Input settings

stopLossInPips = input.int(10, minval=0, title='Stop Loss (in Pips)')

ccimomCross = input.string('CCI', 'Entry Signal Source', options=['CCI', 'Momentum'])

ccimomLength = input.int(10, minval=1, title='CCI/Momentum Length')

useDivergence = input.bool(false, title='Find Regular Bullish/Bearish Divergence')

rsiOverbought = input.int(65, minval=1, title='RSI Overbought Level')

rsiOversold = input.int(35, minval=1, title='RSI Oversold Level')

rsiLength = input.int(14, minval=1, title='RSI Length')

plotMeanReversion = input.bool(true, 'Plot Mean Reversion Bands on the chart')

emaPeriod = input(200, title='Lookback Period (EMA)')

bandMultiplier = input.float(1.6, title='Outer Bands Multiplier')

// CCI and Momentum calculation

momLength = ccimomCross == 'Momentum' ? ccimomLength : 10

mom = close - close[momLength]

cci = ta.cci(close, ccimomLength)

ccimomCrossUp = ccimomCross == 'Momentum' ? ta.cross(mom, 0) : ta.cross(cci, 0)

ccimomCrossDown = ccimomCross == 'Momentum' ? ta.cross(0, mom) : ta.cross(0, cci)

// RSI calculation

src = close

up = ta.rma(math.max(ta.change(src), 0), rsiLength)

down = ta.rma(-math.min(ta.change(src), 0), rsiLength)

rsi = down == 0 ? 100 : up == 0 ? 0 : 100 - 100 / (1 + up / down)

oversoldAgo = rsi[0] <= rsiOversold or rsi[1] <= rsiOversold or rsi[2] <= rsiOversold or rsi[3] <= rsiOversold

overboughtAgo = rsi[0] >= rsiOverbought or rsi[1] >= rsiOverbought or rsi[2] >= rsiOverbought or rsi[3] >= rsiOverbought

// Regular Divergence Conditions

bullishDivergenceCondition = rsi[0] > rsi[1] and rsi[1] < rsi[2]

bearishDivergenceCondition = rsi[0] < rsi[1] and rsi[1] > rsi[2]

// Mean Reversion Indicator

meanReversion = plotMeanReversion ? ta.ema(close, emaPeriod) : na

stdDev = plotMeanReversion ? ta.stdev(close, emaPeriod) : na

upperBand = plotMeanReversion ? meanReversion + stdDev * bandMultiplier : na

lowerBand = plotMeanReversion ? meanReversion - stdDev * bandMultiplier : na

// Entry Conditions

prevHigh = ta.highest(high, 1)

prevLow = ta.lowest(low, 1)

shortEntryCondition = ccimomCrossUp and oversoldAgo and (not useDivergence or bullishDivergenceCondition) and (prevHigh >= meanReversion) and (prevLow >= meanReversion)

longEntryCondition = ccimomCrossDown and overboughtAgo and (not useDivergence or bearishDivergenceCondition) and (prevHigh <= meanReversion) and (prevLow <= meanReversion)

// Plotting

oldShortEntryCondition = ccimomCrossUp and oversoldAgo and (not useDivergence or bullishDivergenceCondition)

oldLongEntryCondition = ccimomCrossDown and overboughtAgo and (not useDivergence or bearishDivergenceCondition)

plotshape(oldLongEntryCondition, title='BUY', style=shape.triangleup, text='B', location=location.belowbar, color=color.new(color.lime, 0), textcolor=color.new(color.white, 0), size=size.tiny)

plotshape(oldShortEntryCondition, title='SELL', style=shape.triangledown, text='S', location=location.abovebar, color=color.new(color.red, 0), textcolor=color.new(color.white, 0), size=size.tiny)

// Strategy logic

if (longEntryCondition)

stopLoss = close - stopLossInPips

strategy.entry("Buy", strategy.long)

strategy.exit("exit", "Buy", stop=stopLoss)

if (shortEntryCondition)

stopLoss = close + stopLossInPips

strategy.entry("Sell", strategy.short)

strategy.exit("exit", "Sell", stop=stopLoss)

// Close all open positions when outside of bands

closeAll = (high >= upperBand) or (low <= lowerBand)

if (closeAll)

strategy.close_all("Take Profit/Cut Loss")

// Plotting

plot(upperBand, title='Upper Band', color=color.fuchsia, linewidth=1)

plot(meanReversion, title='Mean', color=color.gray, linewidth=1)

plot(lowerBand, title='Lower Band', color=color.blue, linewidth=1)