بیس لائن کراس کوالیفائیر ATR Volatility & HMA Trend Bias Mean Reversal Strategy

مصنف:چاؤ ژانگ، تاریخ: 2024-01-17 16:37:23ٹیگز:

جائزہ

یہ حکمت عملی مقداری تجارتی حکمت عملیوں کے لئے مضبوط تجارتی سگنل پیدا کرنے کے لئے بیس لائن میڈین ریورس سگنل ، اے ٹی آر اتار چڑھاؤ فلٹر ، اور ایچ ایم اے ٹرینڈ فلٹر کو مربوط کرتی ہے۔ یہ تجارتی سگنل بنانے کے لئے مختلف ادوار کے ساتھ دو حرکت پذیر اوسط استعمال کرتی ہے ، کچھ غلط سگنل کو فلٹر کرنے کے لئے اے ٹی آر اتار چڑھاؤ اشارے کو جوڑتی ہے ، اور منفی انتخاب سے بچنے کے لئے اہم رجحان کی سمت کا تعین کرنے کے لئے ایچ ایم اے کا استعمال کرتی ہے۔

حکمت عملی منطق

اس حکمت عملی میں 37 پیریڈ کی حرکت پذیر اوسط کو بیس لائن کے طور پر استعمال کیا جاتا ہے۔ جب قیمت اس بیس لائن سے اوپر کی طرف ٹوٹ جاتی ہے تو ، یہ خرید کا اشارہ پیدا کرتی ہے ، اور جب یہ اوپر سے ٹوٹ جاتی ہے تو ، یہ فروخت کا اشارہ پیدا کرتی ہے۔ جھوٹے اشاروں سے بچنے کے ل the ، حکمت عملی میں اشاروں کی صداقت کی تصدیق کے لئے بیس لائن میں گھسنے کے بعد قیمت کو 2xATR اتار چڑھاؤ سے آگے بڑھنے کی ضرورت ہوتی ہے۔ نیز ، حکمت عملی اہم رجحان کا فیصلہ کرنے کے لئے 11 پیریڈ HMA کا استعمال کرتی ہے۔ یہ صرف اس وقت درست اشاروں کی تصدیق کرتی ہے جب قیمت میں گھسنے والی بیس لائن کو منفی انتخاب سے بچنے کے لئے HMA سمت کے ساتھ سیدھا کیا جاتا ہے۔

منافع لینے کے لئے ، حکمت عملی ایک یا متعدد (دو یا تین) منافع لینے کی سطح کا استعمال کرنے کی حمایت کرتی ہے۔ اسٹاپ نقصان کے ل it ، یہ صرف لمبی اور مختصر پوزیشنوں کے لئے SL کے طور پر اوپری اور نچلی بینڈ لائنیں لیتی ہے۔

فوائد کا تجزیہ

اس حکمت عملی میں ایک مختلف قسم کی حکمت عملی شامل ہے جس میں مختلف قسم کے فوائد اور نقصانات شامل ہیں۔ اس حکمت عملی میں مختلف قسم کے نقصانات شامل ہیں۔ اس کے علاوہ ، اس میں مختلف قسم کے نقصانات شامل ہیں۔ اس میں مختلف قسم کے نقصانات شامل ہیں۔ اس میں مختلف قسم کے نقصانات شامل ہیں۔ اس میں مختلف قسم کے نقصانات شامل ہیں۔ اس میں مختلف قسم کے نقصانات شامل ہیں۔

خطرات اور حل

اہم خطرہ یہ ہے کہ اے ٹی آر اتار چڑھاؤ فلٹر کچھ درست سگنلز کو ہٹا سکتا ہے ، جس کی وجہ سے پوزیشنوں کو بروقت کھولنے میں ناکامی واقع ہوتی ہے۔ نیز ، ایچ ایم اے ٹرینڈ ججنگ کبھی کبھی بہت اہم نہیں ہوتی ہے جب قیمت صرف قلیل مدتی ریٹریکشن ہے ، نہ کہ الٹ۔ اس سے غیر ضروری اسٹاپ نقصان ہوسکتا ہے۔ خطرات کو کم کرنے کے ل we ، ہم زیادہ سگنل کی اجازت دینے کے لئے اے ٹی آر اتار چڑھاؤ فلٹر پیرامیٹر کو کم کرسکتے ہیں۔ ہم ایچ ایم اے پیریڈ پیرامیٹر کو بھی ایڈجسٹ کرسکتے ہیں تاکہ بڑے رجحانات کا فیصلہ کرنے کے لئے طویل مدتی ایچ ایم اے کا استعمال کیا جاسکے ، جس سے قلیل مدتی اتار چڑھاؤ سے مداخلت سے بچنے میں مدد ملے۔

اصلاح کی ہدایات

حکمت عملی کو مندرجہ ذیل پہلوؤں میں بہتر بنایا جاسکتا ہے:

-

پیرامیٹرز کے زیادہ سے زیادہ مجموعوں کا تجربہ کریں تاکہ اقدار کا بہترین سیٹ مل سکے، مثال کے طور پر، بیس لائن مدت، اے ٹی آر مدت، اتار چڑھاؤ ضابطہ وغیرہ.

-

ماڈل کی استحکام کو بڑھانے کے لئے مارکیٹ کے حالات کا اندازہ کرنے کے لئے مزید فلٹرز یا آسکیلیٹرز شامل کریں۔

-

منافع لینے کے طریقہ کار کے لئے پیرامیٹرز کو بہتر بنائیں ، زیادہ قیمتوں کی سطح اور الاٹمنٹ کے نظام کی جانچ کریں۔

-

زیادہ موثر تجارتی سگنل پیدا کرنے کے لئے مشین لرننگ ماڈلز کو شامل کریں.

نتیجہ

یہ حکمت عملی دوہری حرکت پذیر اوسط بیس لائن سگنل ، اے ٹی آر اتار چڑھاؤ فلٹر اور ایچ ایم اے ٹرینڈ بیس فلٹر کو ایک بہت ہی عملی مقداری تجارتی نظام میں ضم کرتی ہے۔ اگرچہ اس میں پیرامیٹر ٹیوننگ کے ذریعے کارکردگی کو بڑھانے کے لئے ابھی بھی گنجائش موجود ہے ، لیکن یہ پہلے ہی نظم و ضبط پر مبنی تجارت کے لئے اچھی طرح سے کام کرتا ہے۔

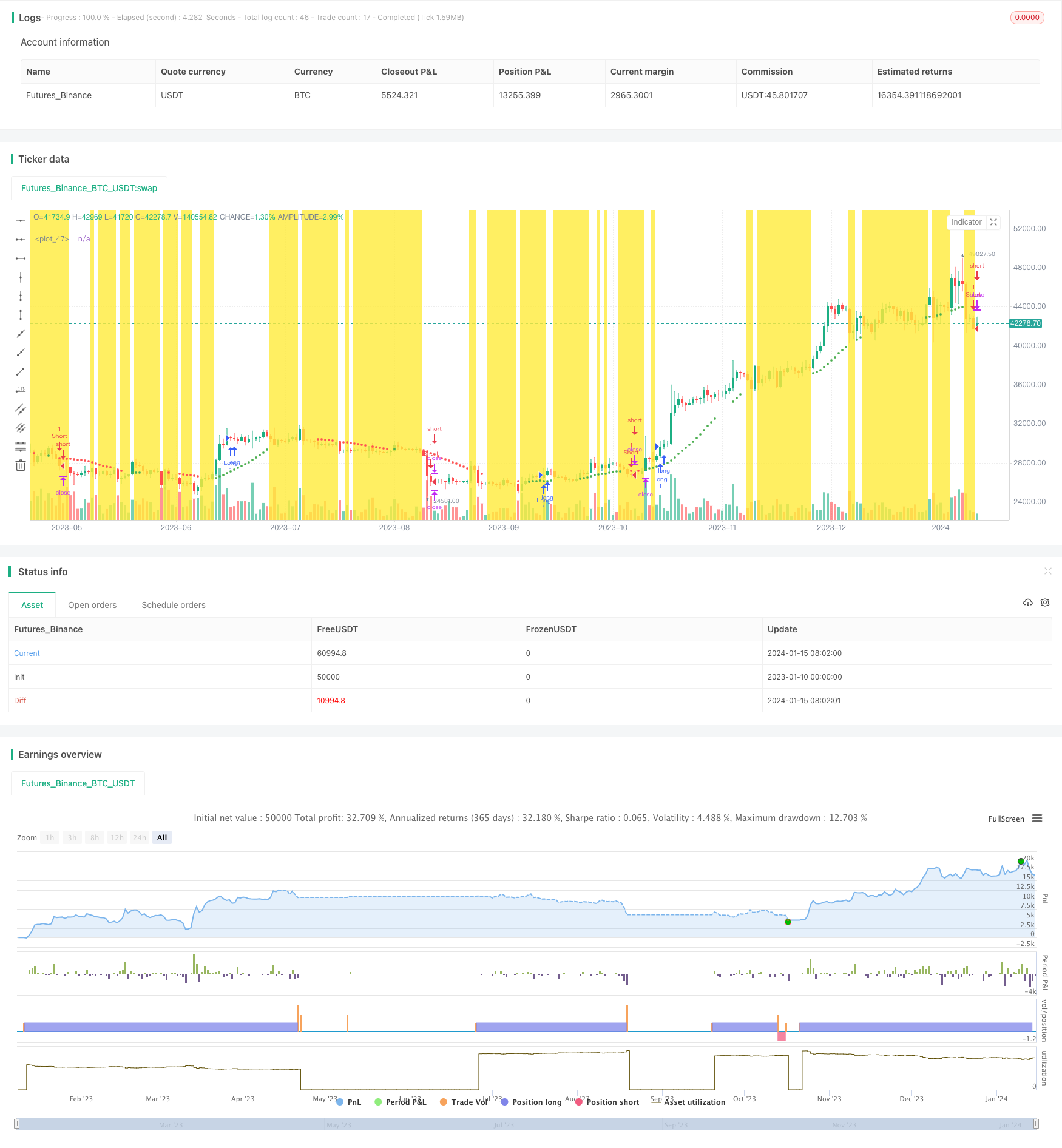

/*backtest

start: 2023-01-10 00:00:00

end: 2024-01-16 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © sevencampbell

//@version=5

strategy(title="Baseline Cross Qualifier Volatility Strategy with HMA Trend Bias", overlay=true)

// --- User Inputs ---

// Baseline Inputs

baselineLength = input.int(title="Baseline Length", defval=20)

baseline = ta.sma(close, baselineLength)

// PBCQ Inputs

pbcqEnabled = input.bool(title="Post Baseline Cross Qualifier Enabled", defval=true)

pbcqBarsAgo = input.int(title="Post Baseline Cross Qualifier Bars Ago", defval=3)

// Volatility Inputs

atrLength = input.int(title="ATR Length", defval=14)

multiplier = input.float(title="Volatility Multiplier", defval=2.0)

rangeMultiplier = input.float(title="Volatility Range Multiplier", defval=1.0)

qualifierMultiplier = input.float(title="Volatility Qualifier Multiplier", defval=0.5)

// Take Profit Inputs

takeProfitType = input.string(title="Take Profit Type", options=["1 Take Profit", "2 Take Profits", "3 Take Profits"], defval="1 Take Profit")

// HMA Inputs

hmaLength = input.int(title="HMA Length", defval=50)

// --- Calculations ---

// ATR

atr = ta.atr(atrLength)

// Range Calculation

rangeHigh = baseline + rangeMultiplier * atr

rangeLow = baseline - rangeMultiplier * atr

rangeColor = rangeLow <= close and close <= rangeHigh ? color.yellow : na

bgcolor(rangeColor, transp=90)

// Qualifier Calculation

qualifier = qualifierMultiplier * atr

// Dot Calculation

isLong = close > baseline and (close - baseline) >= qualifier and close > ta.hma(close, hmaLength)

isShort = close < baseline and (baseline - close) >= qualifier and close < ta.hma(close, hmaLength)

colorDot = isLong ? color.green : isShort ? color.red : na

plot(isLong or isShort ? baseline : na, color=colorDot, style=plot.style_circles, linewidth=3)

// --- Strategy Logic ---

// PBCQ

pbcqValid = not pbcqEnabled or low[pbcqBarsAgo] > baseline

// Entry Logic

longCondition = isLong and pbcqValid

shortCondition = isShort and pbcqValid

if (longCondition)

strategy.entry("Long", strategy.long)

if (shortCondition)

strategy.entry("Short", strategy.short)

// Exit Logic

if (takeProfitType == "1 Take Profit")

strategy.exit("TP/SL", "Long", limit=rangeHigh, stop=rangeLow)

strategy.exit("TP/SL", "Short", limit=rangeLow, stop=rangeHigh)

else if (takeProfitType == "2 Take Profits")

strategy.exit("TP1", "Long", qty=strategy.position_size * 0.5, limit=rangeHigh / 2)

strategy.exit("TP2", "Long", qty=strategy.position_size * 0.5, limit=rangeHigh)

strategy.exit("TP1", "Short", qty=strategy.position_size * 0.5, limit=rangeLow / 2)

strategy.exit("TP2", "Short", qty=strategy.position_size * 0.5, limit=rangeLow)

else if (takeProfitType == "3 Take Profits")

strategy.exit("TP1", "Long", qty=strategy.position_size * 0.5, limit=rangeHigh / 2)

strategy.exit("TP2", "Long", qty=strategy.position_size * 0.25, limit=rangeHigh * 0.75)

strategy.exit("TP3", "Long", qty=strategy.position_size * 0.25, limit=rangeHigh * 1.5)

- چلتی اوسط، قیمت کے نمونوں اور حجم پر مبنی رجحان کی تبدیلی کی حکمت عملی

- دوہری حرکت پذیر اوسط حکمت عملی

- رفتار منتقل اوسط کراس اوور ٹریڈنگ کی حکمت عملی

- دوہری حرکت پذیر اوسط گولڈن کراس حکمت عملی

- مومنٹم ویو بولنگر بینڈ ٹرینڈ حکمت عملی

- ریورس مومنٹم ٹریڈنگ حکمت عملی

- بینڈ پاس میڈین پی بی اشارے کی حکمت عملی

- آر ایس آئی اور فبونیکی 5 منٹ کی تجارتی حکمت عملی

- MACD مقداری حکمت عملی کے ساتھ مل کر ٹرپل چلتی اوسط

- مومنٹم بریک آؤٹ اصلاح

- Volatility Bands and VWAP Multi-Timeframe Stock Trend Trading Strategy اسٹاک ٹرینڈ ٹریڈنگ کی حکمت عملی

- کراس اوور کیپچرنگ کی حکمت عملی کے ساتھ قیمتوں کا الٹ جانا

- ایلرز اسٹوکاسٹک سائبر سائیکل حکمت عملی

- فبونیکی سطحوں پر مبنی روزانہ اعلی کم قیمت کی توڑ

- بہتر سپر ٹرینڈ حکمت عملی

- MACD، RSI اور RVOL کو ضم کرنے والی مقداری تجارتی حکمت عملی

- مومنٹم انورشن ٹریکنگ کی حکمت عملی

- ای ایم اے اور ایس ایم اے کراس اوور پر مبنی حکمت عملی کے بعد رجحان

- سادہ محور الٹ الگورتھمک ٹریڈنگ کی حکمت عملی

- ADX اشارے پر مبنی موافقت پذیر تجارتی حکمت عملی