RSI اشارے کی مقداری تجارتی حکمت عملی CCI اشارے کے ساتھ مل کر

جائزہ

اس حکمت عملی کو آر ایس آئی اشارے کے ساتھ مل کر سی سی آئی اشارے کے ساتھ ایک مقداری تجارتی حکمت عملی کہا جاتا ہے۔ یہ حکمت عملی بنیادی طور پر آر ایس آئی اشارے اور سی سی آئی اشارے کے امتزاج کا استعمال کرتی ہے تاکہ مارکیٹ میں زیادہ خرید و فروخت کے رجحان کا اندازہ لگایا جاسکے۔

حکمت عملی کا اصول

اس حکمت عملی کا بنیادی منطق یہ ہے کہ آر ایس آئی اشارے اور سی سی آئی اشارے کی اعدادوشمار کی خصوصیات کو ایک ساتھ استعمال کیا جائے تاکہ یہ معلوم کیا جاسکے کہ مارکیٹ اس وقت زیادہ خرید یا زیادہ فروخت کی حالت میں ہے۔

سب سے پہلے ، آر ایس آئی کا حصہ۔ آر ایس آئی اشارے مارکیٹ میں اوور بیئر اوور سیل کی عکاسی کرسکتے ہیں۔ آر ایس آئی 70 سے زیادہ اوور بیئر زون ہے ، اور 30 سے کم اوور سیل زون ہے۔ اس حکمت عملی میں لانگ لائن اور شارٹ لائن دونوں آر ایس آئی اشارے مرتب کیے گئے ہیں ، اور لانگ لائن پیرامیٹر ڈیفالٹ 14 سائیکلز اور شارٹ لائن پیرامیٹرز 12 سائیکلز ہیں۔ لمبی لائن بنیادی رجحانات کا تعین کرتی ہے ، اور شارٹ لائن زیادہ حساس ٹرن آؤٹ پوائنٹس کو ٹریک کرتی ہے۔ جب لمبی اور مختصر آر ایس آئی اشارے ایک ہی سمت میں ہوتے ہیں (جیسے ڈبل اوور بیئر یا ڈبل اوور سیل) ، تو اس کی نمائندگی ہوتی ہے کہ مارکیٹ واضح طور پر عدم توازن کی حالت میں ہے ، اور اس وقت واپسی کا بہترین موقع ہے۔

دوسرا ، سی سی آئی کا حصہ۔ سی سی آئی اشارے کو بھی اوور خرید اور اوور فروخت کے بارے میں فیصلہ کرنے کے لئے استعمال کیا جاسکتا ہے ، جس کی پیرامیٹرز 14 دور ہیں۔ سی سی آئی 100 سے زیادہ اوور خرید ہے ، اور 100 سے کم اوور فروخت ہے۔ اس حکمت عملی میں سی سی آئی اشارے کی اس خصوصیت کا استعمال کرتے ہوئے ، پوزیشن کھولنے کا قاعدہ طے کیا گیا ہے: جب سی سی آئی اشارے اور آر ایس آئی اشارے کے ذریعہ دیئے گئے کثیر فاصلے والے سگنل کے مطابق ہو تو ، آر ایس آئی اشارے کے ذریعہ طے شدہ پوزیشن کھولنے کی سمت پر عمل کریں۔

اس حکمت عملی کے مطابق ، پوزیشن کھولنے کے قواعد یہ ہیں:

ایک سے زیادہ پوزیشن کھولنا: جب آر ایس آئی اشارے میں اوور سیل زون ظاہر ہوتا ہے ((اس دورانیے میں طویل مختصر آر ایس آئی 30 سے کم ہے) ، اور سی سی آئی اشارے 100 سے کم ہے تو ، زیادہ بنائیں۔

خالی سر پوزیشن کھولیں: جب آر ایس آئی اشارے نے اوور خرید زون ظاہر کیا ((اس دورانیے میں طویل اور مختصر آر ایس آئی دونوں 70 سے زیادہ ہیں) ، اور سی سی آئی اشارے 100 سے زیادہ ہے تو ، خالی کریں۔

آر ایس آئی اشارے اور سی سی آئی اشارے کے مشترکہ فیصلے کے ذریعہ ، حقیقی اوورلوڈ اوورلوڈ بینڈ کو مؤثر طریقے سے شناخت کیا جاسکتا ہے ، جس سے حکمت عملی کی استحکام اور منافع بخش امکانات میں اضافہ ہوتا ہے۔

طاقت کا تجزیہ

اس حکمت عملی کا سب سے بڑا فائدہ یہ ہے کہ RSI اور CCI دونوں اشارے کے اعدادوشمار کے قواعد کو ایک ساتھ استعمال کیا جاتا ہے ، جس سے اوورلوڈ اوورلوڈ کی شناخت زیادہ درست ہوجاتی ہے ، اور اس طرح الٹ پھیر کو پکڑنے کے لئے ایک مثالی نقطہ نظر فراہم کیا جاتا ہے۔ اس کے فوائد یہ ہیں:

- RSI کی لمبی اور چھوٹی لائنوں کا مجموعہ ، رجحانات اور حساس الٹ پوائنٹس کا ایک ساتھ فیصلہ کرنے کے لئے ، مواقع کو پکڑنے کے لئے لچکدار ہے۔

- سی سی آئی کے اشارے کے معاون فیصلے ، مارکیٹ کے جھوٹے الٹ سے گمراہ ہونے سے بچنے کے لئے۔

- آر ایس آئی اور سی سی آئی کے مجموعی فیصلے سے ، جعلی سگنل کو مؤثر طریقے سے فلٹر کیا جاسکتا ہے ، جس سے داخلے کے وقت کا انتخاب زیادہ درست ہوتا ہے۔

- اس کے علاوہ ، یہ بھی کہا گیا ہے کہ اس طرح کی حکمت عملی کا استعمال کرتے ہوئے ، آپ کو زیادہ سے زیادہ خریدنے اور بیچنے کے لئے زیادہ سے زیادہ خریدنے اور بیچنے کے لئے زیادہ سے زیادہ خریدنے کے لئے زیادہ سے زیادہ خریدنے کے لئے زیادہ سے زیادہ خریدنے کے لئے زیادہ سے زیادہ خریدنے کے لئے زیادہ سے زیادہ خریدنے کے لئے زیادہ سے زیادہ خریدنے کے لئے زیادہ سے زیادہ خریدنے کے لئے.

- حکمت عملی کا طریقہ سادہ ہے، سمجھنے اور لاگو کرنے کے لئے آسان ہے، اور ابتدائی سیکھنے کے لئے مناسب ہے.

خطرے کا تجزیہ

اس حکمت عملی کا بنیادی خطرہ یہ ہے کہ آر ایس آئی اور سی سی آئی کے ذریعہ فیصلہ کردہ اوورلوڈ اوورلوڈ سگنل حقیقی الٹ پلٹ کے وقت کو مکمل طور پر ظاہر نہیں کرسکتے ہیں۔ اس میں شامل ہیں:

- اشارے سے جاری سگنل جھوٹا الٹ ہو سکتا ہے۔ اگر قیمت میں رجحان کے الٹ ہونے کے بجائے ہلچل کی ایڈجسٹمنٹ ہوتی ہے۔

- یہاں تک کہ اگر فیصلہ صحیح ہے تو ، وقت کی تاخیر ہوگی۔ حساب کتاب کے دوران پیرامیٹرز میں ہونے والی تبدیلیاں تازہ ترین قیمتوں میں ہونے والی تبدیلیوں کو مکمل طور پر ہم آہنگی سے نہیں ظاہر کرسکتی ہیں۔

- ریورس کے دوران ، اسٹاپ نقصان کا نقطہ اس سے آگے بڑھ سکتا ہے جس سے نقصان میں اضافہ ہوتا ہے۔

- اس حکمت عملی میں بڑے پیمانے پر رجحانات کے اثرات کو مدنظر نہیں رکھا گیا ہے۔ اس کو عملی جامہ پہنانے کے لیے رجحانات کے تجزیے کو مدنظر رکھنا ضروری ہے۔

خطرے سے نمٹنے کے لئے اقدامات میں شامل ہیں:

- اس بات کی تصدیق کریں کہ ریورس سگنل کی مقدار میں اضافے کا اثر بہتر ہے۔ اگر اشارے کی ریورس سگنل کے ظہور کے وقت قیمت میں بڑے پیمانے پر اضافے کا اضافہ ہوتا ہے تو ، اس سے فیصلے کی وشوسنییتا میں اضافہ ہوتا ہے۔

- آر ایس آئی اور سی سی آئی کے پیرامیٹرز کو مناسب طریقے سے ایڈجسٹ کریں ، تاکہ پسماندہ ہونے کا امکان کم ہوجائے۔

- اسٹاپ نقصان اور آؤٹ آف سیٹ کے بارے میں سوچیں اور انفرادی نقصانات پر قابو پالیں۔

- حکمت عملی کو عملی جامہ پہنانے کے لیے رجحانات اور شکلوں کا تجزیہ کیا جائے۔

اصلاح کی سمت

اس حکمت عملی کو عملی طور پر بہتر بنایا جاسکتا ہے۔ اس میں مندرجہ ذیل اصلاحات شامل ہیں:

- آر ایس آئی اور سی سی آئی کے پیرامیٹرز کی ترتیبات کی جانچ کریں تاکہ پیرامیٹرز کا بہترین مجموعہ تلاش کیا جاسکے۔ جیسے آر ایس آئی کے طویل اور مختصر دورانیہ کے پیرامیٹرز کی جانچ کرنا ، اور سی سی آئی کے دورانیہ کے پیرامیٹرز۔

- دیگر اشارے شامل کریں تاکہ فاریکس ٹریڈنگ کے فوائد اور نقصانات کے بارے میں فیصلہ کیا جاسکے ، جیسے کے ڈی ، ایم اے سی ڈی وغیرہ۔

- اضافی سٹاپ نقصان کی حکمت عملی۔ جیسے کہ موبائل سٹاپ یا لفظی سٹاپ۔

- اعلی درجے کی جیت کی حکمت عملی کے ساتھ مل کر ، اشارے کے اختلافات کا استعمال کرتے ہوئے اعلی درجے کی جیت کی شرح کے لئے داخلہ کی سمت کا تعین کریں ، وغیرہ۔

- مشین لرننگ الگورتھم کا استعمال کرتے ہوئے پیرامیٹرز اور سگنل وزن کو خود بخود بہتر بنائیں۔

- اس حکمت عملی کو رجحان سازی کے نظام کے ساتھ مل کر آزمائیں۔

- بڑے پیمانے پر رجحانات اور اہم قیمتوں کے بارے میں فیصلہ کرنے کے لئے قواعد شامل کریں۔

ٹیسٹنگ اور اصلاح کے ذریعے ، اس حکمت عملی کی منافع بخش اور استحکام میں مزید بہتری کی توقع کی جاسکتی ہے۔

خلاصہ کریں۔

یہ حکمت عملی ایک عام قسم کی ریورس کیپنگ حکمت عملی ہے۔ RSI اور CCI کے دو عام استعمال شدہ اشارے کے امتزاج کے ذریعہ ، اوورلوڈ اور اوورلوڈ کی حد کا تعین کرنے کے لئے ، اور اس کے مطابق پوزیشن کھولنے کے قواعد تیار کرنے کے لئے ، ایک آسان عملی شارٹ لائن ٹریڈنگ حکمت عملی تشکیل دی گئی ہے۔ اس حکمت عملی کا بنیادی فائدہ یہ ہے کہ اشارے کے مجموعے کا استعمال فیصلے کو زیادہ درست بنانے کے لئے کیا جاتا ہے ، تاکہ جھوٹے الٹ سے بچنے سے بچنے کے لئے ، اور اس طرح الٹ کا بہترین وقت پکڑ سکے۔ یقینا ، خطرات بھی موجود ہیں ، اشارے کو بہتر بنانے کی ضرورت ہے ، اسٹاپ نقصان کی حکمت عملی ، اور رجحان کے فیصلے کے ساتھ مل کر استعمال کریں۔ مجموعی طور پر ، یہ حکمت عملی ابتدائی افراد کے لئے ایک سادہ اور قابل اعتماد مقدار کا طریقہ فراہم کرتی ہے ، جو سیکھنے اور مشق کے قابل ہے۔

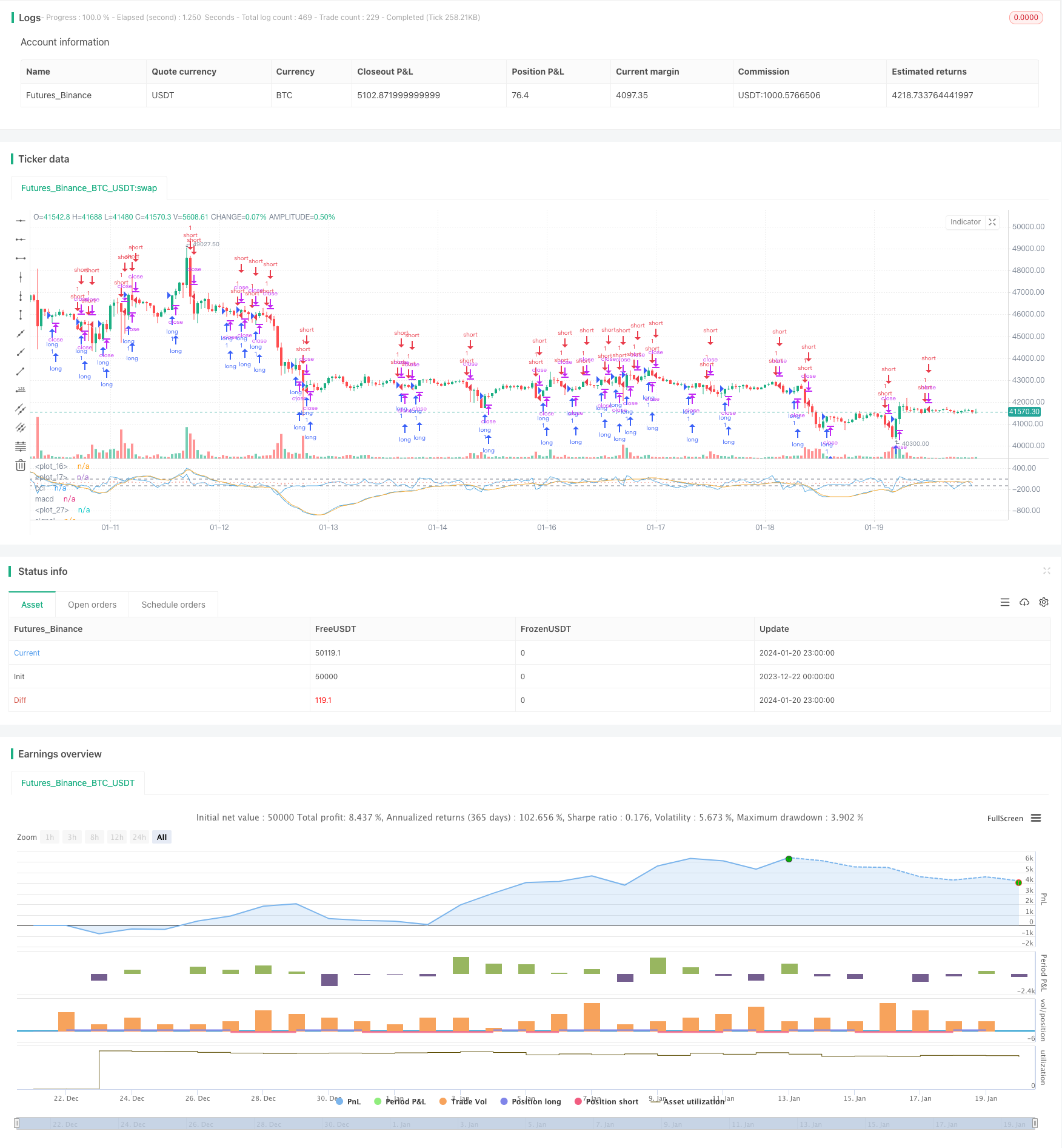

/*backtest

start: 2023-12-22 00:00:00

end: 2024-01-21 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

//Author: RvZ14

//Based on Joseph Nemeth MACD+CCI strategy

//Reference reading: https://sites.google.com/site/forexjosephnemeth/home/macd-cci

strategy(title="MACD+CCI Strategy", shorttitle="macd/cci")

length = input(14, minval=1)

fastLength = input(12, minval=1), slowLength=input(26,minval=1)

signalLength=input(2,minval=1)

src = input(close, title="CCI Source")

//cci

ma = sma(src, length)

cci = (src - ma) / (0.015 * dev(src, length))

plot(cci, title = "cci", color=#5DADE2,linewidth = 1,transp = 0)

band1 = hline(100, color=gray, linewidth = 1)

band0 = hline(-100, color=gray, linewidth = 1)

fill(band1, band0, color= #F9E79F)

//macd

source = close

fastMA = ema(source, fastLength)

slowMA = ema(source, slowLength)

macd = fastMA - slowMA

signal = ema(macd, signalLength)

hist = macd - signal

plot(hist, color=#EC7063, style=histogram)

plot(macd, title = "macd", color=#5DADE2, linewidth = 1,transp = 0)

plot(signal, title = "signal", color=#F5B041,linewidth = 1,transp = 0)

longCond = cci > 100 and macd > 0 or cci > -100 and macd < 0

shortCond = cci < -100 and macd < 0 or cci < 100 and macd > 0

strategy.entry("long",strategy.long,when = longCond == true)

strategy.entry("short",strategy.short,when=shortCond == true)