دوہری مومنٹم موونگ ایوریج ٹریڈنگ اسٹریٹجی

جائزہ

دوہری متحرک یکسانیت ٹریڈنگ حکمت عملی ایک حکمت عملی ہے جو OTT اشارے اور Wavetrend oscillator اشارے کا استعمال کرتی ہے۔ یہ ایک کامیاب ٹریڈنگ اشارے کو بنانے کے لئے OTT اشارے اور لونسٹار 108 کے Wavetrend oscillator اشارے کا استعمال کرتے ہوئے ملتی ہے۔ یہ حکمت عملی دو طرفہ مارکیٹوں میں زیادہ سے زیادہ بیعانہ آپریشن کی جا سکتی ہے۔

حکمت عملی کا اصول

دوہری توانائی کی یکساں تجارت کی حکمت عملی پہلے بلین بینڈ کے وسط میں ، یعنی ایک چلتی اوسط MAvg کا حساب لگاتا ہے۔ اس کے بعد صارف کے مقرر کردہ فیصد کی حد اور دورانیے کے مطابق ، طویل اسٹاپ اور مختصر اسٹاپ کا حساب لگاتا ہے۔ جب قیمت ٹریک کو توڑتی ہے تو زیادہ کریں ، اور جب ٹریک کو توڑتے ہیں تو خالی کریں۔ بند کرنے کا اشارہ یہ ہے کہ قیمت دوبارہ اوسط کے قریب واپس آجائے۔

خاص طور پر ، اس حکمت عملی کا بنیادی اشارے او ٹی ٹی اشارے ہے۔ او ٹی ٹی اشارے اوسط اور بارڈر لائن پر مشتمل ہے ، جس میں مارکیٹ میں اتار چڑھاؤ کی سطح کے مطابق کسی الگورتھم کے مطابق بارڈر لائن کی پوزیشن کو ایڈجسٹ کرنا ہے۔ جب قیمت او ٹی ٹی کی نچلی بارڈر لائن سے نیچے آجاتی ہے تو ، اس میں غائب ہوجائیں۔ جب قیمت او ٹی ٹی کی اوپری بارڈر لائن کو توڑتی ہے تو ، زیادہ کریں۔

اس حکمت عملی میں قیمتوں کے رجحان کی سمت کا اندازہ لگانے کے لئے Wavetrend اشارے کا استعمال کیا جاتا ہے ، اگر یہ فیصلہ کیا جاتا ہے کہ نیچے کی طرف رجحان ہے تو ، زیادہ سے زیادہ تجارت نہ کریں ، اور اگر یہ فیصلہ کیا جاتا ہے کہ اوپر کی طرف رجحان ہے تو ، زیادہ سے زیادہ تجارت نہ کریں۔

طاقت کا تجزیہ

دوہری متحرک یکساں ٹریڈنگ حکمت عملی جو چلتی اوسط ، برین بینڈ اور او ٹی ٹی اشارے کے فوائد کو جوڑتی ہے ، خود بخود روکنے کی پوزیشن کو ایڈجسٹ کرتی ہے ، جس سے روک تھام کے متحرک ہونے کا امکان کم ہوجاتا ہے۔ اس کے ساتھ ساتھ رجحان کا فیصلہ کرنے والے اشارے کو جوڑتا ہے ، اس سے بچنے کے لئے کہ وہ جھٹکے کے رجحان میں پھنس جائے۔

اس حکمت عملی کے اہم فوائد میں سے کچھ یہ ہیں:

- خود کار طریقے سے سٹاپ نقصان کی سطح کو ایڈجسٹ کرنے کے لئے، مؤثر طریقے سے خطرے کو کنٹرول

- او ٹی ٹی اشارے تبدیلی کے نقطہ نظر کا زیادہ درست اندازہ لگاتے ہیں

- رجحانات کا اندازہ لگانے والے اشارے کے ساتھ ، اتار چڑھاؤ کی مارکیٹوں سے بچنے کے لئے

- قواعد نسبتاً سادہ اور واضح ہیں اور ان کا استعمال سمجھنے میں آسان ہے۔

خطرے کا تجزیہ

دوہری متحرک توانائی کی یک لائن تجارت کی حکمت عملی میں بھی کچھ خطرات موجود ہیں ، جو بنیادی طور پر درج ذیل پہلوؤں پر مرکوز ہیں:

- شدید حالات میں ، اسٹاپ نقصان کی لائن کو توڑ دیا جاسکتا ہے ، جس سے زیادہ نقصان ہوتا ہے

- او ٹی ٹی اشارے کے فیصلے میں ریورس سگنل کی درستگی ضروری نہیں ہے ، سگنل میں خرابی ہوسکتی ہے

- ٹرینڈ کی تشخیص میں بھی غلطی ہوسکتی ہے ، اور نیچے کی طرف جانے والے جھٹکے میں زیادہ نقصان ہوسکتا ہے۔

- غلط پیرامیٹرز کی ترتیب بھی حکمت عملی کے اثرات کو متاثر کرتی ہے

اس کا جواب یہ ہے کہ:

- اسٹاپ نقصان کی حد کو مناسب طریقے سے کم کریں ، اس بات کو یقینی بنائیں کہ اسٹاپ نقصان کی لائن آسانی سے متحرک نہیں ہوسکتی ہے۔

- او ٹی ٹی سگنلز کی وشوسنییتا کا اندازہ لگانے کے لئے دیگر اشارے کے ساتھ مل کر ، جعلی سگنلز سے بچیں

- رجحانات کو بہتر بنانے کے لئے پیرامیٹرز کو مناسب طریقے سے ایڈجسٹ کریں

- پیرامیٹرز کو بہتر بنانے کے لئے، بہترین پیرامیٹرز کا مجموعہ تلاش کریں

اصلاح کی سمت

ڈبل متحرک توانائی کی یکساں تجارت کی حکمت عملی میں مزید اصلاحات کی گنجائش موجود ہے:

- دیگر اشارے کے ساتھ مل کر ، سگنل کے فیصلے کی درستگی کو بہتر بنانے کے لئے غور کیا جاسکتا ہے

- خود کار طریقے سے روکنے والے الگورتھم کی تحقیق کی جاسکتی ہے تاکہ مارکیٹ میں اتار چڑھاؤ کی حد کے مطابق اسٹاپ لائن کو ایڈجسٹ کیا جاسکے

- ٹرانزیکشن حجم کے اشارے شامل کیے جاسکتے ہیں تاکہ کم مقدار میں جھوٹے بریک سے بچا جاسکے

- مختلف قسم کی حرکت پذیری اوسط کو آزمائیں اور سب سے زیادہ میچنگ اوسط تلاش کریں.

- آپ مشین لرننگ جیسے طریقوں کو آزما سکتے ہیں تاکہ پیرامیٹرز کو خود بخود بہتر بنایا جاسکے۔

خلاصہ کریں۔

ڈبل متحرک توانائی کی یکسانیت ٹریڈنگ حکمت عملی متعدد اشارے کے فوائد کو مربوط کرتی ہے ، جو خود بخود اسٹاپ نقصان کی سطح کو ایڈجسٹ کرسکتی ہے ، الٹ سگنل کا فیصلہ کرسکتی ہے ، رجحان کی سمت کی شناخت کرسکتی ہے۔ اس میں خطرہ کنٹرول کرنے کی مضبوط صلاحیت ہے ، اور استعمال میں آسانی سے سمجھنے کے فوائد ہیں۔ تاہم ، اس میں چھپانے ، سگنل کی غلطی اور دیگر خطرات بھی موجود ہیں۔ اس حکمت عملی کو مزید بہتر بنایا جاسکتا ہے ، دوسرے اشارے کے ساتھ استعمال کیا جاسکتا ہے ، خود کو اپنانے کے الگورتھم وغیرہ کی تحقیق کریں۔ مجموعی طور پر ، ڈبل متحرک توانائی کی یکسانیت ٹریڈنگ حکمت عملی ایک عملی توڑنے والی قسم کی تجارتی حکمت عملی ہے۔

/*backtest

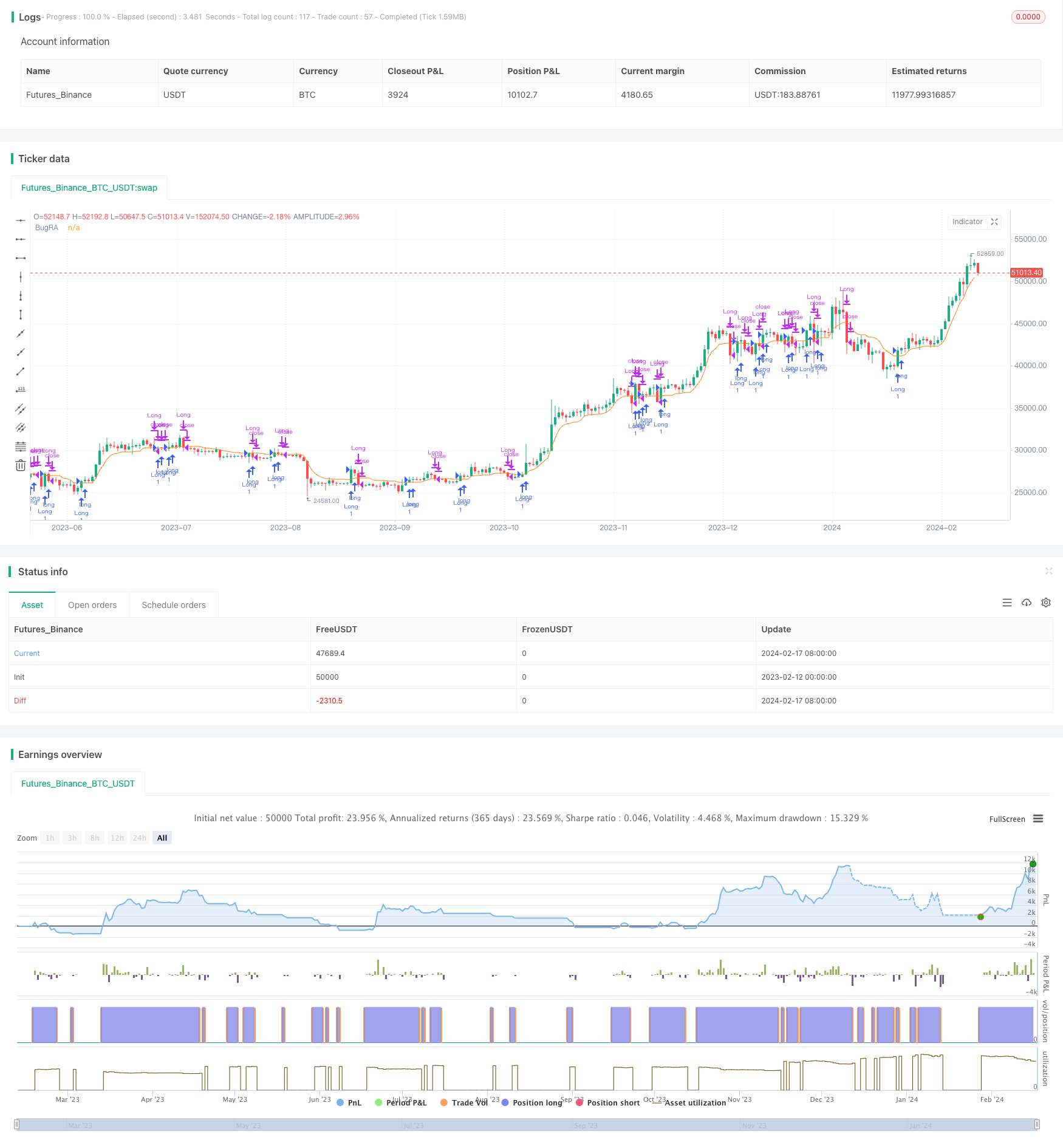

start: 2023-02-12 00:00:00

end: 2024-02-18 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy(title="Bugra trade strategy", shorttitle="Bugra trade strategy", overlay=true)

// Kullanıcı Girdileri

length = input(5, title="Period", minval=1)

percent = input(1, title="Sihirli Yüzde", type=input.float, step=0.1, minval=0)

mav = input(title="Hareketli Ortalama Türü", defval="VAR", options=["SMA", "EMA", "WMA", "TMA", "VAR", "WWMA", "ZLEMA", "TSF"])

wt_n1 = input(10, title="Kanal Periyodu")

wt_n2 = input(21, title="Averaj Uzunluğu")

src = close

// Tarih Aralığı Girdileri

startDate = input(20200101, title="Başlangıç Tarihi (YYYYMMDD)")

endDate = input(20201231, title="Bitiş Tarihi (YYYYMMDD)")

// Tarih Filtresi Fonksiyonu

isDateInRange() => true

// Özel Fonksiyonlar

Var_Func(src, length) =>

valpha = 2 / (length + 1)

vud1 = src > src[1] ? src - src[1] : 0

vdd1 = src < src[1] ? src[1] - src : 0

vUD = sum(vud1, length)

vDD = sum(vdd1, length)

vCMO = (vUD - vDD) / (vUD + vDD)

varResult = 0.0

varResult := nz(valpha * abs(vCMO) * src + (1 - valpha * abs(vCMO)) * nz(varResult[1]))

varResult

Wwma_Func(src, length) =>

wwalpha = 1 / length

wwma = 0.0

wwma := wwalpha * src + (1 - wwalpha) * nz(wwma[1])

wwma

Zlema_Func(src, length) =>

zxLag = floor(length / 2)

zxEMAData = src + (src - src[zxLag])

zlema = ema(zxEMAData, length)

zlema

Tsf_Func(src, length) =>

lrc = linreg(src, length, 0)

lrs = lrc - linreg(src, length, 1)

tsf = lrc + lrs

tsf

getMA(src, length) =>

ma = mav == "SMA" ? sma(src, length) :

mav == "EMA" ? ema(src, length) :

mav == "WMA" ? wma(src, length) :

mav == "TMA" ? sma(sma(src, ceil(length / 2)), floor(length / 2) + 1) :

mav == "VAR" ? Var_Func(src, length) :

mav == "WWMA" ? Wwma_Func(src, length) :

mav == "ZLEMA" ? Zlema_Func(src, length) :

mav == "TSF" ? Tsf_Func(src, length) : na

// Strateji Hesaplamaları

MAvg = getMA(src, length)

fark = MAvg * percent * 0.01

longStop = MAvg - fark

longStopPrev = nz(longStop[1], longStop)

longStop := MAvg > longStopPrev ? max(longStop, longStopPrev) : longStop

shortStop = MAvg + fark

shortStopPrev = nz(shortStop[1], shortStop)

shortStop := MAvg < shortStopPrev ? min(shortStop, shortStopPrev) : shortStop

dir = 1

dir := nz(dir[1], dir)

dir := dir == -1 and MAvg > shortStopPrev ? 1 : dir == 1 and MAvg < longStopPrev ? -1 : dir

MT = dir==1 ? longStop: shortStop

OTT = MAvg > MT ? MT*(200+percent)/200 : MT*(200-percent)/200

plot(OTT, title="BugRA", color=color.rgb(251, 126, 9))

// Alım ve Satım Koşulları

longCondition = crossover(src, OTT) and isDateInRange()

shortCondition = crossunder(src, OTT) and isDateInRange()

// Strateji Giriş ve Çıkış Emirleri

if (longCondition)

strategy.entry("Long", strategy.long)

if (shortCondition)

strategy.close("Long")