متحرک پوزیشن منافع سے باخبر رہنے والی تجارتی حکمت عملی

جائزہ

اس مضمون میں بنیادی طور پر ایک متحرک پوزیشن ہولڈنگ منافع ٹریکنگ ٹریڈنگ حکمت عملی کو متعارف کرایا گیا ہے۔ یہ حکمت عملی اے ٹی آر اشارے پر مبنی متحرک آؤٹ اسٹاپ لائن ترتیب دے کر ، قیمتوں میں اچانک فائدہ مند رجحانات کے بعد 1-2 کے لائنوں کے اندر فوری اسٹاپ لگانے سے ، قیمتوں کو دوبارہ تبدیل کرنے سے روکنے سے روکتی ہے۔

حکمت عملی کا اصول

اس حکمت عملی کا تجارتی منطق بہت سادہ اور واضح ہے۔ اس میں درج ذیل اقدامات شامل ہیں:

14 دن کے ایس ایم اے اور 28 دن کے ایس ایم اے کی شکل میں اوسط لائن کراسنگ کو زیادہ اور کم کرنے کے سگنل کے طور پر استعمال کریں۔ جب 14 دن کی اوسط لائن 28 دن کی اوسط لائن کو عبور کرتی ہے تو ، زیادہ خریدیں؛ جب 14 دن کی اوسط لائن 28 دن کی اوسط لائن کو عبور کرتی ہے تو ، کم فروخت کریں۔

اے ٹی آر کی پیمائش کا حساب لگائیں اور اس کو ایک ضرب سے ضرب دیں ، جس سے آپ کو متحرک آؤٹ پٹ کی رکاوٹ کی پوزیشن مل جائے۔ مثال کے طور پر ، اے ٹی آر کی لمبائی 7 ، ضرب 1.5 ، جس سے متحرک رکاوٹ چینل کی چوڑائی 7 بار اے ٹی آر کی 1.5 گنا ہو۔

جب پوزیشن رکھنے کی سمت کثیر سر ہے تو ، اعلی نقطہ کو متحرک اسٹاپنگ چینل کی چوڑائی میں شامل کریں ، اور زیادہ اسٹاپنگ لائن بنائیں۔ جب پوزیشن رکھنے کی سمت خالی سر ہے تو ، کم نقطہ کو متحرک اسٹاپنگ چینل کی چوڑائی سے کم کریں ، اور خالی اسٹاپنگ لائن بنائیں۔

ایک بار جب قیمت اس متحرک اسٹاپ لائن سے تجاوز کر جاتی ہے تو ، فوری طور پر اسٹاپ لائن کو چھوڑ دیا جاتا ہے۔ یہ قیمت میں اچانک سپر پاور عمل کے بعد 1-2 K لائنوں کے اندر منافع کو پکڑ سکتا ہے۔

مذکورہ بالا اقدامات کے ذریعہ ، اس حکمت عملی نے ایک آسان لیکن موثر پوزیشن پر منافع کا سراغ لگانے اور فوری طور پر روکنے کا اثر حاصل کیا۔ اے ٹی آر چینل نے روک تھام کی لائن تک متحرک ایڈجسٹمنٹ کی صلاحیت فراہم کی ہے ، جبکہ 1 بار کی نئی شرائط اس بات کی ضمانت دیتی ہیں کہ روک تھام کی لائن صرف اچانک اچھے حالات میں ہی شروع ہوگی۔ یہ روک تھام کی جلد روانگی کی صورت حال کو مؤثر طریقے سے کم کرسکتا ہے۔

طاقت کا تجزیہ

متحرک پوزیشن ہولڈنگ منافع ٹریکنگ ٹریڈنگ حکمت عملی میں مندرجہ ذیل فوائد ہیں:

اس کی سوچ سادہ اور واضح ہے، اسے سمجھنا آسان ہے اور اسے سیکھنے کے لیے ابتدائی افراد کے لیے موزوں ہے۔

متحرک اے ٹی آر اسٹاپ کے ذریعہ ، پوزیشن کی منافع کو خود بخود ٹریک کیا جاسکتا ہے ، اور منافع بخش نوڈ لسٹ سے بچا جاسکتا ہے۔

1BAR اعلی اور کم پوائنٹ کی شرائط کو شامل کریں تاکہ اسٹاپ کو صرف سپر پاور حالات کے بعد شروع کیا جاسکے ، اور غلط حرکتوں کو کم کیا جاسکے۔

مختلف اے ٹی آر لمبائی اور ضرب کو ایڈجسٹ کرنے کے لئے ، روکنے کی طاقت کو ایڈجسٹ کریں۔

اس کے علاوہ، اس کی رفتار تیز ہے، اس کی رفتار تیز ہے، اور اس کی رفتار تیز ہے.

یہ توسیع پذیر ہے اور اس فریم ورک پر مبنی دیگر اسٹاپ نقصان کی حکمت عملیوں کو آسانی سے لاگو کیا جاسکتا ہے۔

خطرے کا تجزیہ

اس حکمت عملی کے ساتھ کچھ خطرات بھی ہیں، جن میں شامل ہیں:

اے ٹی آر اچانک بڑھا دیا گیا ہے ، جس سے اسٹیمپ اور ابتدائی روانگی کا خطرہ ہے۔

مارکیٹ کے شور کو مؤثر طریقے سے فلٹر کرنے میں ناکام ، جعلی کامیابیوں کے ذریعہ گمراہ کیا جاسکتا ہے۔

اس کے علاوہ، یہ بھی کہا گیا ہے کہ “یہ ایک بہت ہی پیچیدہ مسئلہ ہے، جس کا فیصلہ کرنے کے لئے صرف یکساں کراسنگ کی ضرورت ہوتی ہے”.

نقصان کو مؤثر طریقے سے کنٹرول کرنے کے لئے کوئی روکنے کا طریقہ کار نہیں ہے.

پہلے سے طے شدہ خطرے کی پیرامیٹرز کی ترتیب تمام پرجاتیوں کے لئے موزوں نہیں ہوسکتی ہے اور اصلاح کی ضرورت ہے۔

مندرجہ بالا خطرات کو کم کرنے کے لئے، آپ کو مندرجہ ذیل پہلوؤں میں بہتر بنانے کی ضرورت ہے:

اضافی فلٹرنگ میکانزم، دیگر اشارے کے ساتھ مل کر جعلی سگنل فلٹرنگ.

نقصان کی روک تھام کی حکمت عملی میں اضافہ کریں ، اور انفرادی نقصانات کو سختی سے کنٹرول کریں۔

واک فارورڈ تجزیہ کا استعمال کرتے ہوئے پیرامیٹرز کو بہتر بنائیں۔

مختلف اقسام کے لئے پیرامیٹرز کے مجموعے کو بہتر بنائیں۔

مشین لرننگ الگورتھم کو بڑھانا اور زیادہ ذہین فیصلے کرنا۔

اصلاح کی سمت

خطرے کے تجزیے کے مطابق ، اس حکمت عملی کی اصلاح کی سمتوں میں شامل ہیں:

سگنل فلٹرنگ شامل کریں: سگنل داخل ہونے کے بعد ، دیگر اشارے کے فلٹرز کو شامل کیا جاسکتا ہے ، جیسے کہ MACD ، برن بینڈ اور دیگر اشارے کے ساتھ مل کر ، شور سے گمراہ ہونے سے بچیں۔

سٹاپ نقصان لائن شامل کریں: اے ٹی آر یا موبائل سٹاپ کی بنیاد پر اسٹاپ لائن کی ترتیبات میں اضافہ کریں ، ایک ہی نقصان کو کنٹرول کریں۔

پیرامیٹرز کی اصلاح: مشین لرننگ جیسے طریقوں کے ذریعے ، اے ٹی آر لمبائی ، اے ٹی آر ضرب وغیرہ جیسے پیرامیٹرز کی ترتیبات کو بہتر بنائیں۔

خطرے کی ایڈجسٹمنٹ: پوزیشن مینجمنٹ اور خطرے کے پیرامیٹرز کو مختلف قسم کے تجارت کی خصوصیات کے مطابق ایڈجسٹ کریں۔

ماڈل انضماماس حکمت عملی کو دوسرے ماڈلز جیسے مشین لرننگ اور نیورل نیٹ ورکس کے ساتھ جوڑ کر فیصلہ سازی کی درستگی کو بہتر بنایا جائے گا۔

بیرونی مداخلت کا انجیکشن: انسانی مداخلت کے نوڈس کو بڑھانا ، اہم لمحات میں دستی طور پر اسٹاپ نقصان کی پوزیشن کا تعین کریں۔

مندرجہ بالا سمتوں میں اصلاحات کی طرف سے، اس حکمت عملی کی آمدنی کی استحکام میں نمایاں اضافہ ہوسکتا ہے.

خلاصہ کریں۔

متحرک اسٹاپ ٹریکنگ ٹریکنگ حکمت عملی ایک بہت ہی عملی اور موثر اسٹاپ ٹریکنگ حکمت عملی ہے۔ اس کی سوچ واضح اور آسان ہے ، متحرک اسٹاپ کے ذریعہ منافع کو خود بخود ٹریک کیا جاسکتا ہے ، اور انتہائی سخت حالات میں فوری اسٹاپ۔ اس حکمت عملی میں کچھ خطرات بھی موجود ہیں ، جس میں سگنل فلٹرنگ ، اسٹاپ نقصان اور پیرامیٹرز کی اصلاح کو شامل کرنے سے بہتر بنایا جاسکتا ہے ، تاکہ اسے مارکیٹ کے زیادہ پیچیدہ ماحول کے مطابق بنایا جاسکے۔ مجموعی طور پر ، اس حکمت عملی نے ہمیں ایک بہت اچھا حکمت عملی کا فریم ورک فراہم کیا ہے ، جو مزید تحقیق اور اطلاق کے قابل ہے۔

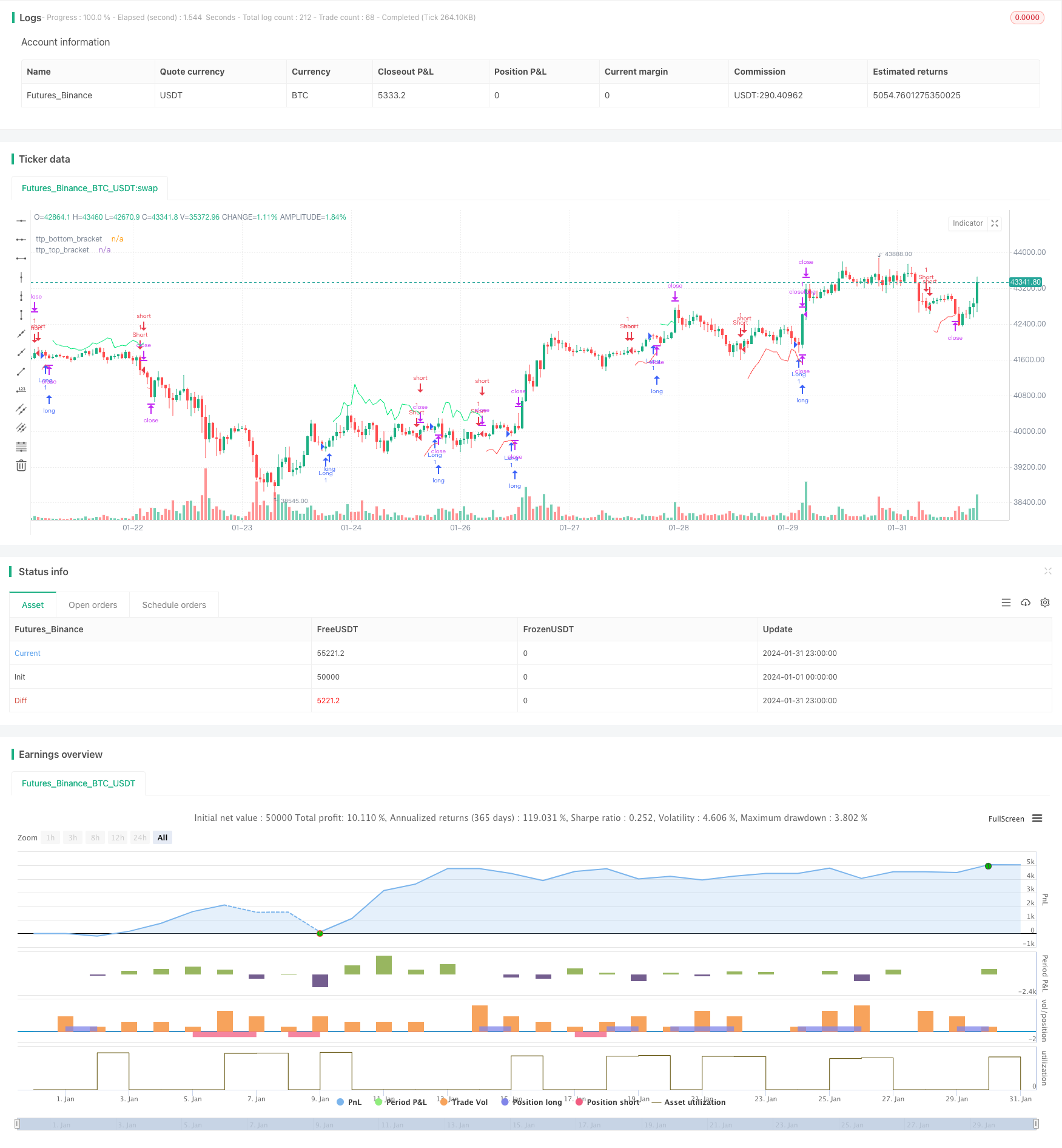

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Peter_O

//@version=5

strategy("TrailingTakeProfit example", overlay=true, margin_long=100, margin_short=100, default_qty_value = 1, initial_capital = 100)

longCondition = ta.crossover(ta.sma(close, 14), ta.sma(close, 28))

shortCondition = ta.crossunder(ta.sma(close, 14), ta.sma(close, 28))

if longCondition

strategy.entry("Long", strategy.long, comment="long", alert_message="long")

if shortCondition

strategy.entry("Short", strategy.short, comment="short", alert_message="short")

atr_length=input.int(7, title="ATR Length")

atr_multiplier = input.float(1.5, title="ATR Multiplier")

atr_multiplied = atr_multiplier * ta.atr(atr_length)

ttp_top_bracket = strategy.position_size>0 ? high[1]+atr_multiplied : na

ttp_bottom_bracket = strategy.position_size<0 ? low[1]-atr_multiplied : na

plot(ttp_top_bracket, title="ttp_top_bracket", color=color.lime, style=plot.style_linebr, offset=1)

plot(ttp_bottom_bracket, title="ttp_bottom_bracket", color=color.red, style=plot.style_linebr, offset=1)

strategy.exit("closelong", from_entry="Long", limit=ttp_top_bracket, alert_message = "closelong")

strategy.exit("closeshort", from_entry="Short", limit=ttp_bottom_bracket, alert_message = "closeshort")

// var table alertsDisplayTable = table.new(position.top_right, 1, 5, color.black)

// if barstate.islastconfirmedhistory

// table.cell(alertsDisplayTable, 0, 0, "TradingConnector-compatible alerts sent", text_color=color.white)

// table.cell(alertsDisplayTable, 0, 1, "at Long Entry: long", text_color=color.white)

// table.cell(alertsDisplayTable, 0, 2, "at Short Entry: short", text_color=color.white)

// table.cell(alertsDisplayTable, 0, 3, "at Long Exit: closelong", text_color=color.white)

// table.cell(alertsDisplayTable, 0, 4, "at Short Exit: closeshort", text_color=color.white)