جائزہ

یہ حکمت عملی ایک رجحان ٹریڈنگ سسٹم ہے جس میں سادہ منتقل اوسط ((SMA) اور نسبتا weak مضبوط اشارے ((RSI) کا امتزاج ہوتا ہے۔ یہ بنیادی طور پر 200 سائیکل SMA کا استعمال کرتا ہے تاکہ اوپر کی طرف رجحانات کی نشاندہی کی جاسکے اور RSI کو بطور فلٹر استعمال کیا جاسکے تاکہ انٹری ٹائمنگ کو بہتر بنایا جاسکے۔ اس حکمت عملی میں خطرے کو کنٹرول کرنے اور منافع کو مقفل کرنے کے لئے اسٹاپ اور اسٹاپ نقصان کا طریقہ کار بھی شامل ہے۔

حکمت عملی کا اصول

اس حکمت عملی کی بنیادی منطق میں مندرجہ ذیل کلیدی عناصر شامل ہیں:

رجحانات کی شناخت: طویل مدتی رجحانات کے اشارے کے طور پر 200 سائیکل SMA کا استعمال کریں۔ جب قیمت اوپر پہنتی ہے اور SMA سے اوپر رہتی ہے تو اسے ممکنہ طور پر اوپر کی طرف رجحان سمجھا جاتا ہے۔

داخلہ کی تصدیق: رجحان کی استحکام کو یقینی بنانے کے لئے قیمت کو ایس ایم اے کے اوپر کم از کم 30 مسلسل ادوار ((منٹ)) رکھنے کی ضرورت ہے۔

آر ایس آئی فلٹرنگ: 14 سائیکلوں پر مشتمل آر ایس آئی اشارے کا استعمال کرتے ہوئے ، صرف اس وقت داخلے کی اجازت دی جاتی ہے جب آر ایس آئی 30 ((اوور سیل زون) سے کم ہو ، جو ممکنہ واپسی کے مواقع کو پکڑنے میں مدد کرتا ہے۔

رسک مینجمنٹ: 0.5 فیصد کی حد مقرر کریں تاکہ ایک ہی تجارت میں زیادہ سے زیادہ نقصان کو محدود کیا جاسکے۔

منافع کا ہدف: 2٪ کی روک تھام کی سطح مقرر کریں تاکہ متوقع آمدنی پر پہنچنے پر خود بخود صفائی ہوجائے۔

پالیسی پر عملدرآمد کا عمل مندرجہ ذیل ہے:

- جب قیمت 200 ایس ایم اے کو عبور کرتی ہے اور 30 سے زیادہ ادوار پر قائم رہتی ہے ، اور آر ایس آئی 30 سے کم ہوتی ہے تو ، زیادہ پوزیشنیں کھولی جائیں۔

- پوزیشن ہولڈنگ کے دوران ، اگر قیمت داخلے کی قیمت کا 102٪ (بند) تک پہنچ جاتی ہے یا داخلے کی قیمت کا 99.5٪ (بند) سے نیچے آجاتی ہے تو ، پوزیشن خود بخود ختم ہوجاتی ہے۔

- اس کے بعد ، نظام کو دوبارہ ترتیب دیا جاتا ہے اور اگلے اہل داخلے کے موقع کا انتظار کیا جاتا ہے۔

اسٹریٹجک فوائد

رجحانات کا سراغ لگانا: اہم رجحانات کو پکڑنے کے لئے طویل مدتی SMA کا استعمال کرتے ہوئے ، مضبوط بڑھتی ہوئی مارکیٹ میں منافع کمانے میں مدد ملتی ہے۔

انٹری آپٹیمائزیشن: قیمتوں کو ایس ایم اے کے اوپر 30 ادوار برقرار رکھنے کی ضرورت ہوتی ہے ، جو داخلہ کے معیار کو بہتر بنانے کے لئے جعلی توڑ کو فلٹر کرنے میں مدد کرتا ہے۔

ریورس کیپنگ: آر ایس آئی اوور سیلنگ شرائط کے ساتھ مل کر ، رجحان کے آغاز میں ممکنہ واپسی کے مواقع کو پکڑنے میں مدد ملتی ہے۔

خطرے پر قابو پانا: واضح طور پر روکنے کی سطح کا تعین کریں جو ہر تجارت کے لئے زیادہ سے زیادہ خطرے کو مؤثر طریقے سے محدود کرے۔

منافع کو لاک کرنا: ایک پیش وضاحتی روک تھام کی سطح اس بات کو یقینی بناتی ہے کہ جب متوقع آمدنی حاصل ہو تو منافع کو خود بخود لاک کردیا جائے۔

غیر جانبداری: حکمت عملی کے قواعد واضح ہیں ، جس سے جذباتی اثر کو کم کیا جاتا ہے جو اس کے نتیجے میں پیدا ہوتا ہے۔

مقداری: حکمت عملی کے پیرامیٹرز کو ماضی کے اعداد و شمار کے ذریعہ دوبارہ جانچ اور بہتر بنایا جاسکتا ہے۔

اسٹریٹجک رسک

جھوٹی توڑ: ایک بار پھر جھوٹی توڑ کا سامنا کرنا پڑ سکتا ہے ، جس سے مسلسل اسٹاپ نقصان ہوتا ہے۔

پسماندہ: ایس ایم اے ، ایک پسماندہ اشارے کے طور پر ، رجحان کے آغاز میں کچھ مواقع سے محروم ہوسکتا ہے ، یا رجحان کے اختتام پر پوزیشن برقرار رکھ سکتا ہے۔

آر ایس آئی کی حد: سخت آر ایس آئی کی شرائط میں کچھ اچھے داخلے کے مواقع ضائع ہوسکتے ہیں ، خاص طور پر مضبوط اضافے کے دوران۔

فکسڈ اسٹاپ نقصان: پیش وضاحتی فیصد تمام مارکیٹ کے حالات پر لاگو نہیں ہوسکتے ہیں ، اور زیادہ اتار چڑھاؤ والی مارکیٹوں میں بہت جلد متحرک ہوسکتے ہیں۔

ایک سمت: حکمت عملی صرف زیادہ کام کرتی ہے ، اور گرتی ہوئی قیمتوں میں منافع نہیں کما سکتی۔

پیرامیٹر حساسیت: حکمت عملی کی کارکردگی ایس ایم اے دورانیے ، تصدیق کے دورانیے اور آر ایس آئی کی ترتیب جیسے پیرامیٹرز کی تبدیلیوں سے حساس ہوسکتی ہے۔

مارکیٹ کی موافقت: حکمت عملی کچھ مخصوص مارکیٹوں یا ٹائم فریموں میں اچھی کارکردگی کا مظاہرہ کرسکتی ہے ، لیکن ضروری نہیں کہ وہ تمام حالات کے لئے موزوں ہو۔

حکمت عملی کی اصلاح کی سمت

متحرک اسٹاپ نقصان: مختلف مارکیٹ کے اتار چڑھاو کے حالات کے مطابق متحرک اسٹاپ نقصان کی سطح کو ترتیب دینے کے لئے اے ٹی آر ((اوسط حقیقی طول موج) کا استعمال کرنے پر غور کریں۔

کثیر دورانیہ کی تصدیق: سگنل کی وشوسنییتا کو بڑھانے کے لئے متعدد ٹائم فریموں کی تصدیق کا طریقہ کار متعارف کرایا گیا ، جیسے ایک ہی وقت میں دن کی لکیر اور گھنٹہ کی لکیر کی شرط کو پورا کرنا۔

رجحان کی طاقت فلٹرنگ: رجحان کی طاقت کی پیمائش کرنے کے لئے ADX ((اوسط رجحان کا اشارے) شامل کریں ، صرف مضبوط رجحان میں داخل ہوں۔

اتار چڑھاؤ کی شرح ایڈجسٹمنٹ: مارکیٹ کی اتار چڑھاؤ کی شرح کے متحرک ایڈجسٹمنٹ پیرامیٹرز کے مطابق ، جیسے کم اتار چڑھاؤ کے دوران توثیقی دور میں اضافہ اور اعلی اتار چڑھاؤ کے دوران توثیقی دور میں کمی۔

کم کرنے کا طریقہ کار شامل کریں: جب قیمت SMA سے نیچے آجائے اور RSI زیادہ خریدنے پر غور کرے تو اس حکمت عملی کو دو طرفہ تجارت میں منافع بخش بنانے کے قابل بنائیں۔

آر ایس آئی کے استعمال کو بہتر بنائیں: آر ایس آئی کو دوسرے اشارے (جیسے ایم اے سی ڈی) کے ساتھ یا اس کے ساتھ مل کر استعمال کرنے پر غور کریں تاکہ انٹری سگنل کی وشوسنییتا کو بڑھایا جاسکے۔

ٹرانزیکشن کی تصدیق متعارف کروائیں: ٹرانزیکشن تجزیہ میں شامل کریں ، اس بات کو یقینی بنائیں کہ ٹرانزیکشن کی کافی حد تک ٹرانزیکشن کی حمایت کی جائے۔

ٹائم فلٹر: ٹائم فلٹر شامل کریں تاکہ معلوم شدہ کم لیکویڈیٹی اوقات میں تجارت سے گریز کیا جاسکے۔

فنڈ مینجمنٹ کو بہتر بنائیں: متحرک پوزیشن مینجمنٹ کو لاگو کریں ، اکاؤنٹ کے سائز اور مارکیٹ میں اتار چڑھاو کے مطابق ہر تجارت کے لئے خطرہ کے نشان کو ایڈجسٹ کریں۔

اشارے کا مجموعہ بڑھانا: ایک زیادہ جامع تجارتی نظام کی تعمیر کے لئے دیگر تکنیکی اشارے جیسے برن بینڈ ، فبونیکی ریٹرو وغیرہ کو یکجا کرنے پر غور کریں۔

خلاصہ کریں۔

“ڈبل مساوی رجحان ٹریکنگ حکمت عملی اور آر ایس آئی فلٹر” ایک مقداری تجارتی حکمت عملی ہے جو رجحان ٹریکنگ اور متحرک الٹ سوچ کو یکجا کرتی ہے۔ طویل مدتی رجحانات کی نشاندہی کرنے کے لئے 200 سائیکل ایس ایم اے کا استعمال کرتے ہوئے ، اور آر ایس آئی اوور سیل شرائط کے ساتھ مل کر داخلے کے وقت کو بہتر بنانے کے لئے ، اس حکمت عملی کا مقصد مضبوط عروج کے رجحان میں ممکنہ واپسی کے مواقع کو پکڑنا ہے۔ اس میں شامل اسٹاپ نقصان کا طریقہ کار خطرے پر قابو پانے اور منافع کو مقفل کرنے میں مدد کرتا ہے ، جس سے یہ ایک نسبتا comprehensive مکمل تجارتی نظام بن جاتا ہے۔

تاہم ، اس حکمت عملی میں کچھ حدود بھی ہیں ، جیسے کہ جھوٹی توڑ کے ممکنہ اثرات ، صرف ایک سے زیادہ تجارت کرنے تک محدود۔ حکمت عملی کی استحکام اور موافقت کو مزید بڑھانے کے لئے ، متحرک اسٹاپ نقصانات ، کثیر دورانیہ کی تصدیق ، رجحان کی طاقت فلٹرنگ اور دیگر اصلاحاتی اقدامات کو متعارف کرانے پر غور کرنے کی سفارش کی جاتی ہے۔ اس کے علاوہ ، خلائی سازوسامان کو شامل کرنا اور فنڈ مینجمنٹ کی حکمت عملی کو بہتر بنانا نظام کی مجموعی کارکردگی کو نمایاں طور پر بڑھا سکتا ہے۔

مجموعی طور پر ، یہ حکمت عملی رجحانات کی پیروی اور متحرک تجارت کے لئے ایک اچھا نقطہ آغاز فراہم کرتی ہے۔ مسلسل بازیافت ، اصلاح اور عملی جانچ پڑتال کے ذریعہ ، تاجر اس حکمت عملی کو بہتر بنانے اور اس کو بہتر بنانے کے ل further ، خاص طور پر مارکیٹ کے حالات اور ذاتی خطرے کی ترجیحات کے مطابق ، بہتر تجارتی اثر کے ل.

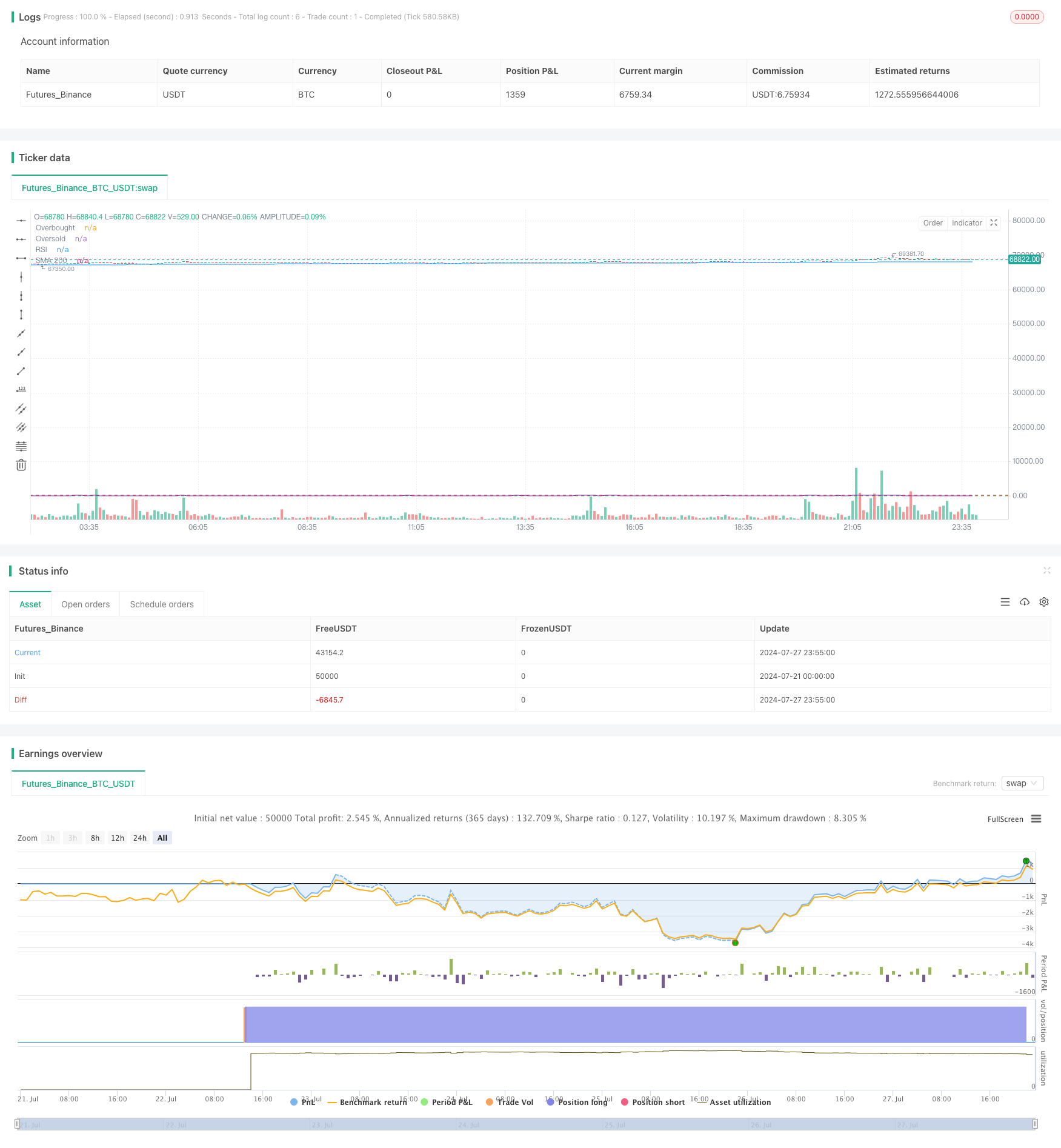

/*backtest

start: 2024-07-21 00:00:00

end: 2024-07-28 00:00:00

period: 5m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("SMA 200 with RSI Filter", overlay=true)

// Inputs

smaLength = input.int(200, title="SMA Length")

confirmBars = input.int(30, title="Confirmation Bars (30 minutes)")

takeProfitPerc = input.float(2.0, title="Take Profit (%)", step=0.1) / 100

stopLossPerc = input.float(0.5, title="Stop Loss (%)", step=0.1) / 100

rsiLength = input.int(14, title="RSI Length")

rsiOverbought = input.int(70, title="RSI Overbought Level")

rsiOversold = input.int(30, title="RSI Oversold Level")

// Calculate SMA

sma = ta.sma(close, smaLength)

// Calculate RSI

rsi = ta.rsi(close, rsiLength)

// Buy condition

priceAboveSMA = close > sma

aboveSMAcount = ta.barssince(priceAboveSMA == false)

rsiCondition = rsi < rsiOversold

enterLongCondition = priceAboveSMA and aboveSMAcount >= confirmBars and rsiCondition

// Track entry price for calculating take profit and stop loss levels

var float entryPrice = na

if (enterLongCondition and na(entryPrice))

entryPrice := close

// Ensure the entryPrice is only set when a position is opened

if (strategy.opentrades == 0)

entryPrice := na

takeProfitLevel = entryPrice * (1 + takeProfitPerc)

stopLossLevel = entryPrice * (1 - stopLossPerc)

// Exit conditions

takeProfitCondition = close >= takeProfitLevel

stopLossCondition = close <= stopLossLevel

// Plot SMA and RSI

plot(sma, title="SMA 200", color=color.blue)

hline(rsiOverbought, "Overbought", color=color.red)

hline(rsiOversold, "Oversold", color=color.green)

plot(rsi, title="RSI", color=color.purple)

// Plot shapes for entries and exits

plotshape(series=enterLongCondition, location=location.belowbar, color=color.green, style=shape.labelup, text="BUY")

plotshape(series=takeProfitCondition, location=location.abovebar, color=color.red, style=shape.labeldown, text="TP")

plotshape(series=stopLossCondition, location=location.abovebar, color=color.red, style=shape.labeldown, text="SL")

// Strategy entry and exit

if (enterLongCondition)

strategy.entry("Long", strategy.long, comment="SMA200LE")

if (takeProfitCondition or stopLossCondition)

strategy.close("Long", when=takeProfitCondition or stopLossCondition)

// Reset entry price after position is closed

if (strategy.position_size == 0)

entryPrice := na