Kiểm tra lại chiến lược cặp đảo ngược trung bình trong ngày giữa SPY và IWM

Tác giả:Tốt, Tạo: 2019-03-28 10:51:06, Cập nhật:Trong bài viết này, chúng tôi sẽ xem xét chiến lược giao dịch nội ngày đầu tiên của chúng tôi. Nó sẽ sử dụng một ý tưởng giao dịch cổ điển, đó là

Trong trường hợp này, chúng ta sẽ tính tỷ lệ phòng ngừa rủi ro giữa SPY và IWM thông qua hồi quy tuyến tính lăn. Điều này sau đó sẽ cho phép chúng ta tạo

Lý do cho chiến lược là SPY và IWM gần như mô tả cùng một tình huống, đó là kinh tế của một nhóm các tập đoàn Mỹ vốn hóa lớn và vốn hóa nhỏ. tiền đề là nếu người ta lấy mức giá chênh lệch thì nó nên đảo ngược trung bình, vì trong khi các sự kiện

Chiến lược

Chiến lược được thực hiện theo các bước sau:

- Dữ liệu - các thanh 1 phút của SPY và IWM được thu thập từ tháng 4 năm 2007 đến tháng 2 năm 2014.

- Xử lý - Dữ liệu được sắp xếp chính xác và các thanh bị thiếu được loại bỏ lẫn nhau.

- Spread - Tỷ lệ phòng ngừa rủi ro giữa hai ETF được tính bằng cách sử dụng hồi quy tuyến tính lăn. Điều này được định nghĩa là hệ số hồi quy β bằng cách sử dụng cửa sổ nhìn lại, di chuyển về phía trước 1 bar và tính lại hệ số hồi quy.

- Điểm số Z - Điểm số tiêu chuẩn của chênh lệch được tính theo cách thông thường. Điều này có nghĩa là trừ đi trung bình (sample) của chênh lệch và chia cho (sample) độ lệch tiêu chuẩn của chênh lệch. Lý do cho điều này là để làm cho các thông số ngưỡng đơn giản hơn để giải thích vì điểm số z là một số lượng vô chiều. Tôi đã cố tình đưa ra một thiên vị lookahead vào tính toán để cho thấy nó có thể tinh tế như thế nào. Hãy thử và cẩn thận!

- Các giao dịch - Các tín hiệu dài được tạo ra khi điểm số z âm giảm xuống dưới ngưỡng đã xác định trước (hoặc sau khi tối ưu hóa), trong khi các tín hiệu ngắn là ngược lại của điều này. Các tín hiệu thoát được tạo ra khi điểm số z tuyệt đối giảm xuống dưới ngưỡng bổ sung. Đối với chiến lược này, tôi đã (một chút tùy tiện) chọn một ngưỡng nhập khẩu tuyệt đối là 10.000z=2 và một ngưỡng thoát là 10.000z=1.

Có lẽ cách tốt nhất để hiểu kỹ hơn về chiến lược là thực hiện nó. Phần sau mô tả một mã Python đầy đủ (tệp duy nhất) để thực hiện chiến lược đảo ngược trung bình này. Tôi đã bình luận rộng rãi về mã để giúp hiểu.

Thực hiện Python

Như với tất cả các hướng dẫn Python / pandas, cần thiết phải thiết lập một môi trường nghiên cứu Python như được mô tả trong hướng dẫn này. Một khi thiết lập, nhiệm vụ đầu tiên là nhập các thư viện Python cần thiết.

Các phiên bản thư viện cụ thể mà tôi đang sử dụng là như sau:

- Python - 2.7.3

- Số - 1.8.0

- panda - 0.12.0

- matplotlib - 1.1.0 Chúng ta hãy tiếp tục và nhập các thư viện:

# mr_spy_iwm.py

import matplotlib.pyplot as plt

import numpy as np

import os, os.path

import pandas as pd

Các hàm sau create_pairs_dataframe nhập hai tập tin CSV chứa các thanh nội ngày của hai ký hiệu. Trong trường hợp của chúng tôi, đây sẽ là SPY và IWM. Sau đó nó tạo một cặp khung dữ liệu riêng biệt, sử dụng các chỉ mục của cả hai tập tin gốc. Vì dấu thời gian của chúng có thể khác nhau do các giao dịch bị bỏ lỡ và lỗi, điều này đảm bảo rằng chúng ta sẽ có dữ liệu phù hợp. Đây là một trong những lợi ích chính của việc sử dụng thư viện phân tích dữ liệu như pandas. Mã

# mr_spy_iwm.py

def create_pairs_dataframe(datadir, symbols):

"""Creates a pandas DataFrame containing the closing price

of a pair of symbols based on CSV files containing a datetime

stamp and OHLCV data."""

# Open the individual CSV files and read into pandas DataFrames

print "Importing CSV data..."

sym1 = pd.io.parsers.read_csv(os.path.join(datadir, '%s.csv' % symbols[0]),

header=0, index_col=0,

names=['datetime','open','high','low','close','volume','na'])

sym2 = pd.io.parsers.read_csv(os.path.join(datadir, '%s.csv' % symbols[1]),

header=0, index_col=0,

names=['datetime','open','high','low','close','volume','na'])

# Create a pandas DataFrame with the close prices of each symbol

# correctly aligned and dropping missing entries

print "Constructing dual matrix for %s and %s..." % symbols

pairs = pd.DataFrame(index=sym1.index)

pairs['%s_close' % symbols[0].lower()] = sym1['close']

pairs['%s_close' % symbols[1].lower()] = sym2['close']

pairs = pairs.dropna()

return pairs

Bước tiếp theo là thực hiện hồi quy tuyến tính lăn giữa SPY và IWM. Trong trường hợp này IWM là dự đoán (

Một khi hệ số beta lăn được tính toán trong mô hình hồi quy tuyến tính cho SPY-IWM, chúng ta thêm nó vào các cặp DataFrame và bỏ các hàng trống. Điều này tạo thành bộ thanh đầu tiên bằng kích thước của lookback như một biện pháp cắt tỉa. Sau đó chúng ta tạo ra sự lây lan của hai ETF như một đơn vị của SPY và −βi đơn vị của IWM. Rõ ràng đây không phải là một tình huống thực tế vì chúng ta đang lấy số lượng phân số của IWM, điều này không thể trong một triển khai thực tế.

Cuối cùng, chúng ta tạo điểm số z của sự lây lan, được tính bằng cách khấu trừ trung bình của sự lây lan và bình thường hóa bằng độ lệch chuẩn của sự lây lan. Lưu ý rằng có một thiên vị lookahead khá tinh tế xảy ra ở đây. Tôi cố tình để lại nó trong mã vì tôi muốn nhấn mạnh việc mắc sai lầm như vậy dễ dàng như thế nào trong nghiên cứu.

# mr_spy_iwm.py

def calculate_spread_zscore(pairs, symbols, lookback=100):

"""Creates a hedge ratio between the two symbols by calculating

a rolling linear regression with a defined lookback period. This

is then used to create a z-score of the 'spread' between the two

symbols based on a linear combination of the two."""

# Use the pandas Ordinary Least Squares method to fit a rolling

# linear regression between the two closing price time series

print "Fitting the rolling Linear Regression..."

model = pd.ols(y=pairs['%s_close' % symbols[0].lower()],

x=pairs['%s_close' % symbols[1].lower()],

window=lookback)

# Construct the hedge ratio and eliminate the first

# lookback-length empty/NaN period

pairs['hedge_ratio'] = model.beta['x']

pairs = pairs.dropna()

# Create the spread and then a z-score of the spread

print "Creating the spread/zscore columns..."

pairs['spread'] = pairs['spy_close'] - pairs['hedge_ratio']*pairs['iwm_close']

pairs['zscore'] = (pairs['spread'] - np.mean(pairs['spread']))/np.std(pairs['spread'])

return pairs

Trong create_long_short_market_signals các tín hiệu giao dịch được tạo ra. Chúng được tính bằng cách đi dài chênh lệch khi điểm số z vượt quá điểm số z âm và đi ngắn chênh lệch khi điểm số z vượt quá điểm số z dương.

Để đạt được tình huống này, cần phải biết, cho mỗi thanh, liệu chiến lược là

Để lặp lại trên một Pandas DataFrame (mà thừa nhận không phải là một hoạt động phổ biến) cần phải sử dụng phương pháp iterrows, cung cấp một máy phát điện để lặp lại:

# mr_spy_iwm.py

def create_long_short_market_signals(pairs, symbols,

z_entry_threshold=2.0,

z_exit_threshold=1.0):

"""Create the entry/exit signals based on the exceeding of

z_enter_threshold for entering a position and falling below

z_exit_threshold for exiting a position."""

# Calculate when to be long, short and when to exit

pairs['longs'] = (pairs['zscore'] <= -z_entry_threshold)*1.0

pairs['shorts'] = (pairs['zscore'] >= z_entry_threshold)*1.0

pairs['exits'] = (np.abs(pairs['zscore']) <= z_exit_threshold)*1.0

# These signals are needed because we need to propagate a

# position forward, i.e. we need to stay long if the zscore

# threshold is less than z_entry_threshold by still greater

# than z_exit_threshold, and vice versa for shorts.

pairs['long_market'] = 0.0

pairs['short_market'] = 0.0

# These variables track whether to be long or short while

# iterating through the bars

long_market = 0

short_market = 0

# Calculates when to actually be "in" the market, i.e. to have a

# long or short position, as well as when not to be.

# Since this is using iterrows to loop over a dataframe, it will

# be significantly less efficient than a vectorised operation,

# i.e. slow!

print "Calculating when to be in the market (long and short)..."

for i, b in enumerate(pairs.iterrows()):

# Calculate longs

if b[1]['longs'] == 1.0:

long_market = 1

# Calculate shorts

if b[1]['shorts'] == 1.0:

short_market = 1

# Calculate exists

if b[1]['exits'] == 1.0:

long_market = 0

short_market = 0

# This directly assigns a 1 or 0 to the long_market/short_market

# columns, such that the strategy knows when to actually stay in!

pairs.ix[i]['long_market'] = long_market

pairs.ix[i]['short_market'] = short_market

return pairs

Ở giai đoạn này, chúng ta đã cập nhật các cặp để chứa các tín hiệu dài / ngắn thực tế, cho phép chúng ta xác định xem chúng ta có cần phải ở trên thị trường hay không. Bây giờ chúng ta cần tạo một danh mục đầu tư để theo dõi giá trị thị trường của các vị trí. Nhiệm vụ đầu tiên là tạo một cột vị trí kết hợp các tín hiệu dài và ngắn. Điều này sẽ chứa một danh sách các yếu tố từ (1,0,−1), với 1 đại diện cho một vị trí dài / thị trường, 0 đại diện cho không có vị trí (nên ra khỏi) và -1 đại diện cho một vị trí ngắn / thị trường. Cột sym1 và sym2 đại diện cho giá trị thị trường của các vị trí SPY và IWM tại cuối mỗi thanh.

Một khi các giá trị thị trường ETF đã được tạo ra, chúng tôi tổng hợp chúng để tạo ra tổng giá trị thị trường ở cuối mỗi thanh. Sau đó nó được chuyển thành một dòng lợi nhuận bằng phương pháp pct_change cho đối tượng Series đó. Các dòng mã tiếp theo xóa các mục không đúng (NaN và các yếu tố inf) và cuối cùng tính đường cong vốn chủ sở hữu đầy đủ.

# mr_spy_iwm.py

def create_portfolio_returns(pairs, symbols):

"""Creates a portfolio pandas DataFrame which keeps track of

the account equity and ultimately generates an equity curve.

This can be used to generate drawdown and risk/reward ratios."""

# Convenience variables for symbols

sym1 = symbols[0].lower()

sym2 = symbols[1].lower()

# Construct the portfolio object with positions information

# Note that minuses to keep track of shorts!

print "Constructing a portfolio..."

portfolio = pd.DataFrame(index=pairs.index)

portfolio['positions'] = pairs['long_market'] - pairs['short_market']

portfolio[sym1] = -1.0 * pairs['%s_close' % sym1] * portfolio['positions']

portfolio[sym2] = pairs['%s_close' % sym2] * portfolio['positions']

portfolio['total'] = portfolio[sym1] + portfolio[sym2]

# Construct a percentage returns stream and eliminate all

# of the NaN and -inf/+inf cells

print "Constructing the equity curve..."

portfolio['returns'] = portfolio['total'].pct_change()

portfolio['returns'].fillna(0.0, inplace=True)

portfolio['returns'].replace([np.inf, -np.inf], 0.0, inplace=True)

portfolio['returns'].replace(-1.0, 0.0, inplace=True)

# Calculate the full equity curve

portfolio['returns'] = (portfolio['returns'] + 1.0).cumprod()

return portfolio

CácchínhCác tập tin CSV trong ngày nằm ở đường datadir. Hãy chắc chắn sửa đổi mã dưới đây để trỏ đến thư mục cụ thể của bạn.

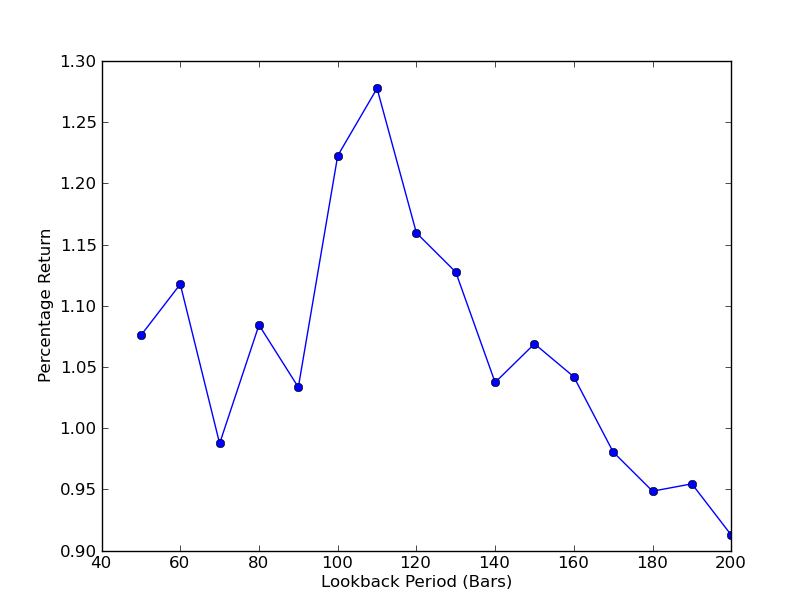

Để xác định mức độ nhạy cảm của chiến lược đối với khoảng thời gian nhìn lại, cần phải tính toán một số liệu hiệu suất cho một phạm vi nhìn lại. Tôi đã chọn tổng tỷ lệ hoàn trả phần trăm cuối cùng của danh mục đầu tư như là thước đo hiệu suất và phạm vi nhìn lại trong [50,200] với các bước gia tăng 10. Bạn có thể thấy trong mã sau rằng các hàm trước được gói trong vòng for trên phạm vi này, với các ngưỡng khác được giữ cố định. Nhiệm vụ cuối cùng là sử dụng matplotlib để tạo biểu đồ đường của nhìn lại so với lợi nhuận:

# mr_spy_iwm.py

if __name__ == "__main__":

datadir = '/your/path/to/data/' # Change this to reflect your data path!

symbols = ('SPY', 'IWM')

lookbacks = range(50, 210, 10)

returns = []

# Adjust lookback period from 50 to 200 in increments

# of 10 in order to produce sensitivities

for lb in lookbacks:

print "Calculating lookback=%s..." % lb

pairs = create_pairs_dataframe(datadir, symbols)

pairs = calculate_spread_zscore(pairs, symbols, lookback=lb)

pairs = create_long_short_market_signals(pairs, symbols,

z_entry_threshold=2.0,

z_exit_threshold=1.0)

portfolio = create_portfolio_returns(pairs, symbols)

returns.append(portfolio.ix[-1]['returns'])

print "Plot the lookback-performance scatterchart..."

plt.plot(lookbacks, returns, '-o')

plt.show()

Biểu đồ thời gian nhìn lại so với lợi nhuận bây giờ có thể được nhìn thấy. Lưu ý rằng có một tối đa  Phân tích độ nhạy trong thời gian xem lại tỷ lệ phòng hộ theo hồi quy tuyến tính SPY-IWM

Phân tích độ nhạy trong thời gian xem lại tỷ lệ phòng hộ theo hồi quy tuyến tính SPY-IWM

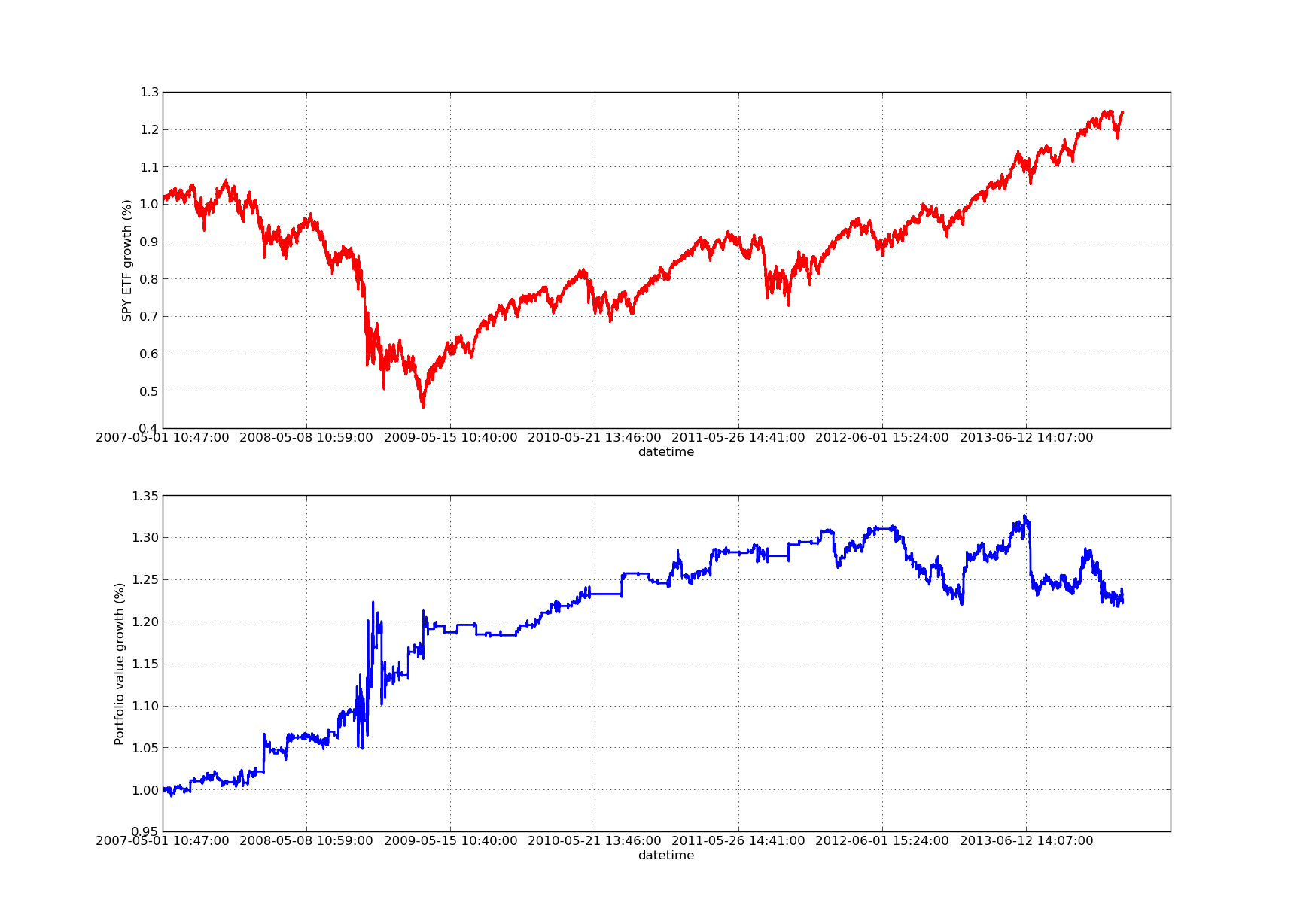

Không có bài báo kiểm tra ngược nào sẽ hoàn thành nếu không có đường cong cổ phần nghiêng lên! Vì vậy, nếu bạn muốn vẽ đường cong của lợi nhuận tích lũy so với thời gian, bạn có thể sử dụng mã sau. Nó sẽ vẽ danh mục đầu tư cuối cùng được tạo từ nghiên cứu tham số xem lại. Do đó, bạn sẽ cần phải chọn xem lại tùy thuộc vào biểu đồ bạn muốn hình dung. Bảng cũng vẽ các lợi nhuận của SPY trong cùng một giai đoạn để hỗ trợ so sánh:

# mr_spy_iwm.py

# This is still within the main function

print "Plotting the performance charts..."

fig = plt.figure()

fig.patch.set_facecolor('white')

ax1 = fig.add_subplot(211, ylabel='%s growth (%%)' % symbols[0])

(pairs['%s_close' % symbols[0].lower()].pct_change()+1.0).cumprod().plot(ax=ax1, color='r', lw=2.)

ax2 = fig.add_subplot(212, ylabel='Portfolio value growth (%%)')

portfolio['returns'].plot(ax=ax2, lw=2.)

fig.show()

Biểu đồ đường cong vốn chủ sở hữu sau đây là cho một thời gian xem lại 100 ngày: Phân tích độ nhạy trong thời gian xem lại tỷ lệ phòng hộ theo hồi quy tuyến tính SPY-IWM

Phân tích độ nhạy trong thời gian xem lại tỷ lệ phòng hộ theo hồi quy tuyến tính SPY-IWM

Lưu ý rằng việc rút SPY là đáng kể vào năm 2009 trong giai đoạn khủng hoảng tài chính. Chiến lược cũng có một giai đoạn biến động ở giai đoạn này. Cũng lưu ý rằng hiệu suất đã xấu đi một chút trong năm qua do bản chất xu hướng mạnh mẽ của SPY trong giai đoạn này, phản ánh chỉ số S & P500.

Lưu ý rằng chúng ta vẫn phải tính đến sự thiên vị của người tìm kiếm khi tính toán điểm số z của chênh lệch. Hơn nữa, tất cả các tính toán này đã được thực hiện mà không có chi phí giao dịch. Chiến lược này chắc chắn sẽ hoạt động rất kém một khi các yếu tố này được xem xét. Phí, chênh lệch giá bán / yêu cầu và trượt đều hiện không được tính toán. Ngoài ra, chiến lược đang giao dịch trong các đơn vị phân số của ETF, điều này cũng rất không thực tế.

Trong các bài viết tiếp theo chúng tôi sẽ tạo ra một backtester dựa trên sự kiện phức tạp hơn nhiều sẽ xem xét các yếu tố này và cho chúng tôi nhiều sự tự tin hơn về đường cong vốn chủ sở hữu và số liệu hiệu suất của chúng tôi.

- Lưu ý API sàn giao dịch BitMEX

- Câu hỏi nhỏ, làm thế nào để blockly lập trình trực quan hóa lệnh giao dịch dưới giá thị trường?

- Người phát minh nền tảng định lượng tiền kỹ thuật số websocket hướng dẫn sử dụng (dữ liệu chi tiết sau khi nâng cấp chức năng Dial)

- Lấy tham số 3 trong giao diện robotdetail là vô nghĩa

- Làm thế nào những người mới đến có thể đi qua con đường, làm thế nào để nắm bắt xu hướng và làm cho lợi nhuận lâu dài?

- Hướng dẫn cho người mới bắt đầu phân tích chuỗi thời gian

- Kiểm tra lại chiến lược dự báo cho S & P500 trong Python với pandas

Luôn hiểu khi nào nên bỏ cuộc 6 chiến lược thoát khỏi - FMZ Công cộng tương tác

- Các loại quỹ định lượng khác nhau là gì?

- Kiểm tra lại một Crossover Moving Average trong Python với pandas

- Làm thế nào để xác định các chiến lược giao dịch thuật toán

- Kiểm tra ngược dựa trên sự kiện với Python - Phần VIII

- Blockchain Quantitative Investment Series - Chiến lược cân bằng năng động

- Kiểm tra ngược dựa trên sự kiện với Python - Phần VII

- Kiểm tra ngược dựa trên sự kiện với Python - Phần VI

- Kiểm tra ngược dựa trên sự kiện với Python - Phần V

- Kiểm tra ngược dựa trên sự kiện với Python - Phần IV

- Kiểm tra ngược dựa trên sự kiện với Python - Phần III

- Kiểm tra ngược dựa trên sự kiện với Python - Phần II