Dựa trên việc sử dụng chỉ số sức mạnh tương đối mới trong các chiến lược trong ngày

Tác giả:Tốt, Tạo: 2020-05-16 08:47:50, Cập nhật: 2023-11-04 19:52:35

Tóm lại

Chỉ số sức mạnh tương đối truyền thống (RSI) sử dụng hai đường để phản ánh sức mạnh của xu hướng giá.

Dựa trên nguyên tắc cân bằng giữa nguồn cung và nhu cầu trên thị trường, RSI đánh giá sức mạnh mua và bán của các bên dài và ngắn của thị trường bằng cách so sánh giá tăng và giảm trong giai đoạn qua, và do đó đánh giá xu hướng thị trường trong tương lai.

Vai trò của RSI

Trong giao dịch thực tế, RSI thường chỉ được sử dụng như một tham chiếu để đánh giá xu hướng giá, và rất khó để phát hành các tín hiệu giao dịch chính xác một mình. Nó chỉ là một bằng chứng hỗ trợ được bổ sung bởi các phân tích kỹ thuật khác. Ví dụ, trong lý thuyết hình dạng đường k, khi mô hình đầu và vai được xác nhận, nếu RSI ở trong vùng mua quá mức vào thời điểm này, khả năng đảo ngược được tăng thêm.

Nguyên tắc toán học là, nói đơn giản, so sánh sức mạnh giữa người mua và người bán được thu được bằng tính toán số. Ví dụ, nếu 100 người đối mặt với một sản phẩm, nếu hơn 50 người muốn mua, và họ cạnh tranh để tăng giá, giá của sản phẩm sẽ tăng. Ngược lại, nếu hơn 50 người cạnh tranh để bán, giá sẽ tự nhiên giảm.

Định nghĩa về RSI

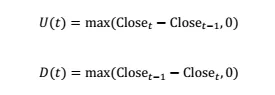

Đầu tiên xác định phạm vi tăng U và giảm phạm vi D:

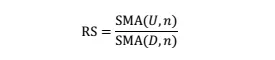

Sau đó xác định sức mạnh tương đối

Trong số đó, SMA (x, n) là trung bình di chuyển đơn giản của x với thời gian n. Sau khi bình thường hóa RS, chúng ta có được RSI:

Sau khi bình thường hóa, phạm vi giá trị của chỉ số RSI được đảm bảo là từ 0 đến 100, làm cho chỉ số RSI tại các thời điểm khác nhau có thể so sánh được.

Do đó, chỉ số RSI đo cường độ tăng trung bình trong n chu kỳ trước so với mức giảm trung bình, tức là sức mạnh của những con bò so với những con gấu trong n chu kỳ trước. Giá trị lớn hơn, những con bò mạnh hơn trong giai đoạn trước; giá trị nhỏ hơn, những con bò mạnh hơn trong quá khứ.

Chiến lược RSI

Chiến lược thời gian RSI truyền thống chủ yếu được chia thành hai loại. Một loại là chiến lược đảo ngược, tức là, khi RSI lớn hơn (ít hơn) một giá trị lớn hơn (nhỏ hơn), tình huống mà sức mạnh của các bên mua (các bên bán) chiếm ưu thế sẽ thay đổi.

Loại chiến lược khác hoàn toàn ngược lại, nghĩa là khi chỉ số RSI thay đổi từ nhỏ sang lớn (từ lớn sang nhỏ), nó cho thấy rằng sức mạnh của các bên mua (nhà bán) chiếm ưu thế và xu hướng này sẽ tiếp tục.

Chiến lược đảo ngược RSI:

Nếu ngưỡng trên của RSI là M, ngưỡng dưới là 100-M. Khu vực mà M < RSI < 100 được định nghĩa là khu vực mua quá mức, tức là, tại thời điểm này, các bên mua đã tăng trong một khoảng thời gian trong quá khứ, và sau đó xác suất của bên bán chiếm ưu thế lớn hơn; nếu không, khu vực mà 0 < RSI < 100-M được định nghĩa là khu vực bán quá mức, tại thời điểm này, bên bán đã nhấn giá trong một khoảng thời gian, sau đó xác suất của các bên mua chiếm ưu thế lớn hơn.

Do đó, khi RSI > M, vị trí được đóng và ngắn, và khi RSI < 100-M, vị trí được đóng và dài, như được hiển thị trong hình dưới đây.

Chiến lược xu hướng RSI:

Chiến lược xu hướng RSI tương tự như chiến lược xu hướng trung bình động. Khi RSI ngắn hạn vượt lên (dưới) RSI dài hạn, nó được coi là các bên mua (nhà bán) đã bắt đầu đẩy, và xu hướng tăng giá (giảm) sẽ tiếp tục trong một khoảng thời gian. Một RSI ngắn hạn vượt lên RSI dài hạn được gọi là thập giá vàng, đó là cơ hội mua; một RSI ngắn hạn vượt xuống RSI dài hạn được gọi là thập giá chết, đó là cơ hội bán, như được hiển thị trong hình sau.

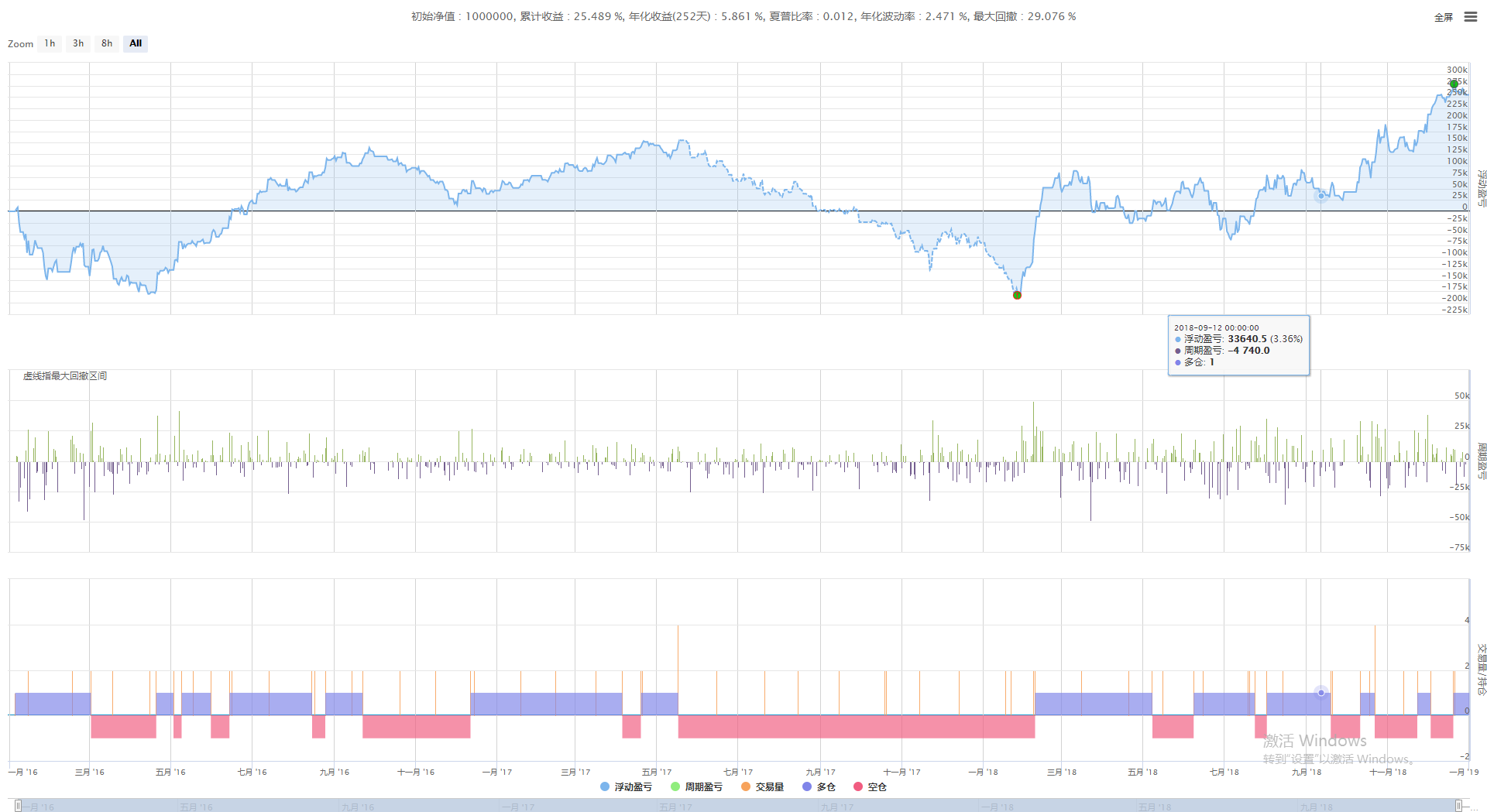

Chiến lược thời gian RSI truyền thống cho hợp đồng tương lai chỉ số chứng khoán

RSI có hiệu quả như thế nào trong giao dịch định lượng? Hãy kiểm tra chiến lược thời gian RSI truyền thống trên IF300. Để làm nổi bật bản chất, chúng tôi đã áp dụng chiến lược thời gian RSI đơn giản nhất mà không thiết lập lợi nhuận và dừng lỗ.

Mã:

/*backtest

start: 2015-02-22 00:00:00

end: 2020-04-09 00:00:00

period: 1d

exchanges: [{"eid":"Futures_CTP","currency":"FUTURES"}]

*/

function main() {

$.CTA('IF000', function (st) {

var r = st.records;

if (r.length < 14) {

return;

}

var rsi = talib.RSI(r, 14);

var rsi1 = rsi[rsi.length - 2];

var mp = st.position.amount;

if (mp != 1 && rsi1 < N) {

return 1;

}

if (mp != -1 && rsi1 > 100 - N) {

return -1;

}

});

}

Kết quả kiểm tra hậu quả

Có thể thấy rằng cho dù nó được sử dụng trong ngắn hạn hoặc dài hạn, lợi nhuận của chiến lược đảo ngược RSI là tiêu cực.

Những nhược điểm của chiến lược

Vì vậy, có một chiến lược thời gian RSI tốt hơn cho hợp đồng tương lai chỉ số chứng khoán hoặc hợp đồng tương lai hàng hóa không? Chúng tôi bắt đầu với những thiếu sót của các chiến lược thời gian RSI truyền thống. Nhược điểm của chiến lược đảo ngược RSI truyền thống là nó chỉ sử dụng chỉ số RSI của một giai đoạn duy nhất. Mặc dù RSI ngắn hạn nằm trong khu vực bán quá mức, nhưng RSI có thể nằm trong khu vực mua quá mức trong dài hạn. Tại thời điểm này, bán ngắn chỉ có thể kiếm được lợi nhuận ít trong ngắn hạn và có khả năng mất tiền trong dài hạn.

Chiến lược xu hướng RSI truyền thống là sự chậm trễ của chéo chéo, thường xảy ra sau một giai đoạn tăng. Tại thời điểm này, không có nhiều thời gian cho đến khi đảo ngược tiếp theo, vì vậy lợi nhuận là nhỏ. Đồng thời, chéo chéo chỉ xem xét kích thước tương đối của các giai đoạn dài và ngắn của RSI, và không xem xét kích thước tuyệt đối của chính RSI. Do đó, bằng cách kết hợp các lợi thế của hai chiến lược truyền thống, một chiến lược thời gian RSI dài hạn và ngắn hạn mới có thể được thu được.

Nâng cấp chiến lược

Để vượt qua những nhược điểm của việc sử dụng một chỉ số RSI duy nhất, chúng tôi sử dụng cùng một giai đoạn tham số N trên hai đường K với các giai đoạn khác nhau để tính toán chỉ số RSI ngắn hạn và dài hạn tương ứng. Bằng cách này, nó có thể phản ánh tốt hơn sức mạnh của sức mạnh dài và ngắn hạn trong trung và dài hạn.

Để khắc phục những thiếu sót của việc sử dụng kích thước tương đối của chỉ số RSI, chúng tôi đã thiết lập hai ngưỡng L và S cho chỉ số RSI dài hạn và ngắn hạn tương ứng. Khi chỉ số RSI dài hạn > L, triển vọng dài hạn được coi là thống trị, và khi chỉ số RSI ngắn hạn > S, bên dài bắt đầu đẩy, và xu hướng sẽ tiếp tục; và ngược lại.

Do đó, trước hết, chúng ta có thể có một dự đoán về phạm vi xu hướng của L và S. Vì chỉ số RSI ngắn hạn nhạy cảm hơn chỉ số RSI dài hạn, L < S. Dải giá trị của L nên khoảng 50, và phạm vi xu hướng của S nên khoảng 80. Bằng cách này, hiệu ứng sàng lọc của chỉ số RSI dài hạn có thể được đảm bảo.

Chiến lược logic

- Điều kiện vị trí dài: RSI dài hạn> L và RSI ngắn hạn> S.

- Các điều kiện ngắn hạn: RSI dài hạn < 100-L và RSI ngắn hạn < 100-S.

- Điều kiện đóng thế: Lợi nhuận và lỗ thay đổi đạt đến một mức nhất định, hoặc thời gian bằng 5 phút trước khi thị trường đóng cửa.

Chiến lược giao dịch RSI được cải tiến tính riêng các chỉ số RSI trên đường K của các giai đoạn khác nhau. Khi RSI của đường K tần số thấp mạnh và RSI của đường K tần số cao rất mạnh, mua dài; khi RSI của đường K tần số thấp yếu, chỉ số RSI đường K tần số cao yếu, bán ngắn; và cũng đóng tất cả các vị trí trước khi thị trường đóng cửa.

- Thực hành định lượng của DEX Exchange (2) -- Hướng dẫn người dùng Hyperliquid

- DEX giao dịch định lượng thực hành ((2) -- Hyperliquid sử dụng hướng dẫn

- Thực hành định lượng của DEX Exchange (1) -- dYdX v4 User Guide

- Giới thiệu về trọng tài lead-lag trong tiền điện tử (3)

- DEX giao dịch định lượng thực hành ((1) -- dYdX v4 hướng dẫn sử dụng

- Giới thiệu về bộ phận Lead-Lag trong tiền kỹ thuật số (3)

- Giới thiệu về Trọng tài Lead-Lag trong Cryptocurrency (2)

- Giới thiệu về bộ phận Lead-Lag trong tiền kỹ thuật số (2)

- Thảo luận về tiếp nhận tín hiệu bên ngoài của nền tảng FMZ: Một giải pháp hoàn chỉnh để tiếp nhận tín hiệu với dịch vụ Http tích hợp trong chiến lược

- Phân tích nhận tín hiệu bên ngoài nền tảng FMZ: Chiến lược xây dựng dịch vụ HTTP để nhận tín hiệu

- Giới thiệu về Trọng tài Lead-Lag trong Cryptocurrency (1)

- Cách tốt nhất để cài đặt và nâng cấp FMZ docker trên Linux VPS

- Chiến lược R-Breaker về tương lai hàng hóa

- Một chút suy nghĩ về logic giao dịch tương lai tiền kỹ thuật số

- Dạy bạn thực hiện một bộ sưu tập báo giá thị trường

- Phiên bản Python Tiền tương lai hàng hóa Chiến lược trung bình chuyển động

- Các báo giá thị trường thu thập nâng cấp một lần nữa

- Tăng cấp bộ thu hành - hỗ trợ nhập file định dạng CSV để cung cấp nguồn dữ liệu tùy chỉnh

- Chiến lược giao dịch tần số cao tương lai hàng hóa được viết bằng C ++

- Larry Connors Chiến lược đảo ngược RSI2

- Ok Hands dạy bạn cách sử dụng JS để ghép nối FMZ API

- Nghiên cứu về Binance Futures Multi-currency Hedging Strategy Phần 4

- Larry Connors Larry Connors RSI2 chiến lược quay trở lại giá trị trung bình

- Nghiên cứu về Binance Futures Chiến lược phòng hộ đa tiền tệ Phần 3

- Nghiên cứu về Binance Futures Multi-currency Hedging Strategy Phần 2

- Nghiên cứu về Binance Futures Multi-currency Hedging Strategy Phần 1

- Hướng dẫn cho bạn nâng cấp tính năng truy xuất dữ liệu tùy chỉnh cho bộ thu thập dữ liệu

- Hệ thống giao dịch đường cá sấu phiên bản Python

- Thực hiện giao dịch tín hiệu báo động TradingView bằng API mở rộng nền tảng giao dịch định lượng của nhà phát minh (được đề xuất)

- Phiên bản JavaScript Chiến lược SuperTrend

- SuperTrend V.1 - Hệ thống đường xu hướng siêu