Chiến lược thu lợi nhuận tiến bộ

Tác giả:ChaoZhang, Ngày: 2023-10-24 14:14:00Tags:

Chiến lược thu lợi nhuận tiến bộ

Tổng quan

Chiến lược này kết hợp chỉ số RSI và giá trung bình động để xác định các cơ hội bán quá mức khi giá phá vỡ dưới đường trung bình động. Khi giá tiếp tục giảm, chiến lược sẽ dần dần kim tự tháp các vị trí dài hơn dựa trên tỷ lệ phần trăm đã đặt trước để đạt được mức trung bình chi phí. Khi lợi nhuận của các vị trí đạt tỷ lệ phần trăm lợi nhuận được cấu hình, chiến lược sẽ đóng các vị trí. Nó cũng giới thiệu một cơ chế lợi nhuận tiến bộ điều chỉnh động tổng giá dừng lợi nhuận dựa trên lợi nhuận thực hiện cho mỗi vị trí. Điều này có thể làm giảm hiệu quả nguy cơ mất mát và đạt được thoát dần.

Chiến lược logic

-

Khi chỉ số RSI giảm xuống dưới đường bán quá mức 29 và giá đóng dưới đường trung bình động, mở vị trí mua đầu tiên.

-

Khi giá giảm 2% dưới giá đầu tiên, thêm một vị trí dài thứ hai, và vân vân cho đến khi có tối đa 8 mục nhập.

-

Sau mỗi lần nhập, ghi lại giá nhập. Những giá này phục vụ như là giá tham chiếu cho các mục nhập.

-

Sau khi ghi, tính giá nắm giữ trung bình. Sử dụng 3% giá trung bình như lợi nhuận cho mỗi vị trí và 4% cho toàn bộ vị trí.

-

Khi giá tăng lên trên giá lợi nhuận của một vị trí, đóng vị trí đó.

-

Tính toán lợi nhuận tiến bộ: sau khi đóng mỗi vị trí, khấu trừ lợi nhuận thực hiện từ tổng giá lợi nhuận. Điều này từ từ kéo xuống đường lợi nhuận. Chỉ khi tổng lợi nhuận bao gồm lỗ tối đa, chiến lược sẽ hoàn toàn lợi nhuận.

-

Khi giá đạt đến dòng lợi nhuận tiến bộ, đóng tất cả các vị trí.

Ưu điểm

-

Chỉ số RSI là tốt trong việc xác định các vùng bán quá mức / mua quá mức, cho phép các mục tốt cho sự đảo ngược.

-

Nhiều mục nhập cho phép tính trung bình chi phí ở mức giá thấp.

-

Lợi nhuận dần dần làm giảm rủi ro và đạt được những bước thoát dần dần.

-

Tỷ lệ lợi nhuận có thể tùy chỉnh và các bước nhập cảnh cho phép điều chỉnh rủi ro.

-

Các đường nhập và lấy lợi nhuận được vẽ cung cấp hướng dẫn trực quan về các vị trí.

Rủi ro

-

Thị trường Whipsaw có thể kích hoạt quá nhiều bước vào và ra, gây ra trượt.

-

Thiết lập sai các bước nhập và tỷ lệ có thể gây ra giao dịch quá mức.

-

Tiếp tục xây dựng kim tự tháp trong thời gian suy giảm mang lại rủi ro mất mát không giới hạn.

-

Lấy lợi nhuận đặt quá chặt chẽ có thể thoát sớm tối ưu hóa dựa trên dữ liệu backtest.

Những cải tiến

-

Thêm các bộ lọc như MACD để tránh các tín hiệu RSI xấu.

-

Bao gồm stop loss dựa trên ATR để hạn chế các sự kiện mất mát cực đoan.

-

Tối ưu hóa nhập cảnh, lấy lợi nhuận và các thông số khác cho các tài sản khác nhau.

-

Điều chỉnh năng động lấy lợi nhuận dựa trên biến động.

Kết luận

Chiến lược này sử dụng đầy đủ chỉ số RSI để xác định quá bán, kết hợp với MA để giao dịch đảo ngược. Các cơ chế lấy lợi nhuận kim tự tháp và tiến bộ kiểm soát rủi ro trong khi cho phép các mục nhập dài hiệu quả. Việc tối ưu hóa thêm về các chỉ số, lấy lợi nhuận vv có thể làm cho chiến lược mạnh mẽ hơn. Nó có thể được áp dụng rộng rãi trên các công cụ xu hướng như tương lai chỉ số và tiền điện tử để có giá trị đầu tư lớn.

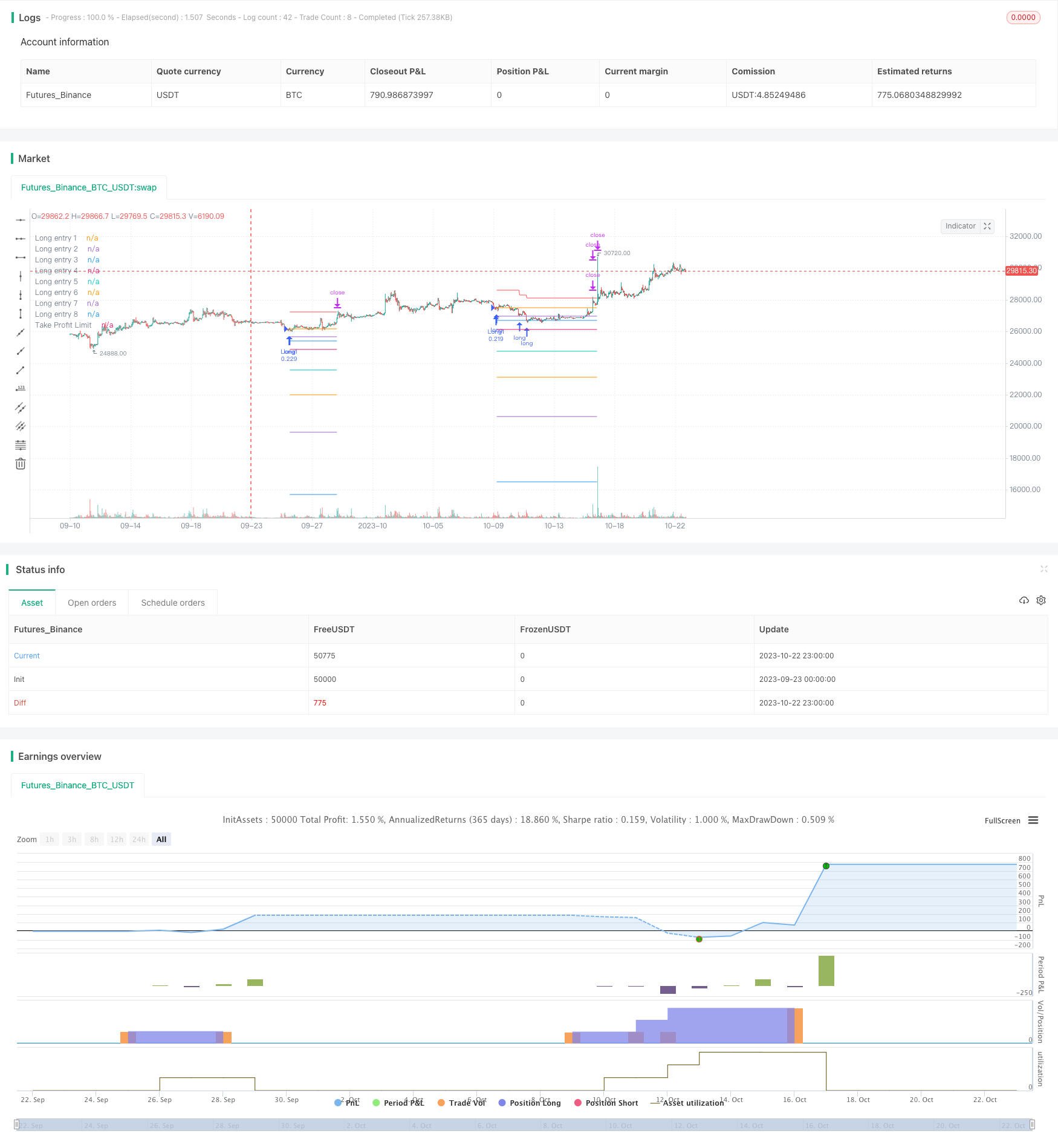

/*backtest

start: 2023-09-23 00:00:00

end: 2023-10-23 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

//@version=5

// © A3Sh

// RSI Strategy that buys the dips, uses Price Averaging and Pyramiding.

// When the price drops below specified percentages of the price (8 PA layers), new entries are openend to average the price of the assets.

// Open entries are closed by a specified take profit.

// Entries can be reopened, after closing and consequently crossing a PA layer again.

// This strategy is based on the RSI+PA+DCA strategy I created earlier. The difference is the way the Take Profit is calculated.

// Instead of directly connecting the take profit limit to the decreasing average price level with an X percent above the average price,

// the take profit is calculated for a part on the decreasing average price and for another part on the deduction

// of the profits of the individual closed positions.

// The Take Profit Limit drop less significant then the average price level and the full position only completely exits

// when enough individual closed positions made up for the losses.

// This makes it less risky and more conservative and great for a long term trading strategy

// RSI code is adapted from the build in Relative Strength Index indicator

// MA Filter and RSI concept adapted from the Optimized RSI Buy the Dips strategy, by Coinrule

// https://www.tradingview.com/script/Pm1WAtyI-Optimized-RSI-Strategy-Buy-The-Dips-by-Coinrule/

// Pyramiding entries code adapted from Pyramiding Entries on Early Trends startegy, by Coinrule

// Pyramiding entries code adapted from Pyramiding Entries on Early Trends startegy, by Coinrule

// https://www.tradingview.com/script/7NNJ0sXB-Pyramiding-Entries-On-Early-Trends-by-Coinrule/

// Plot entry layers code adapted from HOWTO Plot Entry Price by vitvlkv

// https://www.tradingview.com/script/bHTnipgY-HOWTO-Plot-Entry-Price/

strategy(title='RSI+PA+PTP', pyramiding=16, overlay=true, initial_capital=400, default_qty_type=strategy.percent_of_equity, default_qty_value=15, commission_type=strategy.commission.percent, commission_value=0.075, close_entries_rule='FIFO')

port = input.float(12, group = "Risk", title='Portfolio % Used To Open The 8 Positions', step=0.1, minval=0.1, maxval=100)

q = strategy.equity / 100 * port / open

// Long position PA entry layers. Percentage from the entry price of the the first long

ps2 = input.float(2, group = "Long Position Entry Layers", title='2nd Long Entry %', step=0.1)

ps3 = input.float(3, group = "Long Position Entry Layers", title='3rd Long Entry %', step=0.1)

ps4 = input.float(5, group = "Long Position Entry Layers", title='4th Long Entry %', step=0.1)

ps5 = input.float(10, group = "Long Position Entry Layers", title='5th Long Entry %', step=0.1)

ps6 = input.float(16, group = "Long Position Entry Layers", title='6th Long Entry %', step=0.1)

ps7 = input.float(25, group = "Long Position Entry Layers" ,title='7th Long Entry %', step=0.1)

ps8 = input.float(40, group = "Long Position Entry Layers", title='8th Long Entry %', step=0.1)

// Calculate Moving Averages

plotMA = input.bool(group = "Moving Average Filter", title='Plot Moving Average', defval=false)

movingaverage_signal = ta.sma(close, input(100, group = "Moving Average Filter", title='MA Length'))

plot (plotMA ? movingaverage_signal : na, color = color.new (color.green, 0))

// RSI inputs and calculations

rsiLengthInput = input.int(14, minval=1, title="RSI Length", group="RSI Settings")

rsiSourceInput = input.source(close, "Source", group="RSI Settings")

up = ta.rma(math.max(ta.change(rsiSourceInput), 0), rsiLengthInput)

down = ta.rma(-math.min(ta.change(rsiSourceInput), 0), rsiLengthInput)

rsi = down == 0 ? 100 : up == 0 ? 0 : 100 - (100 / (1 + up / down))

overSold = input.int(29, title="Oversold, Trigger to Enter First Position", group = "RSI Settings")

// Long trigger (co)

co = ta.crossover(rsi, overSold) and close < movingaverage_signal

// Store values to create and plot the different PA layers

long1 = ta.valuewhen(co, close, 0)

long2 = ta.valuewhen(co, close - close / 100 * ps2, 0)

long3 = ta.valuewhen(co, close - close / 100 * ps3, 0)

long4 = ta.valuewhen(co, close - close / 100 * ps4, 0)

long5 = ta.valuewhen(co, close - close / 100 * ps5, 0)

long6 = ta.valuewhen(co, close - close / 100 * ps6, 0)

long7 = ta.valuewhen(co, close - close / 100 * ps7, 0)

long8 = ta.valuewhen(co, close - close / 100 * ps8, 0)

eps1 = 0.00

eps1 := na(eps1[1]) ? na : eps1[1]

eps2 = 0.00

eps2 := na(eps2[1]) ? na : eps2[1]

eps3 = 0.00

eps3 := na(eps3[1]) ? na : eps3[1]

eps4 = 0.00

eps4 := na(eps4[1]) ? na : eps4[1]

eps5 = 0.00

eps5 := na(eps5[1]) ? na : eps5[1]

eps6 = 0.00

eps6 := na(eps6[1]) ? na : eps6[1]

eps7 = 0.00

eps7 := na(eps7[1]) ? na : eps7[1]

eps8 = 0.00

eps8 := na(eps8[1]) ? na : eps8[1]

plot(strategy.position_size > 0 ? eps1 : na, title='Long entry 1', style=plot.style_linebr)

plot(strategy.position_size > 0 ? eps2 : na, title='Long entry 2', style=plot.style_linebr)

plot(strategy.position_size > 0 ? eps3 : na, title='Long entry 3', style=plot.style_linebr)

plot(strategy.position_size > 0 ? eps4 : na, title='Long entry 4', style=plot.style_linebr)

plot(strategy.position_size > 0 ? eps5 : na, title='Long entry 5', style=plot.style_linebr)

plot(strategy.position_size > 0 ? eps6 : na, title='Long entry 6', style=plot.style_linebr)

plot(strategy.position_size > 0 ? eps7 : na, title='Long entry 7', style=plot.style_linebr)

plot(strategy.position_size > 0 ? eps8 : na, title='Long entry 8', style=plot.style_linebr)

// Take Profit Settings

ProfitTarget_Percent = input.float(3.0, group = "Take Profit Settings", title='Take Profit % (Per Position)')

ProfitTarget_Percent_All = input.float(4.0, group = "Take Profit Settings", title='Take Profit % (Exit All, Progressive Take Profit Limit')

TakeProfitProgression = input.float(12, group = "Take Profit Settings", title='Take Profit Progression', tooltip = 'Progression is defined by the position size. By default 12% of the start equity (portfolio) is used to open a position, see Risk. This same % percentage is used to calculate the profit amount that will be deducted from the Take Profit Limit.')

entryOn = input.bool (true, group = "Take Profit Settings", title='New entries affect Take Profit limit', tooltip = 'This option changes the behaviour of the Progressive Take Profit. When switchted on, the difference between the former and current original Take Profit is deducted from the Progressive Take Profit. When switchted off, the Progressive Take Profit is only affected by the profit deduction or each closed position.')

avPricePlot = input.bool (false, group = "Take Profit Settings", title='Plot Average Price (FIFO)')

// Original Take Profit Limit

tpLimit = strategy.position_avg_price + (strategy.position_avg_price / 100 * ProfitTarget_Percent_All)

// Create variables to calculate the Take Profit Limit Progresssion

var endVal = 0.0

var startVal = 0.0

// The value at the the start of the loop is the value of the end of the previous loop

startVal := endVal

// Set variable to the original Take Profit Limit when the first position opens.

if strategy.position_size > 0 and strategy.position_size[1] ==0

endVal := tpLimit

// Everytime a specific position opens, the difference of the previous (original) Take Profit price and the current (original) Take Profit price will be deducted from the Progressive Take Profit Limit

// This feature can be toggled on and off in the settings panel. By default it is toggled on.

entryAmount = 0.0

for i = 1 to strategy.opentrades

entryAmount := i

if entryOn and strategy.position_size > 0 and strategy.opentrades[1] == (entryAmount) and strategy.opentrades == (entryAmount + 1)

endVal := startVal - (tpLimit[1] - tpLimit)

// Everytime a specific position closes, the amount of profit from that specific position will be deducted from the Progressive Take Profit Limit.

exitAmount = 0.0

for id = 1 to strategy.opentrades

exitAmount := id

if strategy.opentrades[1] ==(exitAmount + 1) and strategy.opentrades == (exitAmount)

endVal := startVal - (TakeProfitProgression / 100 * strategy.opentrades.entry_price (id - 1) / 100 * ProfitTarget_Percent )

// The Final Take Profit Price

tpn = (strategy.position_avg_price + (strategy.position_avg_price / 100 * ProfitTarget_Percent_All)) - (strategy.position_avg_price + (strategy.position_avg_price / 100 * ProfitTarget_Percent_All) - endVal)

plot (strategy.position_size > 0 ? tpn : na, title = "Take Profit Limit", color=color.new(color.red, 0), style = plot.style_linebr, linewidth = 1)

// Plot position average price as reference

plot (avPricePlot ? strategy.position_avg_price : na, title= "Average price", color = color.new(color.white, 0), style = plot.style_linebr, linewidth = 1)

// When to trigger the Take Profit per position or the Progressive Take Profit

tpl1 = close < tpn ? eps1 + close * (ProfitTarget_Percent / 100) : tpn

tpl2 = close < tpn ? eps2 + close * (ProfitTarget_Percent / 100) : tpn

tpl3 = close < tpn ? eps3 + close * (ProfitTarget_Percent / 100) : tpn

tpl4 = close < tpn ? eps4 + close * (ProfitTarget_Percent / 100) : tpn

tpl5 = close < tpn ? eps5 + close * (ProfitTarget_Percent / 100) : tpn

tpl6 = close < tpn ? eps6 + close * (ProfitTarget_Percent / 100) : tpn

tpl7 = close < tpn ? eps7 + close * (ProfitTarget_Percent / 100) : tpn

tpl8 = close < tpn ? eps8 + close * (ProfitTarget_Percent / 100) : tpn

// Submit Entry Orders

if co and strategy.opentrades == 0

eps1 := long1

eps2 := long2

eps3 := long3

eps4 := long4

eps5 := long5

eps6 := long6

eps7 := long7

eps8 := long8

strategy.entry('Long1', strategy.long, q)

if strategy.opentrades == 1

strategy.entry('Long2', strategy.long, q, limit=eps2)

if strategy.opentrades == 2

strategy.entry('Long3', strategy.long, q, limit=eps3)

if strategy.opentrades == 3

strategy.entry('Long4', strategy.long, q, limit=eps4)

if strategy.opentrades == 4

strategy.entry('Long5', strategy.long, q, limit=eps5)

if strategy.opentrades == 5

strategy.entry('Long6', strategy.long, q, limit=eps6)

if strategy.opentrades == 6

strategy.entry('Long7', strategy.long, q, limit=eps7)

if strategy.opentrades == 7

strategy.entry('Long8', strategy.long, q, limit=eps8)

// Submit Exit orders

if strategy.position_size > 0

strategy.exit(id='Exit 1', from_entry='Long1', limit=tpl1)

strategy.exit(id='Exit 2', from_entry='Long2', limit=tpl2)

strategy.exit(id='Exit 3', from_entry='Long3', limit=tpl3)

strategy.exit(id='Exit 4', from_entry='Long4', limit=tpl4)

strategy.exit(id='Exit 5', from_entry='Long5', limit=tpl5)

strategy.exit(id='Exit 6', from_entry='Long6', limit=tpl6)

strategy.exit(id='Exit 7', from_entry='Long7', limit=tpl7)

strategy.exit(id='Exit 8', from_entry='Long8', limit=tpl8)

// Make sure that all open limit orders are canceled after exiting all the positions

longClose = strategy.position_size[1] > 0 and strategy.position_size == 0 ? 1 : 0

if longClose

strategy.cancel_all()

- Chiến lược Phá vỡ dựa trên các kênh Camarilla

- Đi theo chiến lược chuyển động trung bình xu hướng

- Chiến lược đột phá xu hướng hàng tháng

- Chiến lược chỉ số biến động của DEMA

- Một xu hướng theo chiến lược

- Chiến lược chéo stochastic đa khung thời gian

- Chiến lược giao dịch theo dõi trung bình động

- SMA vượt qua RSI Golden Cross Death Cross Chiến lược giao dịch

- Theo chiến lược siêu xu hướng

- Chiến lược kết hợp biến động đảo ngược xu hướng

- Chiến lược đột phá hai vị trí

- Xu hướng theo chiến lược mua giảm bán đỉnh

- Chiến lược kết hợp trung bình động và MACD

- Động lực Di chuyển Trung bình Xu hướng chéo theo chiến lược

- Xu hướng theo chiến lược dựa trên đường chéo trung bình động

- Chiến lược chuyển động trung bình hai bước ngoặt

- Chiến lược đột phá RSI nhanh

- Chiến lược dừng lỗ theo dõi trung bình di chuyển

- Chiến lược giao dịch định lượng đa yếu tố

- Xu hướng theo chiến lược dựa trên đường chéo trung bình động