Chiến lược giao dịch RSI Gap nhanh cho Cryptocurrencies

Tác giả:ChaoZhang, Ngày: 2023-11-27 11:22:19Tags:

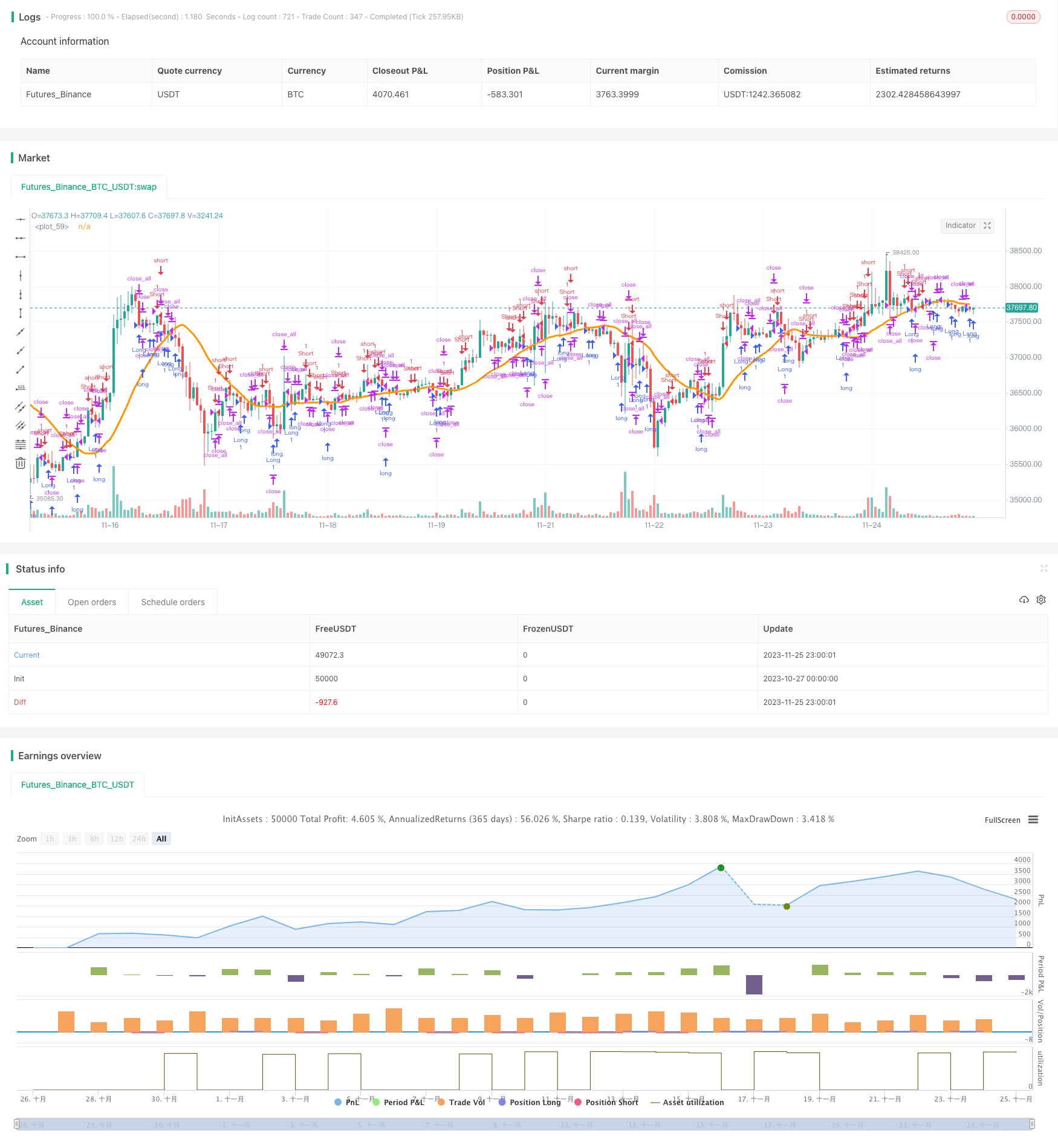

Tổng quan: Đây là một chiến lược giao dịch RSI Gap nhanh được thiết kế cho thị trường tiền điện tử. Nó sử dụng cả các chỉ số RSI nhanh và các mẫu Gap trên biểu đồ nến để xác định cơ hội giao dịch.

Nguyên tắc: Chiến lược sử dụng hai kỹ thuật chính: chỉ số RSI nhanh và mô hình khoảng cách.

Đầu tiên, nó tính toán chỉ số RSI nhanh dựa trên chỉ 7 ngọn nến. Điều này làm cho RSI nhạy cảm hơn để nhanh chóng phát hiện các điều kiện mua quá mức / bán quá mức. RSI giới hạn trên được đặt ở mức 70 và giới hạn dưới ở mức 30.

Thứ hai, nó phát hiện các mô hình khoảng cách trên biểu đồ nến. Khoảng cách đề cập đến khoảng trống giữa giá mở hiện tại và giá đóng trước đó. Khoảng cách báo hiệu biến động cao và khả năng đảo ngược xu hướng.

Khi một khoảng cách giảm xuất hiện trong khi chỉ số RSI nhanh cho thấy tình trạng bán quá mức, mua dài.

Ngoài ra, chiến lược sử dụng các bộ lọc khác bao gồm chỉ số SMA và Min / Max để tránh tín hiệu sai. Chỉ khi vượt qua bộ lọc, các tín hiệu giao dịch thực tế sẽ được kích hoạt.

Ưu điểm: Lợi thế lớn nhất của chiến lược này là nắm bắt các lượt mua quá nhanh / bán quá nhanh và cơ hội đảo ngược khoảng cách. Nó đặc biệt phù hợp với các thị trường tiền điện tử biến động cao để nắm bắt sự thay đổi xu hướng nhanh chóng. So với RSI thông thường, RSI nhanh phản ứng nhanh hơn nhiều phù hợp với tính chất tần số cao của giao dịch tiền điện tử. Các bộ lọc bổ sung cũng giúp loại bỏ các tín hiệu sai và cải thiện độ tin cậy.

Rủi ro:

Các rủi ro chính đối với chiến lược bao gồm:

-

Chỉ số RSI nhanh có thể quá nhạy cảm, gây ra các tín hiệu sai quá mức.

-

Các khoảng cách có thể chỉ là biến động giá bình thường thay vì đảo ngược thực sự.

-

Trong thời gian biến động thấp, các vị trí có thể được giữ không hoạt động trong thời gian dài.

-

Cài đặt tham số không chính xác như thời gian Min / Max có thể dẫn đến tín hiệu pha loãng và hiệu quả thấp.

Theo đó, các phương pháp sau đây có thể giúp giảm thiểu các rủi ro trên:

-

Điều chỉnh các thông số RSI nhanh và tăng thời gian RSI để làm cho nó ít nhạy cảm hơn.

-

Áp dụng stop loss động để khóa lợi nhuận. Tránh đuổi theo các điểm cao.

-

Tối ưu hóa tỷ lệ tham gia chiến lược. Hạn chế tham gia trong môi trường biến động thấp.

-

Tiếp tục backtest và tối ưu hóa các thông số để đảm bảo cài đặt mạnh mẽ.

Tăng cường: Các hướng tối ưu hóa chính bao gồm:

-

Khám phá các chỉ số khác như MACD, KDJ kết hợp với khoảng trống để tăng độ chính xác.

-

Xây dựng các cơ chế dừng lỗ thích nghi dựa trên biến động thị trường.

-

Kết hợp các chỉ số khối lượng như OBV để xác nhận đảo ngược sau khoảng trống.

-

Tối ưu hóa các thông số bộ lọc như thời gian Min / Max để khám phá các cài đặt tốt nhất để giảm tín hiệu sai.

-

Nghiên cứu tính thích nghi của các tham số trên các tài sản mã hóa khác nhau.

Những nỗ lực này có thể cải thiện đáng kể tính ổn định, thích nghi và đáng tin cậy của chiến lược.

Kết luận: Tóm lại, chiến lược giao dịch lỗ hổng RSI nhanh là một cách tiếp cận hiệu quả được thiết kế rõ ràng cho các thị trường tiền điện tử biến động. Bằng cách thử nghiệm và nâng cao liên tục, nó có tiềm năng nắm bắt một cách đáng tin cậy những sự đảo ngược thị trường nhanh chóng và đạt được lợi nhuận nhất quán.

/*backtest

start: 2023-10-27 00:00:00

end: 2023-11-26 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//Noro

//2018

//@version=3

strategy(title = "Noro's Fast RSI Strategy v1.5", shorttitle = "Fast RSI str 1.5", overlay = true)

//Settings

needlong = input(true, defval = true, title = "Long")

needshort = input(true, defval = true, title = "Short")

usersi = input(true, defval = true, title = "Use Fast RSI Strategy")

usemm = input(true, defval = true, title = "Use Min/Max Strategy")

usesma = input(false, defval = false, title = "Use SMA Filter")

smaperiod = input(20, defval = 20, minval = 2, maxval = 1000, title = "SMA Filter Period")

fast = input(7, defval = 7, minval = 2, maxval = 50, title = "Fast RSI Period")

limit = input(30, defval = 30, minval = 1, maxval = 100, title = "RSI limit")

rsisrc = input(close, defval = close, title = "RSI Price")

rsibars = input(1, defval = 1, minval = 1, maxval = 20, title = "RSI Bars")

mmbars = input(1, defval = 1, minval = 1, maxval = 5, title = "Min/Max Bars")

showsma = input(false, defval = false, title = "Show SMA Filter")

showarr = input(false, defval = false, title = "Show Arrows")

fromyear = input(2018, defval = 2018, minval = 1900, maxval = 2100, title = "From Year")

toyear = input(2100, defval = 2100, minval = 1900, maxval = 2100, title = "To Year")

frommonth = input(01, defval = 01, minval = 01, maxval = 12, title = "From Month")

tomonth = input(12, defval = 12, minval = 01, maxval = 12, title = "To Month")

fromday = input(01, defval = 01, minval = 01, maxval = 31, title = "From day")

today = input(31, defval = 31, minval = 01, maxval = 31, title = "To day")

//Fast RSI

fastup = rma(max(change(rsisrc), 0), fast)

fastdown = rma(-min(change(rsisrc), 0), fast)

fastrsi = fastdown == 0 ? 100 : fastup == 0 ? 0 : 100 - (100 / (1 + fastup / fastdown))

//Limits

bar = close > open ? 1 : close < open ? -1 : 0

uplimit = 100 - limit

dnlimit = limit

//RSI Bars

upsignal = fastrsi > uplimit ? 1 : 0

dnsignal = fastrsi < dnlimit ? 1 : 0

uprsi = sma(upsignal, rsibars) == 1

dnrsi = sma(dnsignal, rsibars) == 1

//Body

body = abs(close - open)

abody = sma(body, 10)

//MinMax Bars

min = min(close, open)

max = max(close, open)

minsignal = min < min[1] and bar == -1 and bar[1] == -1 ? 1 : 0

maxsignal = max > max[1] and bar == 1 and bar[1] == 1 ? 1 : 0

mins = sma(minsignal, mmbars) == 1

maxs = sma(maxsignal, mmbars) == 1

//SMA Filter

sma = sma(close, smaperiod)

colorsma = showsma ? blue : na

plot(sma, color = colorsma, linewidth = 3)

//Signals

up1 = bar == -1 and (strategy.position_size == 0 or close < strategy.position_avg_price) and dnrsi and body > abody / 5 and usersi

dn1 = bar == 1 and (strategy.position_size == 0 or close > strategy.position_avg_price) and uprsi and body > abody / 5 and usersi

up2 = mins and (close > sma or usesma == false) and fastrsi < 70 and usemm

dn2 = maxs and (close < sma or usesma == false) and fastrsi > 30 and usemm

exit = ((strategy.position_size > 0 and fastrsi > dnlimit and bar == 1) or (strategy.position_size < 0 and fastrsi < uplimit and bar == -1)) and body > abody / 2

//Arrows

col = exit ? black : up1 or dn1 ? blue : up2 or dn2 ? red : na

needup = up1 or up2

needdn = dn1 or dn2

needexitup = exit and strategy.position_size < 0

needexitdn = exit and strategy.position_size > 0

plotarrow(showarr and needup ? 1 : na, colorup = blue, colordown = blue, transp = 0)

plotarrow(showarr and needdn ? -1 : na, colorup = blue, colordown = blue, transp = 0)

plotarrow(showarr and needexitup ? 1 : na, colorup = black, colordown = black, transp = 0)

plotarrow(showarr and needexitdn ? -1 : na, colorup = black, colordown = black, transp = 0)

//Trading

if up1 or up2

strategy.entry("Long", strategy.long, needlong == false ? 0 : na, when=(time > timestamp(fromyear, frommonth, fromday, 00, 00) and time < timestamp(toyear, tomonth, today, 23, 59)))

if dn1 or dn2

strategy.entry("Short", strategy.short, needshort == false ? 0 : na, when=(time > timestamp(fromyear, frommonth, fromday, 00, 00) and time < timestamp(toyear, tomonth, today, 23, 59)))

if time > timestamp(toyear, tomonth, today, 23, 59) or exit

strategy.close_all()

- Chiến lược kiểm tra ngược High Low Breaker

- Chiến lược giao dịch chéo trung bình di chuyển kép

- Chiến lược theo dõi xu hướng dựa trên các chỉ số EMA

- Chiến lược xu hướng Alpha với Trailing Stop Loss

- Bảng cân bằng hỗn hợp của Ichimoku Macd và Tsi Chiến lược kết hợp

- Chiến lược theo dõi đà tăng giá Stop Loss

- Chiến lược đảo ngược giá dựa trên kênh giá

- Chiến lược lợi nhuận chỉ số KST

- Chiến lược bổ sung vị trí hai chiều động

- Chiến lược đảo ngược phẳng chỉ số sức mạnh tương đối

- KDJ RSI Crossover Buy Sell Signals Chiến lược

- Ichimoku Backtester với TP, SL và Cloud Confirmation

- Chiến lược dải gyroscopic dựa trên nhiều khung thời gian và chiều rộng trung bình

- Chiến lược đảo ngược đường chéo trung bình động kép

- Chiến lược theo dõi trung bình động động

- Chiến lược đảo ngược-bắt

- Chiến lược đảo ngược khoảng cách RSI

- Chiến lược tư vấn chuyên gia ngắn 3 phút

- Khu vực hành động ATR Chiến lược số lượng thứ tự ngược

- Xu hướng MACD theo chiến lược