Chiến lược lọc trung bình di chuyển kép

Tác giả:ChaoZhang, Ngày: 2023-11-27Tags:

Tổng quan

Đây là một chiến lược sử dụng các đường trung bình động và Bollinger Bands để đánh giá xu hướng, kết hợp với các nguyên tắc lọc đột phá và dừng lỗ. Nó có thể nắm bắt tín hiệu kịp thời khi xu hướng thay đổi, giảm các tín hiệu sai thông qua lọc đường trung bình động kép và kiểm soát rủi ro bằng cách đặt dừng lỗ.

Nguyên tắc chiến lược

Chiến lược bao gồm các phần chính sau:

-

Phán quyết xu hướng: Sử dụng MACD để đánh giá xu hướng giá và phân biệt xu hướng tăng và giảm.

-

Bộ lọc phạm vi: Sử dụng Bollinger Bands để đánh giá phạm vi biến động giá và lọc ra các tín hiệu không vượt qua phạm vi.

-

Chứng nhận đường trung bình động kép: EMA nhanh và EMA chậm tạo thành đường trung bình động kép để xác nhận tín hiệu xu hướng.

-

Cơ chế dừng lỗ: Thiết lập điểm dừng lỗ. Đóng các vị trí khi giá vượt qua điểm dừng lỗ theo hướng không thuận lợi.

Logic cho tín hiệu nhập là:

- MACD đánh giá xu hướng tăng

- Giá vượt qua đường ray trên của Bollinger Bands

- EMA nhanh cao hơn EMA chậm

Khi cả ba điều kiện được đáp ứng cùng một lúc, một tín hiệu mua được tạo ra.

Có hai loại vị trí đóng cửa, lấy lợi nhuận và dừng lỗ. Điểm lấy lợi nhuận là giá vào nhân với một tỷ lệ phần trăm nhất định, và điểm dừng lỗ là giá vào nhân với một tỷ lệ phần trăm nhất định. Khi giá vượt qua bất kỳ điểm nào, đóng các vị trí.

Phân tích lợi thế

Những lợi thế của chiến lược này là:

- Có thể nắm bắt sự thay đổi xu hướng một cách kịp thời với ít traceback.

- Giảm tín hiệu sai bằng cách lọc với trung bình di chuyển kép, cải thiện chất lượng tín hiệu.

- Cơ chế dừng lỗ kiểm soát hiệu quả lỗ đơn.

- Không gian tối ưu hóa tham số lớn có thể được điều chỉnh theo trạng thái tối ưu.

Phân tích rủi ro

Có một số rủi ro trong chiến lược này:

- Các tín hiệu sai được tạo ra trong thị trường bên có thể dẫn đến tổn thất.

- Các thiết lập stop loss không chính xác có thể dẫn đến các lỗ không cần thiết.

- Các thông số không phù hợp có thể dẫn đến hiệu suất chiến lược kém.

Để giải quyết những rủi ro này, chiến lược có thể được tối ưu hóa bằng cách điều chỉnh các tham số, thiết lập các vị trí dừng lỗ, v.v.

Hướng dẫn tối ưu hóa

Chiến lược có thể được tối ưu hóa trong các khía cạnh sau:

- Điều chỉnh chiều dài trung bình động kép để tìm ra sự kết hợp các tham số tối ưu.

- Kiểm tra các phương pháp dừng lỗ khác nhau, chẳng hạn như dừng lỗ theo dõi, dừng lỗ dao động, v.v.

- Kiểm tra các thông số MACD để tìm các cài đặt tối ưu.

- Sử dụng máy học để tối ưu hóa tham số tự động.

- Thêm các điều kiện bổ sung vào các tín hiệu lọc.

Bằng cách kiểm tra các thiết lập tham số khác nhau và đánh giá lợi nhuận và tỷ lệ Sharpe, tình trạng tối ưu của chiến lược có thể được tìm thấy.

Kết luận

Đây là một chiến lược định lượng sử dụng đánh giá xu hướng, lọc phạm vi, xác nhận trung bình động kép và các ý tưởng dừng lỗ. Nó có thể xác định hiệu quả hướng xu hướng và cân bằng giữa tối đa hóa lợi nhuận và kiểm soát rủi ro. Thông qua tối ưu hóa tham số, học máy và các phương tiện khác, chiến lược có nhiều chỗ để cải thiện để đạt được kết quả tốt hơn.

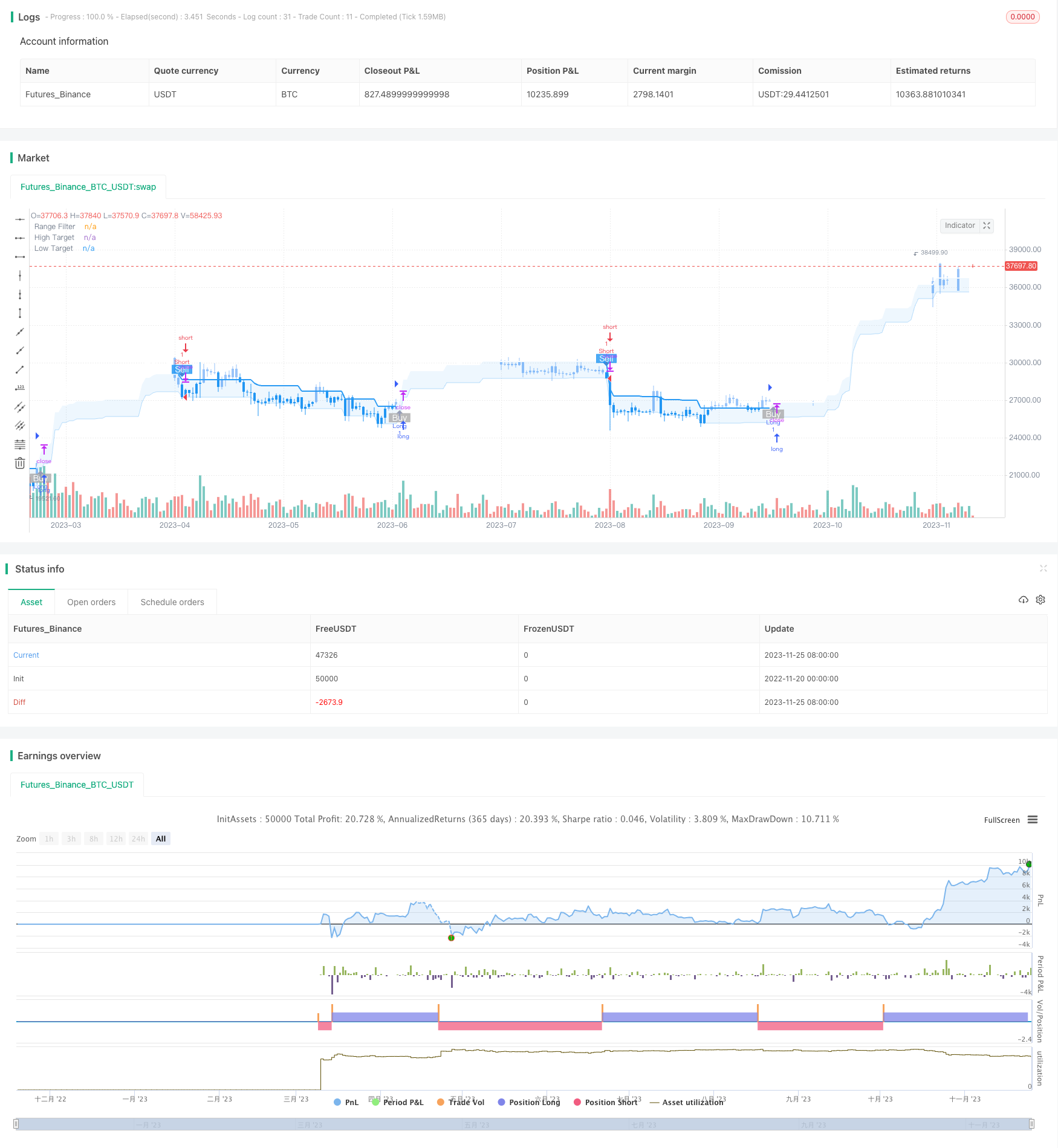

/*backtest

start: 2022-11-20 00:00:00

end: 2023-11-26 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy(title="Range Filter Buy and Sell Strategies", shorttitle="Range Filter Strategies", overlay=true,pyramiding = 5)

// Original Script > @DonovanWall

// Adapted Version > @guikroth

//

// Updated PineScript to version 5

// Republished by > @tvenn

// Strategizing by > @RonLeigh

//////////////////////////////////////////////////////////////////////////

// Settings for 5min chart, BTCUSDC. For Other coin, change the parameters

//////////////////////////////////////////////////////////////////////////

SS = input.bool(false,"Percentage Take Profit Stop Loss")

longProfitPerc = input.float(title='LongProfit(%)', minval=0.0, step=0.1, defval=1.5) * 0.01

shortProfitPerc = input.float(title='ShortProfit(%)', minval=0.0, step=0.1, defval=1.5) * 0.01

longLossPerc = input.float(title='LongStop(%)', minval=0.0, step=0.1, defval=1.5) * 0.01

shortLossPerc = input.float(title='ShortStop(%)', minval=0.0, step=0.1, defval=1.5) * 0.01

// Color variables

upColor = color.white

midColor = #90bff9

downColor = color.blue

// Source

src = input(defval=close, title="Source")

// Sampling Period

// Settings for 5min chart, BTCUSDC. For Other coin, change the paremeters

per = input.int(defval=100, minval=1, title="Sampling Period")

// Range Multiplier

mult = input.float(defval=3.0, minval=0.1, title="Range Multiplier")

// Smooth Average Range

smoothrng(x, t, m) =>

wper = t * 2 - 1

avrng = ta.ema(math.abs(x - x[1]), t)

smoothrng = ta.ema(avrng, wper) * m

smoothrng

smrng = smoothrng(src, per, mult)

// Range Filter

rngfilt(x, r) =>

rngfilt = x

rngfilt := x > nz(rngfilt[1]) ? x - r < nz(rngfilt[1]) ? nz(rngfilt[1]) : x - r :

x + r > nz(rngfilt[1]) ? nz(rngfilt[1]) : x + r

rngfilt

filt = rngfilt(src, smrng)

// Filter Direction

upward = 0.0

upward := filt > filt[1] ? nz(upward[1]) + 1 : filt < filt[1] ? 0 : nz(upward[1])

downward = 0.0

downward := filt < filt[1] ? nz(downward[1]) + 1 : filt > filt[1] ? 0 : nz(downward[1])

// Target Bands

hband = filt + smrng

lband = filt - smrng

// Colors

filtcolor = upward > 0 ? upColor : downward > 0 ? downColor : midColor

barcolor = src > filt and src > src[1] and upward > 0 ? upColor :

src > filt and src < src[1] and upward > 0 ? upColor :

src < filt and src < src[1] and downward > 0 ? downColor :

src < filt and src > src[1] and downward > 0 ? downColor : midColor

filtplot = plot(filt, color=filtcolor, linewidth=2, title="Range Filter")

// Target

hbandplot = plot(hband, color=color.new(upColor, 70), title="High Target")

lbandplot = plot(lband, color=color.new(downColor, 70), title="Low Target")

// Fills

fill(hbandplot, filtplot, color=color.new(upColor, 90), title="High Target Range")

fill(lbandplot, filtplot, color=color.new(downColor, 90), title="Low Target Range")

// Bar Color

barcolor(barcolor)

// Break Outs

longCond = bool(na)

shortCond = bool(na)

longCond := src > filt and src > src[1] and upward > 0 or

src > filt and src < src[1] and upward > 0

shortCond := src < filt and src < src[1] and downward > 0 or

src < filt and src > src[1] and downward > 0

CondIni = 0

CondIni := longCond ? 1 : shortCond ? -1 : CondIni[1]

longCondition = longCond and CondIni[1] == -1

shortCondition = shortCond and CondIni[1] == 1

// alertcondition(longCondition, title="Buy alert on Range Filter", message="Buy alert on Range Filter")

// alertcondition(shortCondition, title="Sell alert on Range Filter", message="Sell alert on Range Filter")

// alertcondition(longCondition or shortCondition, title="Buy and Sell alert on Range Filter", message="Buy and Sell alert on Range Filter")

////////////// 副

sensitivity = input(150, title='Sensitivity')

fastLength = input(20, title='FastEMA Length')

slowLength = input(40, title='SlowEMA Length')

channelLength = input(20, title='BB Channel Length')

multt = input(2.0, title='BB Stdev Multiplier')

DEAD_ZONE = nz(ta.rma(ta.tr(true), 100)) * 3.7

calc_macd(source, fastLength, slowLength) =>

fastMA = ta.ema(source, fastLength)

slowMA = ta.ema(source, slowLength)

fastMA - slowMA

calc_BBUpper(source, length, multt) =>

basis = ta.sma(source, length)

dev = multt * ta.stdev(source, length)

basis + dev

calc_BBLower(source, length, multt) =>

basis = ta.sma(source, length)

dev = multt * ta.stdev(source, length)

basis - dev

t1 = (calc_macd(close, fastLength, slowLength) - calc_macd(close[1], fastLength, slowLength)) * sensitivity

e1 = calc_BBUpper(close, channelLength, multt) - calc_BBLower(close, channelLength, multt)

trendUp = t1 >= 0 ? t1 : 0

trendDown = t1 < 0 ? -1 * t1 : 0

duoad = trendUp > 0 and trendUp > e1

kongad = trendDown > 0 and trendDown > e1

duo = longCondition and duoad

kong = shortCondition and kongad

//Alerts

plotshape(longCondition and trendUp > e1 and trendUp > 0 , title="Buy Signal", text="Buy", textcolor=color.white, style=shape.labelup, size=size.small, location=location.belowbar, color=color.new(#aaaaaa, 20))

plotshape(shortCondition and trendDown > e1 and trendDown > 0 , title="Sell Signal", text="Sell", textcolor=color.white, style=shape.labeldown, size=size.small, location=location.abovebar, color=color.new(downColor, 20))

if longCondition and trendUp > e1 and trendUp > 0

strategy.entry('Long',strategy.long, comment = "buy" )

if shortCondition and trendDown > e1 and trendDown > 0

strategy.entry('Short',strategy.short, comment = "sell" )

longlimtPrice = strategy.position_avg_price * (1 + longProfitPerc)

shortlimtPrice = strategy.position_avg_price * (1 - shortProfitPerc)

longStopPrice = strategy.position_avg_price * (1 - longLossPerc)

shortStopPrice = strategy.position_avg_price * (1 + shortLossPerc)

if (strategy.position_size > 0) and SS == true

strategy.exit(id="Long",comment_profit = "Profit",comment_loss = "StopLoss", stop=longStopPrice,limit = longlimtPrice)

if (strategy.position_size < 0) and SS == true

strategy.exit(id="Short",comment_profit = "Profit",comment_loss = "StopLoss", stop=shortStopPrice,limit = shortlimtPrice)

- Một xu hướng theo chiến lược dựa trên các kênh Keltner

- RSI Moving Average Crossover chiến lược

- chiến lược giao dịch đột phá động lực

- Chiến lược giao dịch định lượng đa yếu tố kết hợp RSI và CCI năng động

- Chiến lược xu hướng định lượng Super Z

- Chiến lược mô hình nến

- CK Momentum Reversal Stop Loss Chiến lược

- Chiến lược đột phá dao động trung bình di chuyển kép

- Động lực Đường trung bình chuyển động trơn tru và Chiến lược chéo đường trung bình chuyển động

- Chiến lược giao dịch chéo trung bình động

- Chiến lược giá trung bình chuyển động chéo

- Không có chiến lược giao dịch kênh SSL vô nghĩa

- Chiến lược Phá vỡ Động lực Trung bình Di chuyển

- Chiến lược đột phá chéo trung bình động kép

- Chiến lược giao dịch định lượng tần số cao lọc hai lần

- Chiến lược giao dịch định lượng dựa trên chỉ số RSI

- Xu hướng theo chiến lược dựa trên đường trung bình động

- Chiến lược đảo ngược động lực bốn chỉ số

- London MACD RSI Chiến lược giao dịch Bitcoin

- Chiến lược kiểm tra ngược High Low Breaker