Trung bình di chuyển nhiều khung thời gian kết hợp với giờ giao dịch Chiến lược giao dịch định lượng

Tác giả:ChaoZhang, Ngày: 2024-01-12 11:50:37Tags:

Tổng quan

Chiến lược này sử dụng nhiều chỉ số trung bình động và kết hợp thời gian vào và ra dựa trên giờ giao dịch để thực hiện giao dịch định lượng.

Chiến lược logic

Chiến lược này bao gồm 9 loại trung bình động bao gồm SMA, EMA, WMA vv. Đối với bước vào dài, giá đóng vượt trên mức trung bình động đã chọn trong khi lần đóng trước đó thấp hơn mức trung bình động. Đối với bước vào ngắn, giá đóng vượt dưới mức trung bình động trong khi lần đóng trước đó cao hơn. Tất cả các giao dịch chỉ được mở vào thứ Hai. Các quy tắc ra ngoài được cố định lấy lợi nhuận / dừng lỗ hoặc đóng tất cả các vị trí trước khi đóng vào Chủ nhật.

Phân tích lợi thế

Chiến lược này kết hợp bản chất của nhiều đường trung bình động và người dùng có thể chọn các tham số khác nhau dựa trên các điều kiện thị trường khác nhau. Nó chỉ vào khi một xu hướng được xác nhận, tránh whipsaws. Ngoài ra, nó giới hạn nhập chỉ vào thứ Hai và ra vào Chủ nhật đóng với dừng lỗ / lấy lợi nhuận, giới hạn tối đa các giao dịch mỗi tuần và kiểm soát rủi ro giao dịch.

Phân tích rủi ro

Chiến lược này chủ yếu dựa trên các đường trung bình động để xác định xu hướng, do đó phải đối mặt với nguy cơ bị mắc kẹt trong sự đảo ngược. Ngoài ra, giới hạn các mục vào thứ Hai chỉ có nghĩa là bỏ lỡ các cơ hội lợi nhuận nếu một thiết lập tốt xuất hiện sau đó trong tuần.

Để giải quyết những rủi ro này, các thông số trung bình động có thể được sử dụng để rút ngắn thời gian trong khoảng thời gian.

Hướng dẫn tối ưu hóa

Chiến lược có thể được cải thiện theo những cách sau:

-

Thêm các thuật toán dừng lỗ / lấy lợi nhuận thích nghi để điều chỉnh mức năng động.

-

Kết hợp các mô hình học máy để đánh giá tốt hơn xu hướng trong các thị trường hỗn loạn.

-

Cải thiện logic nhập và xuất để nắm bắt nhiều cơ hội giao dịch hơn.

Tóm lại

Chiến lược này kết hợp nhiều chỉ số trung bình động để xác định hướng xu hướng và giới hạn các giao dịch hàng tuần tối đa với các quy tắc nhập vào thứ Hai và ra khỏi chủ nhật.

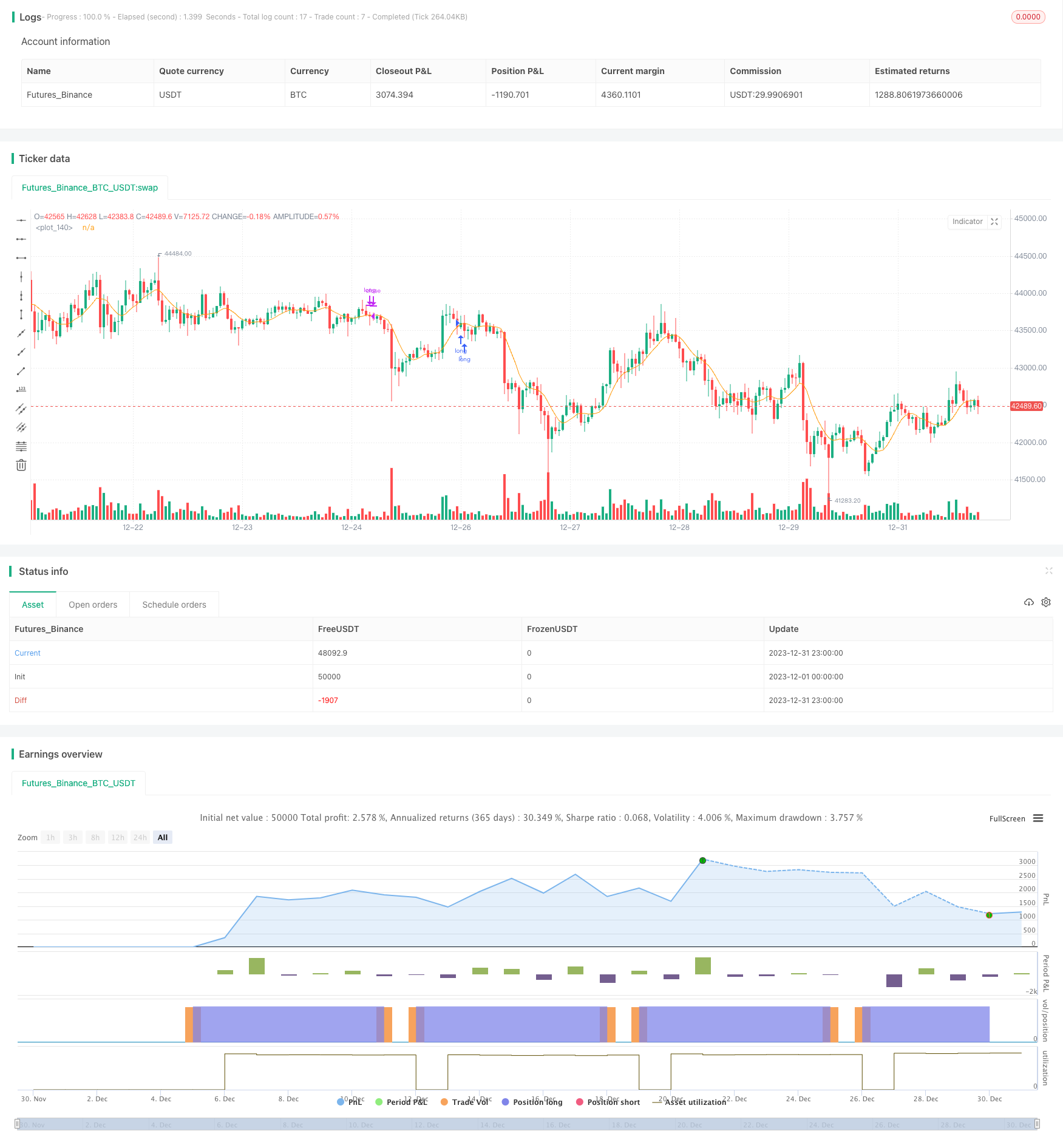

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © exlux99

//@version=5

strategy('Time MA strategy ', overlay=true)

longEntry = input.bool(true, group="Type of Entries")

shortEntry = input.bool(false, group="Type of Entries")

//==========DEMA

getDEMA(src, len) =>

dema = 2 * ta.ema(src, len) - ta.ema(ta.ema(src, len), len)

dema

//==========HMA

getHULLMA(src, len) =>

hullma = ta.wma(2 * ta.wma(src, len / 2) - ta.wma(src, len), math.round(math.sqrt(len)))

hullma

//==========KAMA

getKAMA(src, len, k1, k2) =>

change = math.abs(ta.change(src, len))

volatility = math.sum(math.abs(ta.change(src)), len)

efficiency_ratio = volatility != 0 ? change / volatility : 0

kama = 0.0

fast = 2 / (k1 + 1)

slow = 2 / (k2 + 1)

smooth_const = math.pow(efficiency_ratio * (fast - slow) + slow, 2)

kama := nz(kama[1]) + smooth_const * (src - nz(kama[1]))

kama

//==========TEMA

getTEMA(src, len) =>

e = ta.ema(src, len)

tema = 3 * (e - ta.ema(e, len)) + ta.ema(ta.ema(e, len), len)

tema

//==========ZLEMA

getZLEMA(src, len) =>

zlemalag_1 = (len - 1) / 2

zlemadata_1 = src + src - src[zlemalag_1]

zlema = ta.ema(zlemadata_1, len)

zlema

//==========FRAMA

getFRAMA(src, len) =>

Price = src

N = len

if N % 2 != 0

N := N + 1

N

N1 = 0.0

N2 = 0.0

N3 = 0.0

HH = 0.0

LL = 0.0

Dimen = 0.0

alpha = 0.0

Filt = 0.0

N3 := (ta.highest(N) - ta.lowest(N)) / N

HH := ta.highest(N / 2 - 1)

LL := ta.lowest(N / 2 - 1)

N1 := (HH - LL) / (N / 2)

HH := high[N / 2]

LL := low[N / 2]

for i = N / 2 to N - 1 by 1

if high[i] > HH

HH := high[i]

HH

if low[i] < LL

LL := low[i]

LL

N2 := (HH - LL) / (N / 2)

if N1 > 0 and N2 > 0 and N3 > 0

Dimen := (math.log(N1 + N2) - math.log(N3)) / math.log(2)

Dimen

alpha := math.exp(-4.6 * (Dimen - 1))

if alpha < .01

alpha := .01

alpha

if alpha > 1

alpha := 1

alpha

Filt := alpha * Price + (1 - alpha) * nz(Filt[1], 1)

if bar_index < N + 1

Filt := Price

Filt

Filt

//==========VIDYA

getVIDYA(src, len) =>

mom = ta.change(src)

upSum = math.sum(math.max(mom, 0), len)

downSum = math.sum(-math.min(mom, 0), len)

out = (upSum - downSum) / (upSum + downSum)

cmo = math.abs(out)

alpha = 2 / (len + 1)

vidya = 0.0

vidya := src * alpha * cmo + nz(vidya[1]) * (1 - alpha * cmo)

vidya

//==========JMA

getJMA(src, len, power, phase) =>

phase_ratio = phase < -100 ? 0.5 : phase > 100 ? 2.5 : phase / 100 + 1.5

beta = 0.45 * (len - 1) / (0.45 * (len - 1) + 2)

alpha = math.pow(beta, power)

MA1 = 0.0

Det0 = 0.0

MA2 = 0.0

Det1 = 0.0

JMA = 0.0

MA1 := (1 - alpha) * src + alpha * nz(MA1[1])

Det0 := (src - MA1) * (1 - beta) + beta * nz(Det0[1])

MA2 := MA1 + phase_ratio * Det0

Det1 := (MA2 - nz(JMA[1])) * math.pow(1 - alpha, 2) + math.pow(alpha, 2) * nz(Det1[1])

JMA := nz(JMA[1]) + Det1

JMA

//==========T3

getT3(src, len, vFactor) =>

ema1 = ta.ema(src, len)

ema2 = ta.ema(ema1, len)

ema3 = ta.ema(ema2, len)

ema4 = ta.ema(ema3, len)

ema5 = ta.ema(ema4, len)

ema6 = ta.ema(ema5, len)

c1 = -1 * math.pow(vFactor, 3)

c2 = 3 * math.pow(vFactor, 2) + 3 * math.pow(vFactor, 3)

c3 = -6 * math.pow(vFactor, 2) - 3 * vFactor - 3 * math.pow(vFactor, 3)

c4 = 1 + 3 * vFactor + math.pow(vFactor, 3) + 3 * math.pow(vFactor, 2)

T3 = c1 * ema6 + c2 * ema5 + c3 * ema4 + c4 * ema3

T3

//==========TRIMA

getTRIMA(src, len) =>

N = len + 1

Nm = math.round(N / 2)

TRIMA = ta.sma(ta.sma(src, Nm), Nm)

TRIMA

src = input.source(close, title='Source', group='Parameters')

len = input.int(17, minval=1, title='Moving Averages', group='Parameters')

out_ma_source = input.string(title='MA Type', defval='ALMA', options=['SMA', 'EMA', 'WMA', 'ALMA', 'SMMA', 'LSMA', 'VWMA', 'DEMA', 'HULL', 'KAMA', 'FRAMA', 'VIDYA', 'JMA', 'TEMA', 'ZLEMA', 'T3', 'TRIM'], group='Parameters')

out_ma = out_ma_source == 'SMA' ? ta.sma(src, len) : out_ma_source == 'EMA' ? ta.ema(src, len) : out_ma_source == 'WMA' ? ta.wma(src, len) : out_ma_source == 'ALMA' ? ta.alma(src, len, 0.85, 6) : out_ma_source == 'SMMA' ? ta.rma(src, len) : out_ma_source == 'LSMA' ? ta.linreg(src, len, 0) : out_ma_source == 'VWMA' ? ta.vwma(src, len) : out_ma_source == 'DEMA' ? getDEMA(src, len) : out_ma_source == 'HULL' ? ta.hma(src, len) : out_ma_source == 'KAMA' ? getKAMA(src, len, 2, 30) : out_ma_source == 'FRAMA' ? getFRAMA(src, len) : out_ma_source == 'VIDYA' ? getVIDYA(src, len) : out_ma_source == 'JMA' ? getJMA(src, len, 2, 50) : out_ma_source == 'TEMA' ? getTEMA(src, len) : out_ma_source == 'ZLEMA' ? getZLEMA(src, len) : out_ma_source == 'T3' ? getT3(src, len, 0.7) : out_ma_source == 'TRIM' ? getTRIMA(src, len) : na

plot(out_ma)

long = close> out_ma and close[1] < out_ma and dayofweek==dayofweek.monday

short = close< out_ma and close[1] > out_ma and dayofweek==dayofweek.monday

stopPer = input.float(10.0, title='LONG Stop Loss % ', group='Fixed Risk Management') / 100

takePer = input.float(30.0, title='LONG Take Profit %', group='Fixed Risk Management') / 100

stopPerShort = input.float(5.0, title='SHORT Stop Loss % ', group='Fixed Risk Management') / 100

takePerShort = input.float(10.0, title='SHORT Take Profit %', group='Fixed Risk Management') / 100

longStop = strategy.position_avg_price * (1 - stopPer)

longTake = strategy.position_avg_price * (1 + takePer)

shortStop = strategy.position_avg_price * (1 + stopPerShort)

shortTake = strategy.position_avg_price * (1 - takePerShort)

// strategy.risk.max_intraday_filled_orders(2) // After 10 orders are filled, no more strategy orders will be placed (except for a market order to exit current open market position, if there is any).

if(longEntry)

strategy.entry("long",strategy.long,when=long )

strategy.exit('LONG EXIT', "long", limit=longTake, stop=longStop)

strategy.close("long",when=dayofweek==dayofweek.sunday)

if(shortEntry)

strategy.entry("short",strategy.short,when=short )

strategy.exit('SHORT EXIT', "short", limit=shortTake, stop=shortStop)

strategy.close("short",when=dayofweek==dayofweek.sunday)

- Chiến lược giao dịch chuyển động mô hình RSI hình chữ V

- Chiến lược biến động ATR

- Chiến lược động lực RSI dựa trên can thiệp đa thức

- Chiến lược Combination Momentum Reversal

- Chiến lược băng Hash BTC

- Chiến lược vượt qua trung bình động đa cấp cho các Quant Master

- Chiến lược giao dịch đảo ngược tỷ lệ khối lượng

- Chiến lược chéo động lực động lực được cân nhắc trung bình chuyển động

- Chiến lược giao dịch Bull Power

- Chiến lược theo dõi trung bình di chuyển hàng ngày cho giá trị vàng

- Chiến lược giao dịch nhiều khung thời gian dựa trên MACD

- Chiến lược theo dõi sức mạnh gấu

- Xu hướng sau chiến lược giao dịch dựa trên nhiều chỉ số

- Chiến lược giao dịch swing với đường EMA 20/50 Cross

- Đánh dấu xu hướng năng động Chiến lược tối ưu

- Chiến lược trung bình động kép kết hợp với chỉ số Stochastic

- Chiến lược theo dõi xu hướng dựa trên đường trung bình động và đường trung bình thực sự

- Chiến lược xu hướng định lượng dựa trên nhiều yếu tố

- Chiến lược giao dịch dựa trên phái sinh

- Chiến lược chỉ dài MACD